2025年,对于跨境平台和商家而言,是充满挑战的一年。

一方面,美国“小额豁免”政策的终结与欧盟固定关税的敲定,宣告了长期支撑出海贸易的“低价直邮+免税”模式正式成为历史;另一方面,税务合规全面收紧,曾经处于灰色地带的跨境电商收入,已纳入全面监管。

然而,在关税与合规的双重压力下,跨境四小龙的增长并未减速。2025年,TikTokShop与Temu均冲击千亿美元GMV大门,行业重心也从北美单一驱动转向欧洲、拉美等多点开花。

而对于广大跨境商家而言,政策门槛的抬高与经营成本的上升,正倒逼行业告别过去的流量红利依赖,加速迈向以合规为底线、以品牌为核心的长期主义经营时代。

一、免税与合规双重压力

2025年,跨境商家一直活在关税压力阴影下。

2月,美国以“芬太尼问题”为由对中国商品加征10%关税,由此开启了长达几个月的中美关税博弈。直到8月,美国正式暂停对价值800美元及以下入境美国的包裹给予免税待遇。至此,长期支撑跨境电商的“低价直邮+免税”模式宣告终结。

“新政之后,我们的关税成本直接跃升了约25%。”一位深耕亚马逊美国站8年的3C卖家无奈地算了一笔账:以一款普通电脑键盘为例,仅关税一项就增加了约20美元的硬成本。在利润本就透明的消费电子领域,这几乎抹平了产品所有的价格优势。

越来越多商家开始寻找替代市场。

上述卖家最终选择将重心转向欧洲市场。在调研中,他们发现,欧洲消费者对高品质3C产品的需求比较高,且价格竞争并不如美国市场激烈。

“目前欧洲的销量基数还远不及美国,但增长趋势非常健康,月均销量增长率保持在25%以上。更重要的是,欧洲市场没有那么严重的价格战,平均利润率在持续抬升,我们有信心,未来会超过美国市场。”

这并非个例。

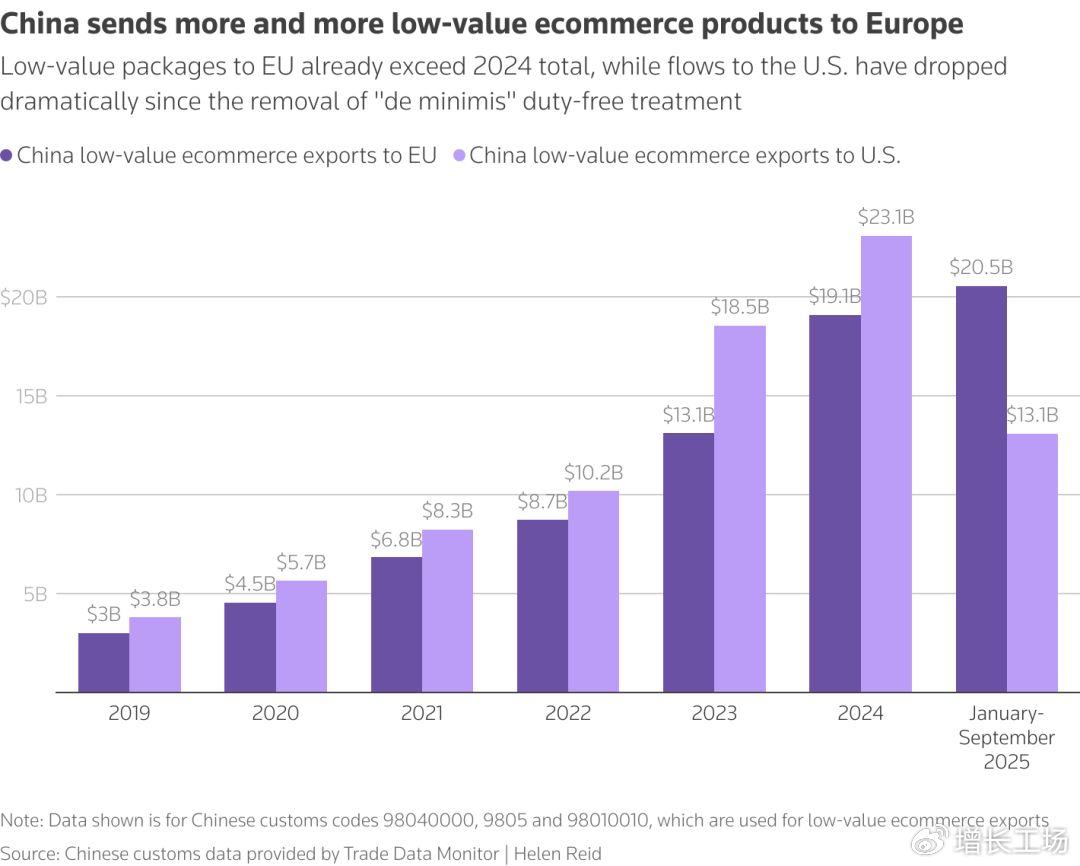

2025年,在美国取消“小额豁免”政策后,流向欧盟的小额包裹量迅速攀升,已超过2024年全年水平;与之相对,流向美国的包裹量则出现大幅下滑。

海关数据显示,2024年,中国对欧盟低价电商出口额为191亿美元,对美国出口额为231亿美元;但今年2025年1–9月,流向欧盟已经205亿美元,已超去年全年,而对美国仅131亿美元。

但是,未曾想到,欧洲市场也并非避风港。

去年12月,欧盟理事会通过决议,确定自2026年7月1日起,对主要通过电商渠道进入欧盟、价值低于150欧元的小包裹征收每件3欧元的固定关税。

这意味着,全球主要跨境市场,正在同步告别“免税时代”。

政策变化迅速传导至行业上下游。去年,迅达电器、永生电器等老牌跨境公司相继解散,物流平台和中小卖家也不断退出市场,倒闭、亏损、下滑正成为跨境电商的关键词。

如果说关税抬升的是成本,那么合规,正在直接抬高行业门槛。

去年,税务总局实施新规,要求所有服务中国经营者的境内外互联网平台(包括亚马逊)按季度向税务机关报送卖家身份与交易数据。

亚马逊已从10月起按季度向税务机关报送中国卖家的身份信息、交易明细、资金流水等核心数据,覆盖全球22个主要站点。

这意味着从11月首个申报期开始,亚马逊卖家无论规模大小,都需按照税务要求完成正规报税,“零申报”“私账收款”等灰色操作已彻底行不通。

跨境电商,正式进入全面合规时代。

二、跨境四小龙,冲刺千亿GMV

2025年,跨境电商“四小龙”虽遭遇关税与合规等多重挑战,但整体仍实现较大增长,其中两家公司GMV首次逼近千亿美元。

据界面新闻报道,2025年,TikTokShop活跃消费者达4亿;平台GMV接近千亿美元规模,仅次于亚马逊、沃尔玛、Shopee和eBay,在海外主流电商平台中排名第五、增速第一。另受“黑五”拉动,平台第四季度GMV超250亿美元,领先eBay;12月单月GMV在海外市场超越Shopee。

一份流传于老虎证券的第三方调研纪要显示,Temu2025全年GMV预计在900亿至950亿美元之间(此前目标为1000亿)。另外,过去三年,Temu连续蝉联全球电商下载与月活增长榜冠军,截至2025年10月,Temu全球累计下载量突破12亿次,2025年8月全球月活跃用户规模达5.3亿,创历史新高。

但是值得注意的是,过去一年,TikTokShop虽然加大直播电商投入,但效果有限。据追踪TikTokShop产品销售情况的电商情报公司Charm.io的数据显示,直播购物在TikTokShop的销售额占比从未达到30%。该模式于2023年9月推出,当时占比略低于14%,到2024年7月飙升至26%,但截至2025年7月已回落至18%。

相比之下,短视频收入稳步增长,目前已占TikTok商城收入的三分之二。换句话说,尽管TikTok正努力复制抖音2000亿美元的直播电商模式,但在美国,直播销售额仍然落后于短视频。

从整体来看,跨境四小龙呈现出两大共性趋势。

一是欧洲成为新增长级。

受美国关税政策影响,四小龙集体加大了欧洲市场布局。

根据欧盟委员会(DSA)的透明度报告及第三方监测,Temu在欧盟的月活跃用户(MAU)在2025年上半年已突破1.4亿,同比激增74%。另外,调研数据显示,截至2025年第三季度,欧洲市场已贡献了Temu全球GMV的40%,正式反超美国(约31%)。

与Temu类似,SHEIN也受关税影响较大,并将重心转向欧洲。据CoresightResearch估计,预计SHEIN今年欧洲的收入将首次超过美国,增长30.7%,达到179亿美元;SHEIN在美国的收入将在2025年增长20.1%,达到172亿美元,低于2024年预计的50%的增幅。

二是品牌化成为共识。

MorningConsult的消费者购买意向报告显示,TikTokShop是2025年美国增长速度第三快的品牌,增速超过ChatGPT和Coinbase,是今年唯一跻身前20的社交媒体工具。

平台品牌认知的提升,也直接反映在头部商家的入驻上。过去对美国市场持观望态度的知名品牌,如迪士尼、三星和拉夫·劳伦等,近几个月纷纷注册TikTokShop。2025年上半年,年收入至少达到3000万美元的大型品牌加入TikTokShop的数量同比增长了95%。

这表明,TikTokShop的生态正在成熟,从以中小商家为主,逐步发展为中小商家与头部品牌共同成长。

2025年,也是速卖通加速推进品牌化的一年。双11前,速卖通启动了超级品牌计划,瞄准一批头部品牌,包括跨境大卖、国内知名品牌等,要帮品牌用亚马逊一半成本做全新增量。

围绕品牌化,速卖通搞起了价格战。速卖通在英国推出全新品牌频道Brand+,对于产品页面上标有“最优价格保证”的商品,速卖通承诺,如果消费者在购买后7天内在其他指定电商平台找到更低的价格,速卖通将退还差价,该竞争策略,被认为是直接指向了亚马逊。

SHEIN则迈出了线下化的重要一步。11月,在巴黎开设全球首家永久性门店开业初期,虽然遇到抵制,但仍在短短一个月内,吸引了超过5万名顾客。SHEIN开店,也是意在提高品牌形象。

无论是TikTok上国际大牌加速入驻,速卖通推出“超级品牌计划”,还是SHEIN法国巴黎开店,均标志着中国出海正在告别白牌时代,转而通过品牌溢价对冲成本上升。

三、结语

回望2025年,中国跨境电商在政策、成本与市场重构的夹缝中前行。年初的关税冲击、年末的合规压力,迫使商家和平台重新审视增长逻辑。对于跨境商家和平台来说,低价驱动模式已不再可行,品牌化、精细化和多元市场布局已成为新标配。

与此同时,AI正在为跨境电商带来新的机会和冲击,或许会重塑电商游戏规则。2025年年末,OpenAI正式宣布推出即时结账功能,ChatGPT用户无需离开聊天界面即可完成购物。

目前,ChatGPT拥有约7亿周活用户,每周产生约7560万条与商品相关的对话。这意味着,它相当于一个年均接收近40亿次商品查询的超级市场。在这种规模下,实现数十亿美元级的成交总额(GMV)只是时间问题。未来,电商平台可能不再只是搜索框和信息流,而是一个懂用户心思的AI导购。

在这个充满不确定性的时代,唯一的确定性是,跨境电商全面进入数字化、品牌化与AI化时代,全球竞争已从流量和价格博弈,转向供应链韧性、品牌影响力和技术能力的比拼。中国跨境电商平台,将与亚马逊、沃尔玛等国际巨头展开更直接、更激烈的竞争。