文/乐居财经 程孟瑶

没有任何外部资本进入,实控人孙小明独掌大权,北京金万众机械科技股份有限公司(简称“金万众”)上交所主板的IPO之旅既非资本盛宴,似乎也难创下造富神话。

按IPO前最后一次增资,其员工平台入股价7.50元/注册资本计算,公司估值4.5亿元;按照发行后不低于25%,募资6.91亿元计算,公司发行估值27.64亿元;两者相较,持股员工的股权价格,上市溢价在6倍左右。

100多位员工分食不到15%的股份,虽然不能个个赚个盆满钵满,但也超过剩下70%没有股份的员工。

不过要享受这6倍的上市溢价并非易事,主营业务毛利率难以提升,九成产品依赖日本进口,自主产品业务产能利用率下降却募资扩产,是否合理也待解释。

其历史股权演变中,也存在疑问。比如孙小明曾经以虚拟股权激励多位销售总监,本是0对价入股,但退出时,孙小明却花费170万元受让股份。而没有选择退出的员工,想要拿到股权分红,需在在公司干到退休。

招股书中称,金万众立足于服务中国制造业发展,但其员工中,52%为销售人员,研发人员和生产人员加起来不到30%,更像是销售公司。

还有,孙小明曾为子公司梦想阳光引进了50多位股东,却在IPO过程中将梦想阳光注销,留下了其子公司品悦科技。梦想阳光的背后有什么故事?

一、9成产品依赖日本进口

产能利用率下滑

金万众主要向制造业企业提供刀具及配套产品和刀具应用延伸服务,刀具及配套产品是其营业收入的主要来源。

报告期内,其主营业务收入分别为8.50亿元、10.21亿元、9.88亿元,占营业收入的比例均在99%以上,主营业务突出,2020 年-2022 年复合增长率为7.78%,但2022年同比略有下降。

主营业务中,刀具及配套产品销售分别为8.41亿元、10.03亿元、9.63亿元 ,占主营业务收入的比例分别为98.86%、98.25%、97.46%。

但金万众销售的刀具及配套产品中主要是通过外采成品,自有品牌占比只有1成左右。虽然2022年三方品牌分销25.01%毛利率,与自有品牌29.42%的毛利率,只相差4个百分点左右,但在巨额的销售收入差之下,其主营业务的综合毛利率难以提升,几乎由三方品牌分销业务的毛利率决定。

金万众销售的三方品牌刀具主要为住友、大昭和、京瓷、欧士机等日本刀具,这也是金万众前报告期内前4大供应商,合计采购金额合计分别为5.79亿元、6.69亿元、6.75亿元、占采购总额的比例分别为90.48%、88.10%、88.50%。报告期内,该业务毛利率3连长,也主要由于日元汇率走跌,采购成本降低所致。

金万众的主营业务销售成本中,有大约95%用于了成品采购,成品采购成本包括产品采购价格、进口关税、进口运费等。其前5大供应商,均为日企,反过来,如果日汇走高,就会带来成本增加,业务毛利率回落。

而金万众的利润主要来自主营业务的毛利,在毛利率难以提升的情况下,净利润表现也一般,报告期内分别为8500.63万元、1.02亿元、8346.4万元。

自有品牌业务上,金万众同样面临挑战。金万众主要通过专业从事刀具生产的子公司万众精密,进行刀具品牌“刃天行”的自主生产,此外密云工厂也进行少量生产活动。2022年,万众精密的营业收入为2587.45万元,净利润282.62万元。

招股书显示,其自主生产刀具产能利用率在2022年骤降将近60个百分点,由2021年的130.24%降至73.27%。

虽然产能利用率陡降与其在2022年增加了26%左右的产能有关,但实际产量13.7万支低于2021年19.5万支;在生产需要的电能源的采购方面,2022年也比 2021年下降了6.3万度左右,进一步说明其产量有所下降。

本次IPO,金万众拟募资6.91亿元,其中约3亿元用于年产153万支三轴以上联动高速、精密数控机床刀具项目,该项目投资主体为由万众精密,在产能利用率走低的情况下募资扩产,合理性可能需要企业详细说明。

另外,其自主开展的刀具涂层业务,产能利用在报告期内同样走低。金万众表示,主要是2020年以来,夸克涂层陆续新增了7家涂层服务公司,持续扩张刀具涂层业务,均处于市场开拓阶段,因此产能利用率有所下降。夸克涂层下面目前共有8家子公司,2022年营业收入1665.70万元,亏损1187.17万元。

刀具涂层业务属于刀具应用延伸服务的一环,报告期内实现收入分别为501.78万元、1031.48万元、1635.23万元,占主营业务收入的比例分别为0.59%、1.01%、1.66%,占比较低,而且由于扩产,毛利率持续下滑,从2020年的36.40%下降至2022年的7.96%。

二、虚拟股权激励销售总监

0元入股却有偿退股

招股书披露,金万众前身是2011年成立的金万众有限,当时孙小明、罗东霞、林欧阳3名自然人分别以货币出资500万元、400万元、100万元设立。到2022年4月,金万众有限整体变更为股份有限公司时,经历3次增资和6次股权转让。不过每一次的增资和转让均发生在企业内部,未引入外部投资。

2013年3月,金万众有限首次增资2000万元,价格为1元/注册资本,不过孙、罗、林并未按各自持股比例同比增资,增资完成后,3人的持股比例变成60%、32%、8%。

过了2年,罗东霞退出,将全部32.00%股权,以1.46元/注册资本价格转让给孙小明,套现1401.6万元,减去此前出资的960万元,有441.6万元收益落袋。

至此,孙小明将自己的持股比例扩大至92%。此后,作为对员工的股权激励,孙小明将金万众有限4.00%股权,以0对价平均转让给方伟、孙敬臣、王宇、吴彬、原军强、郑希、李少润、刘朝阳一共8人,上述股东各受让0.50%股权。

值得注意的是,上述股东所受让的股票为虚拟股票,也就是只有分红权,没有表决权,也不能转让和质押,董事会有权对该类股东的虚拟股份持股比例做出调整,股份减少时视作以0价格退股。而他们的岗位也比较让人在意,除了退出的原军强和方伟,刘朝阳、孙敬臣、李少润、吴彬、郑希、王宇均为销售总监。

但2019年1月和2021年2月,原军强和方伟先后退股,孙小明的接盘价分别为2.29元/注册资本、9.33元/注册资本,分别耗资34.35万元、139.95万元。

0元入股,有偿退股,已经让人觉得不合理,更让人觉得不合理的还有定价。如果按照“激励对象每年可按照其持有的虚拟股权在金万众股权中的比例获得相应的‘分红’收益”的约定,2020年和2021年,金万众分别现金分红858.32万元、2875万元,按照0.5%的持股比例,分别对应4.29万元、14.4万元,何况还有“为确保持续激励的效果当期只发放20%-30%,剩余部分留存在公司”的约定。原军强的价格无从参考,方伟的价格是前者的4倍。

三、激励对象选择有讲究

想拿分红需捆绑“终身”合同

招股书中,金万众表示员工虚拟股权激励计划实质为一种利润分享计划,属于一种维护团队稳定的奖励和约束的管理措施,作为薪酬体系的组成部分,进行双向选择。不过金万众有限在确定激励对象名单上,也是有所讲究的。从招股书披露的名单来看,基本上都是金万众有限成立之前就与孙小明共进退的伙伴。

比如刘朝阳,招股书中,刘朝阳是金万众子公司融衡机械的销售总监。但乐居财经《预审IPO》通过公开信息发现,刘朝阳此前是北京金万众机电技术有限公司(简称“北京金万众”)宁波联络处负责人,分别在2020年12月投资了北京金万众科技中心(有限合伙)(简称“金万众科技”),2021年12月入股了悦依科技。金万众科技执行事务合伙人为孙小明,目前已经注销;悦依科技是金万众员工持股平台,由孙小明实际控制。

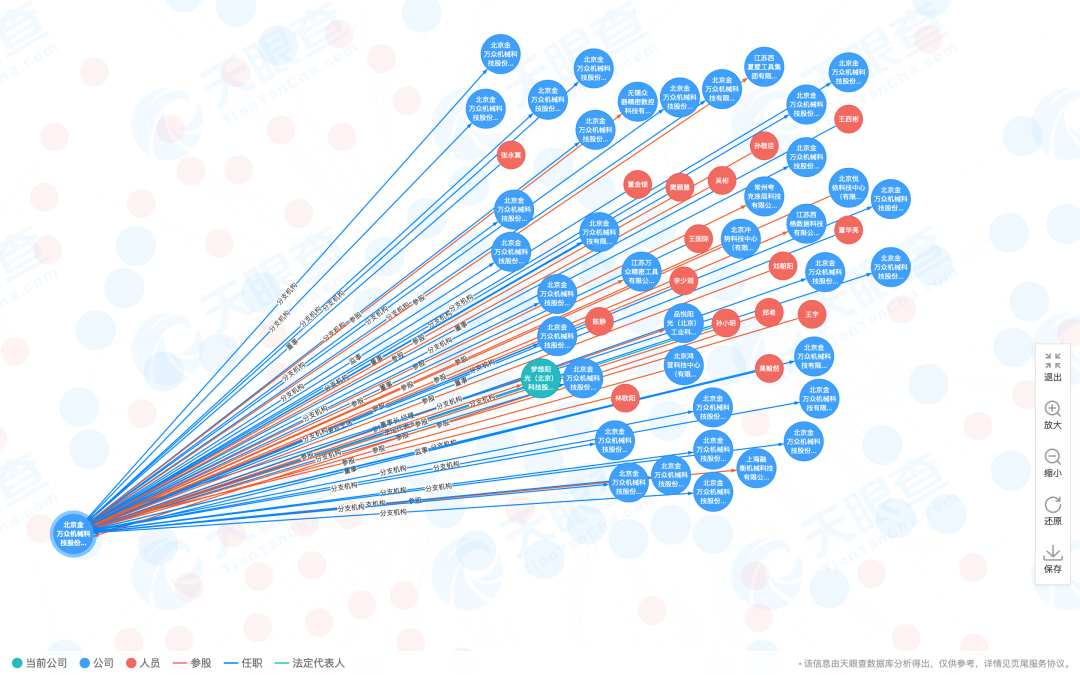

关于北京金万众的公开信息不多,成立于1992年。但一些已知信息将金万众与北京金万众紧紧联系起来。刘朝阳只是撕开金万众与北京金万众关系的冰山一角,天眼查信息显示,金万众众多分公司负责人有北京金万众履历。

招股书显示,1999年3月-2011年3月,孙小明曾在北京金万众任职总经理,金万众有限成立的时间,在他离职三个月之后。

另一位发起人林欧阳,1997年10月-2004年12月在北京金万众担任副总经理。2004年12月,他和孙小明共同成立了金万众发展,与离职时间巧合。

在金万众发展,孙小明历任执行董事兼经理、监事、经理、执行董事;林欧阳先后担任副总经理、经理、监事。此外,两人还在三和众恒、品悦科技、梦想阳光、万众精密有交集。

梳理到这里,基本上可以推测,金万众更像是从北京金万众衍生而来。但招股书中,对这段历史,只字未提。

在金万众的股权演变中,还有一个非常重要的存在——梦想阳光。

对于这家公司招股书中介绍很简单,只说是控股子公司,对外投资了品悦科技,2020年8月17日注销。梦想阳光成立于2015年,孙小明曾通过持股金万众78.62%的股份,间接持有梦想阳光62%的股份。注销前,梦想阳光有52位法人股东。

2015年,也就是成立后不久,梦想阳光就联合金万众有限、日进刀具、孙小明共同成立了品悦科技。2020年4月,品悦科技曾向金万众、梦想阳光、孙小明分别分红471.51万元、408.89万元、82.81万元。期间梦想阳光经过一次减资和两次股权转让。由金万众有限和孙小明分别持股90%和10%。

拿完分红后的2021年10月,孙小明将直接持有的10%的股份,转让给了融衡机械,融衡机械的最终受益人为孙小明,受益股份81.57%。刘朝阳为融衡机械的销售总监。

此外,梦想阳光的部分负责人,在2018年享受了金万众无需缴纳保证金的虚拟股权激励计划。包括王国际、陈静、何清、贺贵梅等,这些人的履历与孙小明、林欧阳又有多重交集,而且他们在金万众的职位,几乎都是从金万众有限同步过来。

王国际1982年出生,履职公司包括品悦科技、夸克涂层、梦想阳光、赫克测控、金万众有限,目前为金万众董事、副总经理;樊颖慧同样是1982年出生,2008年3月加入金万众发展,后加入金万众有限,目前为金万众董事、商务主管。

陈静1980年出生,2002年加入北京金万众,后由履职金万众发展、三和众恒、梦想阳光、品悦科技、金万众有限;董金锁1969年出生,2006年5月-2017年12月于金万众发展任职技术部经理,2018年1月加入金万众有限;莫毅然1979年出生,先后任职北京金万众、金万众发展、金万众有限。

何清和贺贵梅均为1983年出生,两人有金万众发展、品悦科技、梦想阳光、金万众有限履历。

乐居财经《预审IPO》注意到,在虚拟股权激励计划下,这些伙伴与金万众签写了“终身”合同,也就是虚拟股权分红将在该对象退休时按比例发放,如果提前离职,将失去分红。递表时,上述7人留存在金万众尚未发放的结余金额合计216.45万元。7人的退休时间也不一样,意味着累计分红也会不一样。

这里又是一个孙小明的安排。在2016年的基础上,2018年金万众补充实施了新的虚拟股权激励计划,即授予对象,需向孙小明缴纳对应的资金,作为代为保管的虚拟股权保证金,在退出激励计划时按原价由实际控制人返还至激励对象。

虽然都是0对价入股,但实际上孙小明还是将金万众的虚拟股权激励对象分为了两类,一类是没有缴纳虚拟股权保证金的员工;一类是缴纳了对应保证金的员工,无论哪类,都已和公司紧密捆绑在一起。

随着2020年该计划终止,参与的两类员工也有不同的安排。

缴纳保证金的员工,截止2020年10月,孙小明已经全额返还虚拟股权保证金,同时金万众按80%的比例,向其发放了对应所享有的虚拟股权留存结余分红收益。

没有缴纳保证金的员工,则需要在达到法定退休年龄后,以退休金的形式享受其对应所享有的虚拟股权分红,而且发放比例为分红留存结余金额的60%。同时还有一个附加条件,就是要拿到这60%的分红,必须在金万众或其子公司服务至法定退休年龄,无论任何原因造成的离职,都不能获得前述退休金;也就是说要与金万众签下一份“终身”劳动合约。

报告期各期末,金万众利润分享计划下,长期应付职工薪酬分别为2859.50 万元、2761.31 万元、2761.31万元,占当期期末非流动负债的比例分别为 70.55%、51.57%、57.03%。

四、实控人独占九成表决权

孙小明独爱销售人员

没有任何外部资本进入,金万众的IPO之旅既非资本盛宴,也很难创下造富神话,但对于手握股权激励的100多位员工来说,一旦顺利上市,自己手中股票的价格能翻6倍,已经超过70%的员工。

递表前,孙小明直接持有金万众78.62%股份,通过悦依科技、冲势科技、鸿营科技间接控制11.67%的表决权,合计控制90.28%的表决权,为公司控股股东、实际控制人。

单从持股比例看,孙小明对金万众拥有绝对的话语权,不过在终止虚拟股权激励计划后,2021年通过设立悦依科技、鸿营科技、冲势科技3个有限合伙企业,用间接持股的方式对员工实施了股权激励,入伙的合伙人均为发行人或其合并范围内子公司的在职员工。

2021年底,3个员工持股平台对金万众有限合计增资700万元,认购价格为7.50元/注册资本,员工持股平台相对高价的入股,让金万众的估值来到4.5亿元。2022年4月,金万众有限整体变更为股份有限公司,开启IPO之旅。

按照发行后不低于25%,募资6.9亿元计算,金万众上市估值27.6亿元。跟入股价相比,激励的员工所持有股票将翻6倍。

孙小明带领的上市队伍中,半数以上是销售人员,包括销售总监、首席营销经理、高级销售经理、销售经理、销售助理等岗位。

3个员工持股平台,合计持股11.66%,分别有47名、46名、44名合伙人,几乎一半以上合伙人来自销售岗。这或许与金万众的员工构成也有关系,2022年,金万众共有在册员工439人,其中销售人员230,占比52.39%。

8名自然人股东中,孙小明和林欧阳之外,刘朝阳、孙敬臣、李少润、吴彬、郑希、王宇均为销售总监,也是早期虚拟股权激励的受益人,他们的直接持股比例均为0.44%。刘朝阳持有悦依科技 2.71%的合伙企业份额,王宇持有冲势科技2.90%的合伙企业份额,二人除直接持股外,通过持股平台分别间接持有发行人0.1117%股份,

从股权激励的安排上,可见孙小明和林欧阳对公司销售人员的重视。报告期内,金万众的销售费用支出逐年走高,分别为5650.69万元、6337.52万元、6834.28万元,销售费用率分别为 6.64%、6.21%、6.92%。

其中销售人员职工薪酬分别为3523.06万元、3805.86万元、4109.76万元,占比在60%以上。2021年和2022年确认的股份支付费用分别为5.06万元、368.05万元。

管理费用上,报告期各期分别为1965.50万元、2423.53万元、3199.64万元,费用率分别为2.31%、2.37%、3.24%。2021年和2022年股份支付费用分别为2.58万元、186.66万元。管理人员70人,占比18%。

附:金万众上市发行中介机构

保荐人:第一创业证券承销保荐有限责任公司

主承销商:第一创业证券承销保荐有限责任公司

发行人律师:北京市天元律师事务所

审计机构:大华会计师事务所(特殊普通合伙)

评估机构:北京卓信大华资产评估有限公司