为了遏制不断攀升的通货膨胀,全球各大央行纷纷采取了激烈的加息和货币紧缩政策,然而,这些举措所带来的成本也在不断攀升。据数据显示,2024年,欧洲央行因对抗通胀而遭受了高达83亿美元的巨额亏损,而美联储的亏损更是惊人,超过了1500亿美元。

这些亏损背后反映了什么问题?为何全球央行在保护货币稳定时,财务状况却如此糟糕?加息和量化宽松政策究竟能否有效遏制通胀,又会不会加剧经济衰退?

欧洲经济风雨飘摇

欧洲央行(ECB)最近发布的一项数据显示,2024年其亏损创下历史新高,达到了79.4亿欧元(约合83亿美元)。

这一数字让很多人吃了一惊,毕竟,欧洲央行一直以来都是全球重要的金融机构之一,亏损如此之巨,这背后到底是什么原因呢?

欧洲央行(ECB)最近出了个大新闻!据其发布的数据显示,2024 年它的亏损创下历史新高,高达 79.4 亿欧元(换算过来差不多 83 亿美元呢)。这数字一出来,估计好多人下巴都惊掉了。

要知道,欧洲央行平时在全球金融界那可是响当当的存在,一直都是 “大佬” 级别的。可如今却巨亏,这背后到底藏着啥猫腻呢?难不成是金融界的 “黑天鹅” 不小心在它家窝里下了个 “亏损蛋”?

欧洲央行出现这么大的亏损,并不是突然发生的,背后有着复杂的经济原因。

近年来,欧洲经济衰退的趋势越来越明显,就像一辆刹车失灵的汽车,一路向下冲。

从货币政策来看,之前欧洲央行为了刺激经济增长,搞了很长时间的量化宽松政策,不停地印钱,资产负债表像吹气球一样急剧膨胀,经济就像被打了兴奋剂,看似热闹,实则暗藏危机。

后来为了应对通胀,又不得不采取激进的加息策略,这就好比给一个生病的人下猛药,虽然可能有一定效果,但也带来了很多副作用,让本来就脆弱的经济雪上加霜。

量化宽松政策,简单来说,就是中央银行大量购买政府债券,注入市场资金来刺激经济。

但这种做法有一个长期的副作用,那就是资产负债表膨胀,欧洲央行在过去几年大幅增加了资产规模,尤其是债券和其他金融工具。

随着通胀的到来,欧洲央行开始加息,这直接导致了债券的市场价格下降,利率上升,原本庞大的资产负债表也开始出现巨额亏损。

比如说,欧洲央行持有的大量长期债券,过去由于低利率而保持稳定的价格,但一旦利率上升,这些债券的市场价值就开始下跌,造成了亏损。

此外,欧洲各国的经济增长也没有表现得特别强劲,像德国和法国这两个“经济引擎”去年的GDP增幅都很低,甚至德国还出现了经济萎缩,这使得整体经济环境变得更加严峻。

欧洲的经济仿佛进入了一个死循环,不仅仅是货币政策上的博弈,也有深层次的结构性问题。

这些问题对欧洲央行的财务状况造成了巨大冲击。

欧洲央行在声明中力图澄清,其遭受的亏损不会对其货币政策的实施构成障碍。然而,市场的反应却显得犹豫不决。

亏损事件背后,是对货币政策成效的普遍怀疑。而市场上信心的波动,也进一步表明了欧洲经济困境的复杂性和长期性,尚未走出阴霾。

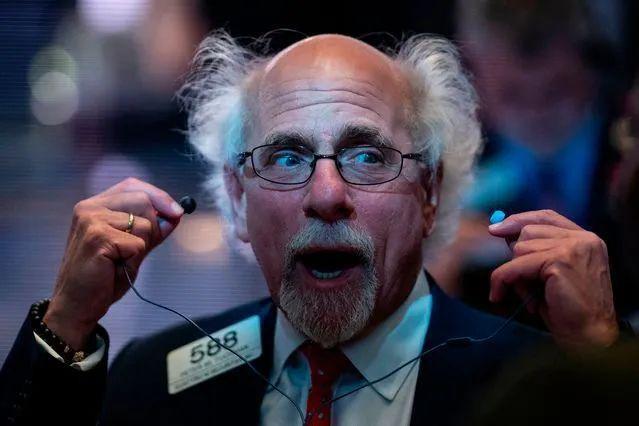

美联储问题更为严重

和欧洲央行一样,美国的美联储(Fed)也面临着类似的困境。美联储一直被认为是全球最强大的中央银行之一,但随着其在2022年3月开始连续加息,应对美国国内日益高涨的通货膨胀,情况也变得非常复杂。

在亏损这条道路美联储还真是找不到对手,去年亏损超过1500亿美元,这亏损啊,就像个偷偷摸摸的小贼,没直接引起市场的大关注,而是靠着 “递延资产” 这个会计小把戏,把自己给藏起来了。

啥是递延资产呢?说白了,就是美联储先把亏损的那部分记个小本本,心里想着以后赚了钱,再把这些亏空给补上。

这可不就是在账面上捣鼓捣鼓,玩个数字游戏嘛,也就是说美联储盼着以后能靠其他“神奇操作”,把这些亏空给盖住。

但问题来了,这就好比你用一块小布去盖一个大窟窿,根本没啥用啊!美联储面临的风险和挑战可不会因为这点小操作就消失不见。

实际上,美联储加息之后,那盈利情况就像坐了滑梯一样,“嗖” 地一下往下掉。为啥呢?

利率一上升,它手里那些长期债券的价值就开始缩水,自然就产生亏损啦。再加上美国财政赤字一直高高在上,跟个顽固的牛皮藓似的赖着不走。

美联储之前赚的钱,大部分都上缴给财政部,去给政府堵财务上的大窟窿了,真是太难了!

如今,这一“盈利渠道”也开始出现问题,迫使美联储不得不采取“递延资产”这种方式来延缓现实的冲击。

要了解美联储的财务状况,那得先瞅瞅它是咋“搞钱”的。美联储平常就靠着手里的政府债券和其他金融资产去 “钱生钱”,像个精明的理财达人。

可它也有 “花钱”的地,得给商业银行和金融机构在它那存的钱支付利息。

以前利率低的时候,美联储可算是赚得盆满钵满,那收入哗哗的,不仅能 cover 自己的运营成本,还能美滋滋地给财政部上缴一大笔,就像个孝顺的 “打工人”。

但谁能想到,美联储这一加息,局面就全乱套了。

利息支出往上涨,可收入却像个懒汉,原地踏步,愣是没跟上支出的脚步,这一来二去,直接就导致了巨额亏损,美联储的“小金库”也开始告急了。

与此同时,美联储还陷入了巨大的政治漩涡里。从特朗普那时候起,关于美联储独立性的话题就像炸开了锅,吵得不可开交。

最近马斯克也来 “凑热闹”,公开喊话美联储得接受审计,他觉得美联储做决策透明度不足,完全没法跟公众和政府交代。

这一嗓子喊出去,可不得了,争议瞬间像被点燃的火药桶,“轰” 地一下就爆发了。

现在甚至有人大声呼吁,要让美联储变得更透明,好让大家都能明白它制定政策背后到底是咋想的,到底有啥目标。

美联储这日子,可真是越来越不好过咯!

未来该何去何从?

无论是欧洲央行还是美联储,当前面临的最大问题就是如何在经济增长乏力和通胀压力巨大的环境中,找到一个平衡点。

在过去的几年间,两大央行采取了非常激进的货币政策措施,旨在促进经济增长和控制通胀,但这同时也引发了一系列严重的副作用。

在接下来的几年,全球经济能否走出这一困境,将是其需要面对的核心挑战。

尤其是欧洲央行,其亏损问题预计不会在短期内得到解决,特别是在欧洲经济复苏步伐缓慢的情况下。

欧洲央行这会可有点头大,它想着靠不续购到期债务来给资产负债表 “减减肥”,可这点操作哪能扛得住它面临的风险呀,简直就是小巫见大巫。

现在欧洲央行陷入了两难的尴尬境地,要是继续加息,那欧元区的经济增长搞不好就像被拽着后腿,一路下滑;但要是降息呢,通胀这只“小怪兽”又可能卷土重来,到时候负面影响更严重,让人头疼不已。

所以,欧洲央行接下来几年估计得绞尽脑汁,找些超精准的政策工具,来好好平衡通胀和经济增长这对 “冤家” 之间的矛盾,不然日子可不好过。

而美联储也面临着严峻的挑战。

尽管美国经济目前就业相对较为强劲,但长期的高利率已经导致许多行业陷入困境,尤其是房地产和高负债企业。

美联储是否能够通过调整利率策略,既维持经济增长又避免过度通胀,成为了一个悬而未决的问题。

而美联储的“递延资产”方式虽然可以暂时缓解财务问题,但也揭示了其面临的巨大压力,未来如何处理这些递延亏损将是一个长期的挑战。

总体来看,全球央行的政策博弈已经进入了一个全新的阶段。从欧洲到美国,大家都在面对一个共同的难题:如何在防控通胀的同时,不让经济陷入衰退。

当前,央行的货币政策正处于一个十字路口,任何决策都可能对全球经济产生深远的影响。