文 | 思遥

编辑 | 杨旭然

各种利好政策不断。但曾经辉煌的房地产行业,已走过了历史性的转折点。

近期,在猛烈的地产“横风”中,旭辉、龙光等曾经的“尖子生”纷纷“卧倒躺平”,甚至拥有国资背景的绿地,也开始被迫进行债务延期。

一片萧瑟下,龙湖、滨江等企业,艰难地支撑着民营地产企业最后的余晖。

越来越多的裸泳者,在地产大潮退却的时候,出现在岸边。在这个黎明前最黑暗的时光,能实现“蹲下去,活起来,再重新站起来”的企业,终归是极少数。

优胜劣汰,市场出清之时,真正的优等生只有在这种艰难中才会浮出水面。

01 谁在裸泳潮水退去,此前被看做房企“示范生”的许多企业相继暴雷。

9月28日,旭辉就因为旗下一家公司涉及信托未能如期支付,遭遇了股债双杀。彼时,旭辉仍在澄清债务违约传闻,认为债务不成问题。而11月1日,旭辉控股公告称,暂停支付境外债本息,探索处置境外资产。

仅仅一个月,传闻成真,旭辉正式宣告暴雷。而要知道,5月份,监管层还将旭辉、龙湖、碧桂园等企业,作为示范性发债试点房企。

截至目前,旭辉境外债务总额(包括银行贷款、优先票据和可换股债券)高达68.5亿美元,暂停支付的款项(本息合计)约4.14亿美元。

而旭辉账面现金仅有312.45亿元,为完成“保交楼”任务,这些资金无法用来还债。

旭辉董事会主席林中无奈表示:“融资不畅,销售疲软,光让还钱,哪家房企都吃不消。”

而另一家拥有国资背景的房企,也遭遇了大麻烦。10月31日,绿地控股公告称,将对旗下2022—2024年到期的9支美元债拟进行展期。其中,2023年6月到期的美元债展期一年,其余债券均展期两年。这意味着,绿地的现金流正在恶化。

旭辉和绿地的严峻形势,意味着所谓的“示范性民营企业”、国有股东背景,都已经无法证明一家房企是否足够优秀。房企纷纷暴雷或延期还债的时候,龙湖却成为行业中的少数派。

一是,回购股票和票据,10月31日-11月2日,龙湖控股股东增持700万股,总计耗资7130万港元;购入美元债达到1280万美元。截至目前大股东Charm Talent已持有龙湖集团已发行股本的43.47%。

二是,大笔偿还债务,龙湖连续两天偿还了高达85.5亿港元的银团贷款。这也说明了其粮草充足,财务稳健,龙湖股价也由此提振。

因此,不能轻信外界的评判,更不能看一家企业说什么,而应看它在做什么。

龙湖CFO赵轶此前透露,提前还债后,“龙湖明年上半年到期债务几乎为零,下半年到期债务只剩约200亿;同时还准备资金赎回明年到期的美元债,不出意外的话,龙湖明年上半年在海外没有任何债务到期。”

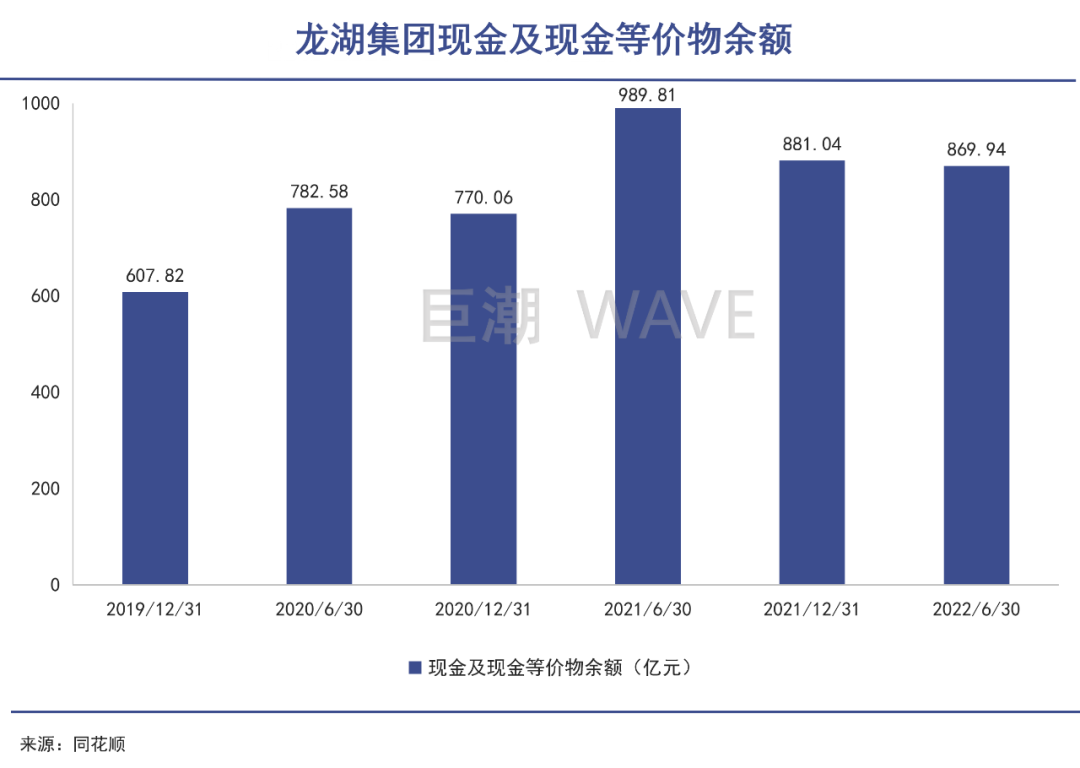

以及,目前龙湖手中握有800多亿现金,储备充足。

当一批房企陷入债务泥潭之中,苦苦挣扎之时,龙湖已经提前还债,及早上岸,并在这个地产冬天筹划更长远的发展。

02 稳者更强降息、免税……即使各地纷纷出台楼市刺激政策,但地产行业似乎还在低谷中徘徊。

今年上半年,由乐居财经统计的房地产“三道红线”榜中,万科、中海、龙湖等34家稳守绿档,但橙档和红档房企均有所增加。而且和2021年底相比,企业综合净负债率、现金短债比的及格率出现下滑,剔除预收后负债率稍有上升。

反映地产景气度指标的销售额亦处于历史低谷,克而瑞发布的销售榜单显示,百强房企1-9月累计销售操盘金额46697.9亿元,同比降幅仍达到45.4%的历史高水平。

进入三季度,百强房企销售额同比降幅有所收窄,9月份环比增长10%,地产行业似乎看到了触底的一线希望。

但在行业信仰崩塌,市场信心不足的情况下,地产企业仍深陷负增长困局,9月单月业绩同比降低的企业数量达到近7成。

房地产行业的游戏规则,已经从过去的“强者恒强”到“稳者更强”转变,从高周转到精耕细作转变,从规模为王走向稳健致远。

当下,房企财务指标的安全度意味着企业发展的健康度。截至今年上半年,龙湖已经连续六年位居“三道红线”绿档之列,现金短债比高达4.07,一年内到期负债占比约10.1%,平均融资成本为3.99%,至年底已无偿债压力 。

融资成本一定高程度上反映企业资产质地的优劣,更影响着房企的盈利能力。目前,行业融资成本低于4%公司仅有中海地产、中国金茂、华润置地以及龙湖集团等。龙湖是其中唯一一家民营房企。

地产调整之际,更加利好活下来的企业。而稳健也会带来业绩回暖,龙湖第三季度全口径销售金额598亿,同比已经回正。

融资困难,销售下滑,许多房企已经不再拿地。而最近一个月,龙湖还在北京、上海、成都、合肥等核心城市斥资拿下10块新地,累计砸下108亿元。

百亿拿地、提前还债、销售额增长回正,资本市场泥沙俱下,龙湖股价也受到大环境的影响。但股价大跌令市场咋舌,令投资者不解,因为无论从哪个方面看,龙湖的质地不亚于同等规模的央企地产公司。事实上,龙湖股价的波动反映出市场恐慌情绪。投行们也纷纷组团发声为龙湖站台。花旗在报告中直言,市场对于龙湖的流动性担忧“过头”了。

龙湖一套组合拳下来,就是向市场传递一个信号,龙湖财务质量没有问题,市场反应有些过度。

中长期来看,在存量竞争时代,房地产业的业竞争格局将以稳健经营、具备发展韧性以及产品力强的央国企以及部分优质民企为主导。

在这个阵营中,民营代表龙湖也应占据一席之地。

03 地产之后“中国房地产企业已经严重过剩,房地产再启动都不会恢复到过去的辉煌了,房地产领域的产业投资方向要发生变化。”

近期,清华大学经管学院魏杰教授进行了一次震耳发聩的演讲,他对当下的中国经济进行了鞭辟入里的分析。其中涉及房地产的观点,引发行业集体共鸣。

从增量掘金,到存量博弈,地产企业需要主动调整战略方向。其中,和地产主业强相关的物业服务和商管业务成为大型房企努力的方向,万科、龙湖、华润等龙头公司早已开始深耕布局。

万科旗下万物云已于9月底在港上市,龙湖旗下物管和空间服务新品牌“龙湖智创生活”的上市准备工作也已经完成。

早在去年,龙湖新任接班人陈序平就已洞察到行业变化的苗头,他提出龙湖要主动进行两大聚焦战略,一是城市聚焦,二是航道聚焦。

所谓城市聚焦,就是摒弃过往贪大求全的广撒网模式,而是要聚焦高能级城市,进行重点布局。

所谓航道聚焦,就是要回归生意逻辑,每个航道业务都要实现自身“造血”。除了地产主业,龙湖的航道还有深耕多年的商业、长租公寓、空间服务以及智慧营造等经营性业务。

陈序平预计,龙湖经营性业务,在明年都将实现正向现金流,以保障整个集团实现净现金流为正。1-9月,龙湖的经营性收入达到172亿元,平均每个月有20亿元的资金到账。

今年上半年,龙湖经营性业务收入首次突破百亿元,达110亿元,同比增长26%,3年复合增长率达36%。远高于地产业务增速,展现出更强劲的增长势头。

得益于多元业务的助力,龙湖集团显示出更强的韧性。龙湖集团则实现了营收利润双增长。

在陈序平的规划里,未来5-10年,龙湖的经营性收入会达到1000亿,为公司贡献50%的利润。“到那时,龙湖的长相跟现在就完全不一样了。

“泰坦尼克号撞上冰山那一刻,再怎么调整,应对风险已经来不及了,一定要在没有看到冰山的时候,就要有所应对。”刚刚退休的龙湖创始人吴亚军对地产大势早有预警。如今,雨夜赶长路的龙湖,展现出周期波动中自我迭代的能力。

渡劫过后,初升的曙光会最先照射到那些坚定前行的人身上。

无论任何商品,短缺时,价肯定高得不正常,多于需求时,不可能不烂价!