步入6月,中小银行迎来新一轮的大幅度“降息”。

这次降息不是贷款,是存款!据悉,目前已经有兰州农商行、甘肃银行、广东澄海农商银行等多地中小银行对存款利率进行了调整。其中,不少银行除对3年期、5年期中长期存款利率调整之外,还对短期存款产品利率也进行调整,普遍存款利率降幅在10bp至40bp之间。

6月4日,兰州农商银行将3年期定期存款利率从2.7%下调至2.6%;6月3日,甘肃将3年期定期存款利率由3%下调至2.6%,存款利率降幅40bp;5月底,广东澄海农商银行发公告说从6月1号起,该行1年期、2年期、3年期、5年期存款利率分别为1.7%、1.9%、2.2%、2.2%。

6月17日,央行开展1820亿元中期借贷便利(MLF)操作,中标利率2.50%,与前期持平,大概率标志本月6月20日的lpr降息预期落空。

不过,中国人民银行行长潘功胜6月19日在2024陆家嘴论坛上表示“持续改革完善贷款市场报价利率(LPR),针对部分报价利率显著偏离实际最优惠客户利率的问题,着重提高LPR报价质量,更真实反映贷款市场利率水平。”未来也有可能出现LPR与MLF利率调整步调不一致的情况。

整体看,对于当下购房者来说,存在一个明显的冰火两重天。存量房贷利率非常高,但是新增房贷降息将越来越快,当下最低的首套房利率已经跌到3!即将破2!

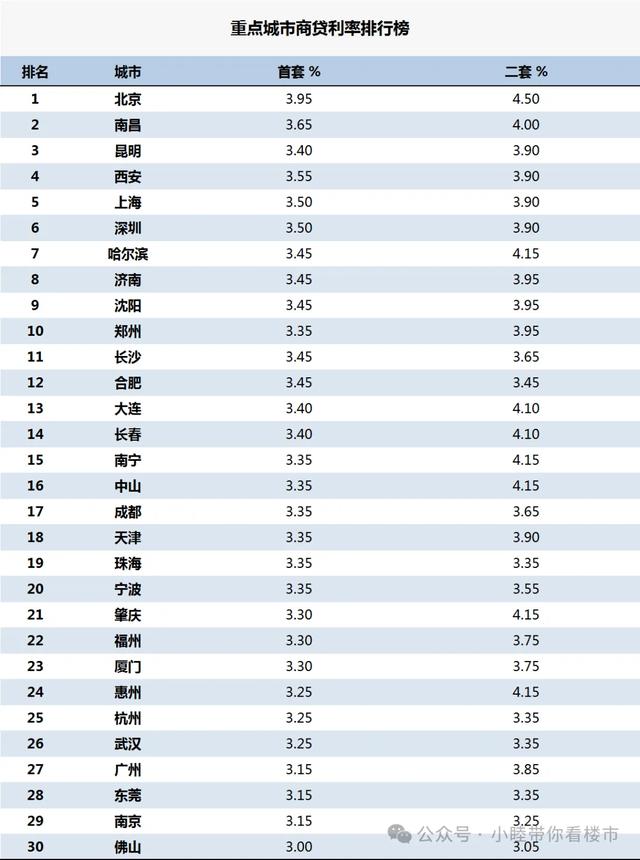

百万房贷30年利息差30万!全国百城房贷利率排行榜来了

全国房贷差距惊人,当下房贷利率最高的北京,首套房100万30年利息首套房70.8万,二套82.4万,和最低的佛山相比,首套房差距接近19万,二套房差距高达30万!

据央行数据显示,5月新发放个人住房贷款利率为3.64%,比上月低6BP(基点),比上年同期低53BP,处于历史低位。

517新政满月,房地产市场政策调整优化,地方政策相继落地,效果正在逐步显现。一系列楼市政策从需求侧上对房地产市场形成支撑,促进房地产市场平稳健康发展,从长远来看,全部商业贷款利率基本实现市场化,也有利于引导金融资源优化配置。

目前,除北京、上海、深圳外,全国其余城市均已取消房贷利率下限。多数城市商业银行也已根据政策和市场形势变化对房贷利率作出调整,房贷实际执行利率较前期有明显下降。

全国主要城市的平均首套房贷利率由2019年10月的5.5%左右降到了2023年底的不到3.9%,中原地产研究院统计数据最近新政影响下,房贷平均首套房利率已经到了3.4左右。

一些城市前些年超过6%的存量房贷利率在2023年9月均调整到了LPR(当时为4.3%)的水平,下降超过150BP。北京在这次存量房贷调整政策中受益却十分有限,2019年10月以来的购房人仅仅随着LPR下调享受了45BP的降息,而在存量房贷利率调整中,除了少数“二套转首套”的购房人以外均没有受益。

简单做个数学题,2019年10月~2023年10月,北京首套房利率为LPR+55BP、上海首套房利率为LPR+35BP、深圳首套房利率为LPR+30BP,而目前深圳和上海的首套房利率均为LPR-45BP。再加上大部分存量房贷利率的调整日期是每年的一月一日,而今年2月份LPR又降低了25BP,这么换算下来2019~2023年购房的业主和目前最新的房贷利率相差100BP左右。

按照北京大部分家庭计算,4.5的存量贷款利率相比当下新增的贷款购房者要高55个基点,30年100万累计利息就要多11.5万,如果按照当下上海等城市的房贷3.5计算,100个基点,100万30年累计利息差距高达20.7万。

目前全国大部分城市执行的房贷利率都在3.15-3.45之间,最低房贷利率已经到3,按照之前的计算,商代与公积金利差在20-40个基点,当下公积金已经到了2.85,全国很快会出现3以下!

整体看,2024年楼市的需求、购房者的收入和信心都还需要一定时间恢复,还在逐渐见底过程中,国家救房地产的决心已经全面体现在政策上,未来更多的政策会落地,对房地产可以乐观起来了!

最后最值得特别提一点的是存量房贷利率应该降了!

最近全国各地都在呼吁降低存量贷款利率:

那么从实际市场情况看,再次降低“存量房贷”利率的时机到了。

首先:过去历史是有这个先例的。

虽然从合同角度,银行可以按照之前的合同执行,但从惯例看,降息从来都是一刀切,2009年存量贷款利率就是一刀切和新增一样。

2008年10月22日,央行发布公告:决定自2008年10月27日起,将商业性个人住房贷款利率的下限扩大为贷款基准利率的0.7倍;最低首付款比例调整为20%。

此优惠主要针对于新增房贷,而存量房贷是否享受七折优惠,并没有明确。

在当时的答记者问中,央行表示,金融机构在综合评估风险的基础上,可自主确定已发放商业性个人住房贷款尚未偿还部分的利率水平。也即,对存量房贷的利率,商业银行享有一定的自主权。

其后,多家中小银行对存量房贷客户推出了七折优惠利率,通过转按揭服务,大批存量房贷客户从国有大行转移至中小银行。

2009年1月,国有大行为了留住客户,也相应做出调整,正式加入了存量房贷利率优惠的队伍。四大国有银行宣布,只要2008年10月27日前执行基准利率0.85倍优惠、无不良信用记录的优质客户,原则上都可以申请七折优惠利率。

其次:不守规矩的存量房贷早置换成了经营贷!

政策不应该让老实人吃亏!

大家都知道,现在的存量房贷利率普遍高于消费贷、经营贷,房贷利率普遍在4%以上,但经营贷利率基本在3%左右。这就让“有心人”看到了所谓的“商机”,从而滋生了“转贷降息”的生意产业链,目前已经形成了一套完整的分工、分润体系。

怎么“转贷降息”呢?就是金融中介先借给你一笔过桥资金,让你去把房贷一次性还清,然后金融中介再帮你向银行申请利息更低的贷款,也就是消费贷或者经营贷,你再用这笔贷款还他借给你的过桥资金。

3:当下少数银行开始违规操作先息后本。

“先息后本”后,月供能减少多少?

以一套贷款100万、首套房贷利率3.35%的房子为例。

正常还款方式:等额本息。计算下来,每月月供4407.14元。

组合还款方式:前3年先息后本+后27年等额本息。计算下来,前3年每月只还2626.1-2791.67元(利息),本金暂时不还。

优点,很明显,适合近几年有月供压力的购房者,相当于“缓兵之计”,给你3年的缓冲时间。

缺点,则是3年之后,每月的本金还款额也会有所增加。

整体而言,先息后本比较适合短期周转资金需求的购房者。

其实这也是一种变相的气球贷,会放大金融风险,对于购房者来说,除了实打实的降存量房贷利率,其他银行任何形式的创新其实都是为了多赚你的利息!

4:降低存量贷款的好处!

存量房贷利率的调整是一个复杂的问题,涉及到多方面的利益和市场预期,的确牵扯到经济、金融、社会等多个层面的考量,

但是当下房地产市场最缺的是信心,稳楼市救市的目的是救经济,而经济复苏最重要的就是要拉动消费,如果存量房贷利率再降点,那对普通老百姓来说每个月又可以多点钱去消费的。

虽然房贷属于市场行为,但短短2年波动巨大,而且国内银行本来就有稳定经济的职责。

减轻购房者的累计财务负担。如果房贷利率下降,购房者的月供金额会减少,从而降低总利息支出,这样购房者就有更多资金用于其他消费,对于经济来讲其实也是好事。

降低存量房贷利率可以减少借款人提前还款的动机,这样能够减轻银行因提前还款而损失的利息收入。

存量房贷利率下调可以缓解居民部门负债压力,避免因负债过重导致的消费能力下降。

低利率环境下,更多人更愿意购房,因为这相对于租赁更有吸引力,这样反而会吸引更多的购房者进入市场。

核心还是现在必须给市场信心,如果和2009年一样,一刀切存量增量房贷利率拉平,对于市场来说,产生的积极影响会很大。

全国看,现在的房贷利率3依然高,相比存款利率,贷款利率应该继续降!

对于现在北京等房贷利率依然特别高的城市,应该尽快调整!