巴菲特对苹果进行砍仓操作,同时增持美债。

我先来讲讲上周末在投资界产生影响的一件大事。

巴菲特所带领的伯克希尔哈撒韦于 2024 年第二季度大幅削减了对苹果的持仓,其持股数量由约 7.89 亿股降至约 4 亿股左右,降幅近乎达到 50%;

不仅如此,巴菲特还在对美国银行等其他股票进行抛售;

另外,伯克希尔哈撒韦增加了针对美国国债的投资,所持有美国国债的短期投资金额自 2023 年底的 1296.19 亿美元上升到 2024 年 6 月底的 2346.18 亿美元,半年内增持的金额高达 1050 亿美元;

伯克希尔哈撒韦的现金储备已达 2769 亿美元,再创历史新高。

众人都在揣测股神巴菲特是不是察觉到了市场的危机,因而在危机来临之前出售股票,留存现金,以等待抄底的契机。

咱们毕竟不是巴菲特肚子里的那条蛔虫,他到底是如何思索的我们着实不清楚,不过可以明确的一点是,巴菲特对于投资的安全性是极为看重的。

保住本金、保住本金、保住本金

巴菲特曾表示,成功的秘诀存在三条;其一,竭力规避风险,保住本金;其二,竭力规避风险,保住本金;其三:坚决牢记前两条。

尽管巴菲特是年化 20%的股神,他也强调了保住本金的重要性,但这并不意味着他在进行投资时从未亏损过本金,不过人家这里所讲的是要注重本金的安全。

17 年过山车年化仅仅 3%

我给你展示个数据,下面是某知名保险公司投连险账户历年的投资收益率:

如上图所呈现的那样,在良好的年份里,一年的回报能够上涨 46%,然而在不佳的年份,一年竟然也能让你下跌 42%。

可要是你实际计算一下,从 2007 年至 2024 年,它的年化回报率仅仅只有 2.68%而已,我觉得应该没有人会对这样的风险收益比感到满意。

回本要比你所想象的更为艰难。

为何会出现这样的情形呢?

正是因为许多人都忽视了亏损对于投资回报所带来的巨大损害,如下图所示,举例来讲,若创业板指下跌了-33.83%,那么要涨回来可不是 33.83%,而是 51.13%。

数据来源:Wind,统计时段:2022 年 1 月 1 日至 2022 年 7 月 14 日。

你会察觉到,当你所持有基金历经回撤之后,其估值修复所需的涨幅,在数值方面要超出前期所面临的跌幅,“回本”要比想象中更为艰难。

并且跌幅越大,恢复起来就越困难。

创业板指的最大回撤是上证综指的 1.65 倍,而要是创业板指需要“回本”的话,其需要修复的部分近乎是上证综指的 2 倍。

这便是上面提及的那张投连险,即便你持有的期限足够长,长达 17 年之久,你的年化回报也仅仅只有 2.86%的原因。

港险的保证收益仅在 0.5%左右

近期有一些客户向我表示,香港储蓄分红保险的保证收益着实太低了,仅有大概 0.5%,有的甚至还不到 0.5%。

我想要表达的是,香港作为一个已然成熟且发达的经济体,并且其投资的范畴也大多集中于成熟市场,是不可能给予过多保证利益的,不然就会引发重大问题。

我们从另外一个层面来思索,拿债券投资来举例,A 债券提供票面固定利率为 10%,B 债券提供票面固定利率是 3%;

倘若我们的投资目标是期望获取一个安全且稳定的回报,你会选择投资哪一只债券呢?

答案必然是 A。

风险与收益是呈正相关关系的,风险越高,潜在收益也就越高,不然就没人会去购买了,倘若你迫使香港保险公司提供高保证利率的分红,那不就相当于逼着保险公司去投资风险等级更高的债券,像是恒大所发行的美元债之类的。

香港各大保司的债券投资策略如下。

事实上,为保障投保人的长期利益不受到损害,香港保险公司在固定收益投资方面,绝大多数都是投资级别以上的债券,以下是我所整理的一些资料,以供参考。

1、宏利:

其投资组合里定息资产占据很大比重,约达总投资组合的 81%,涵盖政府债券、企业债券以及私募债券,还有在房地产、林地等不同资产类别与地区进行分散投资的另类长期资产,其中 97%固定收益组合里的债券具备投资级别的信贷评级。

2、友邦:

侧重于对公司债券的投资,把控风险,预期回报相对平稳。在其投资资产总额中,76%投向固定收益类资产,其中政府机构债券中 98%具有投资级别的信贷评级,公司债券中 96%拥有投资级别的信贷评级。

3、安盛:

依据 2023 年年报解读显示,在安盛的投资资产配置中,固收类资产总额达 3397 亿美元,占投资资产总额的 64.6%,其中 72%的投资周期在 5 年及以上,这体现出其长期投资的倾向。此外,安盛的投资组合评级 77%在 A 及以上,表明其投资组合的稳定性与优质性。

4、保诚:

按照保诚 2023 年半年报的数据,分红业务总资产中的债券配置达至 59%,其中国债主要配置在美国债券,其他政府债券以 AAA 级居多,而公司债券则以 A+至 BBB-等级为主。

5、富卫保险:

超过 70%的资产投向固定收益资产,其中 98%属于投资级别,公司债券占比 58%,政府债券占 5%,其他债券占 4%,股票和基金投资占 26%。

6、周大福保险:

采取了谨慎的固定收入投资组合策略,债券投资占总投资组合资产价值的 78%,其中 92%的债券组合拥有投资级别的信贷评级。

7、永明保险:

75%的投资组合属于固定收益,97%的固定收益评级为投资级别,主要投资于债券和抵押按揭贷款。

经济越是发达,保证利率就越低。

那为何内地能够达成比较高的保证收益呢?

是由于中国(内地)乃是一个发展中国家,并非一个成熟经济体,在 90 年代的时候存银行都能有 10%的利息呢。

经济越发达,利率越低,这可是长期的历史规律。

在美国在这轮通胀起来之前,基准利率也不过就是 1%,日本就更不用提了,利率要么是 0,要么就是负值。

所以大家可以看到中国也正在朝着低利率的道路前行,未来中国内地市场的保证利率也会越来越低,会愈发朝着成熟经济体的利率靠近。

站在保护投资人安全的立场来看。

香港保险的保证利率较低,这既是对公司利益的维护,也是对持有人利益的保障。

人家历经了 180 年的风风雨雨,先后遭遇了两次世界大战(1941 年香港被侵占),1929 年的经济大萧条,1973 年中东石油危机致使布雷顿森林体系崩溃,1980 年美国的严重通胀,1997 年的亚洲金融风暴,2000 年的互联网泡沫破裂,2008 年的全球金融危机,以及 2020 年至今的全球新冠疫情,也就仅仅出现了一家保险公司被接管的情况。

而且这家保险公司被接管也是由于其本身就是一家地产公司,存在涉嫌违规融资的问题,监管出于安全考量,提前进行了介入,具体详情可参考:

历经 180 年都保持着 0 接管的纪录,却在前天被泰禾给打破了。

日本当年有大量的保险公司倒闭,就是因为销售了数量众多的高保证利率合同,等到日本利率猛然下降到 1%、0%的时候,那些保险公司就彻底玩儿完了。

独一无二的投资风险回报比。

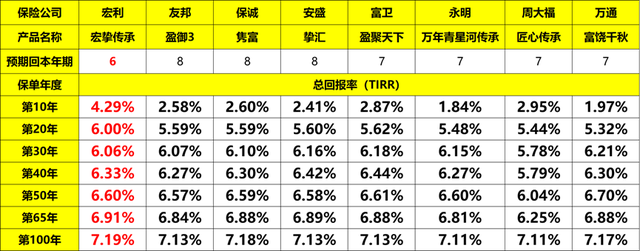

所以,尽管香港保险的保证收益稍低了一些,但是在确保本金安全的前提下,通过跨资产、跨地区、跨周期的投资,依然能够获取一个长期 6%至 7%的预期回报,如下图所示。

纵观当下所有的储蓄理财产品,除了国债、50 万元的银行存款以外,还有哪一种资产能够确保本金安全,并且还能在此基础上实现年化 6%至 7%的收益呢;

根本没有其他的了。

这也正是在去年内地赴港投保达到 590 亿港元这一历史第二新高之后,今年第一季度内地赴港又再度创下 156 亿元这一第二新高的原因所在。

无需对香港国际金融中心地位存有忧虑。

存在一些人担忧香港的国际金融中心地位会丧失,或者会被新加坡所替代,我觉得这些担心实属多余,就像 2023 年国际货币基金组织的评估报告再次对香港国际金融中心地位予以肯定那样。

今年 3 月,英国的智库 Z/Yen 集团颁布了第 35 期《全球金融中心指数》(GFCI)报告,于全球 121 个金融中心里面,香港的总排名持续处在全球第四位,其整体评分达 741 分,仅仅比处于第三位的新加坡少 1 分而已。

包括在前些时候,香港四大家族其中之一的李嘉诚于香港设立了家族办公室,这也是因为他看中了香港身为国际金融中心这样的地位。

就香港保险来说,参照瑞士再保险的数据,在香港,2022 年其保险密度达到了 9159 美元(全球位列第二、亚洲居首);保险渗透率为 19%(全球处于第三、亚洲排名第二);总保费收入更是高达 5560 亿港元(全球处在第十五位、亚洲排至第六位)。

诸多的数据以及迹象都显示,香港依旧是那个香港,我们着实没有必要为香港的国际金融中心地位而心生忧虑。

将港险视作保本的美元基金来看待。

好啦,聊得确实有点多了,最后来做一下收尾。

这篇文章核心想要表达的是,我们在进行投资理财之时,保护本金安全是极为关键的,切不可为了去追求过高的收益而让自己的本金处于危险的境地。

香港分红储蓄保险,你干脆就将其视为一个能保证本金安全的灵活配置型美元基金(长期年化能达到 6%至 7%)。

基金,懂不懂啊,你自己去瞧瞧你所购买的那些偏股混合基金,有没有亏损,亏了多少,心疼不心疼?

你瞧,我随意展示几只深深套牢的基金,到今年都已经是第 4 个年头了,都不知道啥时候能够回本,唉!