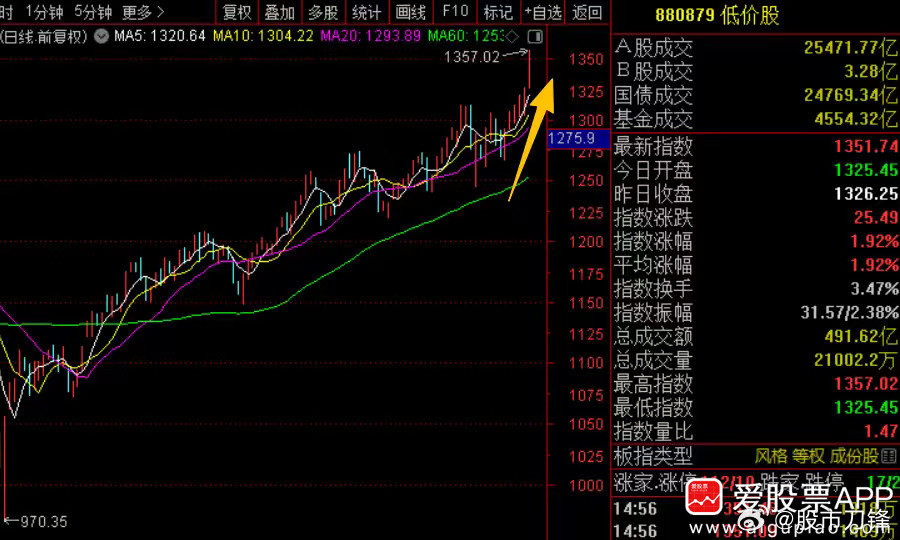

a股一个散户追高的银行股。

他说牛市亏钱,从去年9.24护盘开始,我亏了将近20W。最惨的一年。为什么银行股是这样的走势?

转一个某私募内部会议笔记:

银行之前就是资金抱团,有其他趋势性抱团品种出现,原有的抱团就会瓦解:

1.所谓“高股息”

能维持当前水平正现金流才会有持续性当前水平分红能力,而银行板块随着利率中枢不断下移缩窄 的净息差显然不具备这种维持要素;

2.基本面中不良率越来越高,尤其中小行比报表更高,依靠不良出表在粉饰;

3.之前靠拨备覆盖率在储备和调节每年利润,其实从去年就可以看到,上市的大行,甚至招行都在吃原来的拨备老本。

上一场微博公开直播非常非常重要,《那些场内赚钱的人都做对了什么?》,记得看回放: [并不简单][淡淡的][淡淡的]

没有什么买银行的任务一说,只是险资天生负债端匹配红利股,在十年 国债利率中枢 下到1.7%水平的时候,就是需要买些真正稳健的红利补充资产端,匹配负债端需求,最重要的是买红利股又不只是买银行,尤其是A股这比港股贵得多的银行。

客观数据方面,当前农行业绩增速和超额拨备厚度在上市银行中靠前,六大行中排第一。

测算下来,2024年末农业银行“超额拨备/归母净利润(TTM)”为107%,国有大行平均为22%,A股上市银行为10%;2024年末农业银行超额拨备/归母净资产为10%,国有大行平均为2%,A股上市银行为1%,所以农行在这一轮银行行情中走得更远是合理的。

“超额拨备利润倍数”第二的邮储银行涨幅也不错。说明市场在为超额拨备的合理估值定价。

寿险其实长端利率上到合意位置一直是买的,因为只要能匹配负债端成本就行,债券这两个月有压力主要还是

1.原本债市一致预期财政难以发力,雅鲁藏布江工程等一系列工程发布,超出对财政支出水平的预期;

2.市场短期风险偏好提升,股债跷跷板效应;3.最重要的,前期各家机构长久期高杠杆策略过于集中,造成长端踩踏。

当然还有一条简单的原因:

银行股之前涨太多了,最近其他股票涨,部分资金出来,到其他股票了。

之前为何涨那么多?在经济刚启动复苏,通胀温和抬头阶段,债券价格还没来得及对通胀做出全面反应,而红利股凭借稳定股息派发,与国债一样受青睐,二者价格同向变动的时长,取决于经济复苏节奏与市场反应滞后性。

抱团股就不要听信长期逻辑

资金行为结束了,就是结束了。

早信吃肉,晚信喝汤,真信买单[并不简单][嘻嘻]

牛市一定要抓住新主线

加 [锦鲤附体]

用户17xxx34

所有的局都是割韭菜

浊以静之徐清

这个是北京银行吧,如果在24年买入的话,赚很多了。

钱没纸贵

唉,最后都是一地鸡毛

银砖

估计这次股灾过去之后,中小散户及股市投资额小于二三十万以下的。散户的数量会大量的减少中国一共有2.4亿个登记注册的股民,绝大多数现在都已经明白了,离开了这个陷阱,现在全国持股的股民人数大约有5000万左右,其中经常活跃在股市市场上的厂家大约有2000多万,也就是说散户中90%以上的都看清了股市了,他们趁着高价的时候离开了。不跟这个股市玩了,玩不起。韭菜一茬的被割。赔的多挣得少。

银砖

21 世纪以来,A 股可大致归为 4 轮“股灾”: 1. 2001-2005 年:国有股减持触发漫长熊市,沪指从 2 245 点跌至 998 点,最大跌幅 55%,历时 4 年。 2. 2008 年:全球金融危机叠加国内紧缩,沪指 12 个月从 6 124 点跌至 1 664 点,跌幅 73%。 3. 2015 年 6-8 月:杠杆资金集中平仓引发“流动性螺旋”,沪指 3 个月内由 5 178 点回落 45%,出现“千股跌停、千股停牌”。 4. 2016 年初:熔断机制试行叠加人民币贬值,4 个交易日沪指下挫 12%,两次触发全天熔断,机制随后被紧急叫停。[捂脸哭][爱心] 15年时,国家队救市清单:1.2万亿买入1365股,浮亏2100亿

梁小牛

看不是路,要遛,不能死牛一边颈。

用户13xxx00

你充当了接盘手,现在炒新能源

财哥

都是某某队在做局

用户17xxx12

这些所为的专家都是乱发狗屁。

古月

坏人

用户15xxx75

早3个月说是股神,现在说是吹鼓手。

nf

银行有没有可能跨界做证券的投行业务,彻底与国外并轨

君临天下999

你不要只看这个局部,你把北京银行的周期拉大到2022年,从2元多涨到7元多翻了三倍。风险不大吗?跌是很正常的。(换位思考,如果你是庄家,做这么大盘的股票,从两元多涨到7元多,你出不出货?)

财源大展De唐源

五大行总部都在北京,你偏偏都瞧不上,非要跑到北京郊区买个银行,你不亏钱谁亏钱?