英伟达VSAMD:2025年最强芯片争霸!谁才是

图表会看世界

2025-12-09 15:01:30

⸻

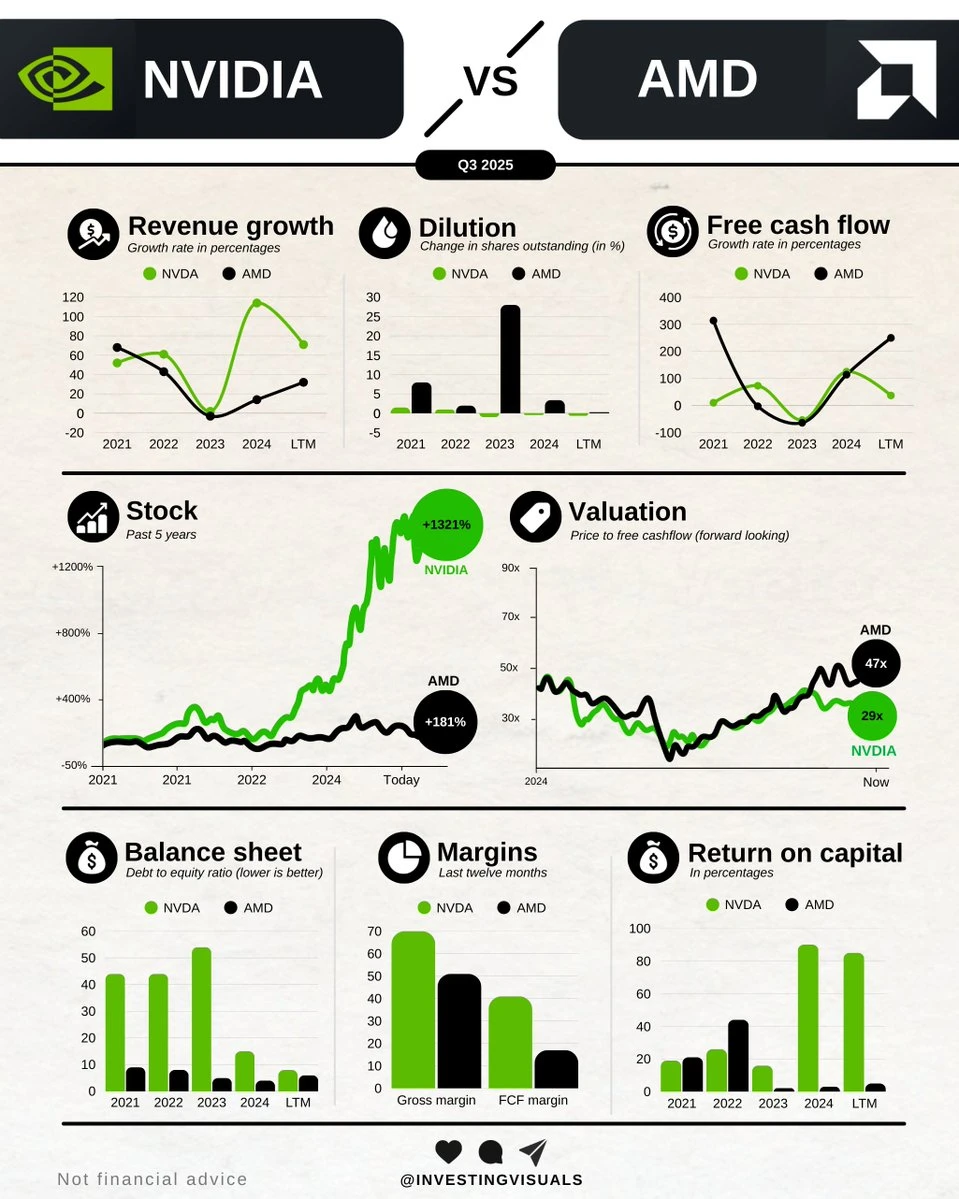

🚀 营收增长(Revenue Growth)

图表显示两家公司近年营收增长率变化。

英伟达在2023年出现爆发式增长,2024年放缓但仍高位。

AMD曲线更平稳,虽然增长不如英伟达激烈,但波动较小。

⸻

💧 股本稀释(Dilution)

显示发行在外股份的年度变化。

AMD在2024年出现大幅稀释,增幅超过30%,对投资者具有摊薄效应。

英伟达则保持极低稀释甚至接近零,凸显其资本结构稳健。

⸻

💵 自由现金流增长(Free Cash Flow Growth)

英伟达与AMD的自由现金流增长波动显著。

英伟达在2023年增长爆炸式飙升后回落,但仍保持正向趋势。

AMD在2024年自由现金流大反弹,显示盈利能力恢复。

⸻

📈 市场表现(Stock – Past 5 years)

五年表现极度分化:

英伟达涨幅高达 +1321%,几乎呈现指数级上涨。

AMD涨幅为 +181%,虽为不错表现,但远不及英伟达的AI浪潮动能。

⸻

💰 估值(Valuation – Price to Free Cash Flow)

2025年前瞻自由现金流倍数显示:

AMD约 47 倍

英伟达约 29 倍

意味着英伟达在盈利能力更强的同时,估值反而比AMD更便宜。

⸻

🧾 资产负债表(Balance Sheet – Debt to Equity,越低越好)

英伟达极低的负债比率持续多年维持优势。

AMD的负债水平相对较高但呈下降趋势。

英伟达财务安全性显著强于AMD。

⸻

🧮 利润率(Margins – Gross & FCF)

英伟达显示压倒性优势:

毛利率超过70%,自由现金流利润率亦大幅领先。

AMD毛利率与自由现金流利润率均为英伟达的部分水平,反映不同商业模式与产品结构。

⸻

🏆 资本回报率(Return on Capital)

英伟达在2023年、2024年以及过去十二个月几乎是“碾压式领先”。

AMD虽有改善,但差距依然巨大。

资本回报率体现企业对资源利用效率,英伟达表现世界级。

⸻

0

阅读:1

用户16xxx16

的