8月份以来,螺纹钢期货、现货价格持续震荡,从7月份反弹以来,市场一直对下半年的需求表现有所期待,从金九银十的需求旺季预期,到房地产边际改善等,结果8月份末,期货价格再度下跌,大有下探前低的架势。由于当前房地产的需求是目前阶段螺纹钢的主要需求方向,那么从地产来看,下半年的螺纹钢的需求还能有希望吗?目前来看,似乎难度比较大。

一、 数据相关性:从土地端看未来新开工情况

统计局口径,2022年1-6月份房地产新增土地购置面积0.36亿平米,同比-48.33%。而据CRIC统计,2022年上半年全国300城经营性土地成交建筑面积为4.1亿平方米,同比-55%。今年以来,土地市场呈现出如下特点:

1、 各城市从一线到三四线成交下滑差异明显,一线降幅最小,环比降幅53%;而三四线降幅显著,成交面积、金额环比降幅均达到7成左右。

图表 1:300城土地成交量价走势(来源:CRIC)

2、 政策放松及融资回暖,上半年土地流拍率维持在20%以下。

3、 国企、央企成为土地市场拿地主力,地方平台公司托底,民企拿地金额占比仅28%。

4、 土地成交高度集中,至5月末,百强房企投资金额84%集中于22城,22城以外仅占16%。环渤海、中西部三四线城市地产投资下滑明显。

图表 2:1-5月份百强房企投资金额分布情况(来源:CRIC)

下半年来看,疫情和房贷停贷问题对地产市场影响依然很大,房地产销售端难有较大起色,从上半年来看,土地市场成交规模在下半年要有明显改变,难度极大。一方面受到市场流动性的影响,另一方面,目前来看,悲观预期下,土地成交和销售集中于少数头部城市和区域,三四线预期依然悲观,这就限制了土地成交整体规模的回升。

按目前的趋势来看,同比下滑态势依然在延续,考虑到政策放松和托底,中性来看,三季度以来我们预期土地市场环比持稳,同比降幅在40%+;乐观来看,若政策和市场回暖超预期,则按20%的降幅来测算。

按上述情况来做合理的线性外推,得到:

1、 按上半年情况进行外推

从绝对量上来看,下半年新开工依然面临较大的下行压力。

图表 3:土地购置面积与新开工面积相关性比较

同比数据上来看,考虑到基数问题,同比数据上已经呈现低位持稳的态势,预计将延续。

图表 4:土地购置面积与新开工当月同比

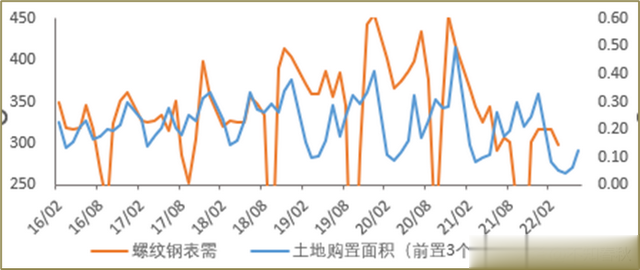

按40%来测算,下半年的新开工面积单月均值可能会在1亿平上下。相应的,土地购置面积下半年的单月均值在0.144亿平,略高于当前水平,对应的螺纹钢表需在300万吨下方。

图表 5:土地购置面积与螺纹钢表需相关性比较

从上图来看,短周期内螺纹钢表需确实有小幅走高的可能,但空间预计不大,预期表需上方位置在320万吨。

2、 按乐观的25%降幅测算

对应的土地购置面积下半年的均值水平在月均在0.182亿平,对应的新开工在1.5亿平,这较去年同期降幅收窄至10%多,对应的螺纹钢表需回升到320万吨以上。

结论:

1、 下半年来看,新开工绝对量上预期仍将维持低位,短期将进一步下降,但同比上来看有望持稳或回升。

2、 周期上,未来4-5月来螺纹钢表需回升高度有限。按当前地产状态,表需上方空间有限,高度在320万吨;若地产回暖明显,按照25%的同比降幅测算对应的表需有望回升到320万吨以上。

二、 资金端对地产的制约

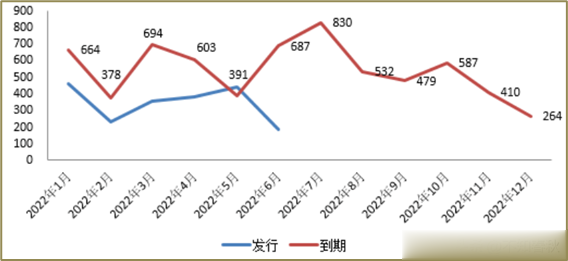

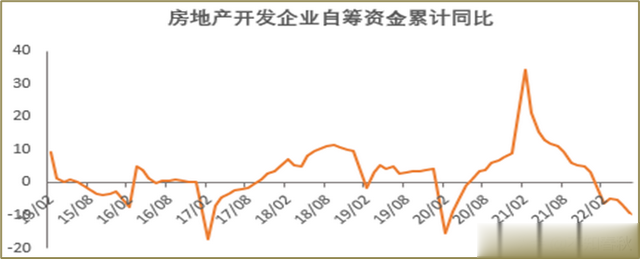

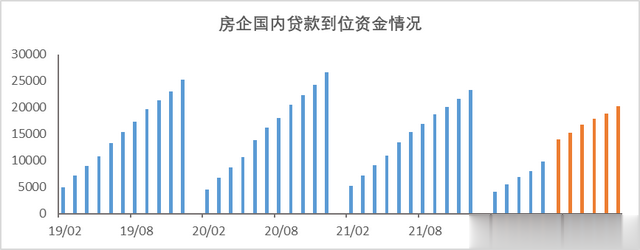

二季度以来,房地产的融资环境是改善的,但融资规模上来看,同比降幅明显。

图表 6:上半年房企融资总量(来源:CRIC)

图表 7:上半年房企单月融资额(来源:CRIC)

图表 8:2022年发债及到期债券情况(来源:CRIC)

数据上来看,地产投融资状态仍不乐观,下半年来看,地产销售端、企业到位资金有企稳态势,但房企融资端依然压力明显。

从上面来看,要稳住开工,需要投资端至少持稳在当前水平,但从资金来源来看,房企融资端并不理想,上半年同比降幅明显,但其占地产开发投资资金来源的40%,因此,下半年需要(1)销售端超预期发力;(2)政策端资金支持,尤其是后者。

若假定下半年销售企稳,房企融资持稳,则通过银行信贷支持的资金规模为:

上半年的贷款增速在-21%到-27%之间,而要维持相应的开工,则对应的到位资金增速要达到-10%。这样的增速规模,所需要的的庞大资金,谁出?谁有钱出?按照正常人的思维,现实吗?

个人认为,这个难度极大,相应的,下半年预期新开工情况依然不乐观,短期或有进一步下滑的风险。

那么,在这样的需求情况下,对于螺纹钢的价格表现,还能有所期待吗?

个人观点,仅供参考。码子不易,请勿转载,否则必究。