产品结构过于单一,应收账款激增,道尔道IPO期间分红4.4亿后,如今要融资11.9亿,其中3.5亿用于补充流动资金。

据深交所信息,近日,正在冲刺主板IPO的道尔道科技股份有限公司(以下简称:道尔道)披露了第二轮审核问询回复,其中营业收入、应收账款、产品结构单一等问题被二次问询。

招股书显示,道尔道此次IPO拟公开发行股票不超过3023.53万股,募集资金约为11.9亿元,其中,7116.66万元将用于核电汽轮发电机基础等减隔振(震)系统关键技术及其国产化项目,4.85亿元将用于高性能减隔振(震)系列产品智能制造技改项目,1.88亿元用于研发及智慧运维中心建设项目,9557.05万元用于营销网络升级建设项目以及3.5亿元用于补充流动资金项目。

产品结构过于单一 后续发展难支撑

据招股书显示,道尔道的主要业务是轨道交通减震领域,公司主要产品为钢弹簧浮置板道床系统和隔离式减振垫,其中钢弹簧浮置板道床系统包括钢弹簧浮置道床减震系统和预制式钢弹簧浮置板。

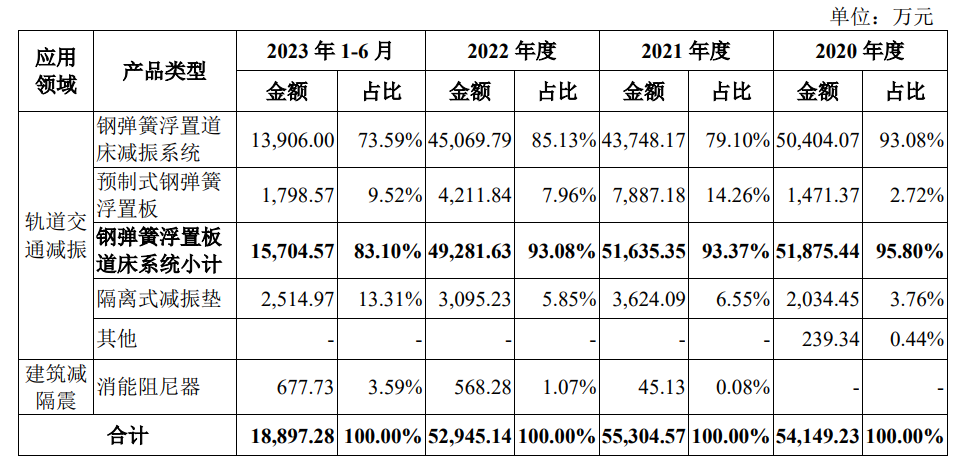

值得关注的是,虽然道尔道布局了上述三大产品系列,但是目前已形成规模销售的主要是轨道交通减振产品,存在产品结构单一的情况。招股书显示,2020-2022年及2023年上半年(以下简称报告期),道尔道分别实现营业收入5.43亿元、5.55亿元、5.32亿元和1.92亿元;其中,钢弹簧浮置板道床系统销售收入分别为5.19亿元、5.16亿元、4.93亿元和1.57亿元,占主营业务收入的比例分别为95.80%、93.37%、93.08%和83.10%。

(截图来源:招股说明书)

此外,近几年,道尔道明显出现收入滞涨的情形,2022年还出现了一定程度下滑,核心产品钢弹簧浮置道床减振系统销售收入总体呈现下降趋势。对此,道尔道解释称,主要系随着减振降噪行业市场逐步增大,市场参与者逐步增多,市场竞争激烈,导致项目中标价格较早期偏低,销售单价逐年下降;该产品2022年销售收入小幅增长,主要系销售上升导致的收入增幅大于单价导致的收入降幅。

深交所在首轮问询中就对此问题做了重点问询,要求道尔道“结合各项产品销量、单价波动情况说明销售收入波动原因,并与同行业可比公司对比说明是否存在差异及原因;结合行业周期性及相关行业政策、在手订单情况等说明发行人收入增长可持续性;发行人产品结构与行业内企业对比及差异情况,发行人产品结构单一是否符合行业特征,相关风险提示是否充分。”

道尔道回复中也做了相应的解释,但是对于企业而言,产品结构过于单一,带来的市场风险是非常明显的,一旦出现产品竞争力下降,或者需求发生重大不利变化,将给企业带来重大影响。在招股书中,道尔道也提醒,尽管公司正在积极研发应用于建筑减隔震、核电等工业装备减隔振(震)的技术,并拓展消能阻尼器等其他产品,但短期内钢弹簧浮置板道床系统仍将是公司主要的营业收入及利润来源,产品结构较为单一。

不仅如此,道尔道营收方面还面临过度依赖大客户的情形。数据显示,报告期各期,公司合并口径前五大客户收入占主营业务收入的比例分别为99.73%、99.16%、91.43%和99.75%,占比较高。

应收账款占流动资产比例较高

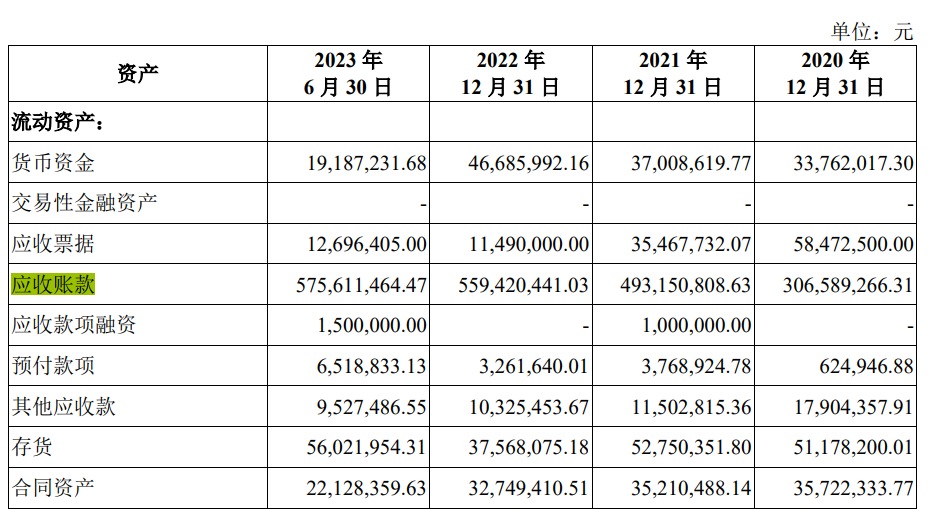

除产品结构过于单一外,道尔道的应收账款金额也出现持续攀升的情况。数据显示,2020-2022年以及2023年上半年,道尔道科技的应收账款账面价值分别约为3.07亿元、4.93亿元、5.59亿元和5.76亿元,占流动资产的比例分别为 60.27%、73.55%、79.67%和81.53%,占比较高。

(资产负债部分截图:招股说明书)

与此同时,该公司的应收账款周转率分别为1.63次/年、1.39次/年、1.01次/年和0.68次/年。

尽管已在招股说明书中提示了应收账款的风险,深交所在两次审核问询中还是都问到了道尔道科技的应收账款问题,尤其是第二轮问询中要求公司说明“应收账款周转情况、回款情况,补充说明发行人应收账款坏账准备计提的充分性,并完善相关风险提示。”

道尔道在第二轮审核问询回复中认为,报告各期末,公司对应收款项按照账龄计提坏账准备,与同行业公司相比计提比例较为谨慎,充分考虑了相关坏账风险,坏账准备计提充分。从回款情况来看,报告期内主要项目能保持持续回款进度,应收款项的收回不存在重大风险。

IPO关键期分红现金4.4亿元 大额关联资金拆出

在营收出现增长缓慢的同时,道尔道的经营现金流也出现了问题。招股书显示,2020-2022年以及2023年上半年,道尔道经营活动产生的现金流量净额分别为-5003.06万元、-9346.31万元、6934.08万元和-2453.86万元,除2022年外,其余各期均为负;同期,该公司的净利润分别为1.55亿元、1.55亿元、1.48亿元和3037.87万元,各期现金流量净额低于净利润。

值得一提的是,在2020年、2021年现金流量净额为负、应收账款持续增长、客户回款进度受到影响的情况下,道尔道却连续进行现金分红,合计4.4亿元,主要实施对象为实控人商文明家族,而这两年的归母净利合起来也才3.1亿元,也就是说,不仅把两年的净利润全部分完了,还多出了1.3个亿。一边流动性资金紧张,另一方面,却把账上的净利润全部瓜分完,这种分红的合理性是值得怀疑的。

针对IPO关键期间大笔分红问题,深交所在首轮审核问询时就要求道尔道说明“报告期内现金分红的背景和原因”,道尔道的解释是“一是用于清理关联方资金拆借形成的资金占用,二是股东投资回报需求。”

据招股书显示,2020年、2021年,道尔道与关联方进行了较多资金拆借,关联方从公司拆出资金主要用于日常经营、弥补历史经营亏损、个人消费等,其中控股股东江苏振华工业集团有限公司(以下简称:振华集团)拆出金额较大,主要原因之一系振华集团用于旗下水务板块业务发展。在道尔道2020年、2021年经营活动现金流量净额为负的情况下,该公司大股东还拆借公司资金用于发展其他业务板块,这样的操作合理性又在哪?如何约束关联交易、强化内控管理,仍是一道严肃考题。

(前十大股东持股情况:招股说明书)

最后,股权管理方面,公司实际控制人为商文明,直接持有公司22.30%的股份,通过控股股东振华集团间接控制公司63.41%的股份,合计控制公司85.71%的股份。商文明之妻蔡明(直接持有公司0.9285%股份、通过振华集团间接持有公司4.0856%股份)、商文明之子商国杰(直接持有公司0.9285%股份、通过振华集团间接持有公司4.0841%股份)、商文明之母代光秀(通过振华集团间接持有公司0.7164%股份)系实际控制人之一致行动人。商文明与一致行动人蔡明、商国杰、代光秀合计控制公司股份的87.5667%。公司存在因控制权较为集中而损害中小股东利益的风险。

产品结构单一,应收账款金额逐年攀升,周转率逐年下滑,叠加现金流净额持续为负,道尔道后续成长性如何,值得深思。

(记者 罗雪峰 财经研究员 周子章)