报告标题:表现明显好于权益市场——可转债周报(2025年1月6日至2025年1月10日)

报告发布日期:2025年1月11日分析师:张 旭 执业证书编号:S0930516010001

分析师:李枢川 执业证书编号:S0930521040004

1、市场行情

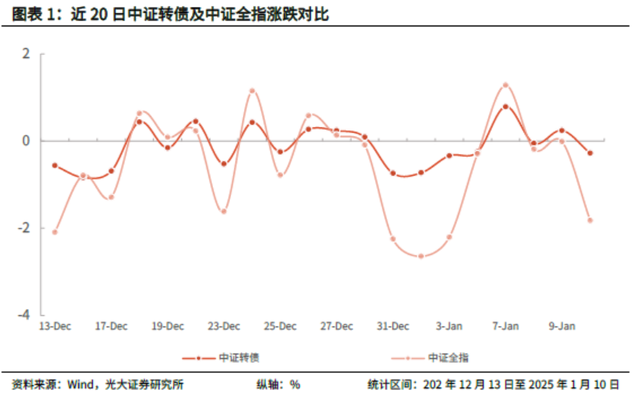

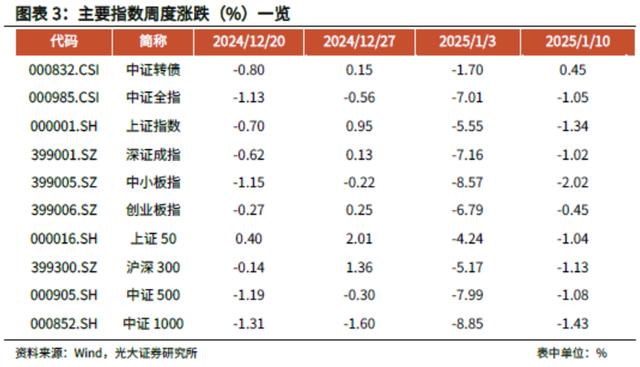

本周(2025年1月6日至2025年1月10日,共5个交易日),权益市场继续向下,但中证转债涨幅为0.45%,表现明显好于中证全指(-1.05%)。

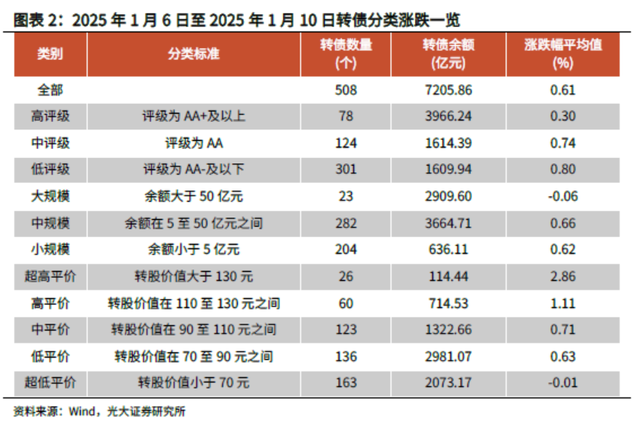

分平价来看,超高平价券(转股价值大于130元)、高平价券(转股价值在110至130元之间)、中平价券(转股价值在90至110元之间)、低平价券(转股价值在70至90元之间)、超低平价券(转股价值小于70元)本周涨跌幅分别为2.86%、1.11%、0.71%、0.63%、-0.01%,超高平价券涨幅最多。

分评级来看,高评级券(评级为AA+及以上)、中评级券(评级为AA)、低评级券(评级为AA-及以下)本周涨跌幅分别为-0.06%、0.66%和0.62%,大规模券跌幅最多。

分转债规模看,大规模转债(债券余额大于50亿元)、中规模转债(余额在5至50亿元之间)、小规模转债(余额小于5亿元)本周涨跌幅分别为-1.16%、-2.09%和-3.59%,大规模券跌幅最少而小规模券跌幅最多。

分行业来看,涨幅排名前30的可转债主要来自化工(6只)、汽车(5只)、机械设备(4只);跌幅居前的30只可转债主要来自公用事业(4只)等。

2、目前转债估值水平

截至2025年1月10日,存量可转债共508只,余额为7205.86亿元。具体来看:

转债的平均价格为117.44元,分位值为58.48%,分位值稍有提升;

转股溢价率为37.64%,分位值为79.94%。其中,中平价(转股价值为90至110元之间)可转债的转股溢价率为23.94%,高于2018年以来中平价转债转股溢价率的中位数(18.96%)。

3、转债涨幅情况

4、可转债配置方向

本周(2025年1月6日至2025年1月10日),权益市场继续向下,但中证转债涨幅为0.45%,表现明显好于中证全指(-1.05%)。分平价看,超高平价券涨幅最多。从评级上看,低评级券涨幅最多。从规模上看,大规模券跌幅最多。展望后市,目前权益市场波动较大,而债券市场表现相对较好。整体来看,相较于权益市场,转债市场前期涨幅并不算多;结合近期债券的市场表现,我们认为后续转债的性价比将进一步显现,后续表现值得期待。

5、风险提示

关注A股市场走势对转债市场的影响。►利率债(张旭/李枢川)

不宜将MLF的操作规模与货币政策取向划等号

前期的资金紧张逐渐被淡忘了

建议用两年平均增速分析金融数据

中国央行遥遥领先——写在美债收益率冲高之时

再论收益率对利空因素的“免疫”

我们更应关注什么?——利率债2021年春季投资策略

与LPR相比,我们更关心存款利率

不宜过度关注OMO的数量

金融数据“增量高、增速降”是必然的;不如关注OMO和DR007利率。

DR007开盘价的提高并不是为了引导资金价格上行

1月的信贷数据容易被扰动

技术性的资金紧张

为何14天逆回购还等不来?

是否应取消“存款利率指导”?

►信用债(秦方好/孙牧北)

以发展的眼光看待遵义的债务

下沉至主体的信用分析之陕西煤业化工集团

下沉至主体的信用分析之山西焦煤集团

下沉至主体的信用分分析之同煤集团

银行永续债近况

铁路投资主体信用分析要点

煤炭行业信用研究框架

公司治理视角下的违约主体

是否应严禁“红色”地区的城投债融资?

宏桥的“大气”提振市场信心

写在永煤违约一个月之际

无序违约提高了债券市场整体的融资成本和难度

►可转债(张旭/李枢川)

美国转债的发行交易规则、条款及特殊品种

转债条款的魅力

转债下修面面观

转债估值水平因何而变

影响转债估值的三因素 :转换价值、正股波动率及信用等级

转债破发解因

转债发行“进化史”