服务器市场风云变幻:英特尔、AMD激战正酣,国产芯片异军突起

服务器产业链及竞争格局分析

AI服务器:高速发展机遇与产业链解析

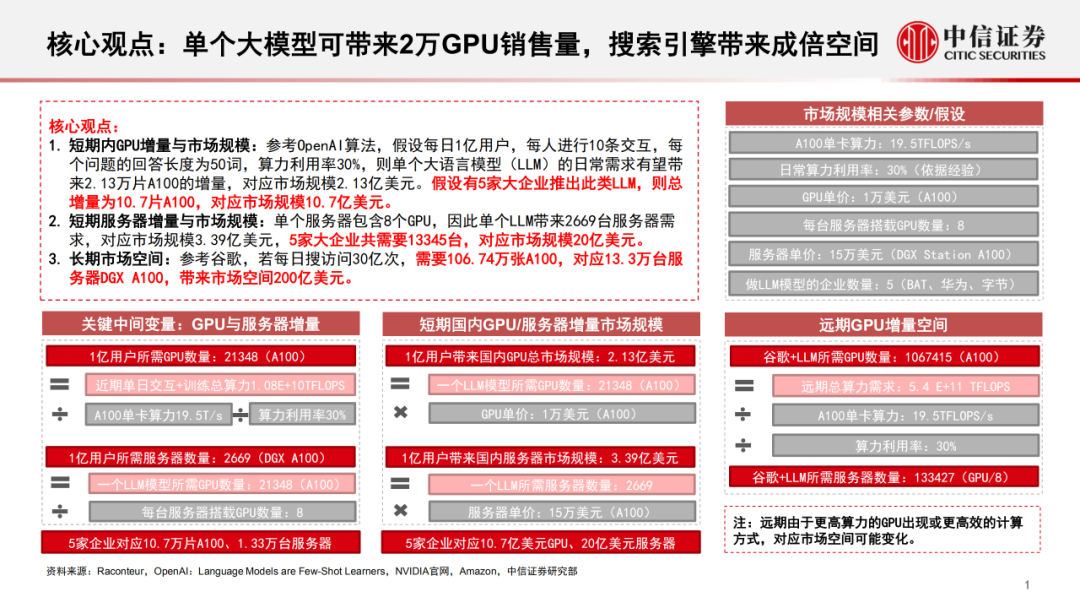

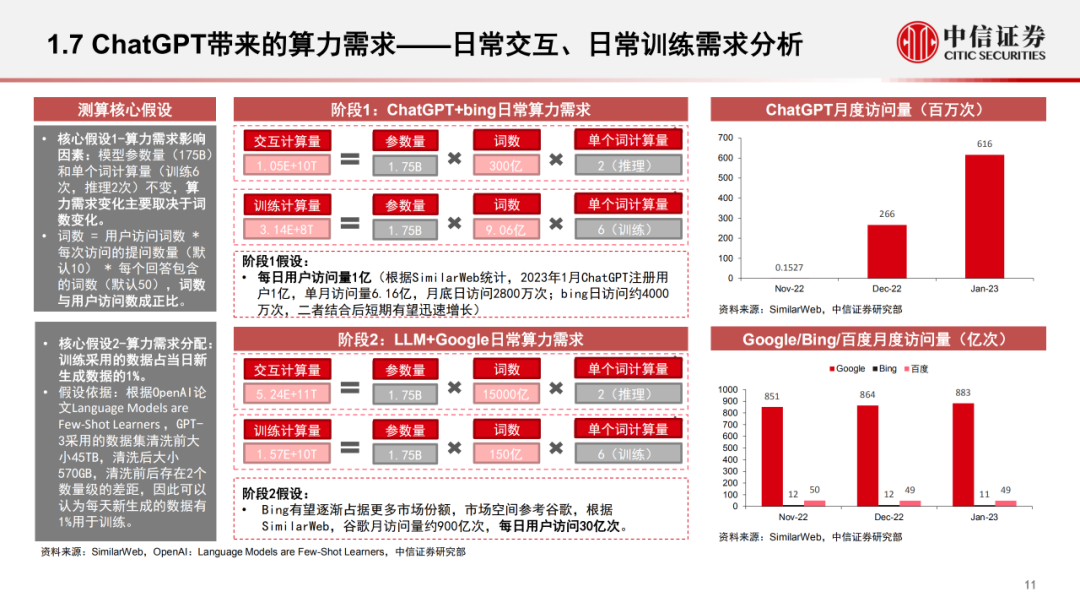

- 随着AIGC兴起,AI服务器市场将迎来高速发展机遇。

- 训练&推理对服务器需求激增,带动AI服务器市场增长。

- AI服务器产业链主要包括芯片、服务器整机、软件和服务四个环节。

- AI服务器竞争格局:英伟达、AMD、Intel等厂商占据主导地位。AIGC带来服务器变革、训练&推理带来服务器增量需求、AI服务器市场迎来高速发展机遇、AI服务器产业链解析、AI服务器竞争格局。

服务器硬件成本构成:

* 处理器和芯片组: 约占50%。

* 内存: 约占15%。

* 外部存储: 约占10%。

* 其他硬件(I/O卡、硬盘、机箱等): 约占25%。

主要硬件包括处理器、内存、芯片组、I/O (RAID卡、网卡、HBA卡) 、硬盘、机箱 (电源、风扇)。以一台普通的服务器生产成本为例,CPU及芯片组大致占比50% 左右,内存大致占比 15% 左右,外部存储大致占比10%左右,其他硬件占比25%左右。

服务器的逻辑架构与普通计算机相似,但为了满足高性能计算的需求,其在处理能力、稳定性、可靠性、安全性、可扩展性、可管理性等方面有着更高的要求。由此,众多服务器制造商争相投入大量资源进行服务器的研发和生产,力求打造出满足各类需求的服务器,以应对当今快速发展的数字世界。

1. 全球服务器市场呈现持续增长态势,2022年出货量和收入分别同比增长6%和17%,达1380万台和1117亿美元,预计将在未来数年保持稳健增长。

2. 我国服务器市场规模始终保持高速增长,2019年至2022年复合年均增长率达14.5%,预计2023年市场规模将增至308亿美元。

3. 我国服务器市场具有巨大增长潜力,得益于国家对新基建的持续投入,以及数字化转型和云计算的快速发展,服务器需求不断增长。

4. 国内外服务器厂商竞争激烈,行业格局不断变化,国产服务器品牌凭借其高性价比优势,在市场份额上不断扩大,预计未来将成为服务器市场的增长主力军。

根据 Counterpoint 的全球服务器销售跟踪报告,2022年,全球服务器出货量将同比增长6%,达到 1380 万台。收入将同比增长 17%,达到1117 亿美元。根据IDC、中商产业研究院,我国服务器市场规模由2019年的182亿美元增长至2022年的273.4亿美元,复合年均增长率达14.5%,预计2023年我国服务器市场规模将增至308亿美元。

浪潮称霸,新华紧随,超聚变突围,中兴强势崛起。

浪潮牢牢占据国内服务器市场领导地位。新华三次之,持续稳健发展。超聚变异军突起,位列第三。中兴通讯强势崛起,进入前五,展现出强劲的竞争实力。根据IDC发布的《2022年第四季度中国服务器市场跟踪报告Prelim》,浪潮份额国内领先,新华三次之,超聚变排行第三,中兴通讯进入前五。

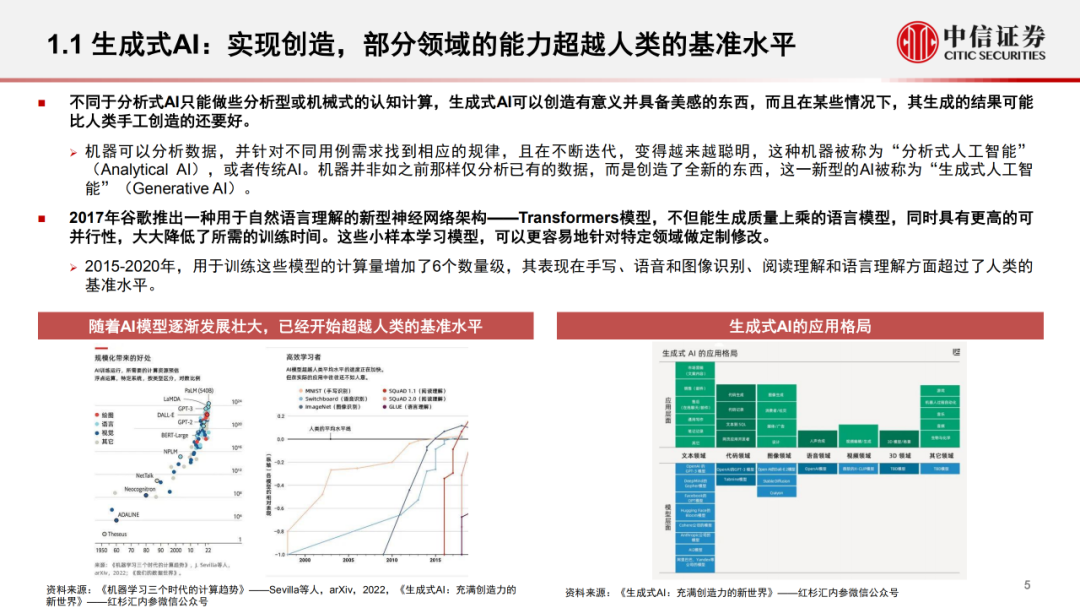

AIGC产业生态体系三层架构:

1. 上游基础层:

- 预训练模型为基础搭建的AIGC技术基础设施层。

2. 中间层:

- 垂直化、场景化、个性化的模型和应用工具。

3. 应用层:

- 面向C端用户的文字、图片、音视频等内容生成服务。AIGC产业生态体系的雏形已现,呈现为上中下三层架构:①第一层为上游基础层,也就是由预训练模型为基础搭建的AIGC技术基础设施层。②第二层为中间层,即垂直化、场景化、个性化的模型和应用工具。③第三层为应用层,即面向C端用户的文字、图片、音视频等内容生成服务。

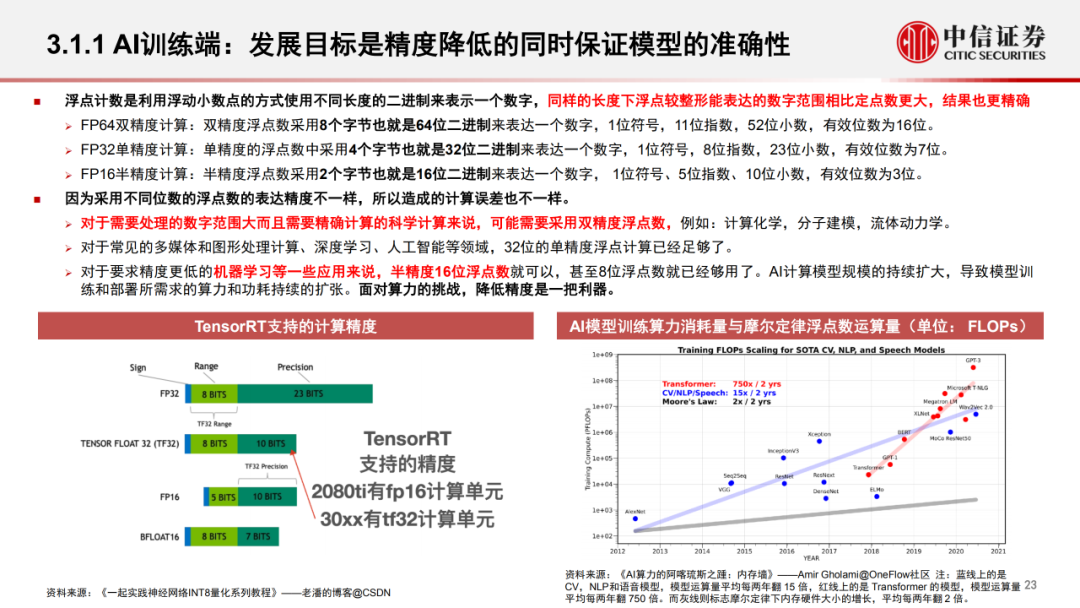

GPT的发展历程

GPT家族和BERT模型都是知名的NLP模型,皆基于Transformer技术。GPT是一种生成式预训练模型,由OpenAI团队于2018年首次发布。

GPT-1仅有12个Transformer层,而到了GPT-3,层数已增至96层。GPT模型的演变主要包括:

* 数据量和参数量的数量级提升:GPT-3的数据量和参数量比GPT-2多几个数量级。

* 训练方式的转变:GPT-1采用无监督预训练与有监督微调相结合的方式,GPT-2和GPT-3则采用纯无监督预训练的方式。GPT的发展,GPT家族与BERT模型都是知名的NLP模型,都基于Transformer技术。GPT,是一种生成式的预训练模型,由OpenAI团队最早发布于2018年,GPT-1只有12个Transformer层,而到了GPT-3,则增加到96层。其中,GPT-1使用无监督预训练与有监督微调相结合的方式,GPT-2与GPT-3则都是纯无监督预训练的方式,GPT-3相比GPT-2的进化主要是数据量、参数量的数量级提升。

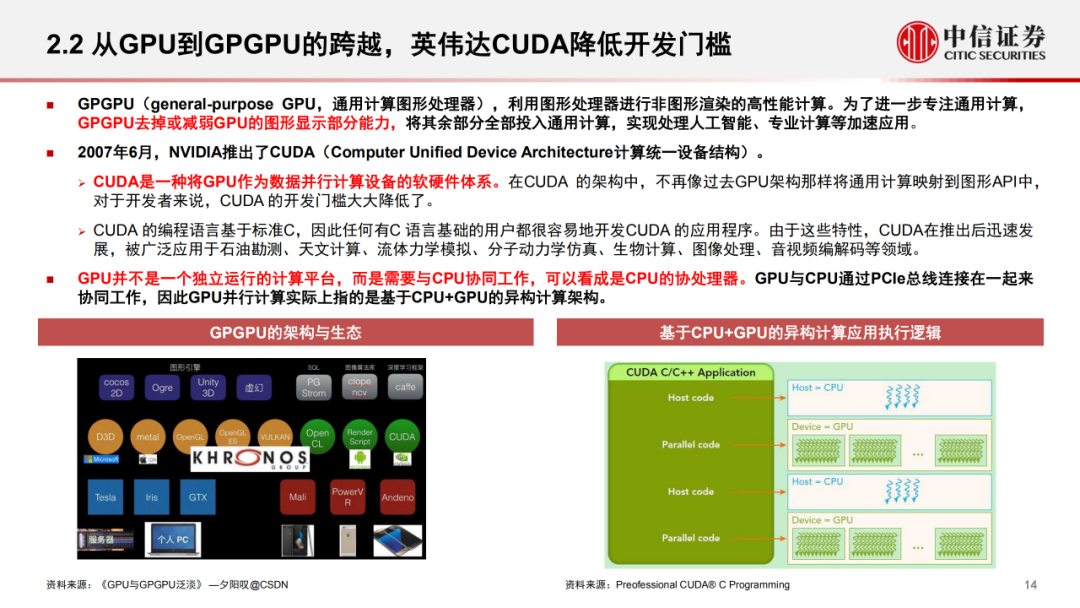

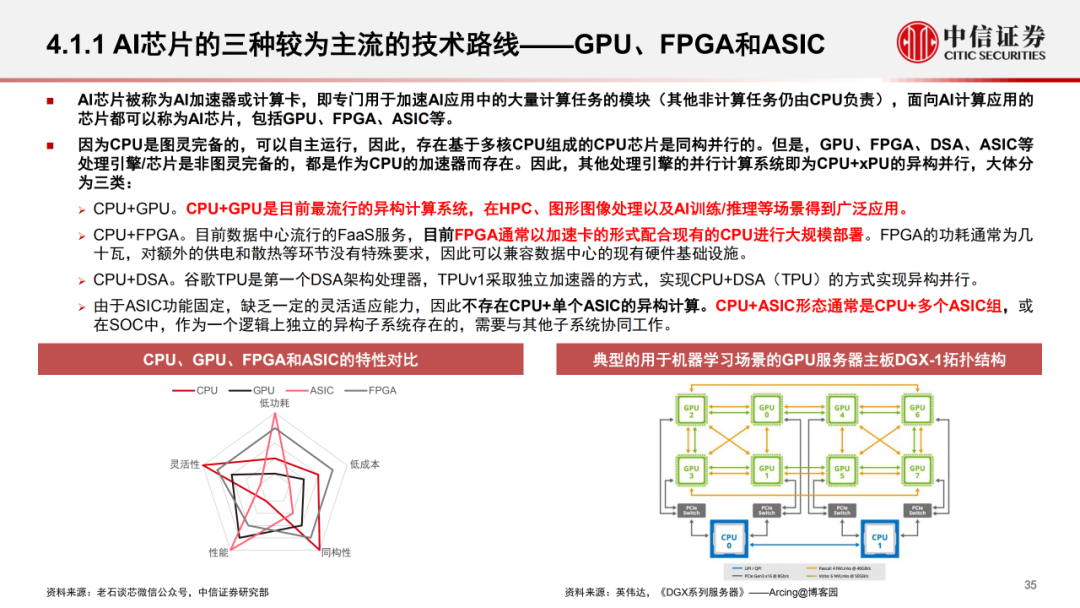

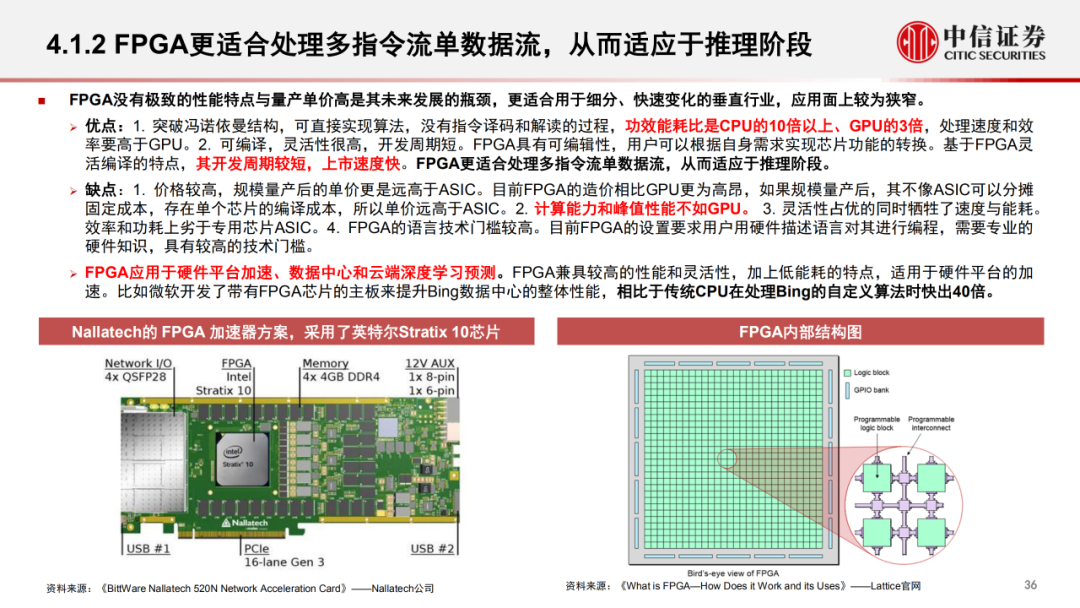

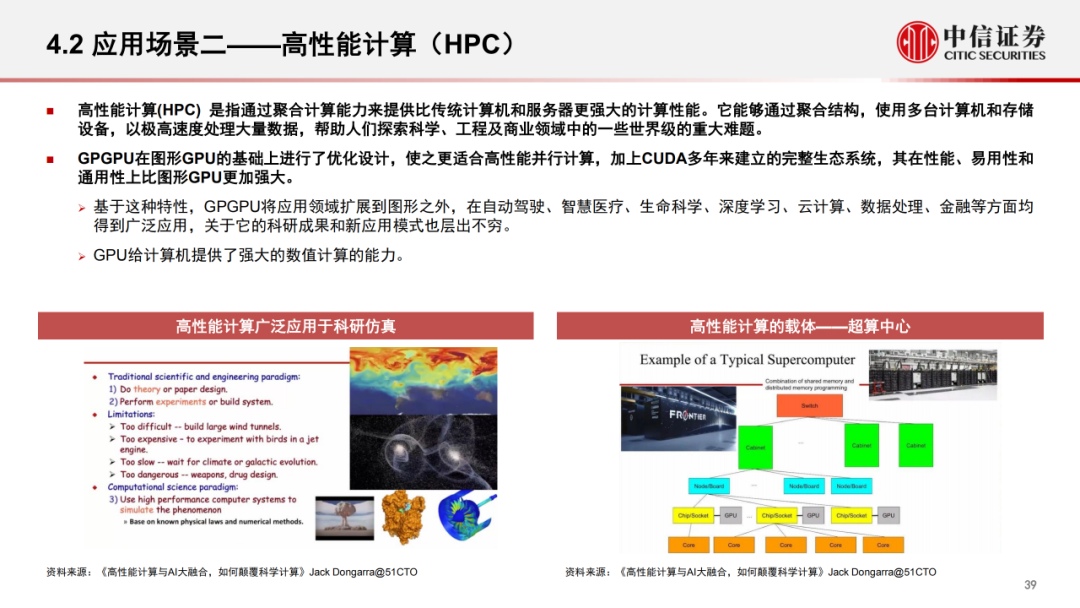

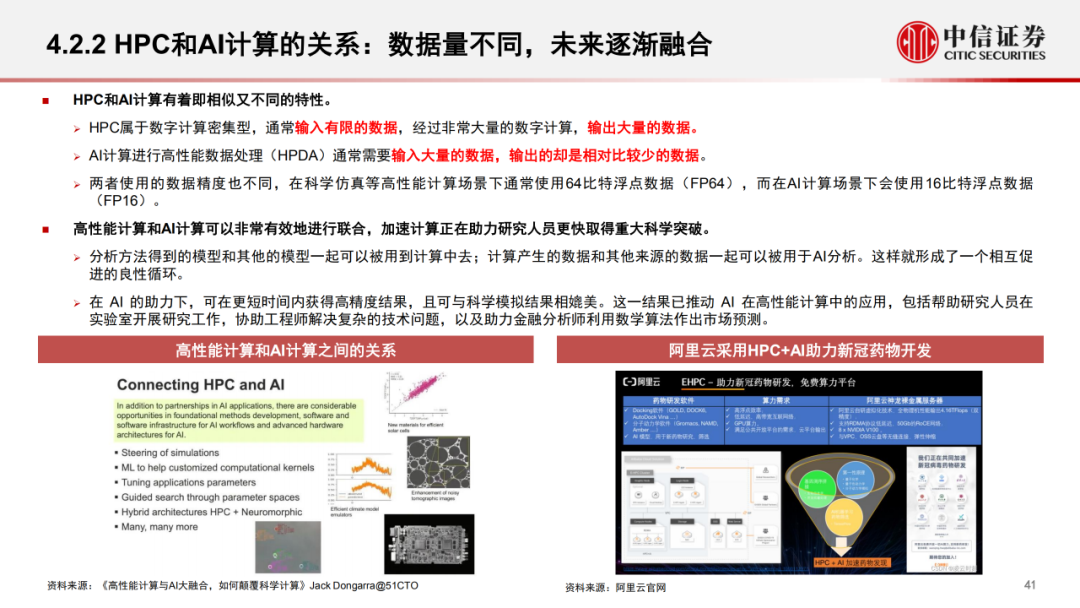

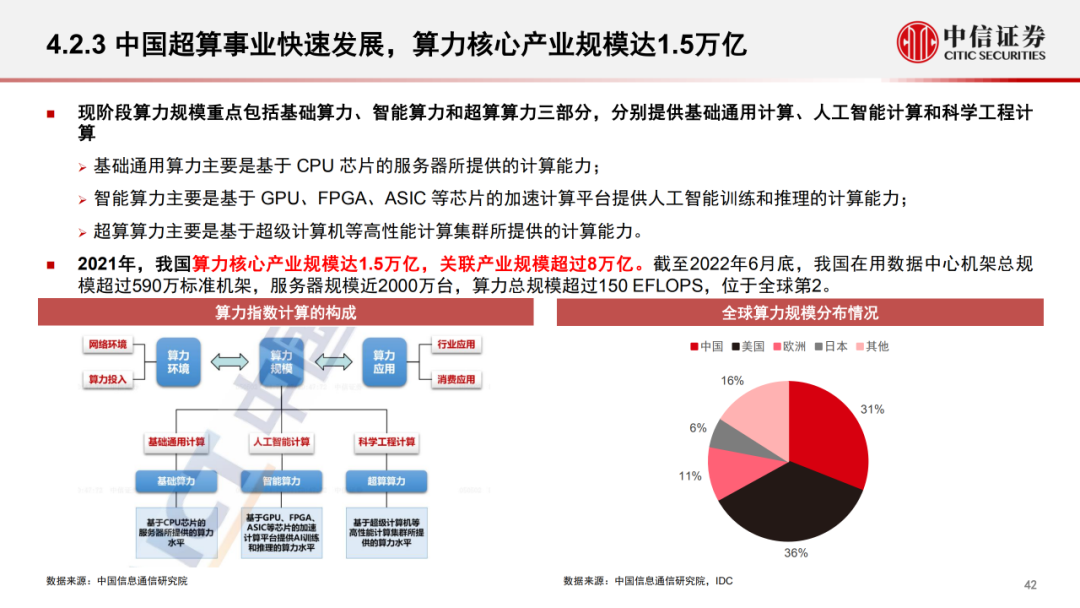

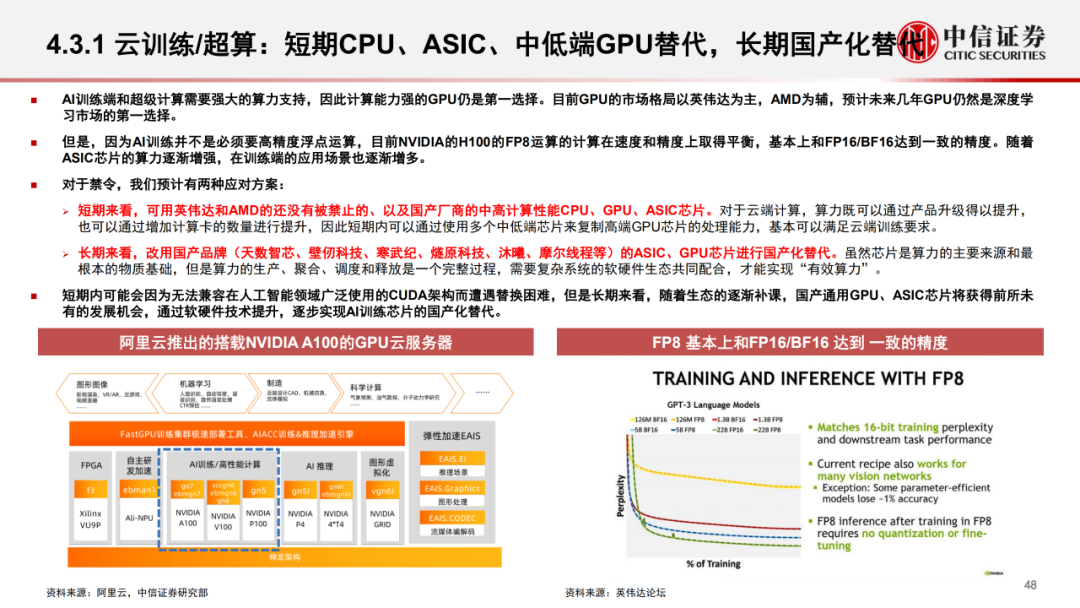

未来异构计算或成为主流

异构计算是将不同指令集和体系架构的计算单元组成系统的计算方式,涵盖GPU云服务器、FPGA云服务器和弹性加速计算实例EAIS等。其核心思想是让最适合的专用硬件去服务最适合的业务场景,实现资源利用最大化和加速计算性能提升。

异构计算的优势:

1. 性能提升:将计算任务分配给最适合的硬件,可显著提升计算性能。

2. 能效优化:通过选择合适的硬件,可降低功耗,提升能效。

3. 扩展性增强:异构计算允许使用不同类型的硬件,可灵活扩展计算系统。

4. 成本优化:异构计算可根据业务需求选择最具性价比的硬件,降低成本。

选择异构计算,即可享受专业硬件的性能提升、能效优化和成本优化等优势,加速业务创新和发展。Heterogeneous Computing)是指使用不同类型指令集和体系架构的计算单元组成系统的计算方式,目前主要包括GPU云服务器、FPGA云服务器和弹性加速计算实例EAIS等。

让最适合的专用硬件去服务最适合的业务场景。

在CPU+GPU异构计算架构中,CPU和GPU分工协作,发挥各自优势。CPU负责逻辑复杂的串行程序,而GPU则重点处理数据密集型的并行计算程序,从而有效提升计算效率。

CPU和GPU通过PCle总线连接,CPU负责协调任务分配,而GPU则负责并行处理数据,这种架构结合了CPU和GPU的优点,可以极大提升计算性能。CPU+GPU的异构计算架构中,GPU与CPU通过PCle总线连接协同工作,CPU所在位置称为主机端 (host),而GPU所在位置称为设备端(device)。基于CPU+GPU的异构计算平台可以优势互补,CPU负责处理逻辑复杂的串行程序,而GPU重点处理数据密集型的并行计算程序,从而发挥最大功效。

越来越多的AI计算都采用异构计算来实现性能加速。

2017年,阿里巴巴发布了其第一代计算型GPU实例GN4。它搭载NVIDIA M40加速器,通过万兆网络面向人工智能深度学习场景提供服务。与同时代的CPU服务器相比,GN4的性能提升了近7倍,使之成为行业领先的GPU实例之一。GPU实例,2017年对外发布GN4,搭载Nvidia M40加速器.,在万兆网络下面向人工智能深度学习场景,相比同时代的CPU服务器性能有近7倍的提升。

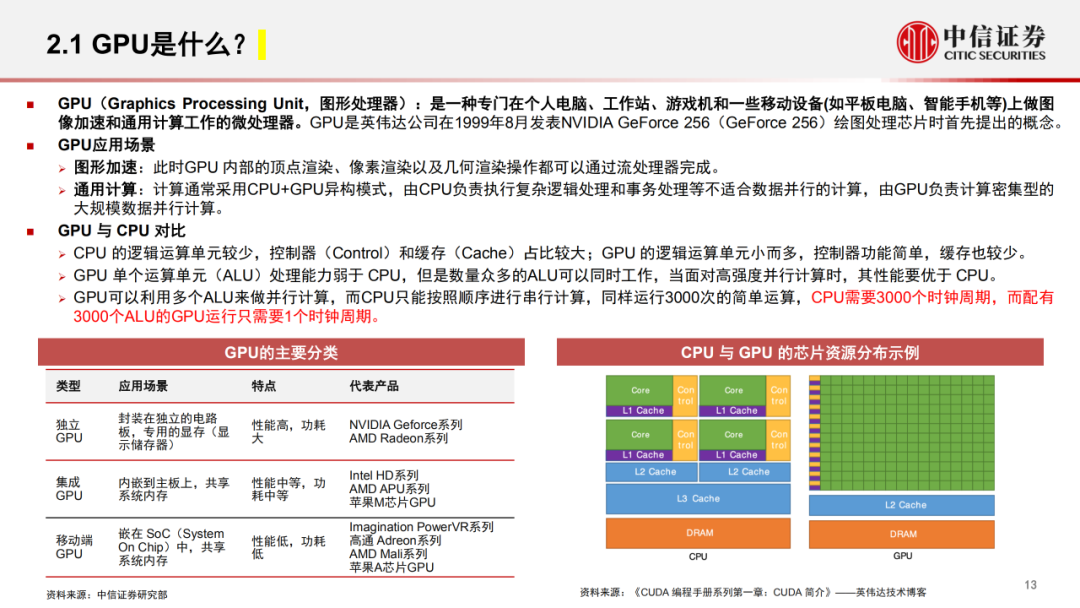

CPU:强大的执行引擎

CPU 适用于一系列广泛的工作负载,尤其是那些对于延迟和单位内核性能要求较高的工作负载。作为强大的执行引擎,CPU 将它数量相对较少的内核集中用于处理单个任务,快速完成,特别适用于串行计算和数据库运行等类型的工作。

CPU 的优势:

- 延迟低

- 单位内核性能高

- 适合处理单个任务

CPU 的应用场景:

- 串行计算

- 数据库运行

- 其他对于延迟和单位内核性能要求较高的工作负载适用于一系列广泛的工作负载,特别是那些对于延迟和单位内核性能要求较高的工作负载。作为强大的执行引擎,CPU 将它数量相对较少的内核集中用于处理单个任务,并快速将其完成。这使它尤其适合用于处理从串行计算到数据库运行等类型的工作。

GPU以图形处理起家,最初用于3D渲染。随着演进,GPU的功能从固定逐渐变得灵活可编程。虽然图形处理依然是GPU的主战场,但它已变成能应对更多应用的平行处理器。GPU的强大,来自其并行计算能力——在处理视频、图片或其他数据时,GPU可以将其分解成多个小块,由处理器内核同时处理,大幅加快数据处理速度。 最初是作为专门用于加速特定 3D 渲染任务的 ASIC 开发而成的。随着时间的推移,这些功能固定的引擎变得更加可编程化、更加灵活。尽管图形处理和当下视觉效果越来越真实的顶级游戏仍是 GPU 的主要功能,但同时,它也已经演化为用途更普遍的并行处理器,能够处理越来越多的应用程序。

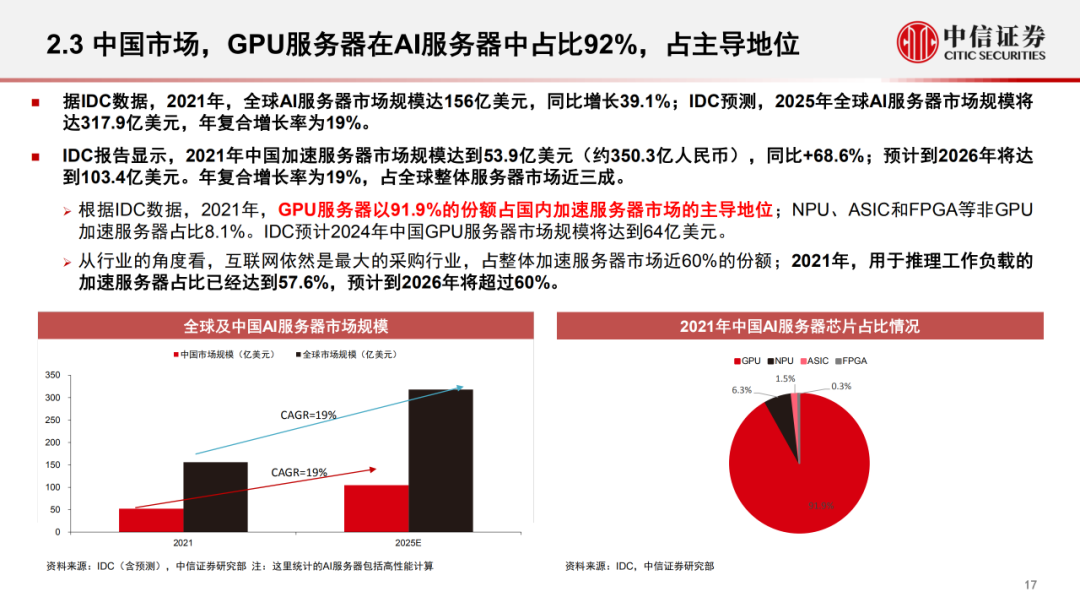

AI服务器作为算力基础设备持续增长

AI服务器市场潜力巨大

* AI服务器需求有望快速增长,受益于AI时代对算力不断提升的需求。

* 2022年,搭载GPGPU的AI服务器年出货量占整体服务器比重近1%。

* ChatGPT相关应用有望推动AI相关领域的发展,AI服务器出货量年成长可达8%。

* 2022~2026年,AI服务器复合成长率将达到10.8%。

服务器作为算力基础设备,其需求有望受益于AI时代下对于算力不断提升的需求而快速增长。根据TrendForce,截至2022年为止,预估搭载GPGPU(General Purpose GPU)的AI服务器年出货量占整体服务器比重近1%,预估在ChatBot相关应用加持下,有望再度推动AI相关领域的发展,预估出货量年成长可达8%;2022~2026年复合成长率将达10.8%。

AI服务器市场规模快速增长

IDC预测,中国AI服务器市场规模将在2021年达到57亿美元,同比增长61.6%。预计到2025年,市场规模将增长到109亿美元,年复合增长率为17.5%。

AI服务器异构组合,满足不同应用需求

AI服务器采用异构架构,可以使用不同的组合方式。如CPU + GPU、CPU + TPU、CPU +其他加速卡等,以满足不同应用的需求。

AI服务器推动数字转型

AI服务器正在推动各行业数字化转型进程。如医疗、金融、制造、交通和零售等行业,都看到了人工智能的潜力和价值,并开始部署AI服务器以提升效率和服务水平。服务器是异构服务器,可以根据应用范围采用不同的组合方式,如CPU + GPU、CPU + TPU、CPU +其他加速卡等。IDC预计,中国AI服务器2021年的市场规模为57亿美元,同比增长61.6%,到2025年市场规模将增长到109亿美元,CAGR为17.5%。

AI服务器构成及形态

浪潮NF5688M6 AI服务器:澎湃算力,智领未来

浪潮NF5688M6 AI服务器,搭载8颗NVIDIA Ampere架构GPU,通过NVSwitch实现GPU跨节点P2P高速通信互联,算力澎湃,轻松应对各种AI训练和推理任务。

配置2颗第三代Intel® Xeon®可扩展处理器(Ice Lake),支持8块2.5英寸NVMe SSD或SATA/SAS SSD以及板载2块SATA M.2,可满足不同存储需求。可选配一张PCIe 4.0 x16 OCP 3.0网卡,速率支持10G/25G/100G,网络连接灵活可靠。

浪潮NF5688M6 AI服务器,是您构建AI系统的理想选择,助力您在AI领域取得成功。

优势一览:

- 8颗NVIDIA Ampere架构GPU,澎湃算力,轻松应对各种AI训练和推理任务。

- NVSwitch实现GPU跨节点P2P高速通信互联,数据传输高效无损。

- 2颗第三代Intel® Xeon®可扩展处理器(Ice Lake),性能强劲,稳定可靠。

- 支持8块2.5英寸NVMe SSD或SATA/SAS SSD,以及板载2块SATA M.2,存储容量灵活可扩展。

- 可选配一张PCIe 4.0 x16 OCP 3.0网卡,速率支持10G/25G/100G,网络连接灵活可靠。服务器主要构成:以浪潮NF5688M6 服务器为例,其采用NVSwitch实现GPU跨节点P2P高速通信互联。整机8 颗 NVIDIAAmpere架构 GPU,通过NVSwitch实现GPU跨节点P2P高速通信互联。配置 2颗第三代Intel® Xeon® 可扩展处理器(Ice Lake),支持8块2.5英寸NVMe SSD or SATA/SAS SSD以及板载2块 SATA M.2,可选配1张PCIe 4.0 x16 OCP 3.0网卡,速率支持10G/25G/100G;

- 10 个 PCIe 4.0x16插槽,2 个 PCIe 4.0x16 插槽可降速为 PCIe 4.0x8。

- 1 个 OCP 3.0 插槽。

- 支持 32 条 DDR4 RDIMM/LRDIMM 内存,速率最高可达 3200MT/s。

- 6 块 3000W 80Plus 铂金电源,N+1 冗余热插拔风扇和机箱。10个PCIe 4.0 x16插槽, 2个PCIe 4.0 x16插槽(PCIe 4.0 x8速率), 1个OCP3.0插槽;支持32条DDR4RDIMM/LRDIMM内存,速率最高支持3200MT/s,物理结构还包括6块3000W 80Plus铂金电源、N+1冗余热插拔风扇、机箱等。

驰骋AI世界,算力引擎随需解锁

- 4颗GPU(浪潮NF5448A6):主流AI服务器,满足基础AI训练需求。

- 8颗GPU(Nvidia A100 640GB):性能大幅提升,适合中大型AI训练任务。

- 16颗GPU(NVIDIA DGX-2):顶级AI服务器,助力复杂AI模型训练和科学研究。GPU数量的不同,有4颗GPU(浪潮NF5448A6)、8颗GPU(Nvidia A100 640GB)以及16颗GPU(NVIDIA DGX-2)的AI服务器。

- 核心组件:

- GPU(图形处理器):负责复杂的数学和图形计算。

- DRAM(动态随机存取存储器):提供高速数据访问。

- SSD(固态硬盘):提供快速存储。

- RAID卡:管理多块硬盘,提高存储性能和可靠性。

- 其他组件:

- CPU(中央处理器):协调系统并执行任务。

- 网卡:连接服务器和网络。

- PCB:连接所有组件并提供电源。

- 高速互联芯片(板内):实现组件之间快速通信。

- 散热模组:保持系统凉爽,防止过热。服务器核心组件包括GPU(图形处理器)、DRAM(动态随机存取存储器)、SSD(固态硬盘)和RAID卡、CPU(中央处理器)、网卡、PCB、高速互联芯片(板内)和散热模组等。

CPU 和 GPU 领域的主要供货厂商情况:

- CPU:主要由 Intel 供应。

- GPU:国际巨头英伟达领先,国内厂商寒武纪、海光信息等也在不断发展。主要供货厂商为Intel、GPU目前领先厂商为国际巨头英伟达,以及国内厂商如寒武纪、海光信息等。

AI服务器竞争格局

IDC发布《2022年第四季度中国服务器市场跟踪报告Prelim》,超聚变成为最大的赢家,份额从3.2%激增至10.1%。

浪潮仍居首位,份额为28.1%,但下降明显。新华三紧随其后,份额为17.2%,也有小幅下降。

戴尔、联想位列第三、第四,但份额均有下降,分别为15.8%和12.3%。

中兴通讯则异军突起,份额从3.1%提升至5.3%,从第九跃升至第五名。

超聚变和中兴的优异表现,打破了市场格局,为竞争注入新的活力。发布了《2022年第四季度中国服务器市场跟踪报告Prelim》。从报告可以看到,前两名浪潮与新华三的变化较小,第三名为超聚变,从3.2%份额一跃而至10.1%,增幅远超其他服务器厂商。Top8服务器厂商中,浪潮、戴尔、联想均出现显著下滑,超聚变和中兴则取得明显增长。其中,浪潮份额从30.8%下降至28.1%;新华三份额从17.5%下降至17.2%;中兴通讯从3.1%提升至5.3%,位居国内第5。

联想降幅最为明显,从7.5%下降至4.9%。

AI服务器采购格局:北美巨头主导,国产浪潮崛起

关键数据:

- 2022年,北美四大云端业者(Google、AWS、Meta、Microsoft)合计占据AI服务器采购的66.2%。

- 中国AI建设浪潮加速,ByteDance采购占比达6.2%,领跑国产厂商。

- Tencent、Alibaba、Baidu紧随其后,采购占比分别约为2.3%、1.5%和1.5%。

洞察:

- 北美云端巨头凭借其庞大的数据中心和计算需求,在AI服务器采购中占据主导地位。

- 国产厂商正加速追赶,以ByteDance为代表的互联网巨头积极布局AI领域,带动国产AI服务器市场增长。

趋势:

- 随着AI技术的发展和应用范围不断扩大,AI服务器市场将继续快速增长。

- 国产厂商有望凭借其成本优势和对本地市场的深入了解,进一步扩大其市场份额。TrendForce集邦咨询统计,2022年AI服务器采购占比以北美四大云端业者Google、AWS、Meta、Microsoft合计占66.2%为最,而中国近年来随着国产化力道加剧,AI建设浪潮随之增温,以ByteDance的采购力道最为显著,年采购占比达6.2%,其次紧接在后的则是Tencent、Alibaba与Baidu,分别约为2.3%、1.5%与1.5%。

国内AI服务器市场竞争格局

浪潮信息、新华三、超聚变、中兴通讯等竞争厂商领跑国内AI服务器市场。

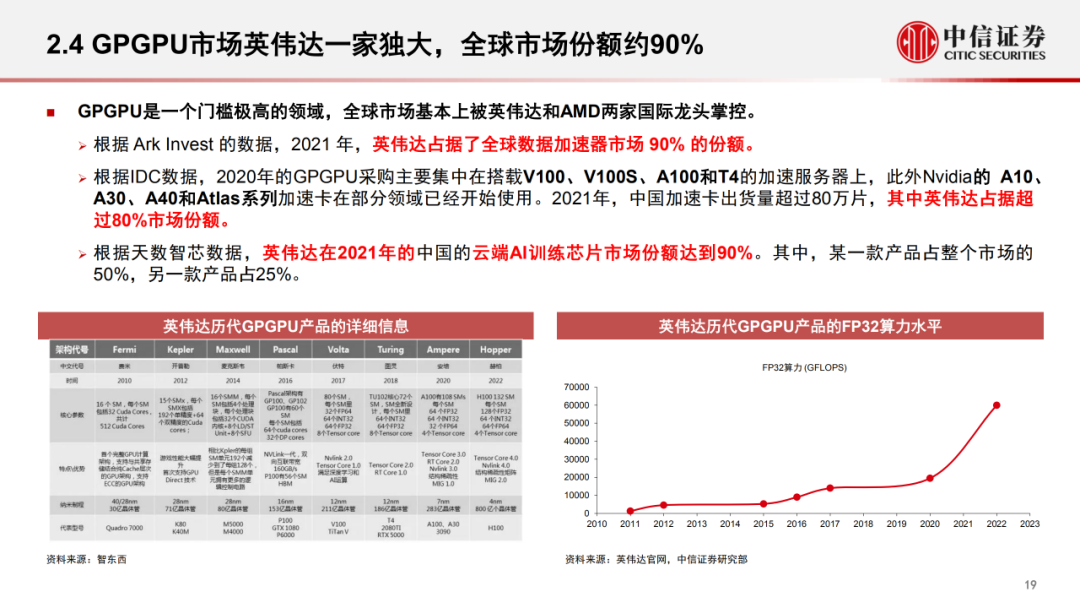

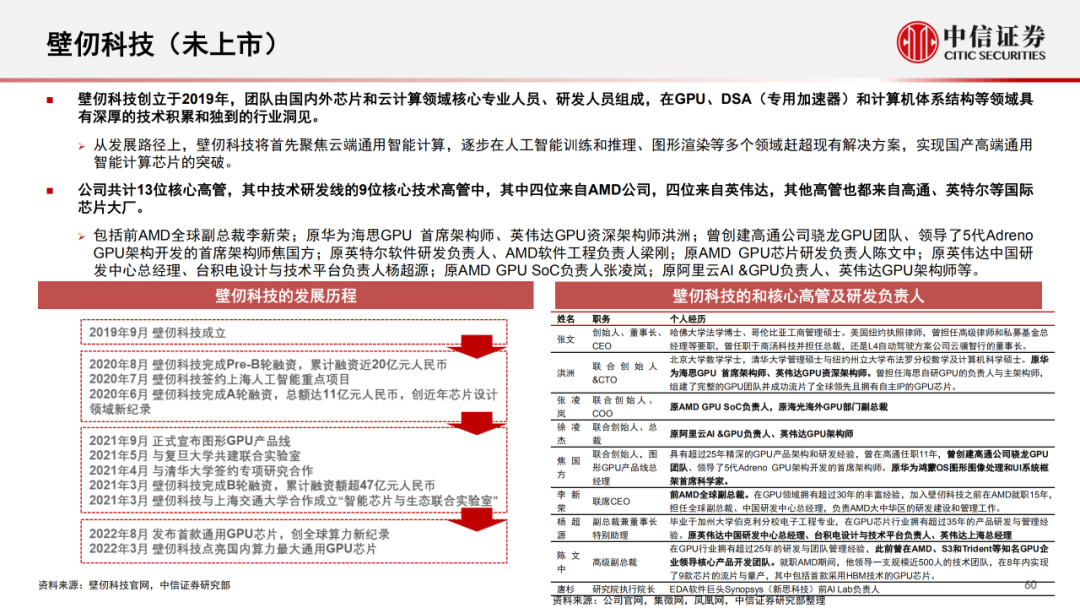

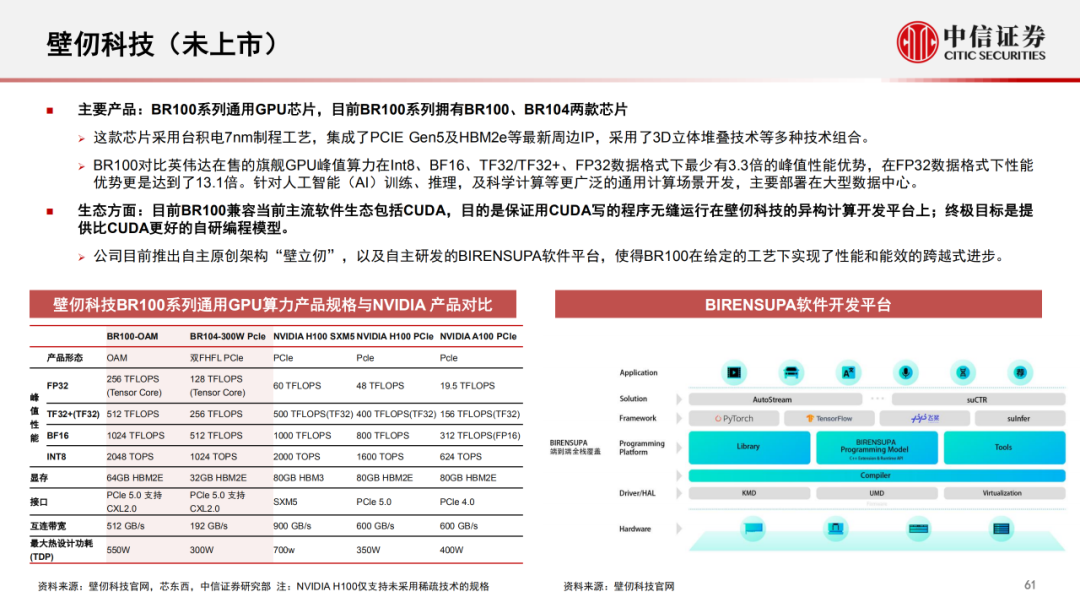

GPGPU研究框架及算力分析(2023)

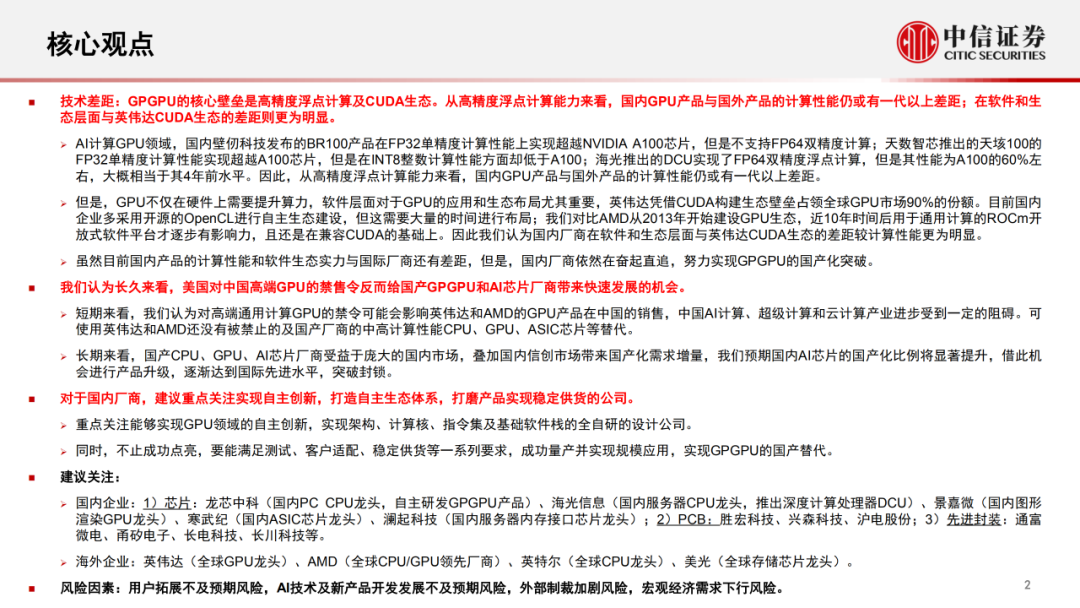

核心壁垒:高精度浮点计算与CUDA生态

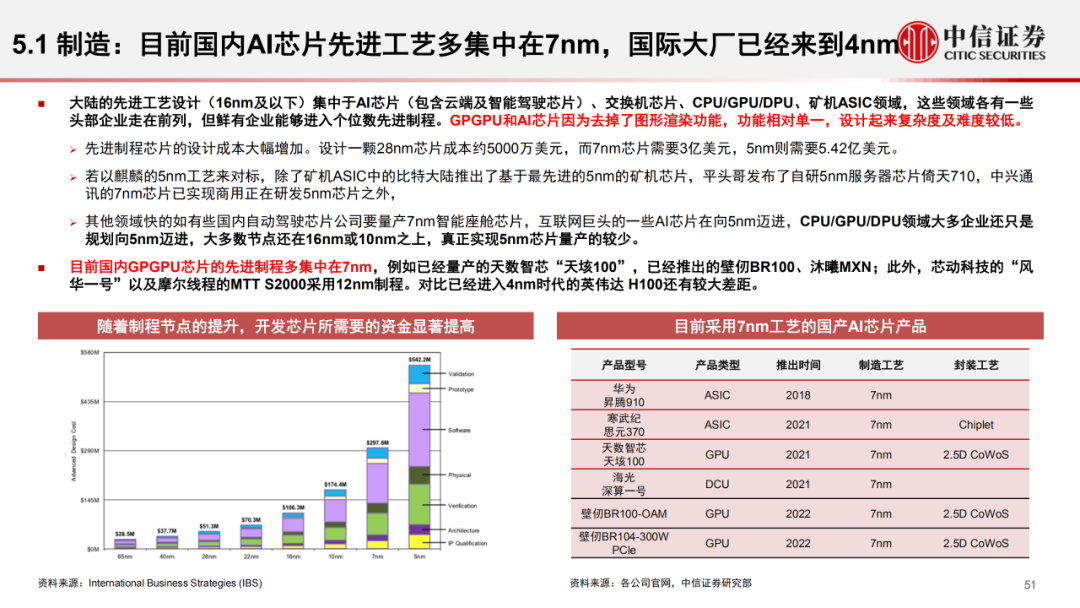

国内GPU产品与国外产品仍有差距,主要体现在高精度浮点计算能力和软件生态两方面。

计算性能:国产GPU亟待突破

* 壁仞科技BR100:FP32单精度超越NVIDIA A100,但不支持FP64双精度计算。

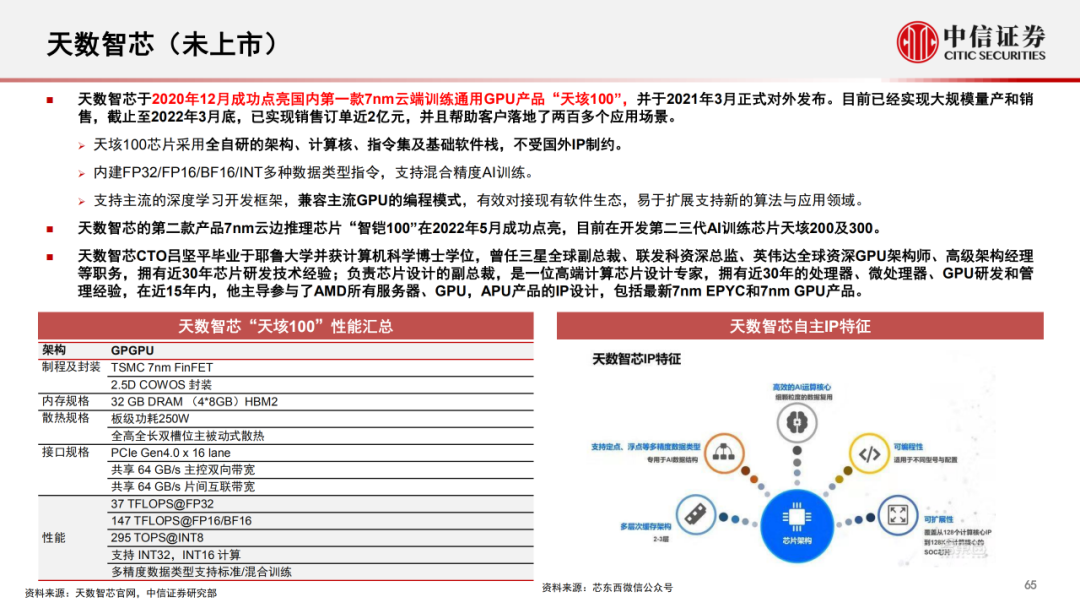

* 天数智芯天垓100:FP32单精度超越A100,但INT8整数计算性能低于A100。

* 海光DCU:支持FP64双精度浮点计算,性能约为A100的60%。

总体来看,国产GPU在计算性能上仍落后于国外产品一代以上。

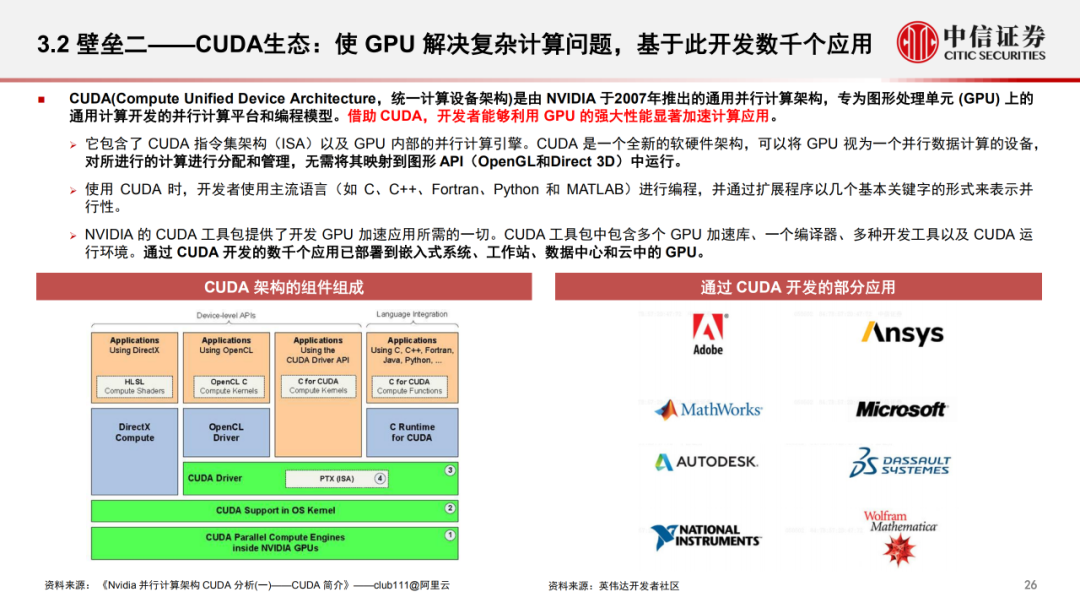

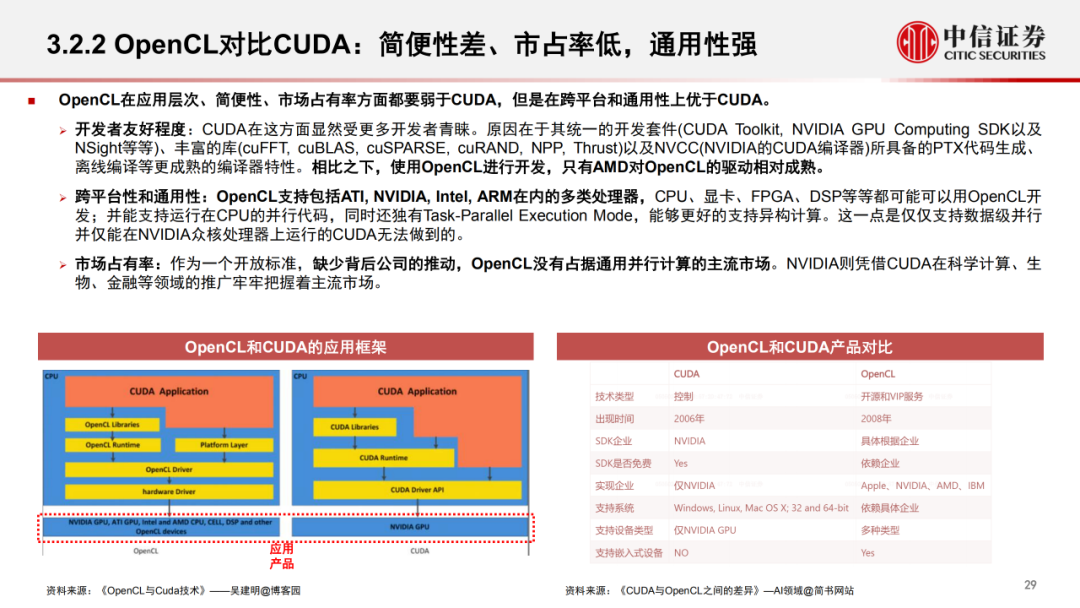

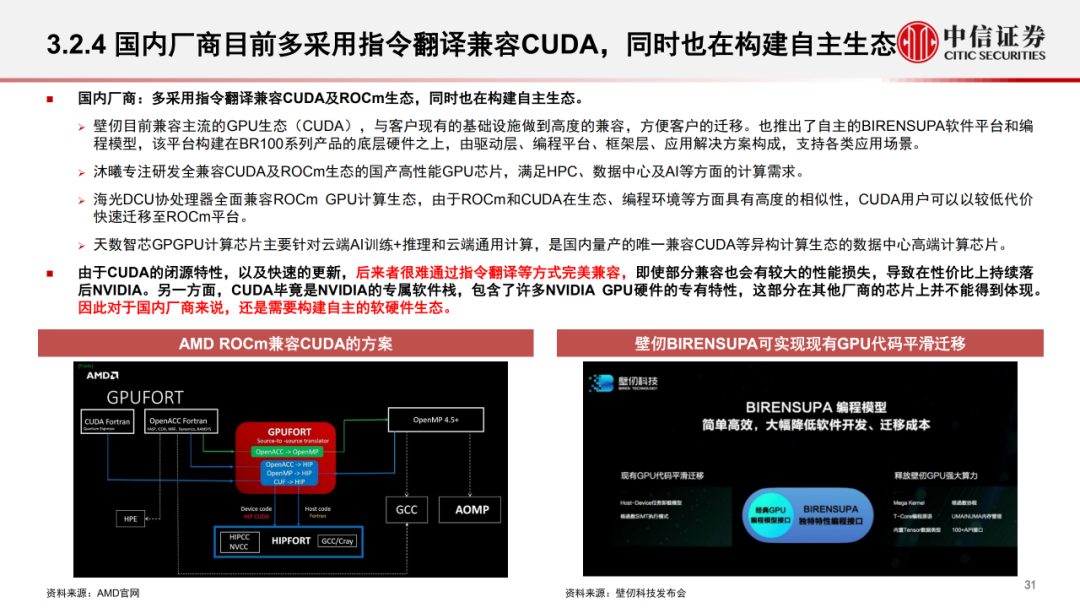

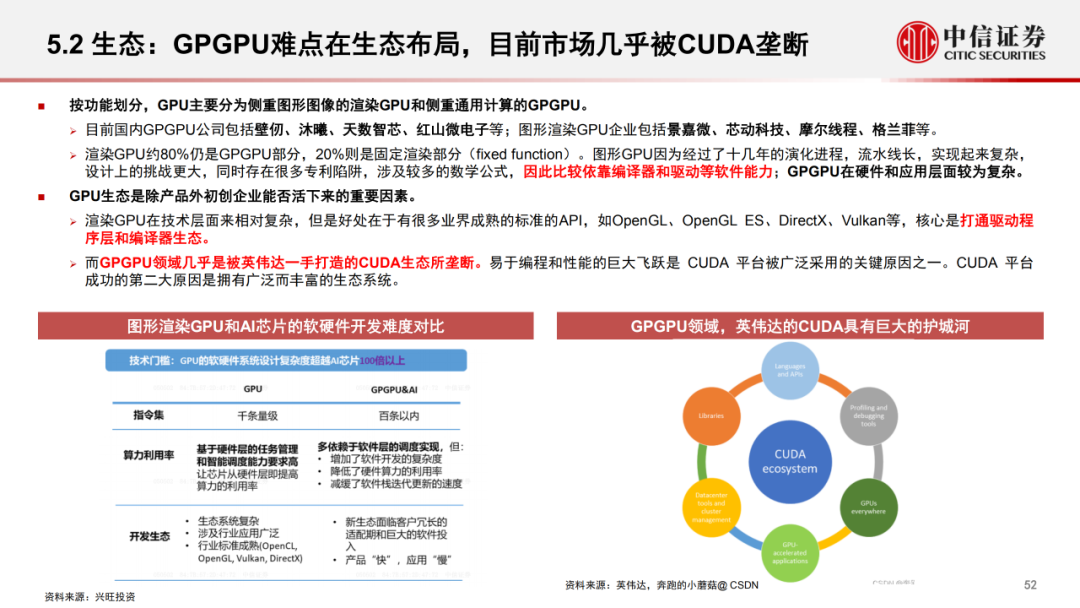

软件生态:CUDA一统江湖

英伟达凭借CUDA生态壁垒,占据全球GPU市场90%的份额。国内企业多采用开源的OpenCL进行自主生态建设,但需要大量时间布局。AMD从2013年开始建设GPU生态,近10年后ROCm开放式软件平台才逐步有影响力,且仍兼容CUDA。

国产GPU突围之道:自主创新与生态建设

虽然目前国产GPU与国际厂商仍有差距,但国内厂商正奋起直追。

挑战与机遇:禁售令下的国产化进程

美国对中国高端GPU的禁售令,为国产GPGPU和AI芯片厂商带来快速发展的机会。

短期影响:产业进步受阻

禁售令可能影响英伟达和AMD的GPU产品在中国的销售,阻碍中国AI计算、超级计算和云计算产业的进步。

长期机遇:国产化需求激增

庞大的国内市场和信创市场带来国产化需求增量,预计国产AI芯片的国产化比例将显著提升。

国产厂商建议:自主创新与生态建设

重点关注实现自主创新,打造自主生态体系。国内企业应:

* 持续提升计算性能,缩小与国际厂商的差距。

* 加快软件生态建设,构建完善的自主生态体系。

GPGPU的核心壁垒是高精度浮点计算及CUDA生态。从高精度浮点计算能力来看,国内GPU产品与国外产品的计算性能仍或有一代以上差距;在软件和生态层面与英伟达CUDA生态的差距则更为明显。

AI计算GPU领域,国内壁仞科技发布的BR100产品在FP32单精度计算性能上实现超越NVIDIA A100芯片,但是不支持FP64双精度计算;天数智芯推出的天垓100的FP32单精度计算性能实现超越A100芯片,但是在INT8整数计算性能方面却低于A100;海光推出的DCU实现了FP64双精度浮点计算,但是其性能为A100的60%左右,大概相当于其4年前水平。因此,从高精度浮点计算能力来看,国内GPU产品与国外产品的计算性能仍或有一代以上差距。

但是,GPU不仅在硬件上需要提升算力,软件层面对于GPU的应用和生态布局尤其重要,英伟达凭借CUDA构建生态壁垒占领全球GPU市场90%的份额。目前国内企业多采用开源的OpenCL进行自主生态建设,但这需要大量的时间进行布局;

对比AMD从2013年开始建设GPU生态,近10年时间后用于通用计算的ROCm开放式软件平台才逐步有影响力,且还是在兼容CUDA的基础上。因此我们认为国内厂商在软件和生态层面与英伟达CUDA生态的差距较计算性能更为明显。

虽然目前国内产品的计算性能和软件生态实力与国际厂商还有差距,但是,国内厂商依然在奋起直追,努力实现GPGPU的国产化突破。

长久来看,美国对中国高端GPU的禁售令反而给国产GPGPU和AI芯片厂商带来快速发展的机会。 短期来看,我们认为对高端通用计算GPU的禁令可能会影响英伟达和AMD的GPU产品在中国的销售,中国AI计算、超级计算和云计算产业进步受到一定的阻碍。可使用英伟达和AMD还没有被禁止的及国产厂商的中高计算性能CPU、GPU、ASIC芯片等替代。

长期来看,国产CPU、GPU、AI芯片厂商受益于庞大的国内市场,叠加国内信创市场带来国产化需求增量,我们预期国内AI芯片的国产化比例将显著提升,借此机会进行产品升级,逐渐达到国际先进水平,突破封锁。对于国内厂商,建议重点关注实现自主创新,打造自主生态体系,国内企业:

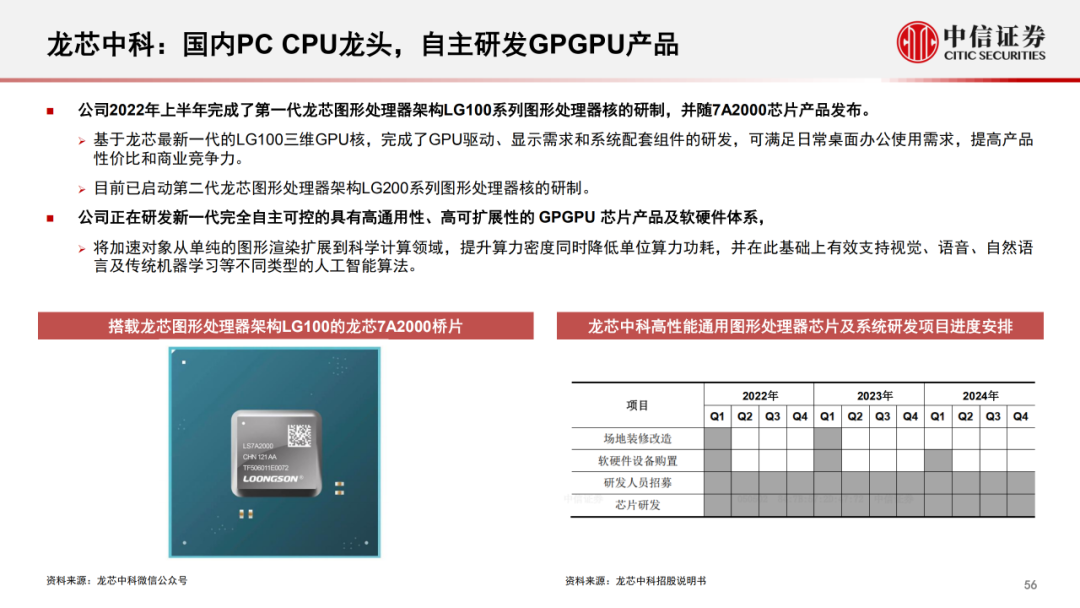

国产芯片龙头企业崛起:- 龙芯中科:

国内PC CPU龙头,率先推出自主研发的GPGPU产品,助力国产图形处理能力提升。

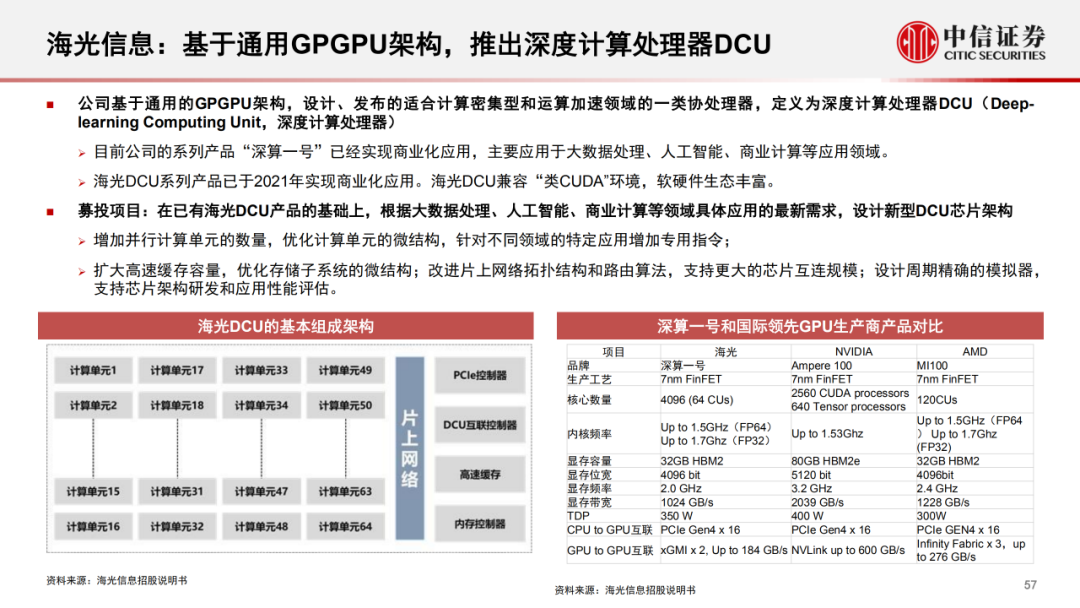

- 海光信息:

国内服务器CPU龙头,成功推出深度计算(DCU)芯片,助力数据中心人工智能计算能力提升。

- 景嘉微:

国内图形渲染GPU龙头,在游戏、视频、图像处理等领域取得突破,提升国产芯片在图形处理领域的竞争力。

- 寒武纪:

国内ASIC芯片龙头,专注于人工智能芯片研发,打造高效、低功耗的AI芯片产品。

- 澜起科技:

国内服务器内存接口芯片龙头,提供高性能、低功耗的内存解决方案,提升国产芯片在数据中心领域的应用。)芯片:龙芯中科(国内PC CPU龙头,自主研发GPGPU产品)、海光信息(国内服务器CPU龙头,推出深度计算处理器DCU)、景嘉微(国内图形渲染GPU龙头)、寒武纪(国内ASIC芯片龙头)、澜起科技(国内服务器内存接口芯片龙头);

2)PCB:胜宏科技、兴森科技、沪电股份;3)先进封装:通富微电、甬矽电子、长电科技、长川科技等。半导体巨头风云再起:- 英伟达:全球GPU霸主,引领人工智能和自动驾驶革命。

- AMD:CPU/GPU双料悍将,锐意进取,挑战行业格局。

- 英特尔:CPU霸主地位稳固,转型AI和数据中心。

- 美光:存储芯片巨擘,引领内存和闪存技术创新。英伟达(全球GPU龙头)、AMD(全球CPU/GPU领先厂商)、英特尔(全球CPU龙头)、美光(全球存储芯片龙头)。

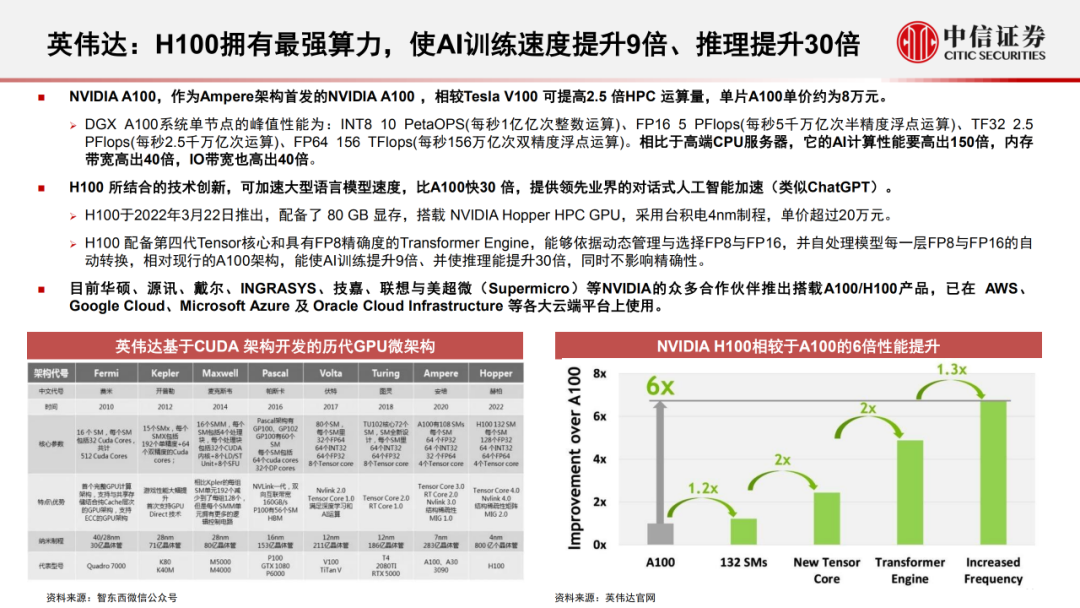

GPU:塑造数字世界的基石

GPU概览

GPU(图形处理单元)是计算机中专门用于处理图像和视频的电子电路。凭借其强大的并行计算能力,GPU在计算机图形、深度学习、科学计算等领域发挥着至关重要的作用。

全球GPU市场格局

全球GPU市场呈现“一超一强”的竞争格局。英伟达凭借其强大的技术实力和市场影响力,长期占据着GPU市场的主导地位。AMD近年来异军突起,凭借其性价比优势,逐渐蚕食英伟达的市场份额。

英伟达GPU龙头地位稳固

英伟达在GPU市场的地位十分稳固。其GPU产品凭借出色的性能和可靠性,深受广大消费者和企业用户的青睐。英伟达在人工智能、自动驾驶等新兴领域也保持着领先地位。

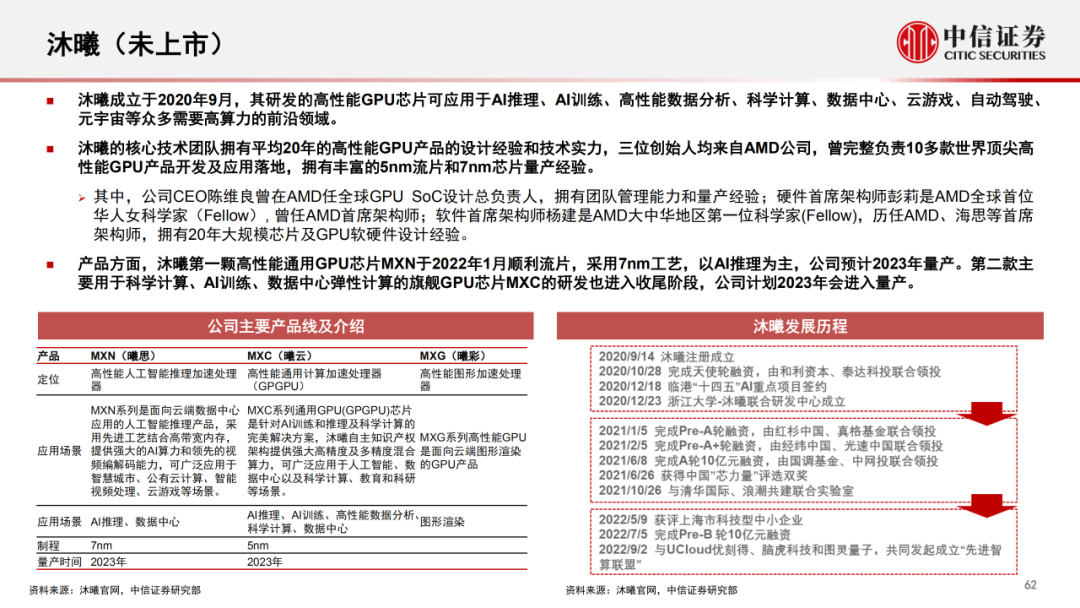

国内GPU厂商逐步追赶

国内GPU厂商近年来发展迅速,涌现出一批具有竞争力的企业,如景嘉微、寒武纪、沐曦等。这些企业在GPU芯片设计、算法优化等方面取得了长足的进步,并推出了具有自主知识产权的GPU产品。

GPU技术前景广阔

GPU技术正处于高速发展阶段,其应用领域不断拓展。在未来,GPU将继续在计算机图形、深度学习、科学计算等领域发挥重要作用,并有望在自动驾驶、智能机器人等新兴领域取得突破。

-对此,您有什么看法见解?-

-欢迎在评论区留言探讨和分享。-