2024年8月28日,国航、南航在中国商飞总装制造中心浦东基地同时接收首架C919,C919即将开启多用户运营。国内大飞机产业历经多年发展,国产C919已进入常态化商业运营。我们认为,C919逐步走向规模量产有望重塑全球民航市场竞争格局,带动国内航空产业链核心环节升级。

摘要

全球商用航空制造市场规模广阔,当前波音和空客市场占有近80%市场。1)根据IBIS,2023年全球商用航空制造市场规模达3161亿美元,其中全球5家主要商用飞机整机制造商空客、波音、巴航、庞巴迪、中国商飞共交付各类商用飞机1605架,数量占比分别为46%/33%/11%/9%/2%。2)根据空客预测,2024-2043年全球新机需求量累计将达42430架,亚太市场将占全球需求46%以上,亚太市场的50%来自中国。3)从机型看,B737/ A320系列单通道机型在全球主要航司现役机队中占比60%以上。

国产大飞机逐步走向规模量产,C919在手订单超万亿元。1)国内大飞机产业从20世纪70年代独立研发运-10到80年代与国际厂商联合生产MD等机型,到目前国产C919进入常态化商业运营,已形成“主制造商+供应商”完整生产体系。2)截至2024年9月3日,C919在役9架,累计开通航线5条,安全载客50万人次;在手订单超1400架约1万亿人民币,覆盖东航、国航、南航、海航等国内主要航司。我们认为,C919规模量产有望重塑全球民航市场竞争格局,带动国内航空产业链核心环节升级。

C919整体国产化率约为60%,关注原材料/机载设备/发动机等环节进展。C919飞机机体结构主要由航空工业集团下属公司配套生产,是国产化率最高的环节之一;原材料尤其碳纤维仍以外商为主,钛合金正加速国产替代;航电/飞控/电源等机载系统供应商仍以外资或中外合资企业为主;发动机采用CFM的Leap-1C发动机,拟后续换装国产CJ-1000A。我们认为,目前C919整体国产化率约为60%,带来较大的国产替代潜在市场。

风险

1)C919交付节奏不及预期;2)国产化率提升不及预期。

正文

全球商用航空制造市场广阔,波音空客占据主要市场

“大飞机”聚焦长距离、重载荷,商用航空需求空间广阔

2023年全球商用航空制造市场规模达3161亿美元,空客和波音合计占据近80%市场。根据IBIS,2023年全球商用航空制造市场规模达3161亿美元。2023年,全球5家主要商用飞机整机制造商空客、波音、巴航、庞巴迪、中国商飞共交付各类商用飞机1605架,数量占比分别为46%/33%/11%/9%/2%。商用干线飞机领域,波音及空客几乎占据全部市场,中国商飞C919逐渐有少量交付;商用支线飞机领域,庞巴迪和巴航占据较大份额,中国商飞ARJ-21近年来交付量逐渐提升。

未来20年全球新交付商用飞机有望达4.2万架,中国是需求最大的单一市场。根据波音统计数据,截至2023年底,全球商用飞机总数量为26750架,中国机队规模4345架占比约16.2%。根据空客预测,2024-2043E年全球新交付商用飞机数量有望达42430架,中国/亚太其他地区/欧洲&独联体新交付商用飞机分别有望达9520/9980/8050架,占新交付商用飞机数量的22%/24%/19%,中国作为商用航空需求最大的单一市场将贡献主要增量。

图表1:2023年全球商用飞机交付数量结构

资料来源:各公司官网,各公司年报,中金公司研究部

图表2:空客2024-2043E新交付商用飞机数量结构

资料来源:《Airbus Global Market Forecast 2024》,中金公司研究部

单通道客机为全球主要航空公司机队主力机型,美国波音份额较高,欧亚地区空客份额较高。1)根据2024年波音CMO,2023年全球商用航空26750架机队中单通道/双通道/支线客机/货机占比分别为66.5%/16.0%/8.8%/8.7%,预计2043年各机型占比为71.4%/17.4%/7.8%/ 3.4%,未来20年单通道客机渗透率将进一步提升,仍将为商用航空机队的主力机型。2)美国前四大航空公司机队中波音占比均超过50%。3)欧洲、亚洲地区空客占比相对较高,欧洲国际航空集团、中国南航、中国东航现役机队中空客份额占比分别达78%/55%/73%。

图表3:全球主要航空公司客机在运营机队构成

资料来源:Planespotters.net,中金公司研究部;注:数据截至2024年9月3日

全球主要航司机队中A320系列机型机龄较高,或带来较多替换需求。全球主要航空公司现役机队中空客A320系列机型机龄结构相对较高,其中美国航空、美国达美航空、美国联合航空、加拿大航空4家航空公司的A319/A320机型平均机龄超过20年;现役B737系列型号的机龄相比A320系列相对较低,各航司现役B737机队的平均机龄均低于15年;宽体飞机B787、A350的平均机龄均不超10年;美国达美航空、美国联合航空、加拿大航空、全日本空输等4家航空公司的B757/B767两款波音早期机型机龄均长达约20年。民航飞机的预期使用寿命通常受多种因素影响,包括飞行时长、起降次数以及服务年限等。一般而言,多数飞机设计飞行时限约为60000小时,而某些特定机型飞行时限甚至可延长至80000小时;对于常见飞机型号,服役年限通常介于25至30年之间。我们认为,全球主要航司机队中A320系列机型机龄相对较高,或将带来较多替换需求。

图表4:全球14大主要航司机队中A320系列机龄较高

注:数据截至2024年9月3日资料来源:Planespotters.Net,中金公司研究部

中国三大国有航空公司机队规模合计达1777架,A320系列机型数量占比均达40%以上。1)截至2024年9月3日,中国前十大航空公司机队规模为2930架,三大国有航空公司南航/东航/国航机队规模合计1777架,占比60.6%。2)从飞机型号结构看,空客A320系列(涵盖A319、A320、A321型号)和波音B737系列在中国三大主要航空公司——南方航空、东方航空和中国国航的机队中占据显著地位。其中A320系列飞机在南方航空、东方航空和中国国航的机队中占比分别为48.0%、60.2%和42.7%;波音B737系列飞机分别为31.2%、22.7%和25.8%。3)中国自主研发的C919窄体喷气式客机已经实现了小规模的生产和交付。东方航空在2022年12月正式接收了C919的全球首架交付机,成为该机型的首位用户;2024年8月28日,中国国航和南方航空也在中国商用位于浦东的总装制造中心同时接收各自首架C919飞机,标志着这两款飞机正式加入这两家航空公司的机队;截至2024年9月3日,共有9架C919飞机交付客户,包括东航7架、国航和南航各1架。

图表5:中国十大主要航空公司在运营客机机队构成

注:数据截至2024年9月3日资料来源:Planespotters.Net,中金公司研究部

中国2023年主要航司机队中单通道客机数量达76.5%,A320与B737机龄均在10年左右。1)机型方面:根据2024波音CMO数据,2023年中国现役机队规模为4345架,其中单通道机型数量3325架,在机队总量中占比达76.5%;预计2043年单通道机型数量将达6905架,占比为70.9%,预计单通道客机仍为中国航空公司主力机型。2)制造商方面,截至2024年9月3日,空客/波音制造的商用飞机在国内十大航司机队中数量占比分别为56.2%/39.7%,合计占比高达95.9%。3)机龄方面:国内主要航空公司机队机龄相较于美国较低,同时单通道机型A320与B737机龄结构差距相较美国较小,均为10年左右,其中A319机龄结构相对较高,国航/山航A319机队机龄结构达18/15年。

图表6:中国主要航空公司机队中A320系列机龄较长

注:机龄数据和市场份额数据截至2024年9月3日资料来源:Planespotters.Net,《Boeing Commercial Market Outlook 2024-2043》,中金公司研究部

空客和波音主导全球商用航空制造,2021年以来航空市场逐步复苏

技术进步和产业重组不断推动大型商业航空制造行业发展,竞争格局向双寡头垄断逐渐演化。自1992年美国与欧洲共同体签署民用飞机贸易协议以来,该行业便进入了由波音公司和空中客车公司主导的双寡头垄断时代。两家制造商产品线覆盖了从100至150座的窄体喷气客机到300座以上的宽体喷气客机,在市场份额、订单数量以及交付量等多个关键指标上呈现出相对均衡的竞争态势。

中国商飞依托国内成熟的工业基础和广阔的航空市场,成为全球干线客机制造市场的新势力。在100座级以上的干线飞机市场中,波音和空客凭借其系列化的产品线,维持着显著的市场优势。庞巴迪(Bombardier)和巴航(Embraer)作为支线客机制造商曾试图拓展干线领域均以失败告终,庞巴迪的C系列客机由于空客的干预而难以为继,巴航工业的E系列仍定位为支线客机。伊尔库特公司(Irkut)研制的MS-21于2017年5月首飞成功,但俄罗斯国内航空市场规模有限难以支撑足够订单量,项目因此面临资金短缺问题。[1]相比之下,中国商飞凭借中国完善的工业体系和广阔的航空市场,具备了进入干线客机制造市场的潜力和优势,有望在全球航空制造业中占据一席之地。

图表7:全球商用航空厂商产品线分布图

资料来源:《民航大飞机制造业进入壁垒及竞争行为分析》(钟文捍,2019),各公司官网,中金公司研究部

空客以市场需求为驱动,不断扩展和优化其产品线。1)A300:空客首先推出的A300飞机是引入了双人制驾驶舱设计,这一创新减少了机组人员数量,提高了运营效率;后续对A300进行了技术升级,包括采用新型高科技机翼和更小尺寸的水平尾翼,以提升飞机的性能和经济性。2)A320系列:A320是空客推出的首款单通道飞机,搭载了CFM56-5发动机,以其为基础,公司进一步开发了A320系列的缩短型A319和加长型A321;A320neo系列飞机是现款A320飞机的改进型,安装有新发动机并配备鲨鳍小翼。3)A330系列:A330是现役空客飞机中航程最远的双发飞机,包含两代(ceo系列和neo系列)、4种型号(A330-300/200/800/900)。4)A350:双引擎远程宽体客机,旨在与波音公司的787梦想飞机竞争市场,并逐步替代先前推出的A330和A340系列飞机。

2023年空客毛订单中A321neo/A320neo分别占57%/22%,印度客户订单占比32%。1)从机型来看:2023年A321neo订单达1313架,是空客订单量最多的机型,占全年订单总数的56.6%;A320neo订单数达520架,占比22.4%。2)从国家来看:2023年印度客户订单750架,占全年订单总数的32.3%;此外,土耳其、英国、爱尔兰为订单量较多的国家,占比分别为11.6%/8.3%/7.8%。

空客客机订单/交付量恢复至疫情前水平,A320系列飞机为最主要客机产品。1)空客毛订单由2020年的383架增长至2023年的2319架,CAGR为82.3%,其中A320系列最为畅销;交付量由2020年的566架增长至2023年的735架,CAGR为9.1%,订单交付比为3.2。截至1H24空客在手订单为8585架。2)截至1H24空客全球在运营飞机数量为13872架,A320系列占比达77.2%,仍为最主要的产品系列。

图表8:2019~1H24年空客客机毛订单

资料来源:空客官网,中金公司研究部

图表9:2019~1H24年空客客机在手订单

资料来源:空客官网,中金公司研究部

波音客机产品涵盖窄体和宽体干线飞机,典型产品为B737系列和B787系列。1)B737系列:是中短程双发喷气式客机,研发五十年以来在商用航空市场中发挥重要作用,是民航历史上最成功的窄体民航客机系列之一。该机型从B737系列衍生出B737NG系列,进一步推出包括B737MAX-7/-8/-9等机型的B737MAX系列,对应不同的座位数以适应不同的飞行需求。2)B787系列:首款超远程中型客机,首架B787于2011年9月26日交付全日空航空公司使用。B-787是目前较少的飞机结构以复合材料为主的大型民用客机,复合材料结构重量占比为60%,使飞机效率相比现有同类飞机提升15%~20%。

波音订单量逐步恢复疫情前水平,B737MAX仍为主要畅销机型。2023年波音商用飞机毛订单量达1456架,恢复疫情前水平。1)从客户分布来看:2020/2021年毛订单的77.0%/67.4%来源于北美本土市场;中国订单占比在2%左右。2)从机型来看:2023年B737是波音订单量最多的机型,占期间订单总数67.8%;B787系列同比增加125.2%至313架,占2023年订单量的21.5%;B737仍为波音最畅销的机型。

图表10:2019~1H24波音毛订单量(按机型分)

资料来源:波音官网,中金公司研究部

图表11:2019~1H24波音毛订单量(按地区分)

资料来源:波音官网,中金公司研究部

国内大飞机产业发展经历三大阶段,逐渐走向独立自主

国内大飞机产业发展经历三大阶段,目前已逐步走向独立自主。国内大飞机产业从20世纪70年代独立研发运-10到80年代与国际厂商联合生产MD、AE-100和A-320系列,到独立研制ARJ支线机和C919干线窄体机系列,再到从联合研制转为独立研制远程宽体客机C929,国产民航制造业历经坎坷,目前已经形成“主制造商+供应商”的完整生产体系。

图表12:国内大飞机产业发展经历三大阶段,目前已逐步走向独立自主

资料来源:《中国大飞机研发历程与技术突破》(李丽雅等,2015),中金公司研究部

图表13:民用飞机研制项目阶段及中国商用飞机发展

资料来源:《中国商用飞机发展三部曲》(吴光辉,2021),《中国大飞机型号研制中的国际合作创新与实践》(刘文恭等,2021),中金公司研究部

C919进入常态化商业运营,在手订单规模超万亿元

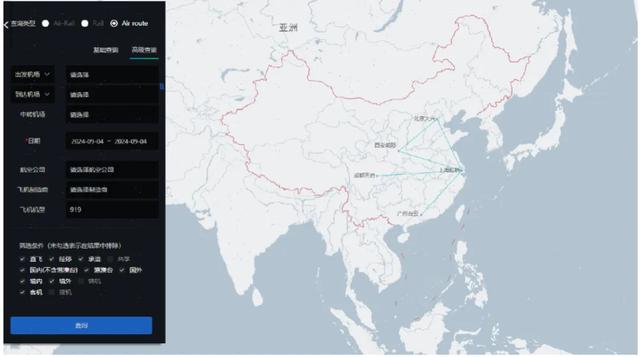

C919在役机队规模达9架,累计开通航线5条。截至2024年9月3日,C919飞机已累计交付9架,包括东航7架和国航、南航各1架;成功开通航线5条,包括西安咸阳—北京大兴、上海虹桥—成都天府、上海虹桥—北京大兴、上海虹桥—西安咸阳、上海虹桥—广州白云;累计安全载客50万人次,安全飞行超1万小时。

图表14:C919已开通5条航线,涵盖5个城市

资料来源:航班管家,中金公司研究部

未来20年民航客机新机交付量有望超4万架,市场约6.5万亿美元。1)根据空客发布的《Global Market Forecast 2024》,2023年全球机队数量为2.4万架,到2043年有望达4.8万架,未来20年即2024~2043年新机交付量为4.2万架;根据波音发布的《Commercial Market Outlook 2024》,未来20年新机交付量为4.4万架。2)综合考虑波音及空客预测,2024~2043年全球商用航空市场新机交付量可达4.2~4.4万架,市场规模可达5.9~7.2万亿美元。

C919在手订单已超1400架约1万亿人民币,覆盖东航、国航、南航、海航等国内主要航司。截至2023年9月,C919累计意向订单已达1061架[2]。继东方航空2023年9月签署100架C919订单之后,2024年4月 国航、南航、海航旗下金鹏航空分别签署100架C919购买订单,因此我们估算截至2024年9月,C919订单量已超1400架。根据中国南航/国航公告,C919基本型/增程型目录价格分别为0.99/1.08亿美元。根据订单数量及目录价格,我们以1.00亿美元/架测算,C919在手订单规模超1400亿美元,对应人民币1.00万亿元(按2024/9/3人民币兑美元汇率7.11计算)。

图表15:波音及空客2024~2043商用航空市场空间预测

注:交付数量单位为架,价值单位为亿美元资料来源:《Global Market Forecast 2024》(Airbus,2024),《Commercial Market Outlook 2024》(Boeing,2024)中金公司研究部

国产大飞机逐步走向规模量产,航空产业链迎来升级

全球商用航空价值链呈“微笑曲线”,机体、标准件等附加值较低。大飞机产业价值链价值分布呈现“微笑曲线”的特征:位于前端的研发设计、发动机制造、关键零部件制造属于资金和技术密集型环节,具有高附加值;位于后端的营销、售后服务属于管理和信息密集型环节,附加值仅次于前端;中间的一般零部件制造、整机组装环节属于劳动密集型环节,附加值最低。

图表16:全球航空价值链“微笑曲线”

资料来源:《中国航空制造业产业升级路径探析——基于全球价值链视角》(吕飞等,2013),中金公司研究部

中国通过转包生产参与全球航空产业链,高附加值领域涉足较少。分国别看,西欧及美国深度参与航空全产业链,在原材料、机载设备和发动机等技术密集环节优势显著并坚持本土生产,仅将部分劳动密集环节外包;中国现有航空产业链主要面向特种领域,在商用飞机领域主要通过发动机零部件、机体结构的转包生产参与全球大飞机产业链,其中发动机零部件转包生产主要参与者为中国航发集团,机体结构件的转包主要参与者为中航工业集团。由于海外对转包生产环节的限制及国内外技术水平的差距,国内企业在原材料、机载设备等技术密集环节参与较少。随着中国商飞作为主制造商的国产大飞机产业的发展,高附加值环节的技术研发有望加强,有助于我国占领价值链较高环节,改变中国企业在全球大飞机制造产业的市场地位。

图表17:全球航空产业价值链毛利率、市场规模气泡图

资料来源:各公司公告,中金公司研究部

C919目前整体国产化率约为60%,原材料、机载设备、发动机国产率较低。C919当前国产化率约为60%,其中飞机机体结构供应商以及飞机总装为国内企业;原材料以外商为主;航电、飞控、电源等机载系统主要采用与外商合资生产模式;发动机依赖CFM的Leap-1C。

► 机体:机体价值量约占整机价值的36%,机体生产制造业务毛利率为20%~30%。C919大飞机机体结构主要由航空工业集团下属公司配套生产,是国产化率最高的环节之一。

► 机载设备:航电系统/机电系统价值量占整机价值的17%/13%,航电、飞控、电源等机载系统设计制造主要采用与外商合资“联合攻关”的模式,供应商包括外资、中外合资企业及中航工业下属子公司,国产化率较低。

► 原材料:民用大飞机所使材料主要包括铝合金、复合材料、钛合金、高强度钢等。其中C919所用高端碳纤维主要采用进口纤维,大飞机产业链中碳纤维材料的国产化率低,国内碳纤维厂商正处配套验证阶段,未来碳纤维国产替代步伐将进一步加快。

► 发动机:发动机价值量约占整机价值的22%,我国航发产业长期以特种为主,民用航发领域基本空白。C919仍采用CFM的Leap-1C发动机,后期有望换装国产CJ-1000A发动机。

► 整机总装:中国商飞是大飞机项目实施主体,负责全机总装、联调试验、交付试飞等工作。

风险提示

C919交付节奏不及预期。C919交付节奏受客户需求、产品质量稳定性、产能利用率等客观因素影响,可能存在因其中某些因素导致C919交付节奏不及预期。

C919国产化率提升不及预期。C919国产化率提升受国内供应商的生产能力、产业链供应链培育成熟度、民航局适航审查进度等因素影响,可能存在其中某一环节因素导致C919国产化率不及预期。

[1] 《民航大飞机制造业进入壁垒及竞争行为分析》(钟文捍,2019),

[2]https://www.chinanews.com.cn/cj/2023/09-10/10075342.shtml

文章来源

本文摘自:2024年9月9日已经发布的《大飞机:国之重器,引领航空产业升级》

刘中玉 分析员 SAC 执证编号:S0080521060003 SFC CE Ref:BSP722

刘婧 分析员 SAC 执证编号:S0080523070005

李舜尧 联系人 SAC 执证编号:S0080123070121

法律声明