正值年报季,华润置地甩出了一张十分漂亮的成绩单。不过,盛况之下,也有隐忧。在营收大幅增长的同时,利润就有点尴尬了。

根据日前披露的2023年度业绩,华润置地过去一年实现营收2511.4亿元,同比增长高达21.3%;核心净利润277.7亿元,同比增长仅2.9%。与营收大幅增长,利润增长只有个位数,是比较典型的“增收不增利”了。

分板块来看,华润置地也是多点开花,开发销售型业务、经营性不动产业务、轻资产管理业务及生态圈要素型业务均有不同幅度的增长。

其中,开发销售型业务营业额为2120.8亿元,同比增长20.4%;经营性不动产业务营业额为222.3亿元,同比增长30.6%;轻资产管理业务营业额为106.4亿元,同比增长27.7%;生态圈要素型业务营业额为61.9亿元,同比增长11.6%。

作为业务基本盘,华润置地的开发销售型业务毛利率为20.7%,在业内虽属较高水平,但相较2022年同比下滑了2.3个百分点。也因此,该类型业务实现净利润182.1亿元,同比下降11.2%。

事实上,近年来华润置地在各地楼市也的确扮演了“价格屠夫”这一角色。

此前,华润置地与另一知名开发商合资开发的项目“深圳坪山玺悦台的房价从4万元/平方米骤降至2.38万元/平方米”,就引发了市场的广泛热议。在南京,包括金陵中心、观云润府等华润旗下知名楼盘,在3月,均传出实际销售价格均比销许单价降了5000-9000元不等的消息,相比同板块其他可比楼盘,更是便宜了1万元以上。(备注:据传华润金陵中心降价举措已被南京相关部门叫停)

受累于开发销售型业务毛利率下降,2023年华润置地综合毛利率25.2%,同比下降1.0个百分点。而2022年同期综合毛利率为26.23%,同比下降0.8个百分点,降幅有扩大的趋势。

在2022年年度业绩发布会上,华润置地首席财务官郭世清曾预计,一年的项目不代表长期情况,公司综合毛利率2023年会提高2%-3%。

事实表明,行业寒冬远比想象中来得凛冽。

步入2024年,华润置地的销售增长势头并未得到延续。根据公告,今年前两个月,该公司累计合同销售额206.1亿元,总合同销售建筑面积98.68万平方米,分别按年减少48.8%及40.8%。

其副总裁陈伟解释称,“1-2月份市场都有一定幅度的同比下降,但从3月份的情况来看,新房市场从来访到成交均有大幅的改善。目前市场库存依然比较高,客户短期的信心还不稳定,二手房持续分流一手房的压力,所以整体我们认为2024年市场是处在一个叫筑底回稳、继续向上势能的阶段。”

除了盈利能力下滑以外,华润置地的偿债压力也有所加大。

2023年,华润置地通过发行超短期融资券、中期票据及公司债,共融资215亿元。此举也有效降低了融资成本。截至2023年底,其净有息负债率较2022年下降6.2个百分点至32.6%,加权平均债务融资成本较2022年下降19个基点至3.56%,创近十年新低。

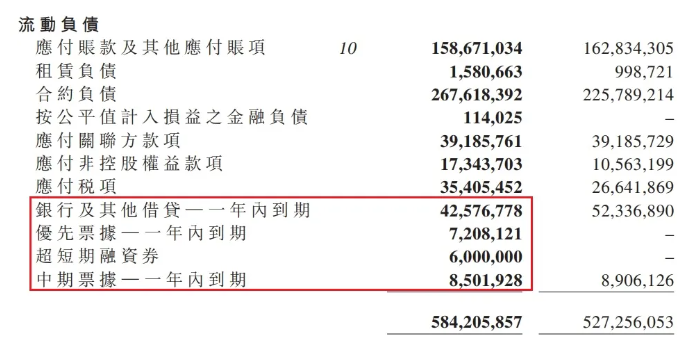

不过,大量的短债同样对华润置地构成不小的财务压力。财报披露,截至2023年末,公司综合借贷额折合人民币2395.3亿元,现金及银行结存折合人民币1143.4亿元。其中,包括银行借贷、优先票据、超短期融资券、中期票据在内的一年内到期负债,截至2023年底达到642.87亿元,较前一年增加约30亿元,27%的负债比例较上一年提高约2个百分点。

进入2024年,华润置地也已多次启动融资计划。

3月20日,华润置地披露2024年度第一期超短期融资券发行文件。本期超短期融资券计划发行规模10亿元,拟用于置换前期偿还“23华润置地SCP005”的本金的自有资金。“23华润置地SCP005”发行规模15亿元,票面利率2.25%,到期日2024年2月21日,待偿还本金15亿元,使用募资资金10亿元。

3月22日,华润置地再次发布公告称,与特定金融机构签订上限为64.64亿港元的定期贷款融资协议,融资期限为期十二个月。

雪崩时,没有一片雪花是无辜的。地产行业深入调整的2024年,“利润王”华润置地,活得并不从容。