多家基金公司上半年净利润同比下滑超80%。

上半年头部公募靠固收,腰部公募靠苟,小公募在崩溃的边缘

在漫长的熊市里基民股民难熬,同样的公募基金公司也正在感受唇亡齿寒,上半年的成绩单很难看。

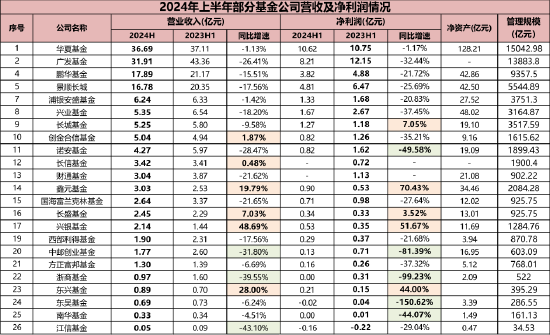

截至8月27日晚,有26家基金公司公布营收及净利润情况,其中有20家营收同比下滑,同时有21家盈利不及去年同期。管理规模较小的东吴基金和江信基金上半年还处于亏损当中。

而未受市场环境影响,逆势增长的有鑫元基金、长盛基金、兴银基金和东兴基金,这4家上半年营收、净利润齐头并进。背靠银行系的鑫元基金与兴银基金管理规模均在千亿以上,两家上半年净利润同比分别增长70.4%和51.6%。

另一方面,也有公司正被同行远远甩在后面,尤其中邮基金、浙商基金盈利能力大幅下滑,前者上半年盈利1300万,同比减少81.9%,后者仅赚230万,同比下滑99%。

过去一年公募基金行业开启降费潮,权益类产品管理费收取比例下调会直接影响公司盈利,这也是上半年大部分基金公司盈利水平下滑的主要原因。

银行系公募基金素有轻权益重固收的特征,大多数基金公司都“偏科”严重,而上半年业绩表现亮眼的南京银行旗下的鑫元基金也是如此。

2024上半年公司合计管理规模为2084亿,股票型和混合型的产品规模为20.1亿,占比不足1%,少的可怜。

今年上半年,鑫元基金的管理规模较去年底增长26.7%,主要是得益于债券型和货币型产品规模的扩张,而权益类产品规模在极小的情况下仍在缩水,锐减30%。

因此,权益类产品占比较低的公司受降费潮影响小,上半年靠固收类产品撑着业绩还能看,净利润同比增长较快的兴银基金和东兴基金权益类产品占比也不足2%。

但另一方面,市场弱势下,靠债基和货基暂且能撑下去的小公司现状也很艰难,二季度末东兴基金管理规模仅为395亿,较去年底缩水超10%,略高于去年同期水平。这也说明,市场份额正在被头部公司蚕食。

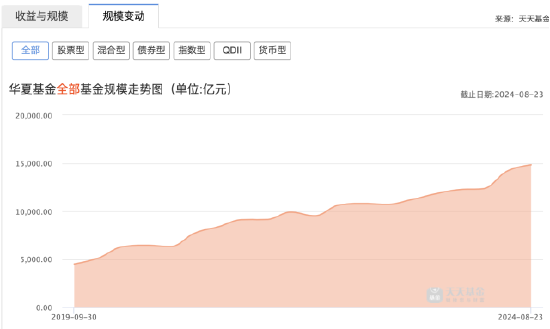

像二季度末管理规模高达1.5万亿的大块头华夏基金,其权益类产品的占比并不低,达36.4%,但其业绩受降费潮的影响有限,上半年营收为36.7亿,净利润仍在10亿以上,基本与去年同期持平,实力还是颇为稳固。

中报显示,华夏基金的合计管理规模较去年末增长近20%,其中,债券型产品规模为2800亿,较2023年底大增35%,货币类产品规模为5565亿,同期也增长了26%。虽然权益类产品增速放缓,但股票型产品同期也增长了600亿。

华夏基金业绩比较平稳主要是固收类产品快速的增长熨平了权益类产品对公司业绩负反馈的影响。

可见,在寒冬里,想发产品想赚钱都要靠争夺,头部公司家大业大,受到的影响相对较小,大部分腰部公司营收及净利润正在呈现同比下滑20%的状态,只能先苟住,而那些规模小、发不动抢不赢的公司正在亏损的边缘徘徊。

这就不得不说上半年净利润大幅下滑81%的中邮基金。

中邮基金尝遍酸甜苦辣,能摆脱困境吗?

说起中邮基金,那真是故事拉满,槽点颇多。2006年成立,一路走来18年经历了很多沉浮。

01当年人红万人捧,三剑客扬威

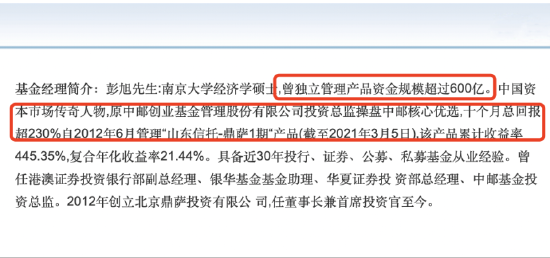

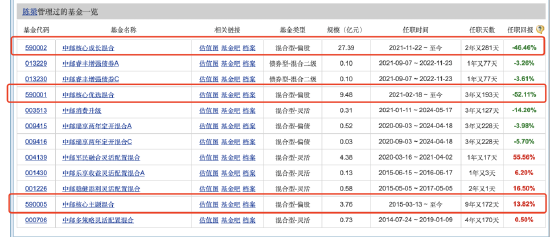

例如,想当年中邮基金是群英荟萃,在10年前的江湖中也是叱咤风云的存在。满仓一哥“彭旭”在2007年以193.9%的战绩在市场中排名第二,随后其管理的中邮核心成长(590002.OF)成立,首日认购超600亿,可以说是一呼百应。

再例如,中邮基金也曾拥有三剑客,被誉为“刀锋战士”的任泽松在当时也是大热门,其管理的中邮战略新兴产业混合(590008.OF)凭借80.3%的收益率斩获2013年的冠军。当时中邮基金的邓立新、许进财与任泽松齐名。

辉煌之下,中邮基金于2015年挂牌新三板,成为公募基金第一股,随即规模达到巅峰,接近800亿,在当时挤进公募基金前三十。

02股债均踩大雷

当真十年河东十年河西,随后中邮基金发展的态势急转直下,三员大将接连翻车,任泽松踩雷乐视网、尔康制药,造成巨亏后黯然落幕,公转私。

另外一员大将邓立新2017年陷入老鼠仓风波,非法获利5507万,以丑闻结束了自己的职业生涯,而许进财也于2018年离开中邮基金。

栽了大跟头的中邮在2020年开始调整投研体系,投资风格逐渐向稳健策略倾斜,也就是重点开展固收业务。

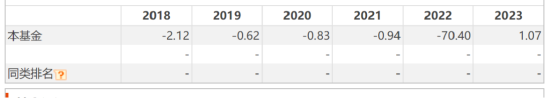

但权益类产品踩完雷债基接着踩,2022年中邮睿利增强债券基金(已终止)四季报显示,该基金过去一年大亏70%,跑输业绩基点近70百分点,吓傻一众基民。这为之震惊的业绩是因为该基金踩中“17洛娃科技CP001”大坑。

2018年该债基买入10万张该债券,2018年底洛娃集团爆雷违约,2022年8月申请破产,砸在手里4年的烫手山芋于2022年才卖出,吃了大亏的基金经理随后把接近50%的仓位换成了国债。

真是愁啊,接下来的2023年中邮基金不仅一基未发,而且团队成员也变得动荡不安,基金经理陆续离任,2020年以来已有18位离任,基金经理变动率高达85%。

03年轻人怎么撑大梁?

截至今年上半年,中邮基金管理规模为603亿,排名第75位。管理产品结构上,债券型还是占大头,为66%,权益类规模为144.9亿,占比为24%,年内两大产品线的规模一升一降,其中后者缩水15亿。

目前公司拥有21位基金经理,其中有11位管理规模不足10亿。权益类产品还要看陈梁,中邮在任超10年的基金经理只有两人,陈梁是其中一个,另外一个是曹思。

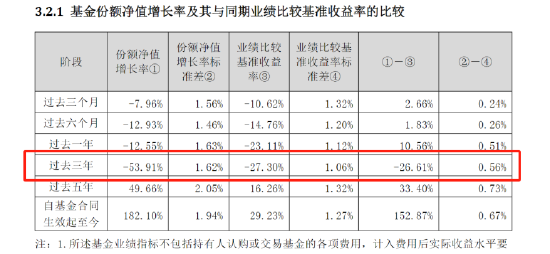

二季度末,陈梁管理规模为40.6亿,而曹思仅管理4亿。当年彭旭打江山打来的中邮核心成长混合仍是公司最大的混合型基金产品,目前由陈梁管理,但他任职回报成绩不佳,在任不到三年为基民亏了46%。

另外,他管理的中邮核心优选混合(590001.OF),规模为9亿,他任职以来净值腰斩。2022-23年陈梁亏的较多,年内由于他管理的三只基金重仓高股息个股,收益率才收红。

Choice数据显示,年内中邮旗下的混合型和股票型总计34只(统计A份额),其中有6只由于押注高股息和科技相关个股,年内取得正收益,但也有23只基金亏超10个百分点,34只基金年内平均收益也亏了11个百分点。

当下,中邮基金正处于困境,半年报中公司也指出正面临重大风险,包括无实际控制人的风险、公募基金行业竞争加剧的风险、主营业务单一的风险、核心业务人员流失的风险、合规风险以及风险管理的风险。

事物的发展路径一直都是盛极则衰、否极泰来,没有人能一直在塔尖也不会有人一直在谷底,在这期间有时等、有时熬、有时搏,怎么走往哪走选择权在每个人手里,类比当下的市场是这样,中邮基金也是这样。