当地时间29日,世界银行(下称“世行”)在新发布的一份报告“金融与繁荣2024”中表示,在新兴市场和发展中经济体(EMDE),近60%的银行对气候相关投资的贷款在其贷款组合中所占比重不到5%,而且超过四分之一的银行根本不提供气候融资。

世行表示,这个问题很重要,因为发展中经济体的金融部门是由银行主导,不像发达经济体的金融部门那么多元化。

世行称,气候变化预计将对EMDE的经济机会和发展成果产生重大影响,应对气候变化需要的投资远远超过目前能够得到的水平。EMDE的银行在缩小气候融资缺口方面可以发挥更大作用。

世行主管发展政策与伙伴关系的高级常务副行长托森伯格(AxelvanTrotsenburg)表示:“新兴市场和发展中经济体在低碳转型和气候韧性投资方面面临巨大资金缺口。我们需要加大气候行动力度,推动私人投资。这需要各方面采取集体行动,而银行业是转型过程中不可或缺的一部分。”

各国测试新方法

报告显示,从全球来看,很多国家的银行业主管部门正在测试新的方法,在兼顾金融稳定和金融普惠等重要目标的同时促进气候融资的发展。

例如,采用绿色和可持续分类法对于增加气候相关贷款至关重要。目前仅有10%的EMDE国家采用绿色和可持续分类法,而它们对发达经济体的覆盖率已达到76%。

“用于气候变化适应的资金不足——新兴市场和(中国以外的)发展中经济体的国内和国际气候融资只有16%用于气候适应。而在这一小部分资金中,98%都是公共资金或官方融资,”世行负责“繁荣”主题领域的副行长萨维德拉(PabloSaavedra)表示,“除了增加银行的气候相关贷款外,缩小资金缺口还需要发展中经济体扩大资本市场和保险市场,为建设具有气候韧性的关键基础设施提供必需的长期资金。”

“阿喀琉斯之踵”

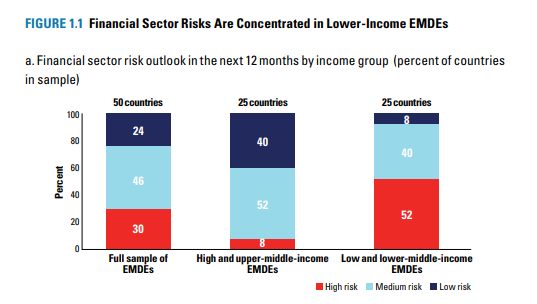

报告根据最新数据发现,不同经济体的金融部门韧性和稳定性状况出现分化。在对占EMDE银行总资产93%的50个国家的分析中发现,30%的国家在未来12个月面临较高的金融部门风险。大多数国家没有充足的政策框架和机构能力来应对金融稳定挑战。

报告还呼吁有关方面关注国内银行持有政府债务过多的问题,这已成为某些经济体的“阿喀琉斯之踵”——尤其是那些宏观经济政策薄弱、面临公共债务可持续性挑战的经济体。从2012年到2023年,银行的政府债务敞口激增了35%以上。

世行在报告中建议各国提前加强银行的资本缓冲,建立具有实操性的金融安全网,开展压力测试,并准备好各种基本应对工具。

这包括强有力的跨机构危机管理机制、完全可操作的紧急流动性援助、健全的银行处置框架和资金充足的存款保险制度,以便降低金融压力以及银行业风险向总体经济外溢的可能性。另外,发展中经济体还应考虑要求银行披露其政府债务敞口,从而促使银行更加审慎地对待风险,强化市场纪律。