国元证券股份有限公司马捷近期对锡业股份进行研究并发布了研究报告《锡业股份2024年半年度报告点评:锡产品毛利率改善,扣非净利润大幅增长》,本报告对锡业股份给出增持评级,当前股价为13.51元。

锡业股份(000960)

事件:公司8月23日发布2024年半年度报告,期内实现营业收入187.75亿元,同比下降17.77%;归母净利润8.00亿元,同比增长16.35%;扣非归母净利润9.98亿元,同比增长67.95%。

点评:

上半年锡矿供应同比明显下滑,需求维持复苏态势

价格端,受宏观情绪向好和供给紧张预期影响,2024年上半年锡价整体偏强运行,沪锡主力合约均价25.12万元/吨,同比上涨21.19%,伦锡均价29,324美元/吨,同比上涨12.56%。供给端,2024年上半年受东南亚相关产锡国相关政策变动影响,全球锡矿供应同比明显下滑,锡锭供应方面,国内锡锭产量稳定,但海外部分锡锭主产国受出口审批政策调整影响一季度产量下滑较大。需求端,上半年锡需求维持复苏的态势,其中电子焊料需求随着半导体周期企稳复苏,马口铁需求受海外部分地区产业补库影响逐步好转,锡化工需求随管网改造推进而有所改善。

主要金属产品产量增长,锡锭毛利率不断改善

2024年上半年,公司实现营业收入187.75亿元,较上年同期下降17.77%,主要系供应链业务规模同比下降以及深加工板块出表;实现归属于上市公司股东净利润8.00亿元,较上年同期增长16.35%。产量方面,公司上半年生产有色金属总量为18.52万吨,其中:锡4.52万吨(同比+6.6%)、铜7.03万吨(同比+7.99%)、锌6.88万吨(同比+4.56%)、铟65吨(同比+42.42%)、金621千克、银82吨。收入方面,锡锭实现营收74.95亿元(同比+51.63%),毛利率12.79%(同比+5.11pct);铜产品实现营收42.18亿元(同比+12.63%),毛利率1.69%(同比-0.67pct);锌产品实现营收13.41亿元(同比+4.09%),毛利率37.60%(同比+3.84pct)。

公司盈利能力显著提升,找矿和冶炼持续加大研究投入

期间费用方面,2024年上半年公司期间费用率为4.40%,同比增加0.77pct。其中,管理费用率为2.43%,同比增加0.22pct;财务费用率为0.95%,同比增加0.05pct;销售费用率为0.15%,同比减少0.05pct,主要系合并范围变动导致深加工板块销售业务减少;研发费用率为0.87%,同比增加0.54pct,主要系公司在地质找矿和冶炼方面加大相关技术研究力度。盈利能力方面,2023年,公司毛利率为9.15%,同比减少0.47pct;净利率为3.60%,同比增加0.58pct。2024年上半年公司毛利率为11.93%,同比增加4.35pct;净利率为4.50%,同比增加1.24pct。

投资建议与盈利预测

公司是全球锡产品重要的生产商及供应商,自2005年以来公司锡产销量位居全球第一,2023年公司锡金属国内市场占有率为47.92%,全球市场占有率为22.92%。目前传统主产区资源品质呈现不同程度下降,锡矿供给弹性较低,随着半导体行业的复苏,锡产品的需求将持续释放。我们预计公司2024-2026年归母净利润分别为20.92、27.79和30.26亿元,当前股价对应PE分别为10.98、8.26和7.59倍,给予“增持”评级。

风险提示

产业政策变化风险、市场价格波动风险、供应链风险、安全环保风险。

证券之星数据中心根据近三年发布的研报数据计算,兴业证券赖福洋研究员团队对该股研究较为深入,近三年预测准确度均值为76.84%,其预测2024年度归属净利润为盈利21.15亿,根据现价换算的预测PE为10.81。

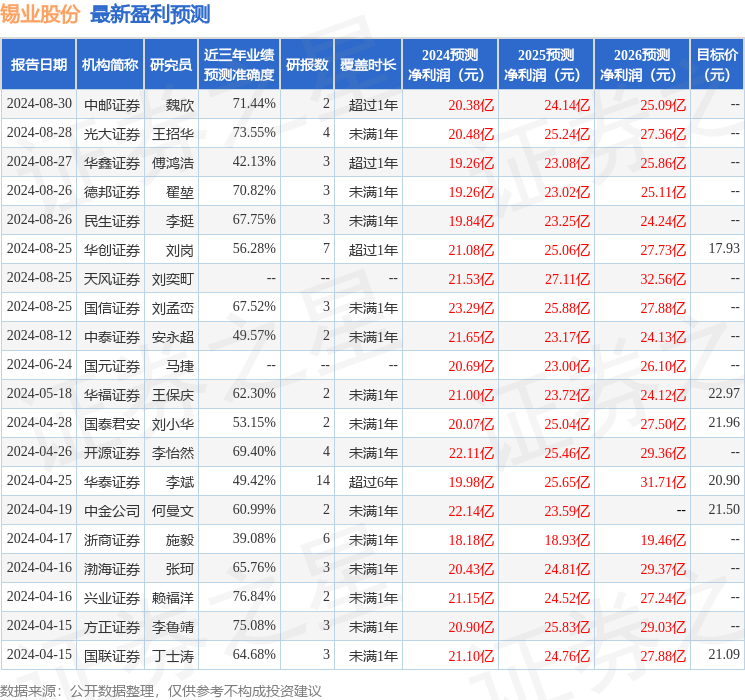

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级10家,增持评级3家;过去90天内机构目标均价为19.95。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。