2024年9月6日,证监会发布了关于核准睿远基金管理有限公司合格境内机构投资者资格的批复;至此,今年以来大火的QDII基金,睿远基金终于也有了参与的机会。

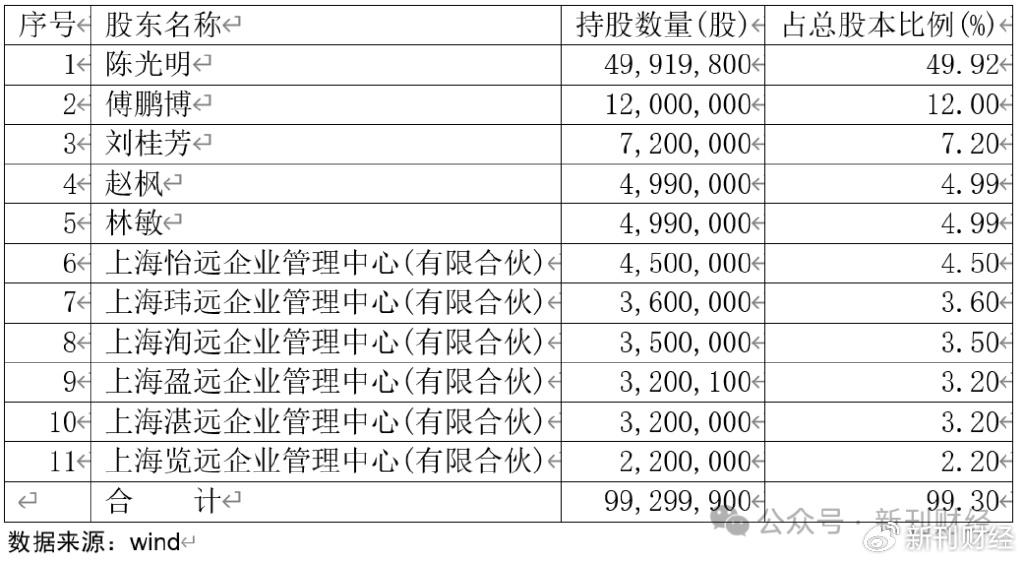

睿远基金于2018年10月24日获得证监会批准设立,是由东方资管前董事长陈光明牵头设立的个人系公募,先后有傅鹏博、赵枫等多位明星基金经理加入,团队阵容堪称豪华。此后,经过数次股权激励,核心员工都已经有股全覆盖,其股权结构如下:

但是,拥有豪华团队和充分激励机制的睿远基金,并没有如人们期待的一样能够快速成长,相反其成立以来发展并不顺利,产品业绩拉胯、管理规模持续萎缩。

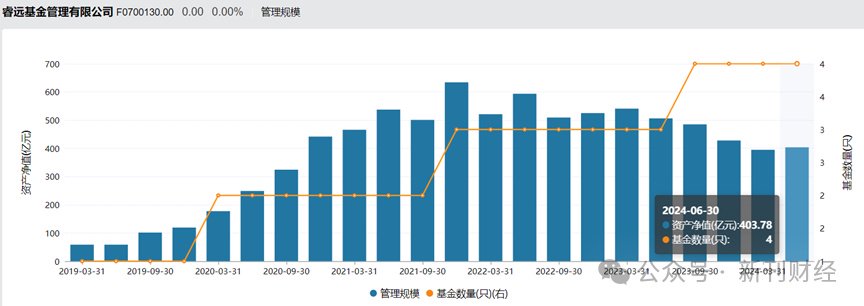

下图是睿远基金资产管理规模变动情况,公司的资产管理规模自2021年达到顶峰以后就陷入发展瓶颈,2023年以来规模更是持续萎缩。

公司管理费收入加速下滑,代表性产品巨亏

睿远基金资产管理规模的下滑,最直接的影响就是公司的管理费收入的下降。叠加去年以来公募基金的降费率行动,根据睿远基金旗下基金中报披露,2024年上半年公司的管理费收入仅为2.3亿元,比2023年同期下滑37.99%,呈现出加速下滑的趋势。下表统计了睿远基金2020年以来的管理费收入的变动情况:

具体来看,占据睿远基金总的资产管理规模半壁江山的“睿远成长价值”管理费下降最多,根据基金中报披露,2024年上半年由傅鹏博管理的“睿远成长价值”的管理费为1.14亿元,相比于2023年上半年的2.03亿元下滑43.72%,从绝对金额来看“睿远成长价值”这只基金的管理费下滑构成了睿远基金全公司上半年业绩下滑的80%。

“睿远成长价值”是睿远基金成立的第一只产品,也是目前在管规模最大的产品。由曾经获得公募基金十年收益率第一名的著名基金经理傅鹏博管理。但是,傅鹏博自加入睿远基金以后却完全没有了冠军基金经理的风采,尤其是近三年净值持续下跌,下图是“睿远成长价值”的净值曲线:

下图是“睿远成长价值”近几年的收益率情况和同类基金排名:

可以看到,“睿远成长价值”近三年来,从“今年以来”“近六个月”“近一年”“近两年”“近三年年”这几个维度来看全部跑输指数,成立5.5年以来总回报仅2.21%,同类排名494/651,处于垫底水平。曾经的十年期第一名,如今管理产品五年半却是行业垫底,这种反差不禁让人怀疑,曾经的傅鹏博能够获得优秀业绩实际上是来自前东家兴证全球基金的平台支撑,而如今的睿远基金虽然纸面阵容豪华,实际上却没有战斗力。在代表性产品大跌的影响下,睿远基金近三年来给投资者带来了巨大的损失。根据睿远基金历年年报和中报披露的数据,2022年-2024年上半年“睿远成长价值”给投资者造成的亏损分别是-109.48亿、-49.72亿、-10.88亿,合计亏损-170亿元。睿远基金自公司成立以来,所有产品合计亏损-26亿元。具体情况如下表所示:

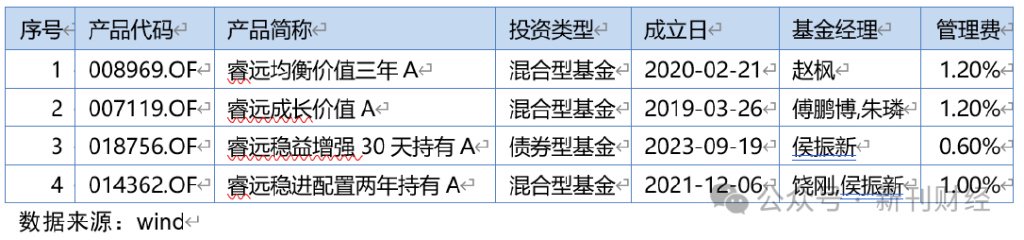

产品结构单一,获批QDII能否扭转颓势

睿远基金规模萎缩,管理费收入下滑,固然有基金经理业绩不佳的原因在,但是更大的原因或许是公司产品结构过于单一,抗风险能力不足,且今年以来发展较好的产品类型,睿远基金均无布局。睿远基金目前在管产品仅四只,睿远均衡价值三年A、睿远成长价值A、睿远稳益增强30天持有A、睿远稳进配置两年持有A,产品类型只有两类混合型基金和债券型基金。

今年以来,虽然股市承压,权益类产品大部分份额萎缩,但是上半年依然有大量的基金公司资产管理规模创新高,公司的收入、利润大幅增长。事实上今年以来整个公募基金行业的资产管理规模都在持续创新高,即使是股票型基金也在EFT指数基金的带动下实现了正增长,截至目前,主要的产品类型中,股票型基金、混合型基金、债券型基金、QDII、货币市场型基金分别较去年底增长9.94%、-10.19%、18.15%、19.31%和16.93%。其中,QDII以19.31%的增幅成为今年增长最快的细分类型。下表是近一年以来各类型基金管理的资产净值变动情况:

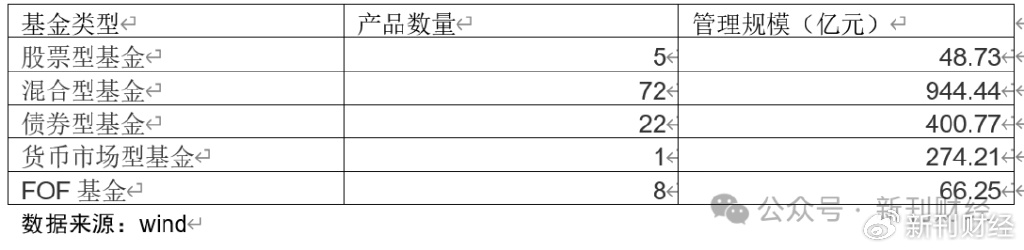

睿远基金的产品布局主要集中在混合型基金这一类型,这也是主要的基金类型中唯一管理规模大幅下滑的种类。睿远基金唯一一只债券型基金“睿远稳益增强30天持有”,虽然在今年也获得一定的增长,但是截止到今年二季度,该基金A/C份额合计17.23亿,仅占公司总规模的4.26%,这也足见睿远基金在产品布局上的不合理。如今,睿远基金获批QDII资格,是其产品结构优化的开端,但是睿远基金是否有足够的QDII产品的管理经验和人才储备呢?睿远基金的核心人员班底来自上海东方证券资产管理有限公司(简称东方资管),而东方资管以投资A股的“东方红”系列产品而出名,其产品结构与睿远基金类似,以偏股混合型基金为主,并且没有发行任何QDII基金。下表是上海东方证券资产管理有限公司截至2024年6月30日在管产品情况:

事实上,在睿远基金申请QDII资格的过程中,证监会也提出过相关的反馈问询,在2023年10月20日证监会公布的《睿远基金管理有限公司合格境内机构投资者资格申请文件反馈意见》中,提出两点反馈意见:一、根据申请材料,你公司拟任国际业务部部门负责人曾在景顺奥本海默公司任职,但仅提供景顺集团出具的任职证明,请就其具有5年以上“境外证券市场投资管理经验”及具体情况(包括但不限于管理规模、投资业绩等)提供相关支撑材料。二、我们关注到你公司香港子公司已正式成立,并发行基金产品,请补充提供香港子公司的展业情况(包括但不限于基金产品管理规模及投向、投资业绩等)。不管睿远基金最终的QDII业务负责人的人选配置如何,睿远基金目前的高管团队缺乏QDII基金的管理经验是不争的事实,考虑到目前全市场QDII基金总规模不足5000亿元,仅占全行业的1.6%,并且将来还会遇到外汇额度审批的问题,睿远基金想要借此来扭转其发展颓势或许并不现实。