财报数据显示,赢合科技前三季度实现营业收入64.78亿元,同比减少13.59%;实现归母净利润4.96亿元,同比减少2.93%;实现扣非归母净利润4.82亿元,同比增长4.65%。

单季度来看,公司第三季度实现营业收入20.51亿元,同比减少23.91%;实现归母净利润1.58亿元,同比减少25.89%;实现扣非归母净利润1.55亿元,同比减少21.23%。

值得注意的是,赢合科技2024年前三季度经营活动产生的现金流量净额为-9.02亿元,同比减少258.47%。“主要原因是客户回款放缓及票据到期兑付增加。”赢合科技在财报中解释称。以赢合科技当前的利润幅度,与2024年分析师一致预期净利润11.42亿元差距极远。

锂电设备收入下滑

前三季度营业收入大幅下滑,但归母净利润下滑幅度较小,这显然是赢合科技“两条腿”走路的影响。

根据财报,赢合科技横跨锂电业务与电子烟业务,主要为客户提供锂电池自动化装备与服务以及电子烟产品。据时代周报记者了解,赢合科技下游为锂电池制造商,终端应用领域包括以新能源汽车为代表的动力锂电池、以通信基站为代表的储能锂电池以及以智能手机为代表的3C数码锂电池三大领域。

因此,锂电池消费市场的变化会大幅度影响赢合科技锂电业务的业绩表现。

尽管公司强调核心产品已供应包括宁德时代、比亚迪、LG新能源、德国大众等国内外一流电池企业及车企,产品亦已出口到德国、韩国、法国等多个国家,但业绩水平下滑是不争的事实。

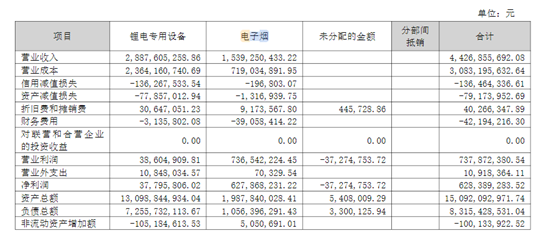

根据2024年半年报,赢合科技锂电池专用生产设备业务实现营业收入26.77亿元,同比减少17.85%;实现营业成本22.36亿元,同比减少14.58%;实现毛利率16.47%,同比减少3.20%。

时代周报记者注意到,2021年至2023年,赢合科技的营收同比增速分别达到118.1%、73.4%和8.1%,而2024年前三季度,营收同比增速为-13.59%。赢合科技在三季报中亦解释了营收下滑的原因:“主要原因是国内市场需求增速放缓,公司收入有所下降。”

此外,根据三季报,赢合科技货币资金为14.28亿元,较上年末下降48.38%;应收款项融资大幅减少98.48%,公司在手票据减少;存货减少40.08%,说明赢合科技正处于调整库存的周期内。需要注意的是,赢合科技正通过增加短期借款的方式,来满足公司流动性需求。

电子烟业务还能撑多久?

在锂电设备业务低迷之际,赢合科技的电子烟业务撑起了业绩的半边天。

根据半年报,赢合科技的其他业务收入实现营业收入17.50亿元,同比增长13.46%;实现营业成本8.47亿元,同比减少6.25%;实现毛利率51.58%,同比增长10.18%。营业收入增长的同时,营业成本有效降低,“降本增效”带来的直接体现是毛利率的增长。

赢合科技下属控股子公司深圳市斯科尔科技股份有限公司(下称“斯科尔”)主要从事电子烟业务。在国内电子烟行业新规的指引下,斯科尔已获得了国家烟草专卖局核发的《烟草专卖生产企业许可证》,并自2022年开始大力发展自有品牌业务,积极拓展海外市场。

2024年上半年,斯科尔实现营业收入15.39亿元,净利润为6.28亿元。而上半年时,锂电专用设备分部的财务信息中显示,净利润仅为3779.58万元。但斯科尔并非赢合科技的全资子公司,赢合科技仅直接持股51%。

有投资者在社交平台上表示,“三季度电子烟增长感觉有点逊色,没有延续二季度的高增长,这种趋势会不会持续到四季度?”也有投资者表示,电子烟业务很稳健,每个季度1.5亿左右的利润,今年起码电子烟营业额应该是比去年微涨一些的,就看四季度美国推广如何,保持目前这样,全面应该有35亿以上的营收,利润13亿左右,能给赢合分6.5亿左右。

截至到10月25日,赢合科技股价报收24.05元/股,涨9.82%,年内股价涨幅为31.64%。