11月1日,市场全天震荡分化,高位股大面积跌停。据南财金融终端,截至收盘,沪指跌0.24%,深成指跌1.28%,创业板指跌1.88%,北证50指数跌9.61%。

回首10月,A股在月初冲高回落后,市场持续震荡,指数出现分化。当月沪指下跌1.70%,深成指上涨0.58%,创业板指下跌0.49%,北证50上涨43.80%。

行业方面,申万31个一级行业中有17个行业实现了上涨,涨幅前三分别是:电子(14.65%)、计算机(14.46%)、综合(10.72%);在14个下跌行业中,食品饮料(-9.44%)跌幅最大,煤炭(-8.04%)、石油石化(-7.08%)、美容护理(-4.42%)紧随其后。

11月接下来还会演绎怎样的行情?机构看好的“金股”有哪些?又给出了哪些配置建议?接下来,我们一起来看看。

据不完全统计,目前已有20余家券商发布了2024年11月投资组合和最新市场观点。

纵观这些报告,不少机构预计市场将震荡向上,但需关注美国大选及国内政策方案落地。

银河证券:预期管理+外围国际市场影响是关键,市场将震荡向上。此前A股大涨的两个主导因素中的政策预期带来的催化边际减弱,但仍是当前影响市场的主要因素。11月有多个重要会议需关注,预计11月8日之后会有大规模增量政策落地;另外需要关注十一月美国大选情况,但外因结果并不会改变我们的趋势。短期内的市场波动性将受到多重因素共振的影响,然而影响A股中期趋势的根本是国内基本面+预期管理。未来伴随政策加码,A股估值中枢有望持续抬升。

民生证券:在美国大选落地之前,我们认为“特朗普交易”与“大选不确定性交易”的反复将延续。对于A股而言,市场行业轮动速度明显加快,国内投资者依然在基于各自预期进行交易,而方向的明晰可能仍需等待美国大选和国内政策方案的落地,当下市场可能并没有真正意义上的主线。

光大证券:A股指数仍然有一定上行空间,但机会将逐步从β转向α。历史来看,短期市场迅速上行之后,市场通常会转为震荡上行,在各类政策的积极表态下,市场指数整体仍有上涨机会,但投资机会或将逐步从β转向α,未来一段时间投资结构的选择可能将更为关键。未来一段时间内,政策的陆续落地情况或将是市场交易的重要主线。

在行业配置方面,受益于政策助力的科技、国防、消费等板块获得多家机构关注。此外,化债和金融板块如券商、保险等也被多次提及。

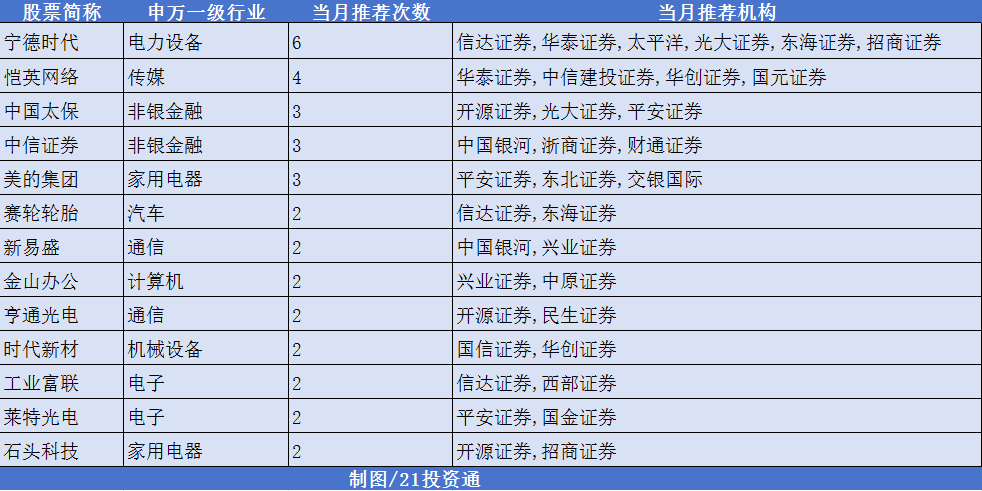

在统计的20余家券商11月金股中,宁德时代被“点名次数”高达6次;恺英网络紧随其后,获推荐4次;中国太保、中信证券、美的集团也均被推荐了3次。

部分推荐情况如下:

(1)公司全球锂电龙头地位稳固,差异化产品矩阵贴合市场需求。

(2)资本开支放缓,优化公司经营性现金流。

(3)海外市场逐步回暖,盈利能力有望持续改善。

(1)行业竞争加剧,公司凭借供应链和成本优势保持强劲盈利能力,电动车和储能需求推动规模增长。

(2)未来离线储电场景拓展将进一步强化其竞争力,盈利能力有望持续提升,估值具备弹性,公司发展潜力显著。

(1)第三季度收入、利润双双实现30%以上的快速增长,游戏海外发行收入增长较快。

(2)明年公司迎来新品大年,包括两款头部IP改编游戏《盗墓笔记:启程》与《斗罗大陆:诛邪传说》,投资AI游戏《EVE》相关公司。

(1)基本面稳定,三季报利润端表现亮眼。

(2)储备产品及IP丰富,第四季度开始,新产品周期开启,多部作品进入测试及上线前的调优阶段,新品上线有望提振公司业绩。

(1)负债端延续高质量增长,公司2024H1个险新单期缴好于预期,上半年NBV增速有望达20%,预计全年仍保持较好增长。

(2)政策端呵护调降负债成本,利差损风险有望改善。

(3)资产端关注长端利率企稳修复、地产松绑政策稳增长。

(1)近期存量房贷利率下调等地产政策的优化,以及保险资金长期投资改革的推进、资本市场风险偏好的改善均有利于保险公司资产端修复。

(2)公司寿险转型效果显著,前三季度业绩表现优异。

(1)各业务赛道龙头地位依旧稳固,继续看好公司在打造一流投行过程中的领先优势。

(2)费用类业务继续承压,投资业务率先释放弹性。

(3)前三季度费用类业务景气度处于低谷,但公司竞争力持续领跑行业。

(1)第三季度业绩超预期,主要得益于投资业务的亮眼表现。

(2)市场交投活跃度维持高位,利好后续基本面修复,公司经纪业务有望受益。

(3)作为优质龙头券商,未来有望继续受益于风控指标优化等政策。

(1)公司是国内家电行业领先企业,同时受益于家电出口高景气以及国内家电以旧换新政策。

(2)分红潜力较高,近三年分红比例持续提升。2021—2023年度已宣告现金分红比例分别为40.9%、58.2%、61.6%。

(1)业绩增幅确定性强,利润有继半年报后持续超预期的可能。

(2)“以旧换新”政策基本实现全国大范围普及,补贴力度高于前几轮补贴政策,渠道端均反应良好。

(1)公司是全球领先的信息与能源互联解决方案服务商,深耕能源网络与通信网络的领域,多板块与全球化产业布局有望充分受益于行业发展。

(2)作为国内光电缆龙头,海洋业务有望逐步恢复,同时积极布局智能电网与光通信业务,成长空间广阔。

(1)2024年公司光纤/陆缆持续产品结构升级并且盈利提升,成长性板块海底电缆/光缆全球渠道拓展。

(2)中长期国内深远海+出海打开头部海缆需求空间,全球数据传输需求释放海底通信光缆建设增量。

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)