山西证券股份有限公司张天,高宇洋,赵天宇近期对中国移动进行研究并发布了研究报告《ARPU保持稳定,新业态、新场景有望注入新动能》,本报告对中国移动给出买入评级,当前股价为102.82元。

中国移动(600941)

事件描述:

中国移动发布2024年三季度报告。2024Q1-Q3,公司实现营收7,915亿元,同比+2.0%;其中,主营业务收入6,780亿元,同比+2.0%。实现归母净利润1,109亿元,同比+5.1%;EBITDA为2,631亿元,同比-2.0%。

事件点评:

1)C+H端:传统业务增速放缓,期待新业态、新场景融合运营

个人市场方面,截至2024Q3,公司移动客户总数达10.04亿户,较年初净增0.13亿户,其中5G网络客户数达到5.39亿户,较年初净增0.74亿户;2024Q1-Q3,手机上网DOU达到15.7GB,手机上网流量同比+2.1%;移动ARPU

为49.5元,较年初+0.2元。大流量创新应用未成熟、智能座舱等场景分流等因素导致公司个人业务增速放缓,但我们认为公司通过“连接+应用+权益”融合拓展,有望继续深耕细分场景服务,优化存增一体客户运营,全年力争5G网络净增8000万户,移动ARPU保持平稳。

家庭市场方面,截至2024Q3,公司有线宽带客户总数达3.14亿户,较年初净增0.15亿户,其中家庭宽带客户达2.76亿户,较年初净增0.12亿户;2024Q1-Q3,家庭客户综合ARPU为43.2元,较年初+0.1元。公司积极构建“全千兆+云生活”智慧家庭生态,以“移动爱家”品牌为统领,积极打造FTTR、HDICT等新增长点,叠加全年目标净增1800万用户基本达成,家庭用户ARPU值有望保持稳定。

2)B+N端:保持增长动能,有望通过横向布局取得突破

2024Q1-Q3,公司DICT业务收入保持良好增长,内容媒体、国际业务收入保持快速增长,在巨大的基础业务体量下仍然保持了创新活力,收入取得持续增长。ToB,公司以“网+云+DICT”为基础,以运营、集成、交付、管

理能力为抓手,深耕商客市场等重点领域客户;ToN,公司基于“内容+科技+融合创新”理念,通过海内外市场联动效应建立内容媒体业务的竞争优势,大力发展国际业务。我们仍对公司在B+N市场的发展保持信心,同时移动云市场有望继续深化推进5G行业应用,深入布局车联网、数字政府、低空经济新赛道。

3)“AI+”行动助力智算变现,“BASIC6”战略巩固头部运营商实力公司当前处于流量业务向新型信息服务新旧动能转换中,我们认为公司具有坚实的客户基础、数据基础、算力基础,有望加快实现AI新动能。公司推进“3个万”人工智能行动(万卡集群、万亿token数据、万亿参数大模型),保持在国内AI领域的先进性。上半年智算(FP16)19.6EFLOPS,较年初+9.5EFLOPS,未来将通过AI+DICT为政企业务增添新动能,通过模型即服务为移动云业务增添新动能。公司“BASIC6”成果丰硕,积极开拓科技创新动能,未来,通过科技创新与传统业务叠加,有望充分发挥技术能力、经济效益的规模效应。

盈利预测、估值分析和投资建议:预计公司2024-2026年归母净利润1369.40/1417.00/1484.31亿元,同比增长3.9%/3.5%/4.8%;对应EPS为6.38/6.61/6.92元,2024年11月04日收盘价对应PE分别为16.1/15.6/14.9倍,一方面公司将继续保持业绩稳健增长,另一方面分红率进一步提升,与国际主流运营商对比估值仍有提升空间,维持“买入-A”评级。

风险提示:

通信行业用户增速下降,若公司综合权益运营不达预期可能出现移动和宽带业务下滑风险。

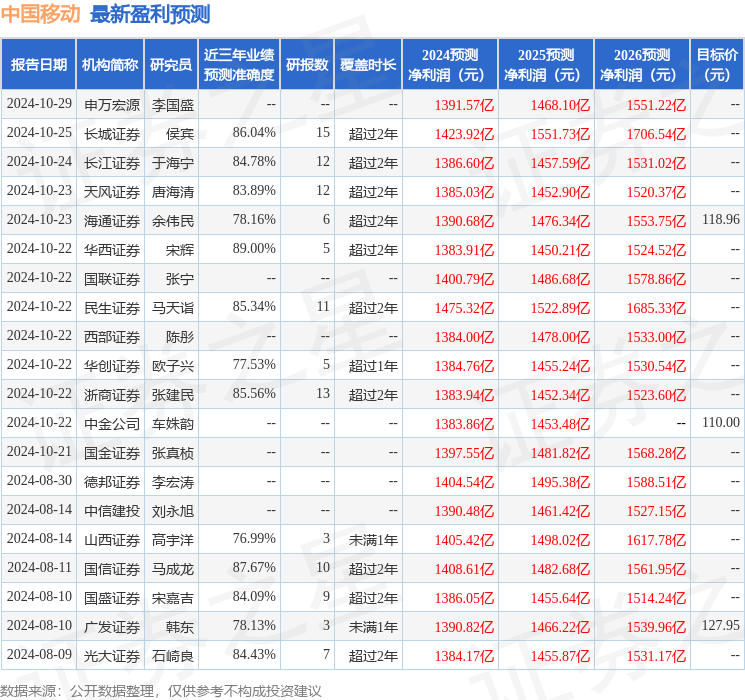

证券之星数据中心根据近三年发布的研报数据计算,华西证券宋辉研究员团队对该股研究较为深入,近三年预测准确度均值高达89%,其预测2024年度归属净利润为盈利1383.91亿,根据现价换算的预测PE为15.94。

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级20家,增持评级4家;过去90天内机构目标均价为118.36。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。