西南证券股份有限公司郑连声,张雪晴近期对玲珑轮胎进行研究并发布了研究报告《2024年三季报点评:盈利快速增长,塞尔维亚产能加速释放》,本报告对玲珑轮胎给出买入评级,当前股价为19.62元。

玲珑轮胎(601966)

投资要点

事件:公司发布2024年三季报,2024年前三季度实现营业收入159.49亿元,同比+9.77%;实现归母净利润17.12亿元,同比+78.39%,实现扣非归母净利润13.97亿元,同比+56.72%。其中,2024Q3实现营收55.69亿元,同环比分别+5.22%/+4.39%;实现归母净利润7.86亿元,同环比分别+97.30%/+62.39%;实现扣非归母净利润4.69亿元,同环比分别+19.57%/-6.40%。

轮胎产销量稳健增长,Q3主要原材料价格上涨增加采购成本。2024Q3,公司轮胎产量2233.04万条,同环比分别+8.36%/+2.26%,销量2142.88万条,同环比分别+10.68%/2.42%;Q3公司轮胎均价为257.28元,同环比分别-4.32%/+2.24%,主要系市场结构变化及公司内部产品结构的调整。受天然胶、合成胶等主要原材料价格波动等影响,公司第三季度天然橡胶、合成胶、炭黑、钢丝帘线四项主要原材料综合采购成本环比提升1.87%,同比提升15.40%。截至2024年11月1日,轮胎原材料价格指数为119.85,较2024Q3平均值下降7.53%,原材料价格上涨带来的成本压力有望在Q4缓解。公司通过部分产品价格上调以及把握采购节奏、提前备库等措施来减少原材料价格波动对后续盈利的影响。

退税带来利润率同环比提升。前三季度公司毛利率24.35%,同比+4.65pp,Q3毛利率27.39%,同环比分别+4.46pp/+5.33pp;前三季度公司净利率10.73%,同比+4.13pp,Q3净利率14.12%,同环比分别+6.59pp/+5.04pp。公司在主要原材料成本增长的情况下实现毛利率、净利率同环比提升,主要系Q3收到美国针对公司泰国工厂反倾销退税款增加收益,以及降本增效带来盈利能力提升。

“7+5”战略持续推进,塞尔维亚工厂产能快速爬坡。公司“7+5”战略布局(国内7个工厂,海外5个工厂)快速推进,塞尔维亚项目作为公司海外第二生产基地,正逐步建成投产,24年8月再次加码,总体规划半钢胎/全钢胎/工程及农业胎分别1200/240/22万条/年。塞尔维亚工厂已通过日产、大众、奥迪、福特等知名汽车制造商的严格审核,并获得了为这些车企生产OE轮胎的资格。根据投资者互动问答,塞尔维亚工厂半钢及全钢产能正在快速爬坡,目前产销量和订单量均呈上升趋势。随着产能的快速释放,欧洲工厂关税和运输优势有望充分发挥,盈利情况正逐步向好。

盈利预测与投资建议。预计公司2024-2026年EPS为1.51/1.73/1.95元,三年归母净利润年复合增速27.0%。随着公司新建工厂产能逐渐释放,业绩有望持续提升,维持“买入”评级。

风险提示:原材料价格波动、贸易摩擦、在建项目不及预期、汇率波动等风险。

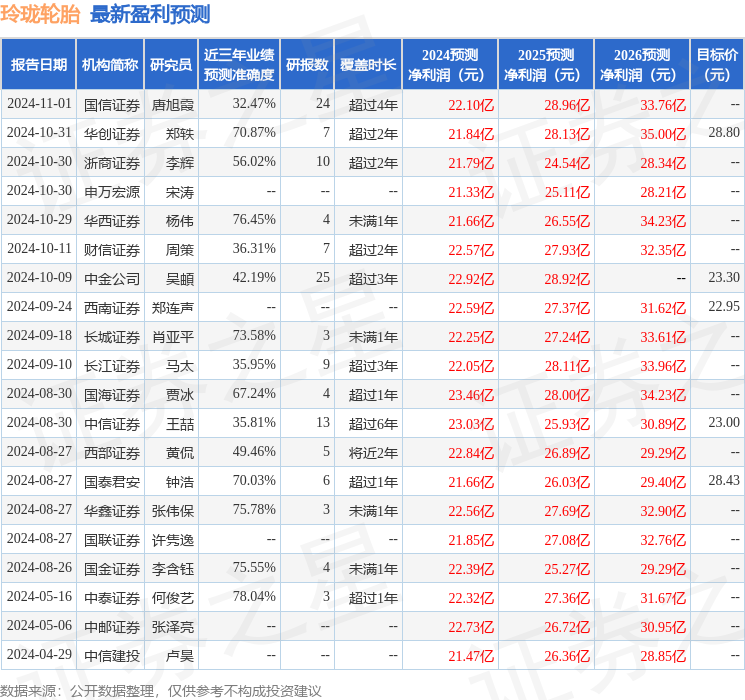

证券之星数据中心根据近三年发布的研报数据计算,中泰证券何俊艺研究员团队对该股研究较为深入,近三年预测准确度均值为78.04%,其预测2024年度归属净利润为盈利22.32亿,根据现价换算的预测PE为12.99。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级13家,增持评级3家;过去90天内机构目标均价为25.8。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。