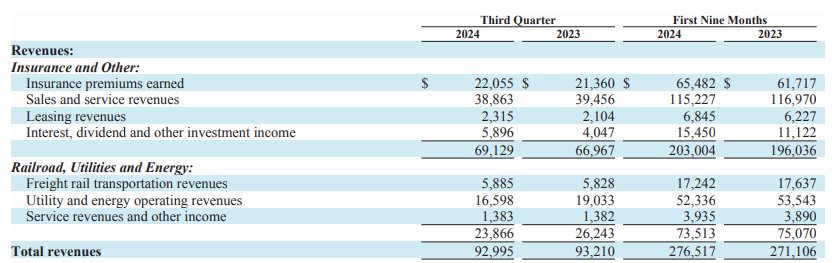

11月2日晚,沃伦·巴菲特旗下伯克希尔·哈撒韦(简称“伯克希尔”)发布了2024年三季报,财报数据显示,伯克希尔今年第三季度总营收从去年同期的932.10亿美元下降至929.95亿美元,前三季度总营收从去年同期的2711.06亿美元增长至2765.17亿美元。

第三季度,伯克希尔实现归母净利润262.51亿美元,同比扭亏为盈。伯克希尔前三季度实现归母净利润693.01亿美元,同比增长了约18%。

伯克希尔三季报截图。

截至9月30日,伯克希尔现金及现金等价物总额达3252亿美元,创历史新高。财报显示,伯克希尔第三季度净出售了约361亿美元的股票,其中包括约1亿股的苹果股票,这也是伯克希尔连续第八个季度净出售股票。

前海开源基金首席经济学家杨德龙认为,巴菲特大量囤积现金最主要的原因是,巴菲特一直是保守的投资者,历史上他五次抛售之后,美股即出现大跌,且都在当时的高点。巴菲特这次大量抛售美股一定程度上释放了重要的信号,即他认为美股已经处于估值的高点。

第三季度未回购股票股价曾创新高

截至2024年9月30日,伯克希尔的股东权益为6291亿美元,自2023年12月31日以来增加了678亿美元。2024年前九个月,归属于伯克希尔股东的净收益为693亿美元,其中包括约364亿美元的税后投资收益。财报显示,权益证券投资市场价格变化带来的投资损益将导致伯克希尔的收益大幅波动。

在2024年前九个月,伯克希尔支付了29亿美元回购其普通股。伯克希尔在财报中提到,经修订的伯克希尔普通股回购计划允许伯克希尔以低于伯克希尔内在价值的价格回购其A类和B类股票,这是伯克希尔董事会主席兼首席执行官沃伦·巴菲特保守确定的。

“公司不承诺回购最低或最高金额,如果公司的合并现金、现金等价物和美国国债持有量降至300亿美元以下,公司将不会回购股票。”伯克希尔财报显示。

不过,伯克希尔第三季度没有回购A类或B类股票,这是该公司自2018年改变政策以来的第一次。伯克希尔曾在第二季度回购了价值3.45亿美元的股票,一年前回购了11亿美元股票。

今年三季度,伯克希尔股价持续上涨,今年8月,伯克希尔股价创下历史新高,市值首次突破1万亿美元。

美国汇盛金融首席经济学家、伯克希尔股东陈凯丰认为,巴菲特在三季度没有回购股票或因其股价正处于高位,后续有下跌的可能。巴菲特通常会提前做安排,现在不断降低仓位,或意味着明年美股会下跌。

净卖出股票约361亿美元继续减仓苹果

伯克希尔在三季度净出售了约361亿美元的股票,其中包括约1亿股的苹果股票,以及几亿美元的美国银行股票,这已是伯克希尔连续第八个季度净出售股票。

今年三季度,伯克希尔继续减持苹果。根据财报,伯克希尔在第三季度出售了1亿股苹果股票。在第二季度减持近50%苹果股份之后,伯克希尔又减持了25%的苹果股份。自今年年初以来,伯克希尔持有的苹果总股份已从9.05亿股降至3亿股,减少了约三分之二。

伯克希尔近两年持续减持苹果。去年四季度,伯克希尔减持了苹果1000万股。截至今年一季度末,伯克希尔持有苹果的市值为1354亿美元,较去年末降低了约22%。

“在全球许多投资者追捧美股且美股三大股指屡创新高的时候,巴菲特在近几个季度却一直在大量减持美股持仓,显示出他一贯的投资哲学——在别人贪婪时我恐惧,在别人恐惧时我贪婪。”杨德龙指出,在部分投资者疯狂追逐以苹果为代表的科技股时,巴菲特已经悄然撤退。

杨德龙称,经过了四年多连续上涨,美国三大股指的估值均处于历史的高位。根据测算,现在道琼斯指数和标普500指数的市盈率高达28倍,纳斯达克指数市盈率更是高达40倍,均处于历史高位。所以在很多投资者追逐美股的时候,巴菲特已经开始大量抛售美股并囤积现金。

截至9月30日,伯克希尔大约70%的股权投资公允价值总额集中在五家公司,分别是美国运通公司411亿美元,苹果公司699亿美元,美国银行317亿美元,可口可乐287亿美元,雪佛龙175亿美元。

“我们还是有很多苹果的股票。查理和我都会去看这些普通股,我们把它们认为是业务,不单单是股票。”沃伦·巴菲特曾在今年伯克希尔股东大会上称,会长期持有美国运通、苹果、可口可乐这三家公司股票,这在过去也取得了很大成功。

杨德龙进一步表示,巴菲特减持美股的主要原因是估值过高,这并不代表他对这些公司不看好。巴菲特一直强调,他长期看好市场,会长期持有优质公司的股票,但如果估值过高,他会选择减仓,囤积现金,等待下一轮市场出现股灾时再以救世主的姿态去拯救市场。这样的策略可以显著降低巴菲特的持仓成本,提高他长期的投资回报。

新京报贝壳财经记者徐雨婷