财信证券股份有限公司吴号近期对凯莱英进行研究并发布了研究报告《2024年三季报点评:小分子CDMO业务稳健增长,新兴业务有望改善》,本报告对凯莱英给出买入评级,认为其目标价位为95.76元,当前股价为87.0元,预期上涨幅度为10.07%。

凯莱英(002821)

投资要点:

事件:公司发布2024年三季度报告。

小分子CDMO业务稳健增长,新兴业务有望改善。2024Q1-Q3,公司实现营业收入41.40亿元,同比-35.14%,剔除大订单影响后同比+4.48%;实现归母净利润7.10亿元,同比-67.86%。单看2024Q3,公司实现营业收入14.43亿元,同比-18.09%,环比+11.21%,剔除大订单影响后同比+12.23%;实现归母净利润2.11亿元,同比-59.68%,环比-2.75%。分客户来看,来自大制药公司(剔除大订单)的收入为20.13亿元,同比+11.10%;来自中小制药公司收入为21.27亿元,同比-1.09%。分业务看,2024Q1-Q3,小分子CDMO业务收入为33.87亿元,剔除大订单影响后同比+7.71%;新兴业务收入为7.45亿元,同比-8.37%。单看2024Q3,小分子CDMO业务收入为11.92亿元,剔除大订单影响后同比+18.89%,环比+22.52%;新兴业务收入为2.45亿元,同比-13.26%,从在手订单和执行情况看,公司预计第四季度新兴业务将重新恢复增长态势。

整体业务毛利率相对稳定,期间费用率有所提升。2024Q1-Q3,公司整体业务毛利率为43.60%,剔除大订单影响后同比下降1.02个百分点。其中,小分子CDMO业务毛利率为48.89%,剔除大订单影响后同比提升1.19个百分点,主要受益于成本管控加强、临床后期项目和商业化项目增多等;新兴业务毛利率为19.97%,同比下降12.99个百分点,主要受国内市场持续低迷、部分业务仍处于产能爬坡期等因素影响。2024Q1-Q3,公司销售费用率、管理费用率、研发费用率、财务费用率分别为4.04%、12.92%、11.69%、-4.19%,同比变动+1.86pcts、+4.12pcts、+3.65pcts、-1.86pcts。公司期间费用率提升主要受收入规模减少影响。

盈利预测与投资建议:2024-2026年,预计公司实现归母净利润9.66/12.59/15.95亿元,EPS分别为2.63/3.42/4.34元,当前股价对应的PE分别为31.57/24.22/19.11倍。考虑到:(1)医药生物行业投融资呈现回暖,公司新签订单保持较快增长,业绩有望改善;(2)截止2024年10月31日,根据Wind一致预期,可比公司药明康德、康龙化成、皓元医药2025年业绩对应的PE分别为14.00、26.64、33.62倍,平均值为24.75倍;给予公司2025年24-28倍PE,对应的目标价格为82.08-95.76元/股,维持公司“买入”评级。

风险提示:行业竞争加剧风险;行业政策风险;汇率变动风险;订单增长不及预期风险;人才流失风险;中美贸易摩擦风险等。

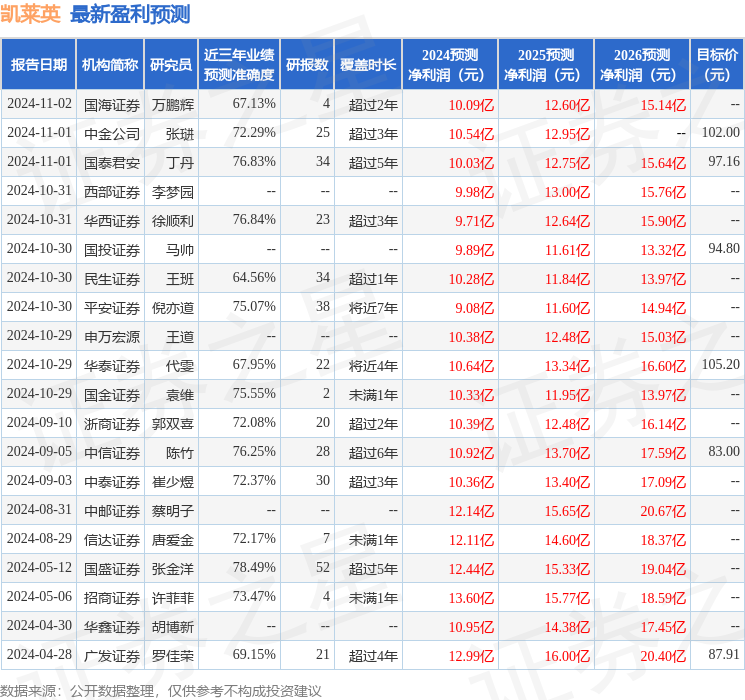

证券之星数据中心根据近三年发布的研报数据计算,国盛证券张金洋研究员团队对该股研究较为深入,近三年预测准确度均值为78.49%,其预测2024年度归属净利润为盈利12.44亿,根据现价换算的预测PE为24.74。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级14家,增持评级2家;过去90天内机构目标均价为99.79。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。