江苏今世缘酒业股份有限公司(603369.SH)近日公布了其2024年前三季度财务报告。数据显示,尽管公司整体业绩保持增长态势,但第三季度净利润增速放缓至6.61%,低于市场预期。尤为引人注目的是,截至9月底,今世缘的合同负债总额为5.44亿元,较去年同期大幅减少了约58.5%,这一变化引发了外界对其未来发展路径及经销商信心状况的关注与讨论。合同负债是酒企业绩的一个重要参考指标,显示了一家酒企的持续增长潜力。而今世缘合同负债的大幅下降,可能意味着经销商对未来的信心不足。

分产品看,去年出厂价300元以上的今世缘特A+类产品实现营收64.68亿元,同比增长18.86%,与公司整体营收持平;出厂价100—300元的特A类产品实现营收28.62亿元,同比增长21.91%;出厂价在50-100元的A类产品实现营收3.67亿元,同比增长12.28%;出厂价在20-50元的B类产品实现营收1.23亿元,同比下降5.72%;其他白酒产品实现营收0.64亿元,同比下降12.25%。

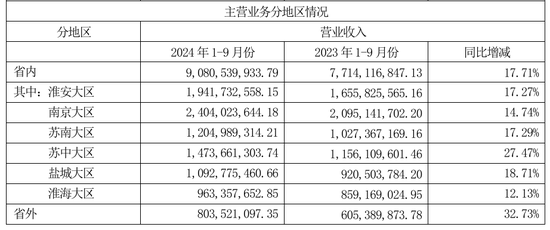

分地区来看,今年前三季度今世缘的省外市场增速相对省内更快,使得省外市场占比略有提升,省内和省外分别同比增长17.71%和32.73%。不过,公司在江苏省内实现的营收依然是绝对大头,占比约92%,公司全国化任重道远。

对于合同负债大降的原因,今世缘在三季报中称主要系季节性因素及公司收款政策变化导致。然而,从2020年到2023年,今世缘三年净利润复合增速超过26%。连续三年较高的增长之后,在当前消费疲软大环境下,投资者对公司能否保持较高增速抱有疑虑。

不过,今世缘多次对外释放高增长预期,除公告今年营收目标要达到122亿元外,还表示明年营收要冲击150亿元。但据记者了解,明年150亿元的目标,公司可能会视市场情况进行调整。

面对合同负债大幅下降的现状以及市场对其未来信心的担忧,今世缘需要采取有效措施来提振经销商信心并确保公司的持续增长。这包括优化产品结构、加强品牌建设、拓展省外市场等策略。同时,公司也需要密切关注市场动态和消费者需求变化,灵活调整经营策略以应对挑战。