西南证券股份有限公司蔡欣近期对太阳纸业进行研究并发布了研究报告《2024年三季报点评:毛利率周期波动,产能持续稳步扩充》,本报告对太阳纸业给出买入评级,认为其目标价位为16.20元,当前股价为13.47元,预期上涨幅度为20.27%。

太阳纸业(002078)

投资要点

业绩摘要:2024前三季度公司实现营收309.8亿元,同比+6.1%;实现归母净利润24.6亿元,同比+15.1%;实现扣非净利润26亿元,同比+24.3%。Q3公司实现营收104.5亿元,同比+6%;实现归母净利润7亿元,同比-20.8%;实现扣非后归母净利润7.7亿元,同比-10.7%。推测营收增长主要得益于公司产能扩张后销量的持续增长,南宁基地年产30万吨生活用纸(一期)项目在今年三季度陆续进入试产阶段。

Q3毛利率周期波动,受浆价纸价影响。24年前三季度公司整体毛利率为16.4%,同比+0.9pp,单Q3毛利率为14%,同比-2.8pp。Q3毛利率下滑推测主要系高价木浆入库,原材料库存成本上涨,叠加行业需求偏弱、市场竞争加剧导致文化纸价格下行。24年Q3针叶浆吨均价为765美元,同比+91.7元,环比-41.7美元;阔叶浆吨均价为590美元,同比+226.7元,环比-150美元。Q3双胶纸吨均价5497.6元,同比-273.81元,环比-440.5元,铜版纸吨均价为5728.6元,同比-131元,环比-260元,纸价下行压力较大。另一方面,受下游行业需求较强影响,溶解浆价格持续上行,公司通过优化生产采购安排,控制成本,预计Q3溶解浆产品盈利提升。受益于美废价格回落,预计箱板纸与废纸价差相对稳定,公司通过优化箱板纸产品结构,提升高端箱板纸占比,预计箱板纸产品盈利提升。

费用率降低,彰显经营管理韧性。费用率方面,前三季度公司总费用率为6.4%,同比-1.1pp,其中销售费用率/管理费用率/财务费用率/研发费用率分别为0.4%/2.4%/1.7%/2%,同比+0.1pp/-0.1pp/-0.5pp/-0.6pp。单Q3费用率为5.6%,同比-1.3pp,其中销售费用率/管理费用率/财务费用率/研发费用率分别为0.4%/2.3%/1.2%/1.7%,同比+0.1pp/-0.01pp/-0.5pp/-0.8pp。费用管控措施见成效。Q3清理了六景公司原动力车间相关机器设备等固定资产,预计减少公司Q3利润约9860万元。综合来看,前三季度公司净利率为7.9%,同比+0.6pp;Q3净利率为6.7%,同比-2.3pp。

产能规模有序扩张,进一步丰富产品结构。24年三季度末在建工程总计25.2亿,比2023年末同比+339.1%,主要系山东和广西基地的建设项目。山东方面,颜店厂区建设年产3.7万吨特种纸基新材料项目(预计在2025H1试产)、14万吨特种纸项目(二期);兖州厂区溶解浆生产线搬迁改造至广西基地(预计2025Q2完成)。广西方面,南宁项目(一期)建设120吨高档包装纸生产线(预计在25Q4试产)、50万吨本色化学木浆生产线,技术改造原年产15万吨漂白化学木浆生产线。南宁林浆纸一体化技改及配套产业园(二期)项目将建设年产40万吨特种纸生产线、年产35万吨漂白化学木浆生产线、年产15万吨机械木浆生产线及相关配套设施,预计将在2025年年底前陆续进入试产阶段。

盈利预测与投资建议。预计2024-2026年EPS分别为1.14元、1.35元、1.48元,对应PE分别为12倍、10倍、9倍。考虑到公司龙头地位稳固,林浆纸一体化成本优势明显,维持“买入”评级。

风险提示:原材料价格大幅波动的风险;纸价出现大幅波动的风险;新产能投产不及预期的风险。

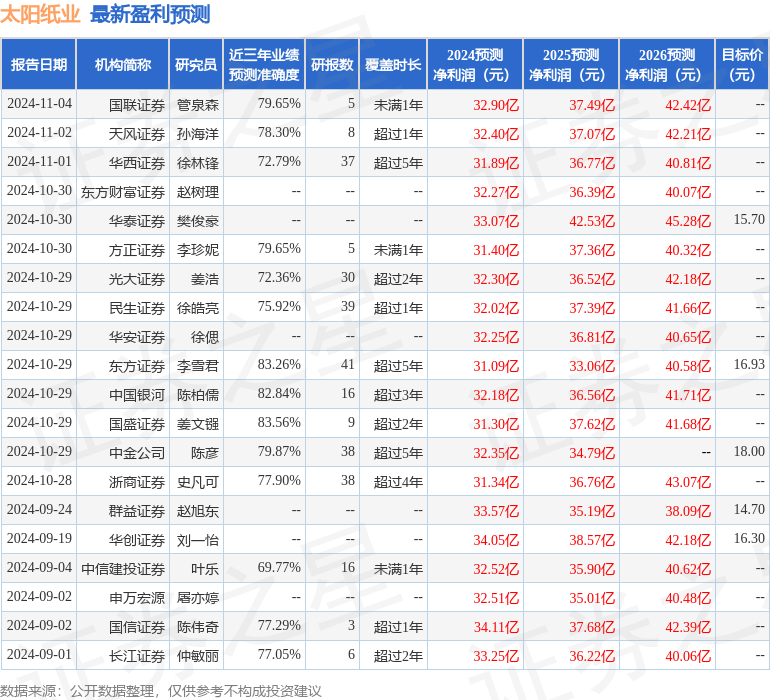

证券之星数据中心根据近三年发布的研报数据计算,国盛证券姜文镪研究员团队对该股研究较为深入,近三年预测准确度均值高达83.56%,其预测2024年度归属净利润为盈利31.3亿,根据现价换算的预测PE为12.03。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级20家,增持评级4家,中性评级1家;过去90天内机构目标均价为16.33。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。