11月8日,昆山万源通电子科技有限公司(以下简称“万源通”)在北交所开启申购,发行价格为11.16元/股,申购上限为147.25万股,市盈率14.93倍,兴业证券为保荐人。

公司首发估值适中,盈利能力逐年增加

招股书显示,万源通是一家专业从事印制电路板研发、生产和销售的高新技术企业,产品涵盖单面板、双面板和多层板。产品类型涵盖铜基板、铝基板、厚铜板、陶瓷板、埋容/埋阻材料线路板、高频/高速材料线路板等特殊基材、特殊工艺类型的产品。公司产品广泛应用于消费电子、汽车电子、工业控制、家用电器、通信设备等领域。

公司依靠较强的技术研发实力、定制多样化的工艺开发优势、迅速的订单响应能力、批量生产能力、精细化管理能力、快速的交货能力和良好的产品质量性能,积累了众多国内外知名客户。截至今年10月,公司拥有专利87项,其中发明专利11项,实用新型专利76项,并主要为自主研发取得。

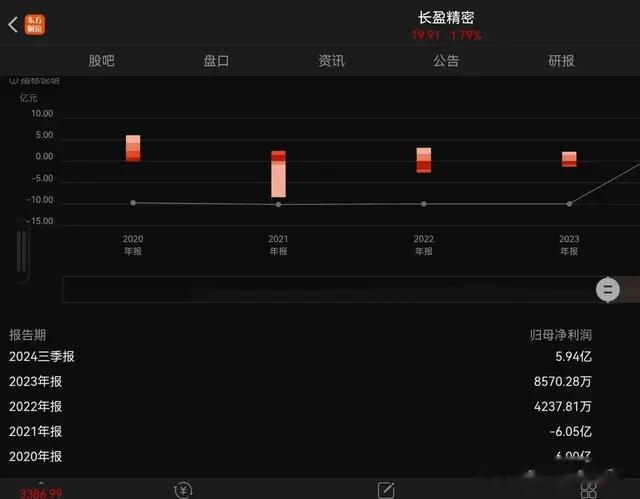

财务方面,公司盈利能力逐年增加,毛利率受上游原材料价格波动影响较大。2021年度、2022年度、2023年度及2024年1-6月,公司实现营业收入分别约为10.12亿元、9.69亿元、9.84亿元和4.64亿元。公司净利润分别约为1935.42万元、5252.81万元、1.18亿元和6021.98万元人民币。

申万宏源研究专精特新首席分析师刘靖指出,公司专注定制化印制电路板,积累优质客户资源,募投“新能源汽车配套高端印制电路板项目”有望乘新能源汽车高增东风,持续提升公司在汽车电子领域市占率。博弈面看,公司首发估值适中,可流通比例及其中老股占比均较低,建议积极参与。

开源证券北交所研究中心总经理诸海滨认为,万源通同行可比公司市盈率2023年中值为46倍。万源通为专业从事印制电路板研发、生产和销售的高新技术企业,产品涵盖单面板、双面板和多层板。公司产品广泛应用于消费电子、汽车电子、工业控制、家用电器、通信设备等领域。考虑到公司技术及品牌优势,有望进一步提高行业渗透率,建议关注。

北交所打新或有望带来增厚收益机会

值得注意的是,近期北交所新发企业质量不断提升,专精特新占比较高,新发个股表现尤为亮眼,首日涨幅多表现突出。市场人士指出,当前北交所打新策略或有望带来增厚收益的新机会。

2024年,北交所年内新发个股平均涨幅达到175.41%,远高于2022年的10.03%和2023年的57.64%;且924政策以来上市的四只个股,有三只首日涨幅超过200%,占据达到年内新发个股首日涨幅榜前三。伴随着北交所行情的火热,短期新股涨幅空间有望提振。

从政策端上看,多项政策直指高质量建设北交所,越来越多优质公司被吸引。从供给端上看,优质企业有望率先突出重围,获取上市机会,拔高新股质量。

北交所新发个股中专精特新企业占比较大,质量相对偏优,更有机会出现细分领域龙头,或可能对投资者预期产生提振,带动个股短期向好。

从新股发行价格上看,北交所新股估值、发行价较低,后续上行空间或较大。对比行业水平,北交所新发个股估值水平偏低,可比公司折价率多低于80%;发行价格相对较低,年内超20元的仅有一家。行情火热下个股较低的估值与价格有望促使后续上行空间加大。

从新股申购规则上看,北交所打新没有市值要求,整体或有利于提升打新中签率。北交所打新较其他板块打新参与模式有所差异,没有持股市值要求。且对于打新数量的要求相对宽松,但对于资金要求相对严格,需及时缴款。整体有利于提升打新中签率,更有益于投资者投资体验。

大同证券研究中心分析师景剑文认为,当前北交所新股首日表现整体强劲,行情加码下,短期新股打新涨幅空间有望加大。后续,伴随着机制的逐步优化、政策引导逐步加强下,北交所吸引力不断增加,且上市机会减少下,场内排队企业质量相对优质。叠加整体偏低的估值与发行价格,发行后上行潜力较大。虽然整体打新要求相对严格,对资金的需求较大,打新存在中签率情况,但整体有利于提升打新中签率,更有益于投资者投资体验。

新京报贝壳财经记者张晓翀编辑陈莉校对杨利

小刚

上市就是为了套现,谈什么发展前景?