赵建系西京研究院院长、中国首席经济学家论坛理事

都说中国股市“牛短熊长”,A股陷入了十几年的“3000点保卫战”。但实际上,中国股市跟美股差不多,也存在十几年的大牛市——只不过是这个牛市是国家牛市而非股民牛市,体现就是十几年增长四倍的股票总市值,为国家资本积累做出了巨大贡献。那么中国为什么市值增加四倍,但是指数却被诅咒在3000点上下?这需要从一个发展中、改革中的历史视角看待中国的资本市场及未来。而当下我们关心的是,这一次中国的牛市能打破“牛短熊长”、急牛疯牛的短命诅咒吗?

中国过去三十年,经济取得了举世瞩目的成就,创造了“中国制造”、“中国速度”、“世界工厂”等奇迹,但一直存在的一个经济学谜题,让人百思不得其解,那就是:资本市场一直发展不起来,股市总是“牛短熊长”,广大股民没有办法通过股市来分享国家经济增长的成果。导致在居民的资产配置中,绝大部分时间以杠杆化的不动产为主,房地产占总资产的比例在七成以上。这种配置结构一方面会形成较大的系统性风险,一旦房价发生剧烈波动,直接影响到老百姓的身家性命;另一方面导致储蓄一直堆积在钢筋混凝土上,没有办法转化为支持科技创新的有效投资。

一个经济高速增长了三十多年,成为世界第一工业大国、电气化大国、高铁大国、汽车大国等成就的第二大经济体,股市三十年来却一直徘徊在3000点上下,大部分时间是漫漫熊市,牛市的时间屈指可数,这也不得不说是一种“奇迹”,一个值得深思的谜题。或者说是一种诅咒,一种“熊日苦长、牛日苦短”的诅咒。看看其它国家,不管是增长趋缓的发达国家,美国、欧洲、日本,还是不稳定的新兴国家,如印度、越南、土耳其、阿根廷,就算是身陷战火中的国家,俄罗斯和以色列等,这些国家股市的表现都远远好于中国的A股。难道中国的股市真的陷入永恒的“牛市诅咒”了吗?

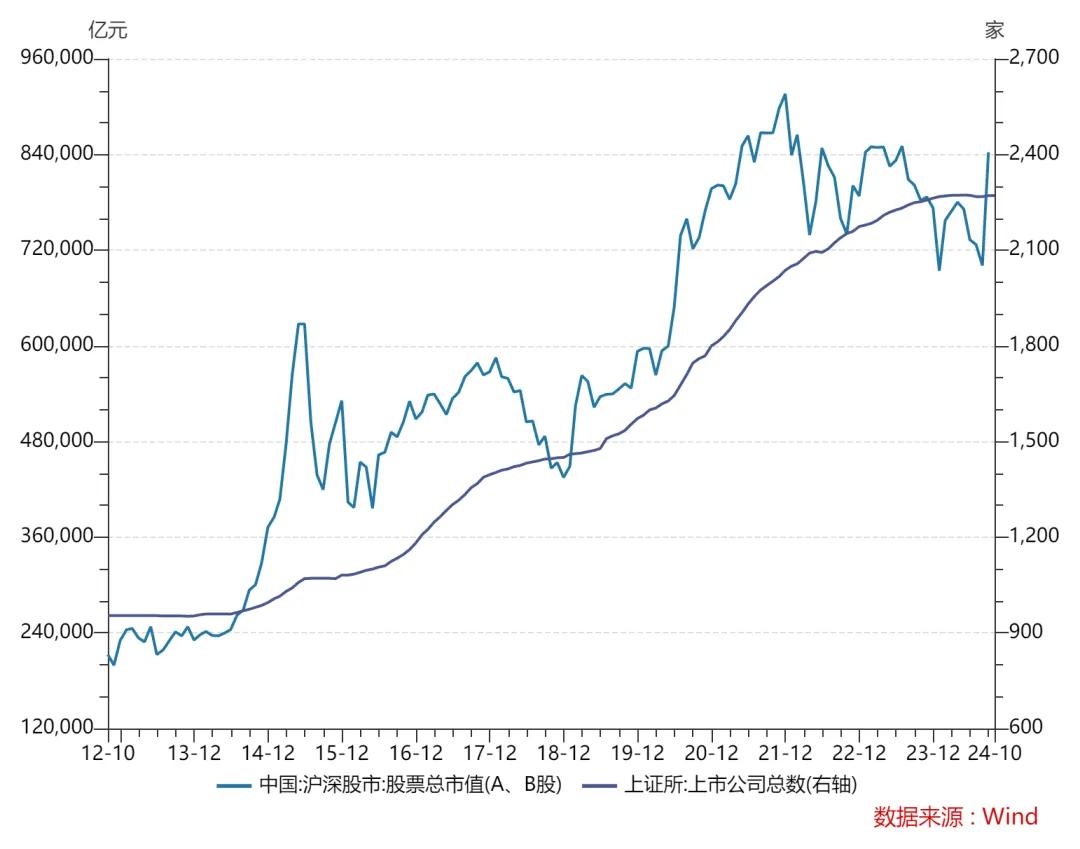

事实并非如此。中国最近二十年也经历了与美国类似的牛市,只不过这个牛市是国家牛市,而不是股民牛市。什么意思?意思就是看待中国的股市不能用发达国家的成熟眼光,而是以一种发展中的、改革中的、货币和资本深化中的视角看中国的A股。简单的说就是,要从总市值而不是股票指数的层面看待中国的股市和牛市。我们看到,十二年前中国股市的总市值也就是20万亿多一点,但现在总市值在80多万亿元,最高到90万亿元,是十几年前的四倍。因此从总市值来看,中国其实也经历了一个长期牛市,与中国经济的增长表现相匹配。

但是以总市值增长为标准的牛市,只是国家的牛市,不一定是股民的牛市。为什么这么说?因为从国家的角度对资本市场牛市的衡量标准,是能否为国有企业融资(解困)、国家资本积累、财政收入提高和国家战略实施等做出贡献,只要市值不断做大,这些目标就能实现,对国家来说就意味着牛市。但是对股民来说,总市值并不重要,重要的是手中持有的股票价格。即使中国的股市总市值十几年增长了四倍,但是由于平均股票价格并没有多大的增长,A股指数长期在3000点上下,而且波动率极高,导致作为第一大规模、第一速度的发展中国家的股市,投资者竟然“十赚九赔”。大部分股民长期处于亏损状态,也不得说是一种奇迹,一种诅咒。

为什么只有国家的牛市,没有股民的牛市呢?道理很简单,就是在此期间有大量的新公司上市,大量的上市公司增发,中国股市长期以来是一个“加面粉多于加水”的市场,导致长期处于失血和投资者股票缩水的状态。这就是中国股市市值最近十几年增长了四倍,但是指数却一直在3000点徘徊的根本原因。新公司上市,特别是国有企业上市,对国家资本的强大和科技创新当然有好处,是一个牛市状态,但是对于股民来说肯定不是,是一种“牛短熊长”的困境,无法分享中国经济增长和科技创新的成果和红利。

过去十几年中国的股市从市值来看是国家牛市:服务于国家资本积累

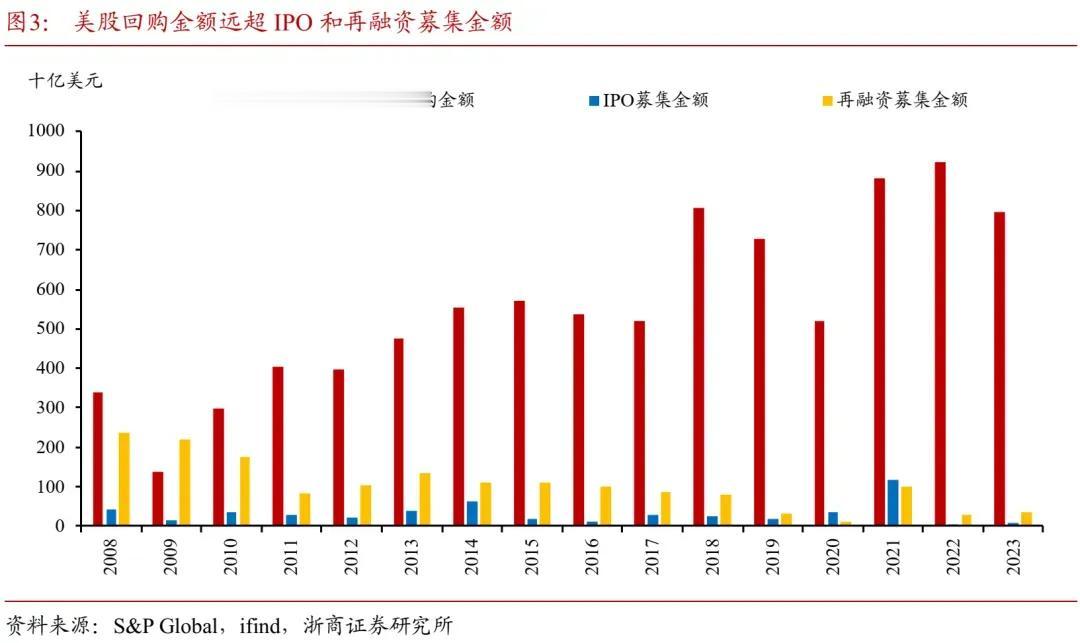

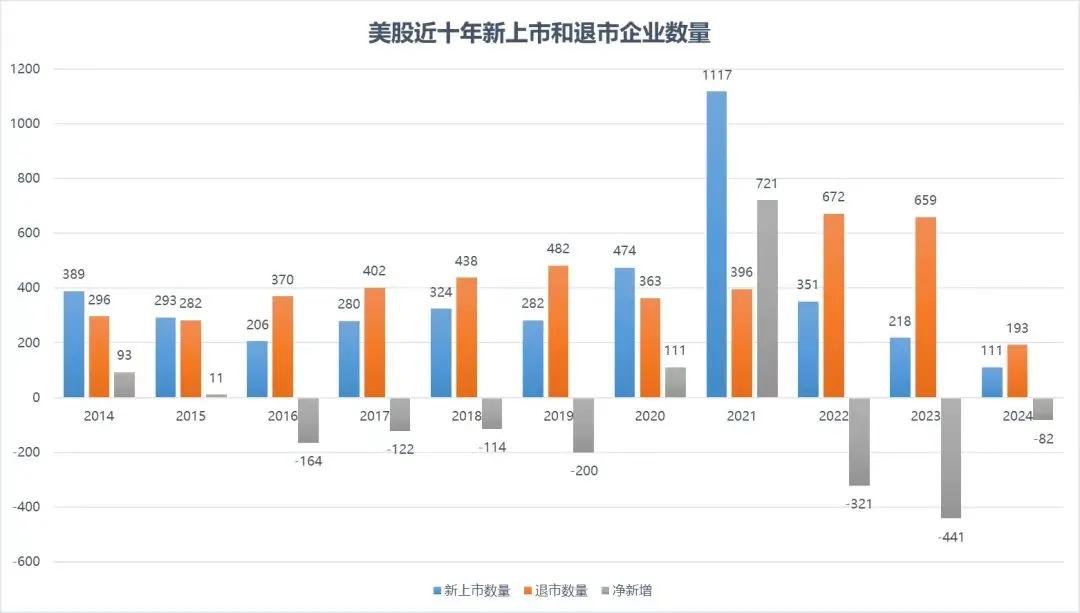

与中国股市形成鲜明对比的是美股,由于发展了一百多年,已经非常成熟,完成了从融资市到投资市、从国家牛市到投资者牛市的转变,其牛市能直接反映到投资者的账户里形成财富效应。市场融资结构的表现就是“回购+分红”金额远远大于“IPO+再融资”的金额,上市公司数量维持在一个平衡水平,大量的垃圾公司退市,好的上市公司进入,实现了非常好的优胜劣汰,保证了投资者的权利和利益。这一切靠的是金融治理者和投资者素质和能力的共同提高,依靠的是一贯坚持的法治化、市场化、国际化的治理和运营理念,依靠的是对投资者特别是中小投资者利益的强力维护,当然也依靠美联储货币政策的呵护和稳定。所以,当前的美股与美国经济的实力相匹配,实现了资金与资本、融资与投资、上市公司与投资者利益的平衡与自洽。当然也存在波动情况,但一旦出现泡沫就会被科技创新和基本面充实,因此很可能进入了一个超级牛市周期。

过去十几年美股的回购金额远远大于IPO募集金额和再融资金额

过去十几年美股市场上市公司家数没有增长反而有所减少

说到底,从估值的角度还是“面和水”的关系。美股在次贷危机以后,一方面上市公司数量不仅没有增长,而且还在加大回购和私有化及退市的力度,因此“面”是减少的。另一方面,美联储承担了最后交易商,虽然没有直接投身于股市,但是通过无限制QE放水和将利率降到0附近,为市场提供了无限的“水”。这样,在一个面粉减少,水不断增多的市场,估值肯定是不断上涨,美股能形成这么长的牛市也不足为奇。这个例子的极致代表还有阿根廷,虽然阿根廷的经济处于滞胀状态,政局前些年也不稳定,但是实际上阿根廷的股市最近几年表现位列世界前茅,从涨幅上远好于美股。最近五年,标准普尔指数上涨了40%,但是阿根廷的股市总体上涨了180%。什么原因?并非是阿根廷的经济有多好,就是“面和水”的关系,阿根廷这几年印钞印了三倍多,如果考虑到通胀和汇率的问题,阿根廷的股市其实也没涨多少。

美国股市超级牛市的另一个驱动因素是利差交易(CarryTrade),就是在廉价的资金市场和高收益的资本市场之间进行套利。上市公司通过低利率借钱进行回购和杠杆收购最近十几年也是常见。利差交易的本质是卖出波动率,或者说是做空波动率,因此我们也看到在美股长期牛市的同时,波动率却是长期保持稳定,这进一步助长了资金市场与资本市场之间的利差交易。另外,由于美联储作为最后交易商等于向市场免费赠送β看跌期权,因此看跌期权价格变得极其廉价,而高价出售看涨期权变的比较有利可图,这实际上是期权市场的“利差交易”,而这个套利交易也助长了美股长期走牛。

今天,中国的资本市场处于一个事关国运的十字路口。疯牛之后趋于平静,事实上已经切换为慢牛,这非常不容易。然而大家担心的是,这个慢牛会不会重染“短命的诅咒”,会不会大起大落之后又落入3000点的永夜。这一切取决于中国资本市场能否实现结构性的转换,能否从一个单纯的为国家资本和企业融资服务,转换为既为国家和企业服务,也能兼顾到投资者的利益,一个融资和投资并重,且重点向投资者利益倾斜的市场。因为中国当前已经基本完成了初期阶段的原始资本积累,已经完成了工业化和生产型社会,当前应该立足于老百姓和投资者的财富保值增值,让普通投资者也能分享国家经济发展和资本积累的红利和成果。当然,任何一个市场都不可能只为一端,一个长期健康的牛市一定是融资-投资的良性循环、互相成就、齐头并进。既要在投资端有赚钱效应,又要在融资端有大量的代表创新科技和新质生产力的优秀上市公司。资本市场应该是“神圣”、“纯粹”的,需要一个良好的优胜劣汰机制,将坑害股民的垃圾公司清理出去,这样才能保证面粉和水的平衡,特别是保证面粉里面没有苍蝇。只有这样的市场才配得上牛市,配得上5000点、8000点、10000点。

从这个标准来看,过去扭曲的市场也的确配得上3000点的诅咒。今天,中国经济在内外不利的形势下有幸迎来了一场牛市,但这场牛市能否打破短命的诅咒进入长牛、慢牛的超级周期,取决于我们如何切换这个市场的结构,如何认真严肃的看待这个市场,如何将法治化和市场化进行到底。我们有幸看到自924新政之后,国家治理层面正在向这方面努力,虽然很多根本性问题不可能短期内解决,但是已经在边际上出现了苗头。这也是我们自9月份以来一直看多的底层逻辑。从这个角度来看,只要中国的财政政策和货币政策足够充分,加上与之相匹配的坚定的法治化、市场化改革,中国资本市场的长期牛市还是可期,A股也会走出“熊长牛短”的诅咒。当然,这条道路当前仍然是任重而道远。

难说牛市,走着看吧

中国资本市场要加快改革的步伐,市场化法治化,才能形成真正的牛市