出品:新浪财经上市公司研究院

11月9日,清新环境发布延长向特定对象发行股票股东大会决议有效期及相关授权有效期的公告。今年5月份,清新环境27.2亿元的定增事项获注册批文,但五个多月过去了仍没有发行。

最近两年,清新环境的净利润连续大降八成以上,逼近盈亏线,120亿元有息负债压顶。在这样的大背景下,公司仍要募资27亿元大幅扩张产能。清新环境定增的发行对象是不超过35名特定投资者,公司这样的业绩表现最终能募资多少是个未知数。

清新环境在回复定增事项监管问询函时,存在误导性陈述之嫌,如公司收购的子公司金派环保2022年没有完成业绩承诺,却用不太寻常的表述称完成了业绩承诺。

净利润连续大降80%以上近120亿元有息负债压顶

资料显示,清新环境是以工业环境治理为基础,逐步延伸市政水务、工业节能、生态修复及资源再生等领域,是集技术研发、工程设计、施工建设、运营服务、资本投资为一体的综合环境服务商。

2023年、2024年前三季度,清新环境分别实现营业收入86.14亿元、58.85亿元,同比分别增长7.25%、-1.59%;分别实现归母净利润1.27亿元、0.59亿元;分别实现扣非归母净利润0.45亿元、0.39亿元,同比分别下降89.02%、84.15%。

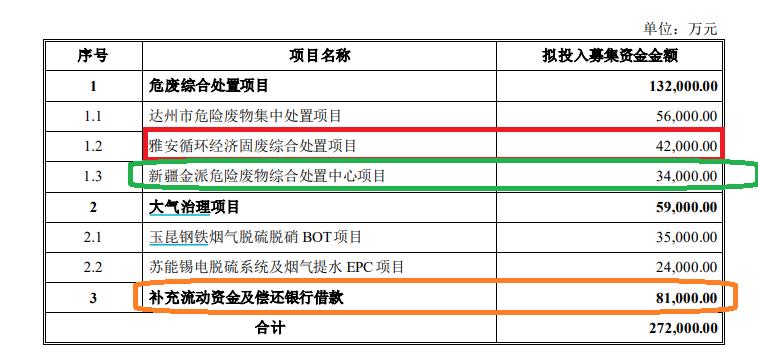

净利润连续大降80%以上且接近盈亏线,在这种背景下清新环境仍推进27亿元定增。公告显示,清新环境计划非公开发行股票不超过421,116,323股,拟募资不超27.2亿元,分别用于危废综合处置项目、大气治理项目、补充流动资金及偿还银行借款,拟投入募资金额分别为13.2亿元。5.9亿元、8.1亿元。

其中,危废综合处置募投项目又细分为3个,分别是达州市危险废物集中处置项目、雅安循环经济固废综合处置项目、新疆金派危险废物综合处置中心项目;大气治理募投项目又细分为两个,分别是玉昆钢铁烟气脱硫脱硝BOT项目、苏能锡电脱硫系统及烟气提水EPC项目。

在定增方案中,清新环境预测达州项目、雅安项目及新疆项目的预计毛利率分别为29.19%、40.33%和29.23%,实际上公司最近五年一期的毛利率都低于25%。2019-2023年、2024年前三季度,清新环境的毛利率分别为22.45%、14.22%、22.6%、22.95%、17.78%、18.04%。

尤其是,清新环境在2022年年报中还披露了危废处理业务的毛利率(2023年未披露),仅11.42%,其在定增草案中如何预测上述三个危废业务募投项目的毛利率都超过29%,是否有夸大募投项目预测收益可能?这有待公司给出答复。

除了盈利连续大降,清新环境这两年有息负债压力十分大。截至2024年9月30日,公司账面上的有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券之和)高达119.23亿元,接近120亿。同期末,清新环境账面上的货币资金及交易性金融资产仅11.72亿元,存在近50亿元的营运资金缺口。

巨额的有息负债吞噬公司利润。2021-2023年、2024年前三季度,清新环境利息费用分别为3.65亿元、4.67亿元、4.28亿元、3.1亿元,2023年和2024年前三季度都远超同期净利润。

公告显示,清新环境此次定增对象是不超过35名特定投资者,还没有公布具体对象名单。试问,有多少投资者会看好清新环境的募投项目,会为公司连续大幅下降的盈利及近120亿元的有息负债付出真金白银?时间会给出答案。

回复监管问询“睁眼说瞎话”?

在定增推进过程中,交易所要求清新环境说明收购标的是否涉及业绩承诺,说明各年业绩承诺及实现情况。

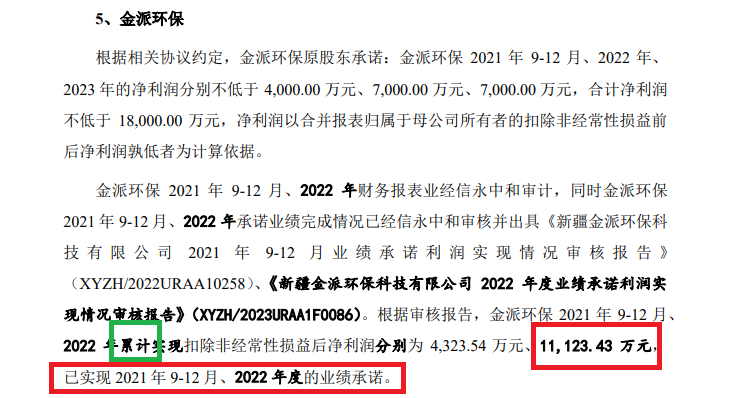

清新环境及保荐券商华泰联合在回复交易所的问询中称:“相关收购标的均实现其业绩承诺”。其中,金派环保原股东承诺金派环保2021年9-12月、2022年、2023年的净利润(扣非前后孰低)分别不低于4000万元、7000万元、7000万元。“金派环保2021年9-12月、2022年累计实现扣除非经常性损益后净利润分别为4,323.54万元、11,123.43万元,已实现2021年9-12月、2022年度的业绩承诺。”

按照清新环境在问询函回复的解释,金派环保完成了2022年的业绩承诺,实现扣非净利润11,123.43万元,远超7000万元的承诺额。

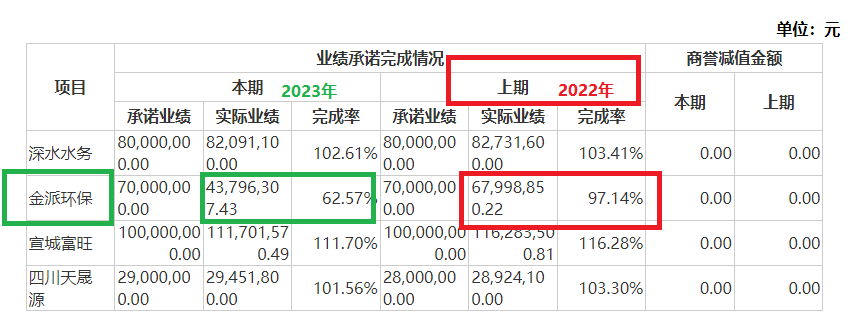

但清新环境2022年和2023年的年报都显示,收购的金派环保并没有完成2022年的业绩承诺,实现净利润6799.89万元,完成率为97.14%。

那么,清新环境在回复交易所的问询中,是否涉嫌虚假陈述,“睁眼说瞎话”?公司及华泰联合有待给出答案。

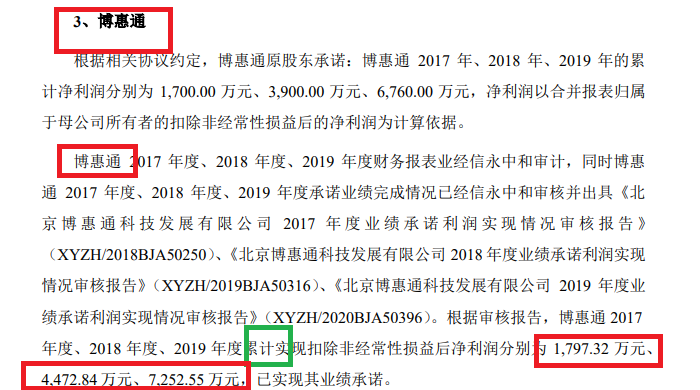

清新环境在问询函回复中所称的“11,123.43万元”是否说明的是两期的净利润之和?答案可能是否定的,因为公司在回复其他收购标的业绩承诺时,用词也是“累计”,但后面对应的金额是当年的净利润。如“博惠通2017年度、2018年度、2019年度累计实现扣除非经常性损益后净利润分别为1,797.32万元、4,472.84万元、7,252.55万元”,后面每个年度的金额都是每年的净利润,而不是净利润之和。

因此,清新环境在回复监管问询时,称金派环保2022年完成业绩承诺的表述不当,或带有误导性。

事实上,金派环保也没有完成2023年度的业绩承诺,2023年,金派环保实现净利润4379.63万元,完成率仅62.57%。金派环保2021年9月至2023年度累计实现15,503.06万元,未实现累计业绩承诺18,000.00万元,整体业绩承诺完成率仅86.13%。

募投项目有无侵害上市公司利益?

公告显示,上文提到未完成业绩承诺的金派科技,还是清新环境此次27亿元定增募投项目的实施主体之一,金派科技全资子公司金派固体作为新疆金派危险废物综合处置中心项目(拟投入募资3.4亿元)的实施主体。

值得关注的是,股权穿透后,清新环境持有金派科技51%的股权,剩余49%的股权由上海派特贵金属环保科技有限公司、路胜等8名自然人持有。

令人生疑的是,清新环境将上市公司3.4亿元资金的募投项目由控股51%的金派科技去实施,是否会侵害上市公司利益,尤其是金派科技还没有完成收购时的业绩承诺。

清新环境表示,公司将以借款形式将募集资金投入金派固废,而上海派特贵金属环保科技有限公司、路胜等8名自然人不提供同比例借款。换言之,清新环境通过上市公司融资平台,为控股51%的子公司提供借款。

问题是,募投项目能否实现预期效益,是否有能力偿还3.4亿元的借款有待考证。此外,如果清新环境将此次募投项目的性质定性为“借款”,3.4亿元的募投项目在实质上是否属于补充流动资金?

此外,清新环境的雅安循环经济固废综合处置项目是由间接控股子公司雅安清新(穿透后持股比例90%)实施,该项目拟投入4.2亿元募资。雅安清新剩余10%股权由雅安市名山区财政局下属雅安市名山区水务投资有限公司(以下简称“名山水投”)持有。

清新环境表示,本次募集资金到位后,公司将以股东实缴出资或向雅安清新提供借款,或以前述两种方式相结合的形式将募集资金投入雅安清新。

清新环境的解释欠妥,因公司股东名山水投将注册资本实缴是其应履行的法定义务,而清新环境子公司雅安清新也同比例出资,名山水投并没有额外对4.2亿元的募资额外付出资金。如果清新环境将4.2亿元募资不以借款形式投向雅安清新,可能有损上市公司利益。

如果清新环境以借款形式将4.2亿元募资投向雅安循环经济固废综合处置项目,那这4.2亿元本质上是否属于补充流动资金?

定增方案显示,清新环境拟将27.2亿元的募资中的8.1亿元用来补充流动资金及偿还银行借款。如果3.4亿元的新疆金派危险废物综合处置中心项目是由子公司向上市公司借款的形式推进,那这3.4亿元的性质与流动资金更相近。

8.1亿元加上3.4亿元合计11.5亿元,占清新环境27.2亿元募资总额的42.28%,超过30%。

根据《<上市公司证券发行注册管理办法>第九条、第十条、第十一条、第十三条、第四十条、第五十七条、第六十条有关规定的适用意见——证券期货法律适用意见第18号》,通过配股、发行优先股或者董事会确定发行对象的向特定对象发行股票方式募集资金的,可以将募集资金全部用于补充流动资金和偿还债务。通过其他方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。

由于清新环境不属于配股、发行优先股或者董事会确定发行对象的向特定对象发行股票方式募集资金的情形,因此其募资中的补流及偿还贷款比例不得超过30%。