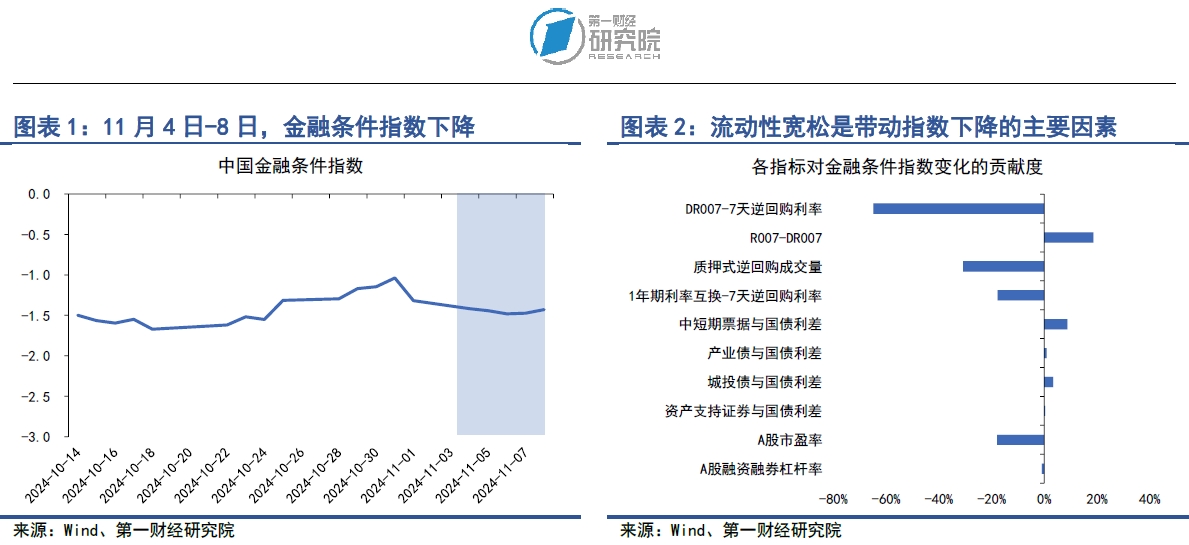

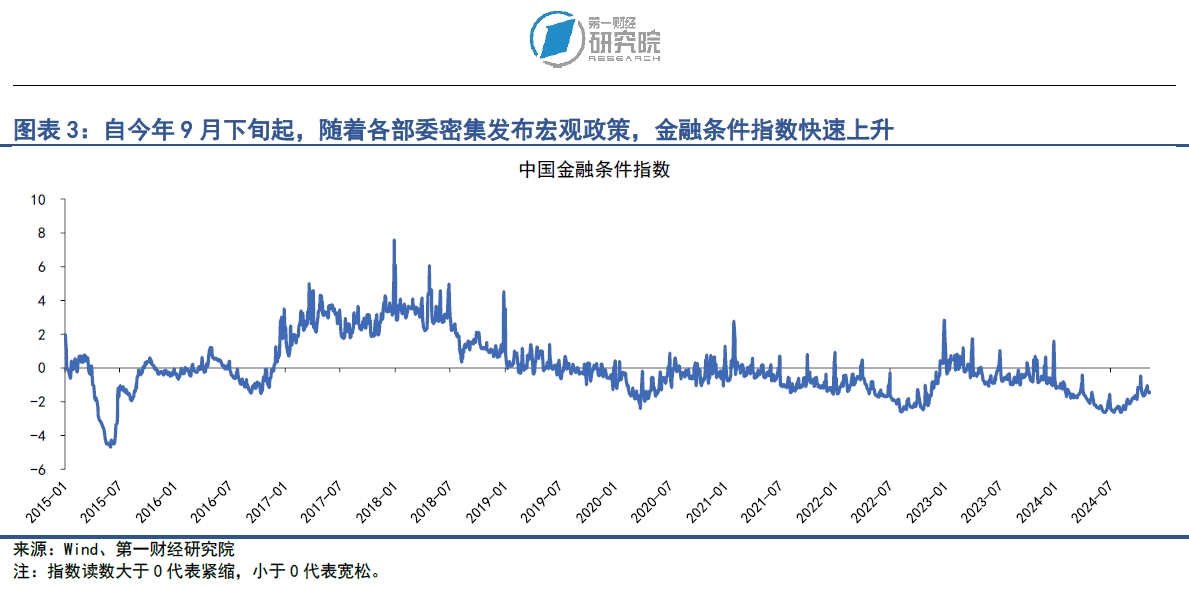

在11月4日至8日当周,第一财经研究院中国金融条件日度指数均值为-1.45,较前一周下降0.26,较年初下降0.23。从指数的成分指标来看,上周流动性宽松是带动指数下降的主要因素。从货币指标来看,上周质押式回购成交量回升,主要货币市场利率下行。从债券指标来看,上周利率债与信用债收益率普遍回落。从股市指标来看,市盈率与成交量均上升。

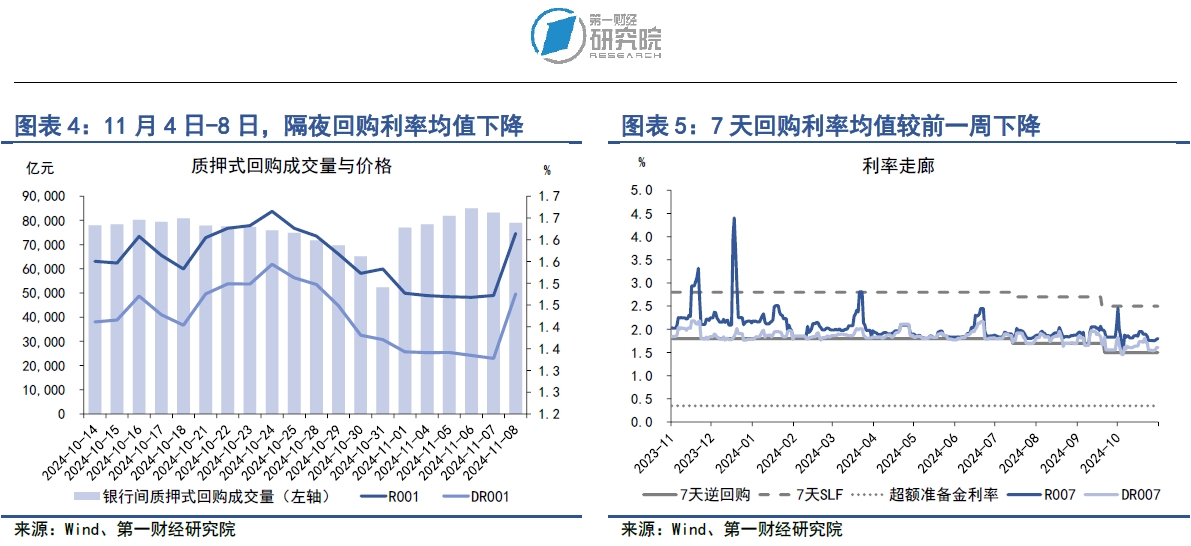

在11月4日至8日当周,银行间市场流动性偏向宽松,具体体现在银行间市场质押式回购成交量上升以及主要货币市场利率同步下降。在7天回购利率中,上周R007与DR007均值分别为1.77%和1.57%,分别较前一周下降8.71bp和13.08bp,逐渐向1.5%的政策利率靠近。10月以来,银行与非银之间的流动性差异较9月有所上升,R007与DR007之间的差值保持在20bp左右。央行在11月8日发布的《2024年三季度货币政策执行报告》中指出,有必要动态完善我国货币供应量的定义。一是随着银行卡的出现和移动支付的发展,个人活期存款不再受制于存折,而成为流动性极强的支付工具,货币属性增强,可研究纳入M1统计。二是网络支付快速发展,非银行支付机构备付金在日常支付中被广泛使用,具有与活期存款相同的货币属性,可同步研究纳入M1统计。三是M2统计要结合金融工具流动性的发展变化适时调整。

在11月4日至8日当周,债券市场发行额和净融资额均较前一周明显下降。其中,债券市场总发行额为1.1万亿元,较前一周下降9142.94亿元;债券市场净融资额为309.97亿元,较前一周下降9558.22亿元。从融资结构来看,上周债券市场净融资主要集中于非金融企业部门,单周净融资为540.07亿元。在政府部门中,上周国债发行放缓,政府部门单周债券净偿还395.4亿元。11月8日,财政部部长蓝佛安在十四届全国人大常委会第十二次会议新闻发布会上介绍,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。同时也明确,2029年及以后到期的棚户区改造隐性债务2万亿元仍按原合同偿还。政策协同发力后,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元,化债压力大大减轻。从债券二级市场来看,上周债市回暖,各期限国债收益率普遍下降,其中2年期、5年期、10年期以及30年期国债收益率分别下降4.01bp、4.53bp、3.79bp和6.47bp。

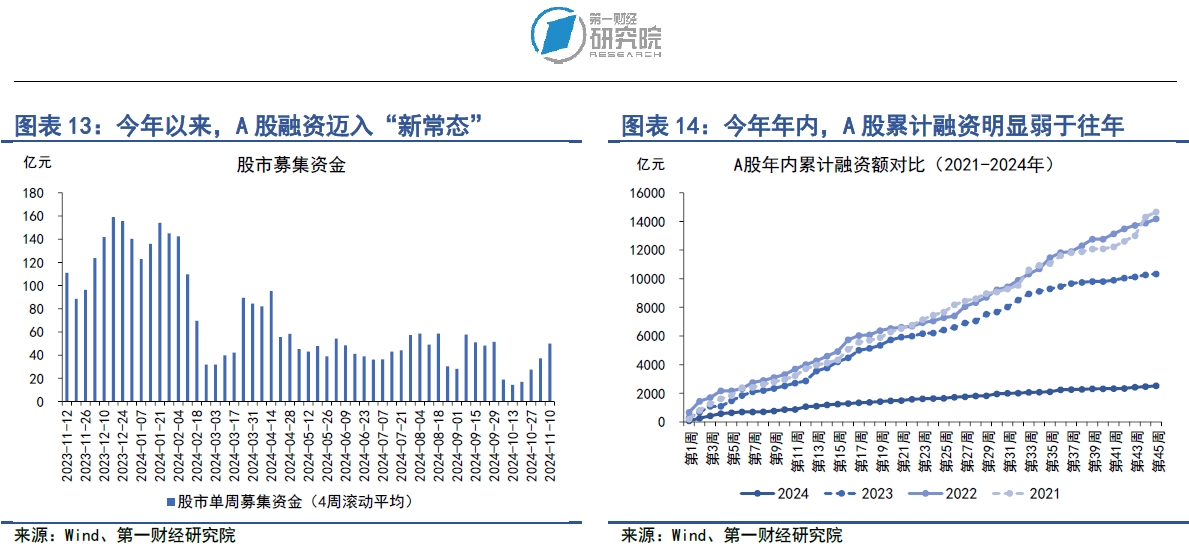

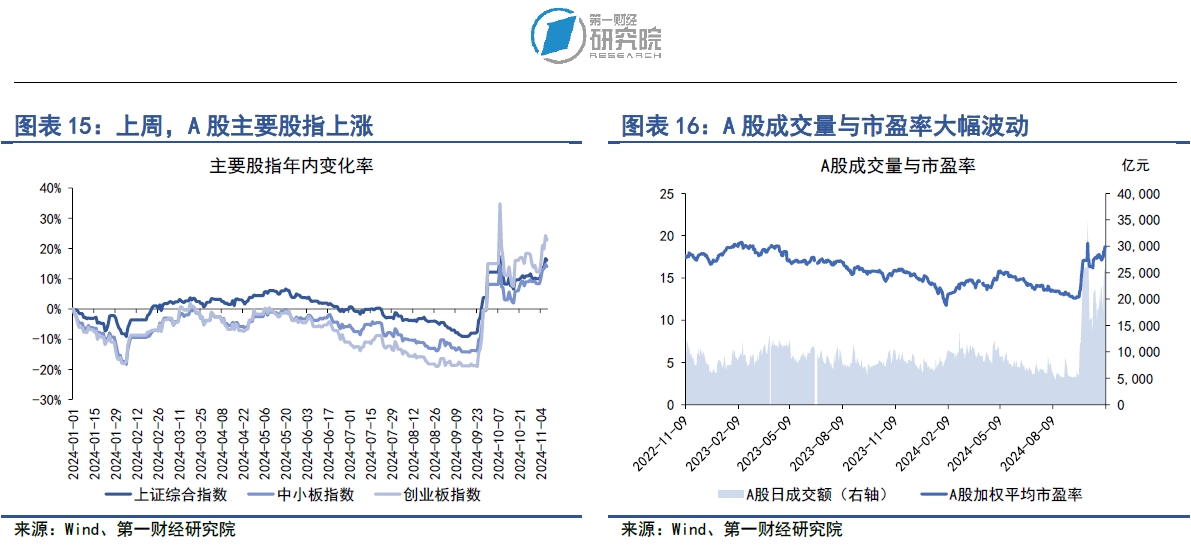

在11月4日至8日当周,A股融资总额为56.71亿元,较前一周上升14.25亿元。从年内来看,今年A股累计融资2522.38亿元,弱于往年同期。从二级市场来看,上周A股主要股指均上涨,其中上证综指上涨5.4%,中小板指上涨5.1%,创业板指上涨9.1%。从成交量来看,上周A股日均成交量为2.35万亿元,较前一周上升14.9%。从市盈率来看,上周A股加权平均市盈率为18.23,较前一周上升4.6%。A股融资与融券的差值在国庆节后快速上升,由1.37万亿元上升至1.78万亿元,占A股总市值的比重已超过2%。

正文

一、中国金融条件指数概况

在11月4日至8日当周,第一财经研究院中国金融条件日度指数均值为-1.45,较前一周下降0.26,较年初下降0.23。

从指数的成分指标来看,上周流动性宽松是带动指数下降的主要因素。从货币指标来看,上周质押式回购成交量回升,主要货币市场利率下行。从债券指标来看,上周利率债与信用债收益率普遍回落。从股市指标来看,市盈率与成交量均上升。

二、货币市场

在11月4日至8日当周,银行间市场流动性偏向宽松,具体体现在银行间市场质押式回购成交量上升以及主要货币市场利率同步下降。在7天回购利率中,上周R007与DR007均值分别为1.77%和1.57%,分别较前一周下降8.71bp和13.08bp,逐渐向1.5%的政策利率靠近。10月以来,银行与非银之间的流动性差异较9月有所上升,R007与DR007之间的差值保持在20bp左右。

央行在11月8日发布的《2024年三季度货币政策执行报告》中指出,有必要动态完善我国货币供应量的定义。一是随着银行卡的出现和移动支付的发展,个人活期存款不再受制于存折,而成为流动性极强的支付工具,货币属性增强,可研究纳入M1统计。二是网络支付快速发展,非银行支付机构备付金在日常支付中被广泛使用,具有与活期存款相同的货币属性,可同步研究纳入M1统计。三是M2统计要结合金融工具流动性的发展变化适时调整。

1.货币市场成交量与利率

在11月4日至8日当周,银行间市场流动性偏向宽松。从成交量来看,上周银行间市场质押式回购成交量均值为8.15万亿元,较前一周上升1.43万亿元。

从资金价格来看,上周主要货币市场利率普遍下降。在隔夜回购利率中,上周R001与DR001均值分别为1.5%和1.36%,分别较前一周下降4.26bp和4.41bp。在7天回购利率中,上周R007与DR007均值分别为1.77%和1.57%,分别较前一周下降8.71bp和13.08bp。

银行与非银之间的流动性差异近期有所上升,但总体上仍然保持平稳。10月以来,R007与DR007之间的差值基本保持在20bp左右,较9月有所上升,这表明10月银行与非银之间的流动性分层现象有所加剧。

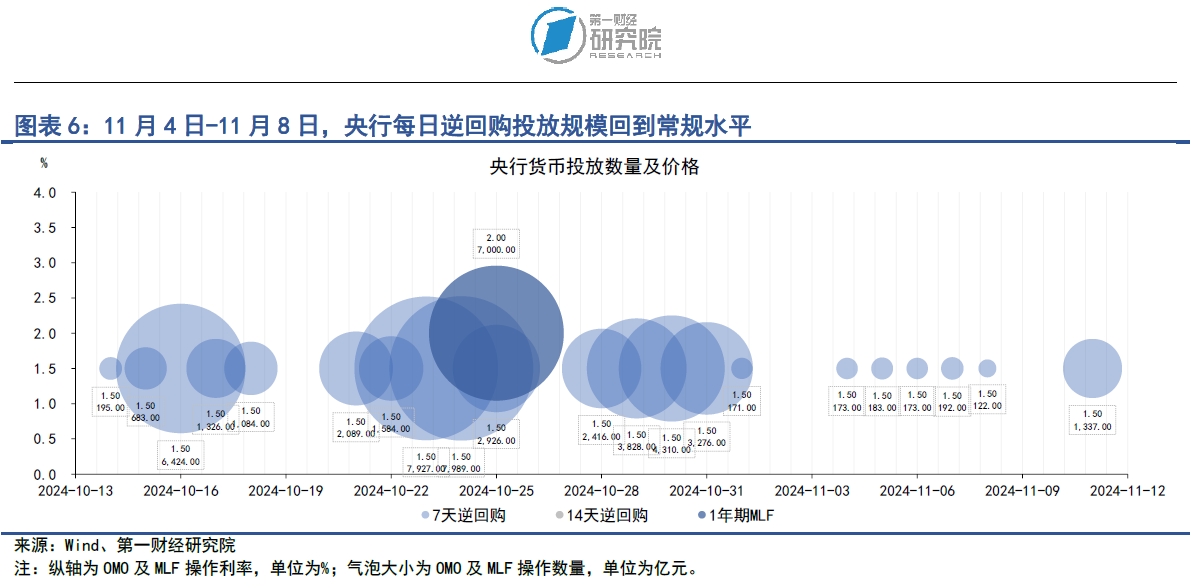

2.央行公开市场操作

在流动性整体充裕的背景下,上周央行的短期流动性投放规模回到常规水平,每日投放量在100亿-200亿元之间,当周央行共投放7天逆回购843亿元,共有1.4万亿元的逆回购到期,央行净回笼资金1.32万亿元。

央行在11月8日发布的《2024年三季度货币政策执行报告》中指出,有必要动态完善我国货币供应量的定义。一是随着银行卡的出现和移动支付的发展,个人活期存款不再受制于存折,而成为流动性极强的支付工具,货币属性增强,可研究纳入M1统计。二是网络支付快速发展,非银行支付机构备付金在日常支付中被广泛使用,具有与活期存款相同的货币属性,可同步研究纳入M1统计。三是M2统计要结合金融工具流动性的发展变化适时调整。

三、债券市场

在11月4日至8日当周,债券市场发行额和净融资额均较前一周明显下降。其中,债券市场总发行额为1.1万亿元,较前一周下降9142.94亿元;债券市场净融资额为309.97亿元,较前一周下降9558.22亿元。从融资结构来看,上周债券市场净融资主要集中于非金融企业部门,单周净融资为540.07亿元。在政府部门中,上周国债发行放缓,政府部门单周债券净偿还395.4亿元。

11月8日,财政部部长蓝佛安在十四届全国人大常委会第十二次会议新闻发布会上介绍,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元专门用于化债,累计可置换隐性债务4万亿元。再加上这次全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。同时也明确,2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。政策协同发力后,2028年之前,地方需要消化的隐性债务总额从14.3万亿元大幅下降至2.3万亿元,化债压力大大减轻。

从债券二级市场来看,上周债市回暖,各期限国债收益率普遍下降,其中2年期、5年期、10年期以及30年期国债收益率分别下降4.01bp、4.53bp、3.79bp和6.47bp。

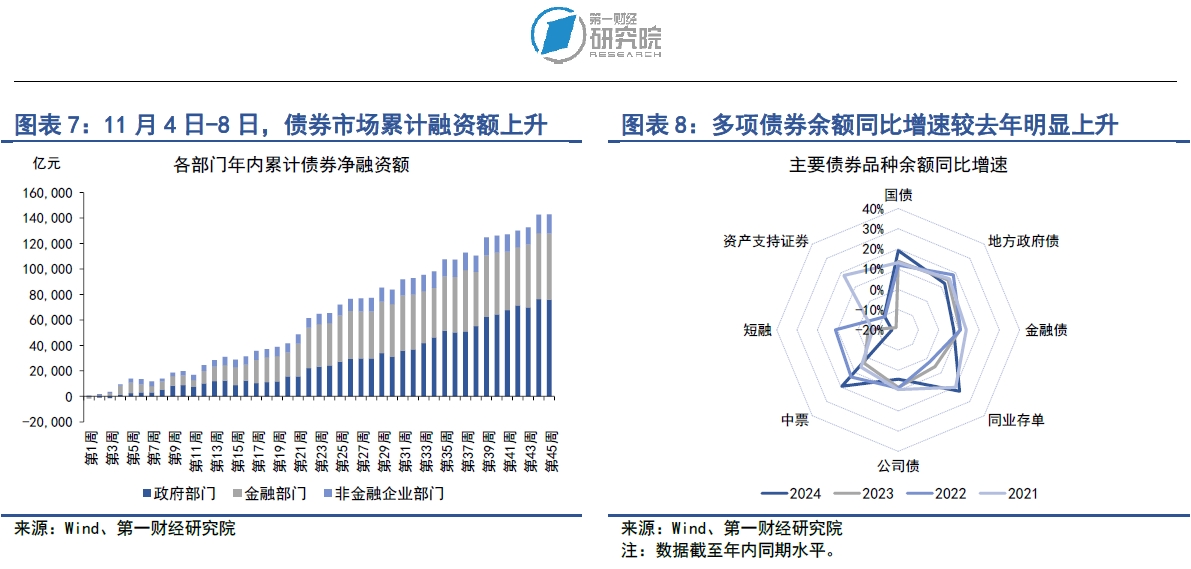

1.债券市场发行

在11月4日至8日当周,债券市场发行额和净融资额均较前一周明显下降。其中,债券市场总发行额为1.1万亿元,较前一周下降9142.94亿元;债券市场净融资额为309.97亿元,较前一周下降9558.22亿元。

从融资结构来看,上周政府部门债券净偿还,金融部门与非金融企业部门均为债券净融资。从政府部门来看,上周国债发行放缓,净偿还资金1140亿元;地方政府一般债与专项债分别净融资192.17亿元和552.43亿元,整个政府部门单周债券净偿还395.4亿元。从金融部门来看,上周同业存单净融资40.6亿元,政策银行债净偿还346亿元,商业银行次级债净融资580亿元,整个金融部门净融资165.3亿元。从非金融企业部门来看,上周企业债和定向工具分别净偿还45.45亿元和47.85亿元,公司债、中票和资产支持证券分别净融资116.81亿元、101.97亿元以及406.59亿元,整个非金融企业部门净融资540.07亿元。

与去年同期相比,今年债券市场整体净融资规模明显扩张。截至11月10日,政府部门债券余额同比增速为15.3%,较2023年同期增速上升0.8个百分点;金融部门债券余额同比增速为11.8%,较2023年同期增速上升2.6个百分点;非金融企业部门债券余额同比增速为3%,较2023年同期增速上升2.6个百分点。

2.债券收益率走势

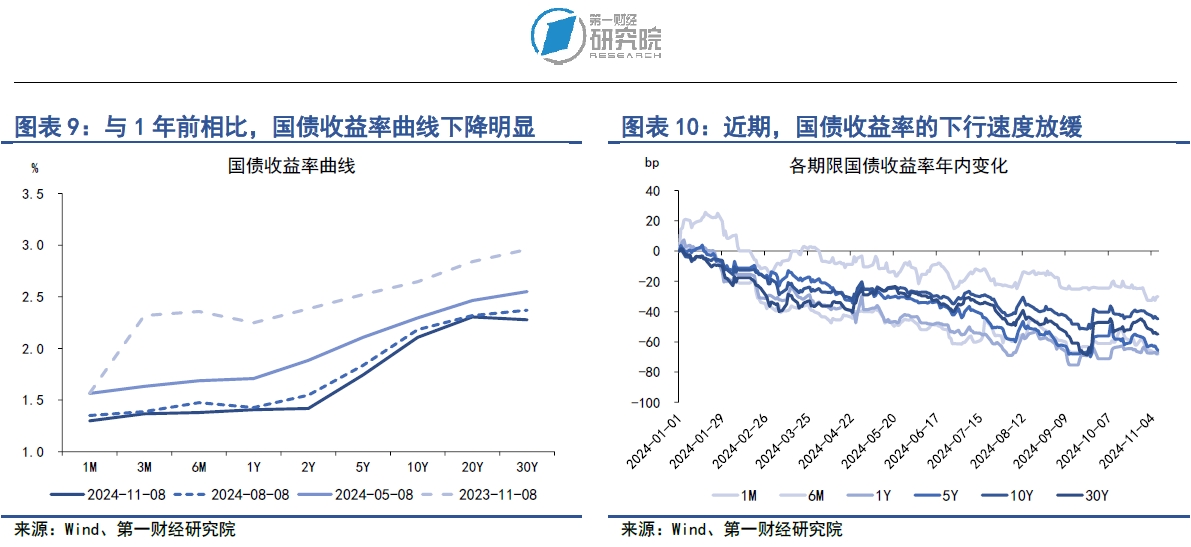

1)利率债

在11月4日至8日当周,各期限国债收益率普遍下跌。从短端来看,受银行间市场流动性宽松影响,1年期以下国债收益率普遍下跌,其中1月期、3月期、6月期以及1年期国债收益率分别下降3.63bp、4.31bp、6.01bp和1.83bp。从中长端来看,上周债市回暖,2年期、5年期、10年期以及30年期国债收益率分别下降4.01bp、4.53bp、3.79bp和6.47bp。

在11月4日至8日当周,国债期限利差收窄,10年期与1年期国债之间的收益率差值下降2bp至71bp。从年内来看,国债期限利差整体呈现震荡走势,截至11月8日,10年期与1年期国债之间的利差较年初上升约22.48bp。

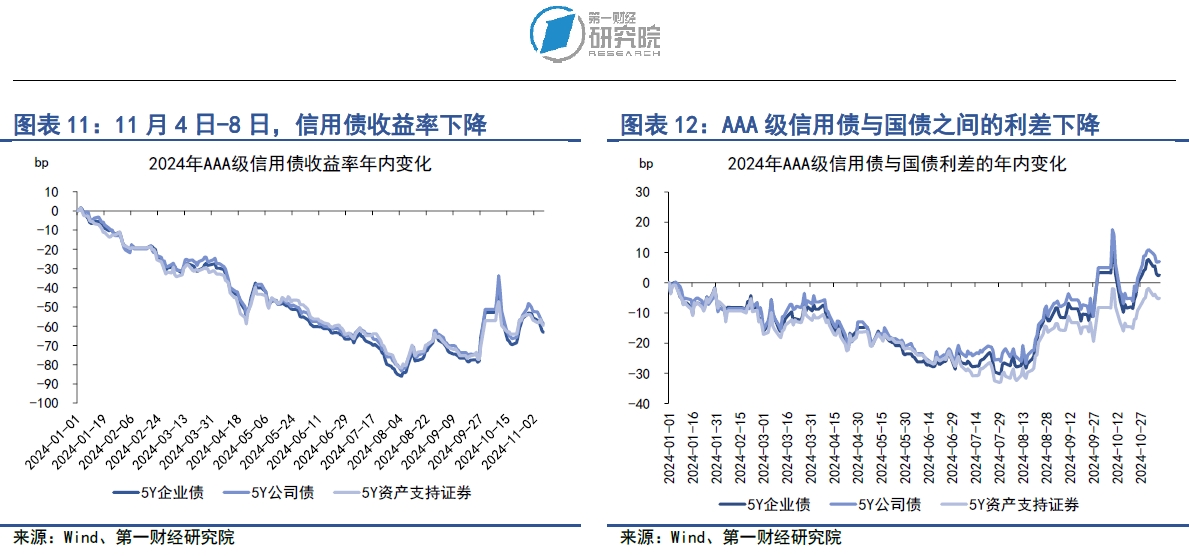

2)信用债

在11月4日至8日当周,信用债收益率普遍回落。在AAA级债券中,5年期企业债、公司债和资产支持证券收益率分别下降6.06bp、5.68bp和4.95bp。在AA级债券中,5年期企业债、公司债和资产支持证券收益率分别下降0.36bp、0.45bp和4.34bp。

信用债与国债之间的利差涨跌不一。上周,在AAA级债券中,企业债、公司债、资产支持证券与国债之间的利差分别下降1.53bp、1.15bp和0.43bp。在AA级债券中,企业债、公司债、资产支持证券与国债之间的利差分别上升4.17bp、4.08bp和0.19bp。

四、股票市场

在11月4日至8日当周,A股融资总额为56.71亿元,较前一周上升14.25亿元。从年内来看,今年A股累计融资2522.38亿元,弱于往年同期。

从二级市场来看,上周A股主要股指均上涨,其中上证综指上涨5.4%,中小板指上涨5.1%,创业板指上涨9.1%。从成交量来看,上周A股日均成交量为2.35万亿元,较前一周上升14.9%。从市盈率来看,上周A股加权平均市盈率为18.23,较前一周上升4.6%。近期,A股融资与融券的差值在节后快速上升,由1.37万亿元上升至1.78万亿元,占A股总市值的比重已超过2%。

1.一级市场

在11月4至11月8日的当周,A股融资总额为56.71亿元,较节前一周上升14.25亿元。从A股融资4周滚动平均的数据来看,自去年四季度起,A股融资趋势整体较为低迷。从年内来看,今年A股累计融资为2522.38亿元,弱于往年同期。

2.二级市场

在11月4日至8日当周,A股主要股指均上涨,其中上证综指上涨5.4%,中小板指上涨5.1%,创业板指上涨9.1%。从年内来看,上证综指累计上涨16%,中小板指累计上涨14%,创业板指累计上涨22.7%,以股指同比增速减去10年期国债收益率所衡量的市场风险偏好明显回升。

从成交量来看,上周A股日均成交量为2.35万亿元,较前一周上升14.9%。从市盈率来看,上周A股加权平均市盈率为18.23,较前一周上升4.6%。近期,A股融资与融券的差值在国庆节后快速上升,由1.37万亿元上升至1.78万亿元,占A股总市值的比重已超过2%。