近日,江苏银行发布2024年三季报。报告期内,江苏银行实现营业收入623.03亿元,同比增长6.18%,归属净利润282.35亿元,同比增长10.06%。报告期末,该行不良贷款率0.89%,处于历史最低水平,拨备覆盖率351.03%。

《读懂数字财经》注意到,虽然江苏银行不良率连续多个季度下降,资产质量展现出了穿越周期的优秀成绩,但其关注类贷款却也出现了连续6个季度升高的现象:从2023年一季度末的1.24%一路升高至2024年三季度末的1.45%,总计上升21个BP,同期不良率下降3个BP。

关注类贷款是不良贷款的预备军,这一指标的变化是否以为着:江苏银行将一部分不良贷款隐藏在了关注类贷款之中?

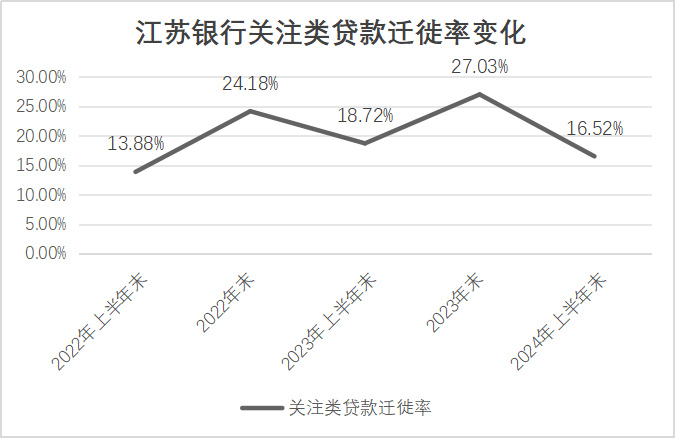

仅从该类贷款占比攀升难以说明问题,所以“关注类贷款迁徙率”和“逾期90天以上贷款余额/不良贷款余额”可以作为参考指标,由此《读懂数字财经》发现了一些有意思的事情。

近年来,江苏银行年报中的关注类贷款迁徙率远高于半年报,且二者也出现了周期性变化,即半年报下降、年报升高。

“关注类贷款迁徙率=期初关注类贷款期末转为不良贷款的余额/期初关注类贷款期末仍为贷款的部分×100%”,故而关注类贷款迁徙率越高则说明关注类贷款转化为不良贷款的“潜力”越大。虽然江苏银行的关注类贷款迁徙率呈现周期性变化,但关注类贷款迁徙率整体数据远低于历史,也就是江苏银行现任掌舵人葛仁余上任之前。

从分子上看,关注类贷款迁徙率下降无非两个原因:一个是,关注类贷款的资产质量大幅优化;另一个是,一部分当归入不良贷款的关注类贷款没有归入。江苏银行是哪个原因?不知道,知道的读者欢迎后台交流。

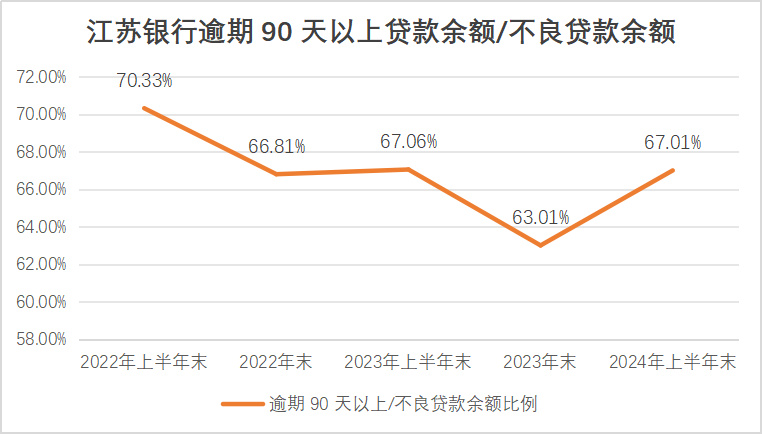

此外,近几年江苏银行“逾期90天以上贷款余额/不良贷款余额”也呈现了“周期性变化”,即半年报升高、年报降低的现象,而且半年报中指标都高于年报。有意思的是江苏银行“逾期60天以上贷款余额/不良贷款余额”也出现了这一特点。

《商业银行金融资产风险分类办法》规定:商业银行应将“本金、利息或收益逾期超过90天”的金融资产至少归为次级类。但逾期90天并非次级类贷款的唯一标准,所以逾期90天以上贷款占不良贷款比例越大,也就说明分类准确性越差;指标值越小,分类准确性越高。

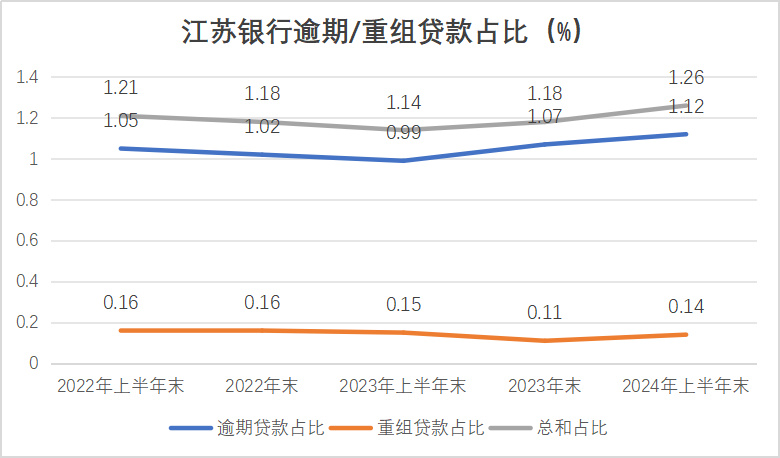

还需要注意的是:江苏银行逾期贷款占比自2023年上半年以来开始上行,逾期及重组贷款占比之和亦是如此,至2024年上半年二者总和已经上升12个BP,而江苏银行不良率却是十分平稳。

不过,即便江苏银行关注类贷款连续六个季度升高、财报也有些捉摸不透的地方,但不可否认该行基本面的确十分良好,一方面江苏银行在大体量下仍能实现营收增加,在当前的市场环境下实属不易;另一方面以正常类贷款占比去看,近几年该公司虽有下降,但在今年三季度末依然给到了97.66%的成绩,加上超过300%的拨备覆盖率,资产质量上问题不大。

说到拨备覆盖率,这也是江苏银行美中不足之处:其拨备覆盖率在2024年出现了下滑趋势,三季度已经较年初下滑了近40个百分点,难道营收增长还不足以支持利润的上升?

注:2024年上半年江苏银行合并了金融租赁子公司长期应收款,故2024年半年报、三季报的披露的指标与历史财报出现一定差异,为方便浏览本文图表数据均来自于历次财报当期数据,未考虑调整后数值。如需了解调整后的指标数据,请以最新财报为准。