在近期的这轮行情中,洋河股份又跑输了。

股价跑输

市值只有汾酒一半

过去两个月A股市场的“狂躁”,几乎刺激了全市场全行业的大涨,白酒作为A股的权重板块表现也不俗。

自9月底以来,酒ETF累计涨幅已超21%,期间最大涨幅超62%,在10月8日9点40以前更是连续4天涨停。

自那时以来,A股主要上市白酒企业的市值又发生了一些变化。

最大的变化就是,不知不觉中一直想争夺行业老三将“茅五泸”变成“茅五洋”的洋河股份,最新市值竟然已经仅相当于山西汾酒的一半了,而徽酒代表古井贡酒的市值竟然也已经直追洋河股份,洋河股份好像一下成了行业的“众矢之的”!

本轮白酒行情的低点是在9月19日,当天几大上市白酒的市值排名是“茅五汾泸洋古”,到今天的排名依然还是如此。

想做老三的洋河股份不仅没有挤掉泸州老窖成为老三,反而掉队至老五,眼看也要快被古井贡酒取而代之了。

9月19日收盘,贵州茅台市值1.58万亿、五粮液市值4304.7亿、山西汾酒市值1868.25亿、泸州老窖市值1494.05亿、洋河股份市值1104.07亿、古井贡酒市值695.95亿。

到今天收盘,贵州茅台市值1.96万亿、五粮液市值5790.97亿、山西汾酒市值2588.76亿、泸州老窖市值2098.73亿、洋河股份市值1318.59亿、古井贡酒926.81亿。

这也就是说,市值上,洋河股份与竞争对手的差距越拉越大。洋河股份想取代泸州老窖,但市值差距从300亿拉大到700亿;本来有可能踩着山西汾酒变成老三,结果汾酒市值已经约为洋河的2倍了。

在这场上市酒企的市值比赛中,洋河股份可以说输得很惨。

但是,要说惨,恐怕坚守洋河股份的股民更惨,洋河股份的股价仅去年初至今年9月底就下跌超60%,自2021年初高位以来更是暴跌超70%。

(洋河股份股价走势截图)

试问,A股的大型白酒股什么时候经历过这样的下跌?有的话恐怕只能追溯到当年“塑化剂事件”时期了。

营收利润双降

利润增速持续下滑

事实上,在过去三年多的A股白酒估值回归的过程中,几家大型上市白酒企业中就只有洋河股份跌的最多,这里面的缘由也只有从业绩变动上找原因了。

大家知道,近10年来,A股白酒股的股价的主要驱动力就是来自于业绩的增长。

比如贵州茅台,先是营收破500亿,后是利润破500亿,而其市值也一度冲到3万亿以上。

当然,在2021年初贵州茅台市值破3万亿的时候,A股的白酒股确实出现了一定的“泡沫”。

但是,过去几年,白酒股的股价虽然持续低迷,但龙头酒企的业绩却持续新高。

今年前三季度,贵州茅台的净利润已经达到747.34亿、同比增长19.16%,五粮液净利润达到249.31亿、同比增长9.19%,山西汾酒净利润达到113.5亿、同比增长20.34%,泸州老窖净利润达到115.93亿、同比增长9.72%。

然而,相比之下,洋河股份的业绩表现就要逊色的多!

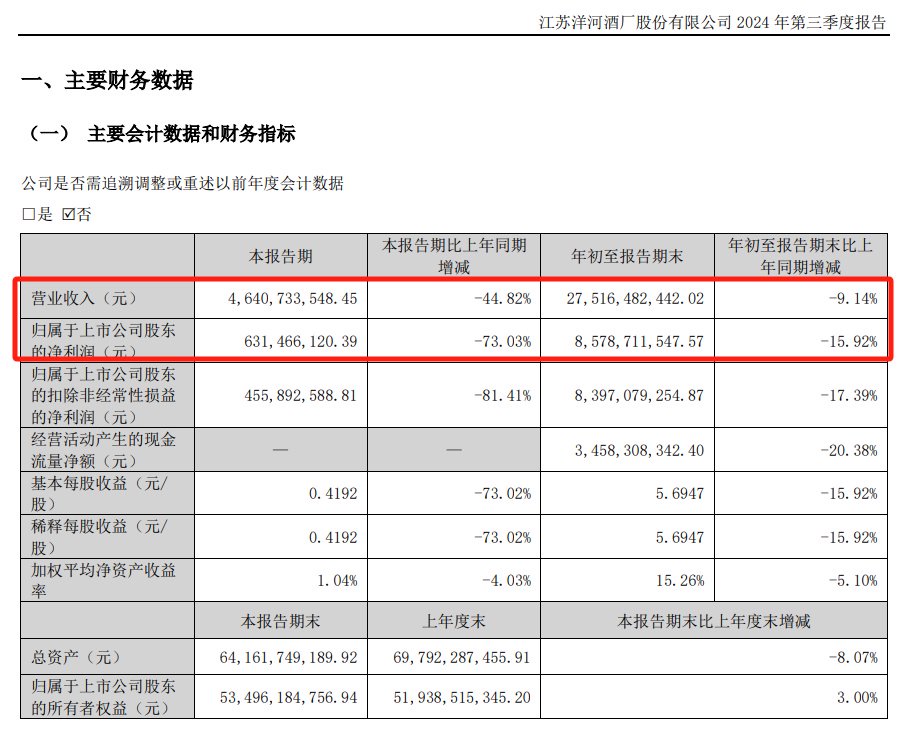

今年三季度,洋河股份营收46.41亿、同比大幅下滑44.82%,净利润6.31亿、同比暴跌73.03%。

前三季度,洋河股份营收275.16亿、同比下滑9.14%,净利润85.79亿、同比下滑15.92%。

(洋河股份三季报截图)

商业竞争中不进则退,更何况洋河还在“主动后退”,竞争对手的业绩都在增长,洋河的业绩却在下滑,这样在竞争中必然处于被动地位。

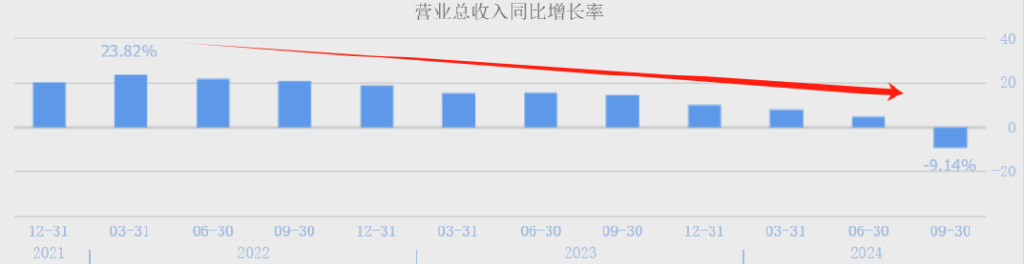

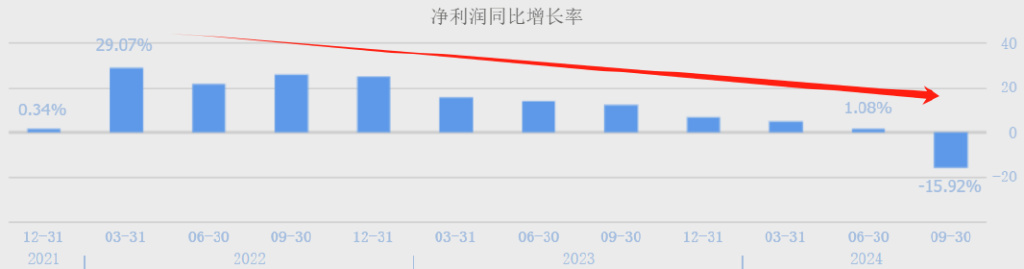

结果是明显的,随着今年三季度洋河股份营收增速、净利润增速的同步转负,洋河距离其行业老三的目标越来越远!

不仅如此,从营收增速、净利润增速的角度看,洋河股份增长速度已经连续多个报告期下降。

在看重业绩增长稳定性的白酒行业,洋河股份这样的业绩表现会直接拖垮二级市场股价。

实际上,洋河股份业绩增速所表现出的这种持续下滑趋势,与其二级市场股价的持续下跌趋势是一致的。

核心指标全面下降

经营现金流加速下滑

对于洋河来说,目前的问题恐怕还不仅仅是单个报告期的营收、净利润双降那么简单,因为在这份财报上显示的除了几个流动性指标是上升的外,其余主要核心指标都在下滑。

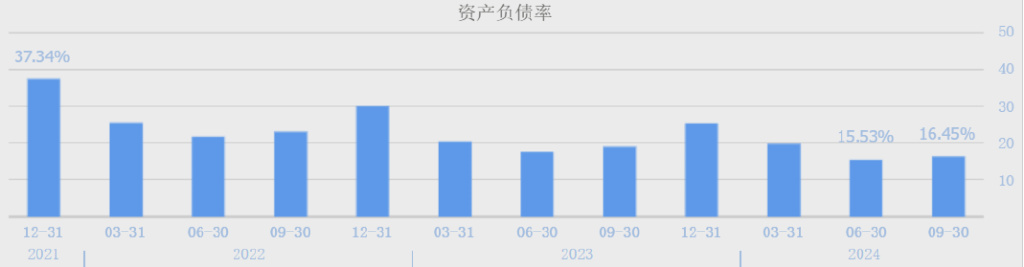

洋河对流动性的关注还是比较明显的,2021年之后就迅速将负债率降至30%以下,2023年其负债率已经降至25.42%,今年三季度末又进一步降至16.45%。

相比之下,洋河强劲的竞争对手泸州老窖胆子就比较大了,泸州老窖的负债率一直都维持在30%以上,今年上半年更是一度上升至40.28%,三季度末又降至31.46%。

洋河这样明显的去杠杆行为是不是过于谨慎了?对手泸州老窖没有特别的去杠杆,结果今年前三季度利润已经超过115亿,而洋河还未突破百亿!

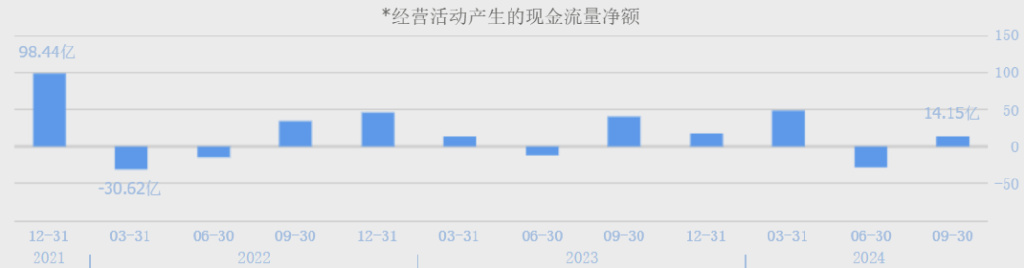

另外,洋河主动去杠杆之后竟然是核心财务指标的全面下滑,甚至连经营现金流净额都已经连续多个报告期同比下滑,今年上半年更是一度转负,这显然不能说是什么好现象。

、

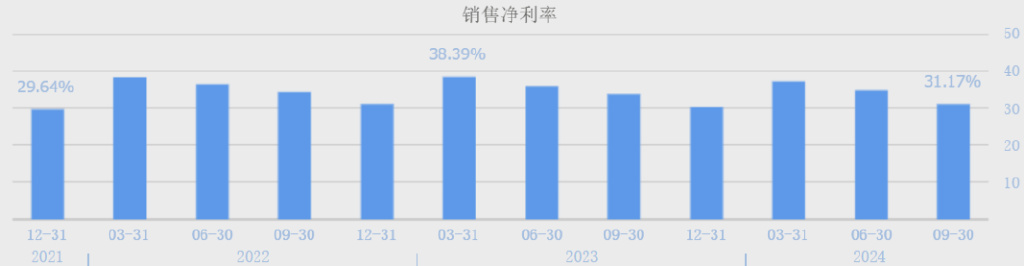

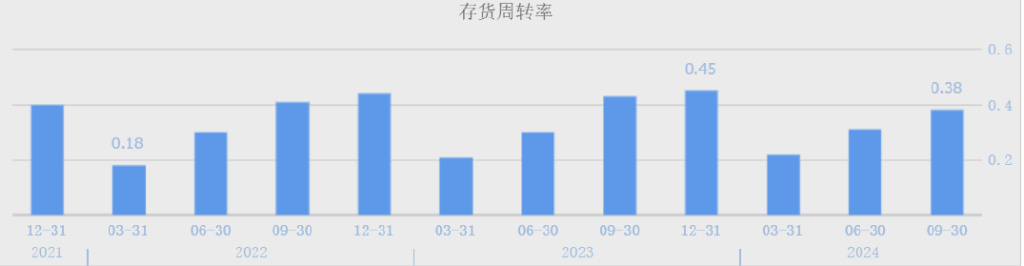

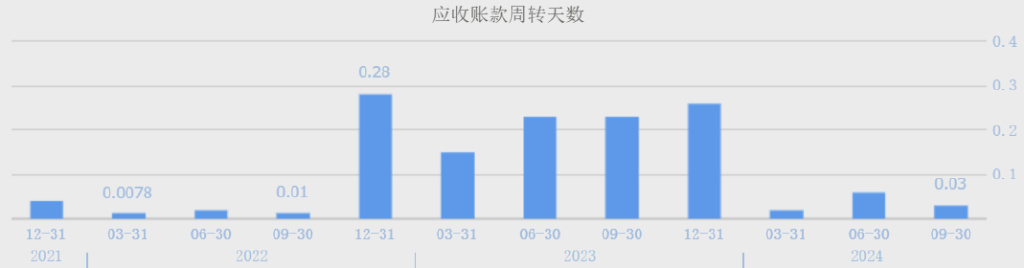

今年三季度,洋河股份毛利率下降至73.81%、净利率下降至31.17%、净资产收益率下降至15.26%、存货周转率下降至0.38次,应收账款周转率倒是加快不少,应收账款周转天数已经缩短至0.03天,而泸州老窖应收账款周转天数还是0.14天。

积极降负债去杠杆、加速应收账款周转,这些行为都说明洋河正在急于回笼资金,为了这个目的甚至不惜牺牲毛利率、净利率,但背后更大的目的又是什么呢?

或许,网上的一句关于洋河的评论已经说出了这个目的,主动调、坚决去、加快转,调结构、去杠杆、转资产,目的是为了能够穿越白酒行业的深度调整周期。

看来洋河是在保存实力以待寒冬。

不过,在对手逆势扩张的时候保存实力,未来洋河想要夺白酒老三的地位恐怕就更难了。