大宗商品市场已经消化了许多坏消息,未来几年,相比60/40股债组合,60/35/5股债大宗商品组合能为投资者带来更多保护。

特朗普胜选后,他在竞选中提出的关税政策引发了市场对于美国通胀卷土重来的担忧,作为理想的通胀对冲工具,买入大宗商品的时机已到来。

景顺(Invesco)大宗商品策略师凯西·克里斯基(KathyKriskey)说:“大宗商品是一种通胀对冲工具,也是一种多元化工具,我们可能会面临一段通胀较高的时期,而大宗商品是最有效的通胀对冲工具。”

就算克里斯基对通胀的预期不准确,大宗商品也值得持有——这就是对冲的意义所在。克里斯基指出,如果投资者在2022年配置了5%的大宗商品,那么绝对会对他们的投资业绩有帮助,当年标普500指数下跌了19%,彭博大宗商品指数上涨了14%。未来几年,相比60/40股债组合,60/35/5股债大宗商品组合可能是更好的选择。

许多投资者通过资源生产商的股票(主要是能源股)来投资大宗商品,但投资者也可以直接投资于大宗商品。举个例子,过去五年,买入黄金或者SPDRGoldTrust等黄金ETF带来的回报要比买入巴里克黄金(GOLD)和纽蒙特(NEM)等矿商股带来的回报高得多。

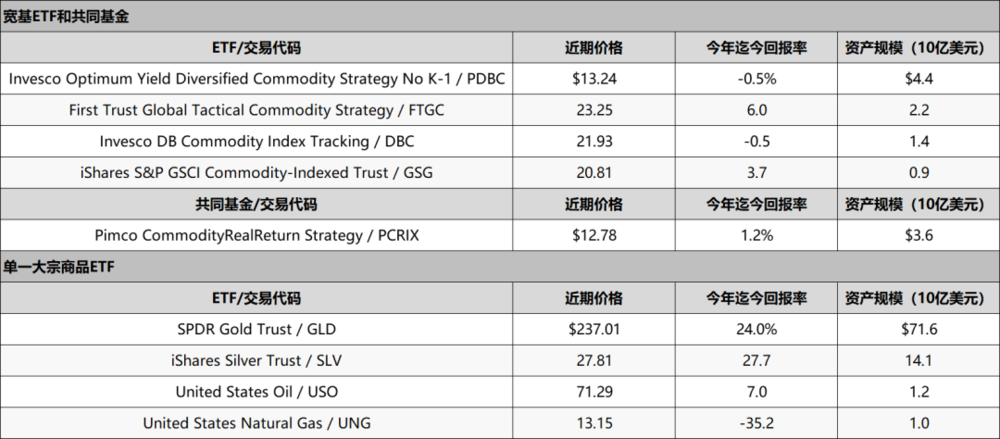

投资者可以通过宽基ETF或者共同基金来投资大宗商品。

不同的共同基金和ETF跟踪不同的大宗商品指数,这些指数对单个大宗商品的敞口也不一样。PimcoCommodityRealReturnStrategy跟踪的是彭博大宗商品指数,大约三分之一的资金分别配置给了能源、农业和金属。iSharesS&PGSCICommodity-IndexedTrust和两只景顺ETF跟踪的是能源权重超过50%的指数。

高波动和跑输股票是大宗商品失宠的两个原因。今年大宗商品连续第二年跑输股票,彭博大宗商品指数今年目前为止下跌2%,标普500指数则上涨了25%。2023年,彭博大宗商品指数下跌13%,标普500指数上涨26%。但过去25年,黄金的回报率高于标普500指数。

特朗普的关税政策也给大宗商品的前景蒙上了阴影,因为高关税可能会给其他国家的经济造成拖累。

不过,大宗商品市场已经消化了许多坏消息。今年美国基准油价下跌4%,跌至70美元/桶,天然气价格下跌30%,至不到3美元/千立方英尺。

品浩(Pimco)大宗商品联席基金经理格雷格·沙里诺(GregSharenow)指出,投资者对中国经济的担忧给包括石油在内的大宗商品带来了压力,他认为,这些担忧已经被市场消化,进而带来了买入机会。

此外,虽然铜作为“绿色金属”在电动汽车和可再生能源中的应用引发了很多兴趣,但今年铜价仅略高于4美元/磅,带来了一个很好的切入点,尤其是在全球最大的铜消费国中国继续刺激经济的情况下。

作为太阳能板的组成部分,白银仍然是可再生能源的关键金属,每年开采出来白银总价值约为300亿美元,约为每年开采的黄金价值的十分之一。

目前玉米和小麦价格接近多年低点和生产成本,说明进一步下跌的空间有限。玉米价格仅略高于4美元/蒲式耳,小麦价格为5.50美元/蒲式耳,均为2022年峰值的一半。Teucrium高级投资组合策略师杰克·汉利(JakeHanley)认为,小麦的前景可能是所有谷物中最好的,因为在过去五年里,全球小麦的消耗量有四年超过了产量。此外,尽管受到全球气候变暖的影响,美国中西部地区十多年来并没有出现过干旱导致的粮食减产,如果2025年也是如此,粮食价格可能会大幅上涨。Teucrium旗下的玉米和小麦ETFTeucriumCorn和TeucriumWheat目前价格接近52周低点。

黄金、白银和许多大宗商品自美国总统大选以来都面临压力,未来利率可能上升是原因之一,自从特朗普胜选以来,彭博大宗商品指数下跌了3%,投资大宗商品的时机非常重要,对投资者而言,这看起来是一个不错的切入点。