11月7日,广州农村商业银行(以下简称:广州农商行)公告,蔡建、邓晓云获选为该行新一届董事会董事长、副董事长。一、二“把手”新任职落定后,11月13日,广州农商行董事会即批准转让百亿资产,预计交易产生税前亏损3.4亿。

2024年,被广州农商行称为“效益提升年”,广州农商行董事长蔡建曾在2023年的年报中宣称:“力争用2年左右时间实现盈利能力大提升。”盈利提升计划实施近一年,财报显示,广州农商行前三季度实现净利润21.2亿,同比下降23.4%,降幅相比去年年度19.3%进一步扩大。

近年,广州农商行经历了原董事长、行长、副行长先后被查的人事动荡;净利润自2020年以来暴跌近60%,不良贷款率大幅高于头部农商行。在带领广州农商行“翻身”路上,新一届管理层仍面临诸多挑战。

亏钱“甩卖”百亿资产

年内密集拍卖房产

11月13日,广州农商行公告,董事会已批准一项资产交易,计划以约100亿的价格转让总债权金额约145.92亿的资产包。此次转让的资产主要为债权资产,包括发放贷款及垫款本金、利息及代垫司法费用;扣除已计提资产减值准备等,账面价值约为103.40亿,预计交易将产生税前亏损3.4亿。

根据公告,所转让贷款及垫款按照风险分类,关注类80.2亿,占比67.61%;次级类24.17亿,占比20.38%;可疑类6.44亿,占比5.43%;损失类7.8亿,占比6.58%。由于次级、可疑和损失类纳入不良资产,因此,这个资产包不良资产占比约为32%。

从效益来看,上述所转让资产包盈利能力恶化明显。据公告,2022年,所转让资产净收益(税后)为0.93亿,2023年却变成亏损4.69亿。因此,本次转让价虽然从账面上来讲是亏钱买卖,但对广州农商行来讲是“止血”之举。

回望过去,2019年几乎是广州农商行的“转折年”。人事上,这一年,原董事长王继康被查,此后原行长、原副行长相继落马;经营上,广州农商行不良贷款率自2019年开始连续4年上升,2020-2023年净利润暴跌近60%。

在2023年年报中,广州农商行董事长蔡建表示,2024年,广州农商行将全面开展“效益提升年”活动,拓市场、降风险、优管理、提效益,力争用2年左右时间实现盈利能力大提升。

财报显示,前三季度,广州农商行实现净利润21.2亿,同比下降23.4%。“效益提升年”活动开展近一年,广州农商行不仅还没出现蔡建提出的“盈利能力大提升”,净利润跌幅反而相比去年年度的19.3%进一步扩大。

在“效益提升年”活动中,拓市场被蔡建放在了首位,从前三季度业绩看,拓市场效益暂未体现,“甩包袱”“卖资产”或成了广州农商行管理层提升盈利的另一种选择。除了卖债权,今年以来,广州农商行还在密集拍卖房产,据官网公告,仅11月以来,广州农商行就发布了9条物业挂牌处置信息。

曾“倚重”房地产业务

不良资产风险暴露

根据广州农商行披露,本次转让的贷款资产主要行业分布包括房地产、批发零售业等,这也正是当前该行不良贷款余额和不良率最高的两个行业。据财报数据,截至上半年,广州农商行房地产业、批发和零售业不良贷款余额为29.7亿、25.7亿,分别占对公不良贷款总额的31.4%、27.2%,各自不良率达5.59%、5.23%。

前些年,广州农商行对房地产行业形成了明显依赖。wind数据显示,2015年,广州农商行公司贷款中,对房地产业贷款仅118.2亿,到2019年已经上升至683.4亿,4年暴增近5倍;同期,个人住房贷款也从268.8亿上升至636.9亿,4年增加近140%。

到2019年,房地产业贷款、个人住房贷款成了广州农商行对公、零售中最大贷款领域,分别占比21%、51%。

在地产界“高歌猛进”,广州农商行给自己埋下了不少“地雷”。例如,2022年7月,广州农商行华夏支行因金融借款合同纠纷,将恒大集团及其董事长许家印、恒大地产深圳公司及恒大地产韶关公司告上法庭。

2022年末,广州地标建筑“广州圆”开发商鸿达兴业集团申请破产,广州农商行作为最大债权人,对鸿达兴业系列的债权金额超50亿。最后通过债转股,广州农商行被动成为上市公司鸿达兴业股份有限公司第一大股东,当前鸿达兴业股份有限公司已从A股退市。

据国家金融监督管理总局官网信息,广州农商行系统近年收到多张罚单,多张罚单指向贷款发放违规。2022年3月,在蔡建出任董事长一年后,广州市委第三巡察组在巡察“回头看”中,直指广州农商行依旧存在多个突出问题,包括内控机制存在缺失,信贷等重点领域和关键岗位廉洁风险较为突出;领导班子和干部队伍建设存在短板、干部选拔任用不够规范等。

2022年初,广州农商行启动了“资产质量年”活动,蔡建指出,广州农商行的资产质量与上海、北京等先进农商银行存在巨大差距,资产质量问题已经成为事关广州农商行能否生存的大事要事,已经成为侵蚀该行利润、制约该行发展的致命问题。

当蔡建说出“资产质量问题已经成为事关广州农商行能否生存的大事要事”之际,2020-2021年,广州农商行净利润两年内已经被“腰斩”;2021年,广州农商行信用减值损失125.4亿,同比暴增近60%,营收占比高达53.4%,这意味着广州农商行当年有超一半的营收被坏账等“吞噬”了。

资产质量依旧承压

盈利能力在头部农商行中垫底

2020年,广州农商行总资产冲破万亿,这是该行近年为数不多为人乐道的亮点。然而,若将广州农商行的盈利水平和其他资产万亿的农商行对比,广州农商行显得有点“虚胖”。

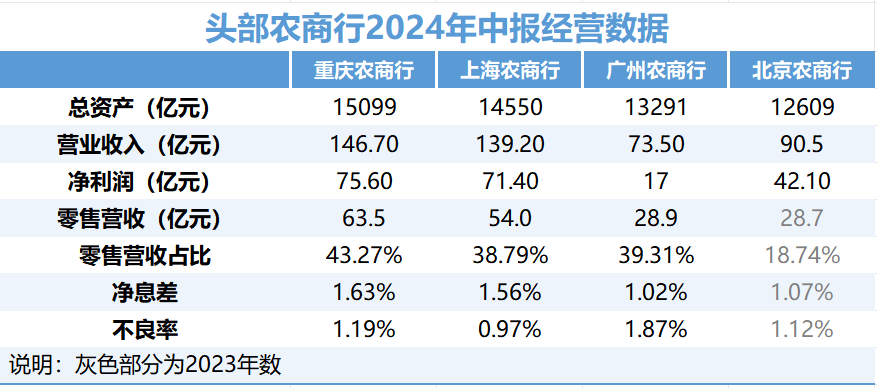

据wind数据,2023年末,广州农商行总资产13291亿,在全国农商行中排名第三,与重庆农商行(15099亿)、上海农商行(14550亿)、北京农商行(12609亿)同属农商行“万亿资产俱乐部”,且总资产规模差距不大。

然而,广州农商行的盈利能力却被其他3家头部农商行远远甩在身后。今年上半年,重庆农商行、上海农商行、广州农商行、北京农商行净利润分别为75.6亿、71.4亿、17亿、42.1亿,广州农商行在中间几乎是“塌方式”存在,净利润约是前两家的四分之一,不到北京农商行一半。

在银行业内流传着一句话:“净息差决定了收益的上限,不良率决定了收益的下限。”简单而言,净息差影响着银行的利息收入规模,不良率影响坏账对收入的“侵蚀”。若从这个角度而言,广州农商行无论是“上限”还是“下限”,均在4家头部农商行中垫底。

不良率方面,“资产质量年”活动开展两年多后,截至上半年末,广州农商行不良率上升势头虽已被抑制,但不良率依旧高达1.87%,大幅高于重庆农商行(1.19%)、上海农商行(0.97%)、北京农商行(1.12%,2023年末数据)。

作为不良率前瞻指标,据wind数据,上半年末,广州农商行关注类贷款占总贷款比例为6.14%,分别比重庆农商行、上海农商行高出3倍、4倍。此外,近年广州农商行逾期贷款快速提升,上半年末,逾期贷款余额从2022年末221.8亿增加至491.2亿。

不良率高企,严重侵蚀着广州农商行的利润。Wind数据显示,上半年,广州农商行信用减值损失约29.2亿,营收占比依旧达39.7%。

一方面,坏账损失侵蚀着广州农商行的营收,另一方面,广州农商行营收面临的压力也不小。近年,广州农商行营收高度依赖利息收入,同时高度依赖对公业务,但对公业务利息一般较零售业务低,近年又遇上净息差持续下行,雪上加霜。

据wind数据,上半年,广州农商行利息净收入占营收比例达85.4%。在广州农商行贷款分布中,截至上半年末,公司贷款占比达76.1%。然而,上半年,广州农商行对公营收占比仅有47%,零售营收占比达39.3%,对公收入能力与投放的贷款力度明显不匹配。

截至上半年末,广州农商行净息差为1.02%,同比下降0.47个百分点,同期重庆农商行、上海农商行净息差为1.63%、1.56%,广州农商行大幅落后。

近年来,广州农商行也在谋求转型,调整业务结构,将经营重心转向中小微和零售客户,先提出了“客户倍增计划”,后启动“三千亿工程”,目标在2-3年内实现中小额公司信贷业务、普惠小微业务和零售信贷业务规模各达1000亿。

蔡建在接受媒体采访中表示,中小额资产业务客群规模小、数量多、分布广,只要没有道德风险,原则上不会大面积、集中出险,即使出现风险,处置化解的难度也远远小于大额资产业务。

在蔡建的计划中,一方面“力争用2年左右时间实现盈利能力大提升",另一方面计划在2-3年内实现“三千亿工程”。从时间线上看,这两个计划基本是重合的,在“效益提升年”活动中,蔡建似乎把筹码押注到了“三千亿工程”上。

当前,离蔡建完成盈利提升计划仅剩1年左右时间,广州农商行业绩下滑趋势仍未扭转,变卖资产或是广州农商行的另一“筹码”。

采写:南都·湾财社记者黄顺威