作者|MultiploInvest

编译|华尔街大事件

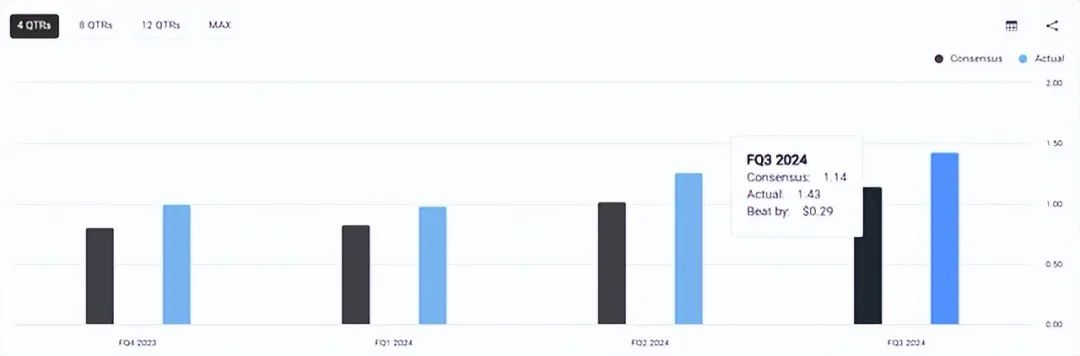

亚马逊(NASDAQ:AMZN)于10月31日发布了第三季度业绩,该公司每股收益超出了市场预期。

亚马逊公布净收入环比增长6.8%,同比增长11%,至1588.7亿美元。本季度,国际销售额表现突出,同比增长12%,至359亿美元,而北美销售额同比增长9%,至955亿美元。最后,AWS报告同比增长19%,至275亿美元。

深入挖掘后发现,虽然AWS收入比去年同期增长更快,但增幅低于谷歌(谷歌云同比增长35%)和微软(Azure同比增长33%)的云业务。

然而,该业务的前景非常乐观,因为统计数据表明,到2028年,复合年增长率(CAGR)为19.5%。此外,随着大型科技公司在人工智能方面进行大量投资以增强云业务,这一潜力可能会更大。

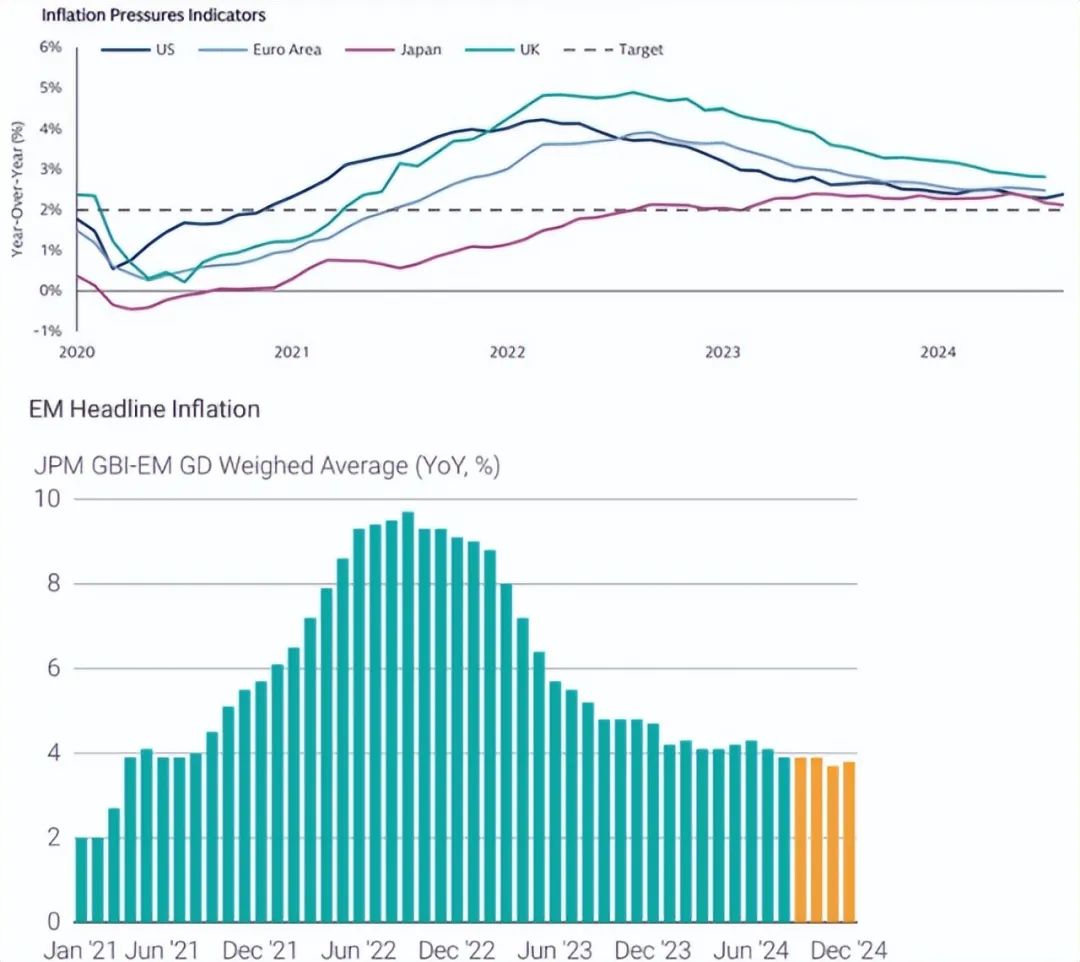

至于零售业务,值得注意的是亚马逊的业务遍布全球。从这个意义上讲,这对其业务来说是一个可喜的融合,因为发达国家(日本除外)和许多新兴国家的通胀率都处于下降趋势。

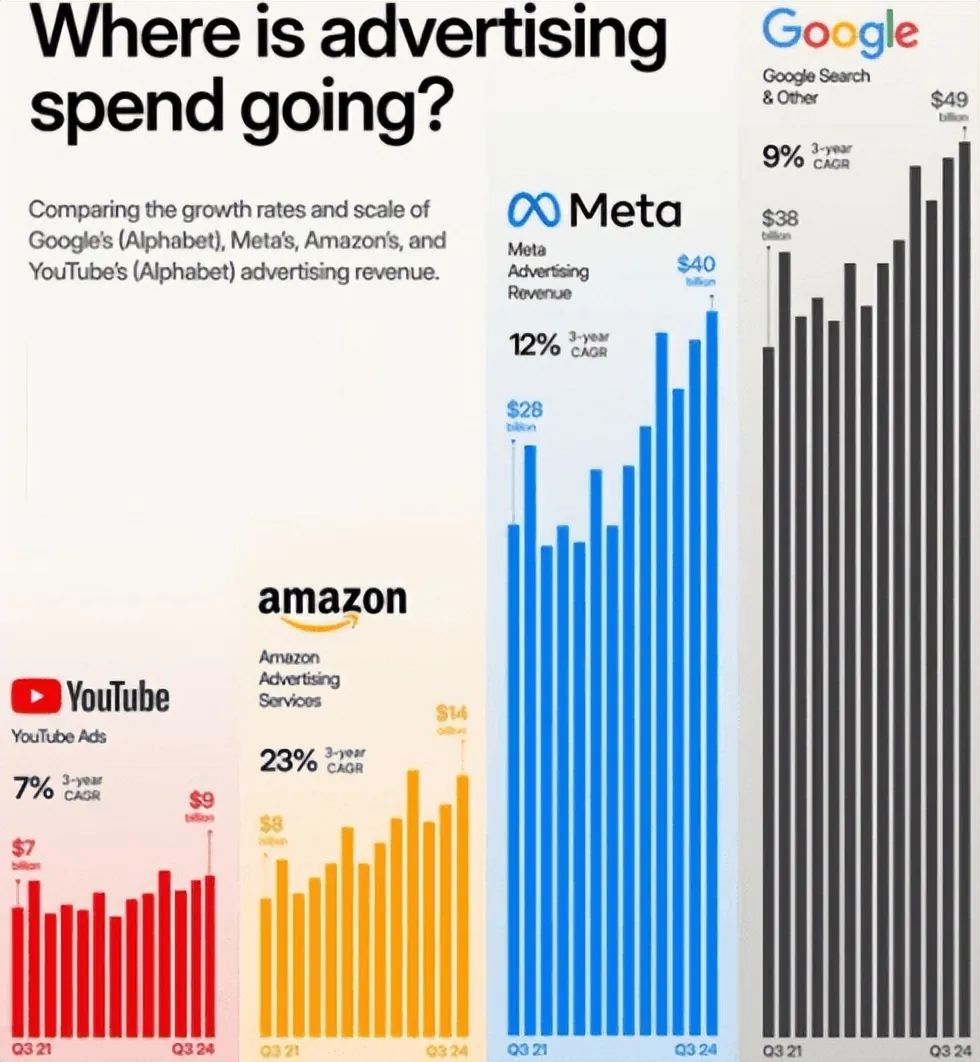

受控的通货膨胀是零售业务的一大增长动力,因为消费者拥有更好的信贷条件并对消费更有信心,这证实了公司的积极前景。最后,该公司的广告收入强劲增长了23%,虽然这仍然只是谷歌收入的一小部分,但未来可能会带来积极的惊喜。

营业费用环比仅增长0.9%,同比增长6.4%,至605亿美元,反映出公司出色的费用控制。该公司今年一直在进行重大的团队重组。

因此,该公司在所有业务中都实现了强劲的息税前利润,而营业利润达到174亿美元,高于115亿美元至150亿美元的指导范围。这些数据再次证实了人们对该公司的积极看法。

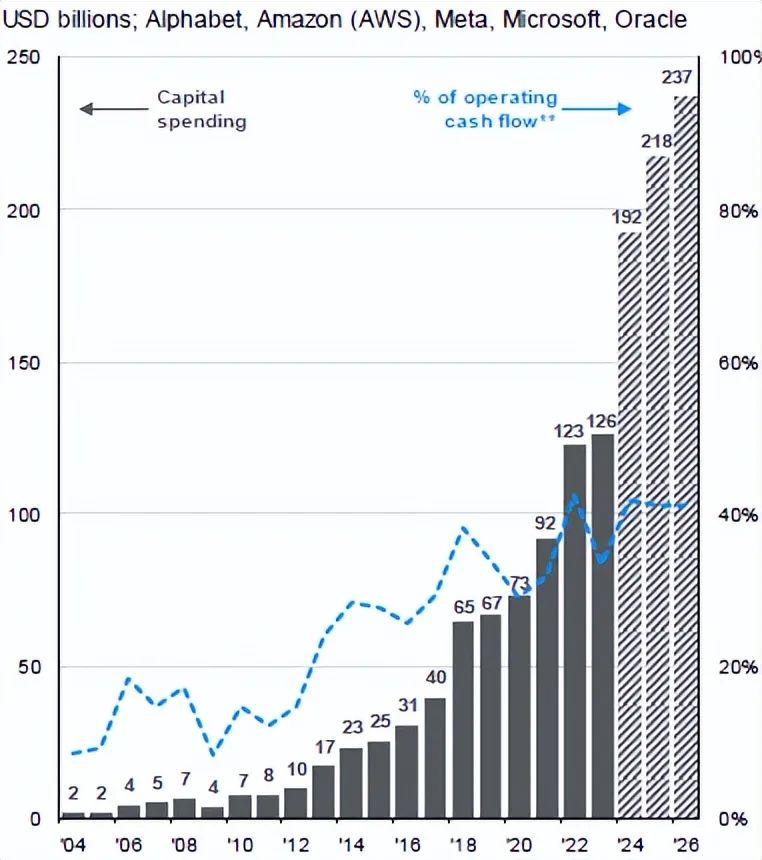

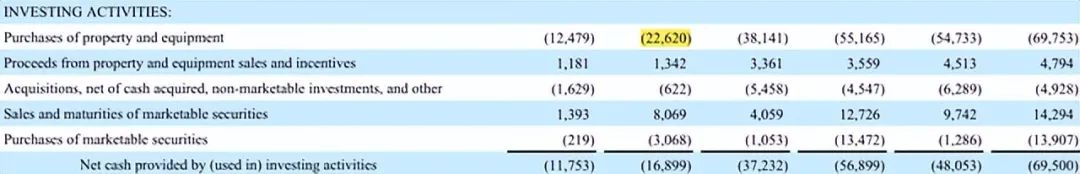

随着资本支出大幅增加至226亿美元,亚马逊继续投资数据中心和下一代GPU,着眼于人工智能。

该公司首席执行官表示,亚马逊将在2024年投资约750亿美元,并在2025年投资更多,因为他认为这是一个难得的机会。虽然大部分支出都用于基础设施支持,但其电子零售和云业务已推出了多款AI产品。该公司还将发布一款由生成式AI驱动的新版Alexa。

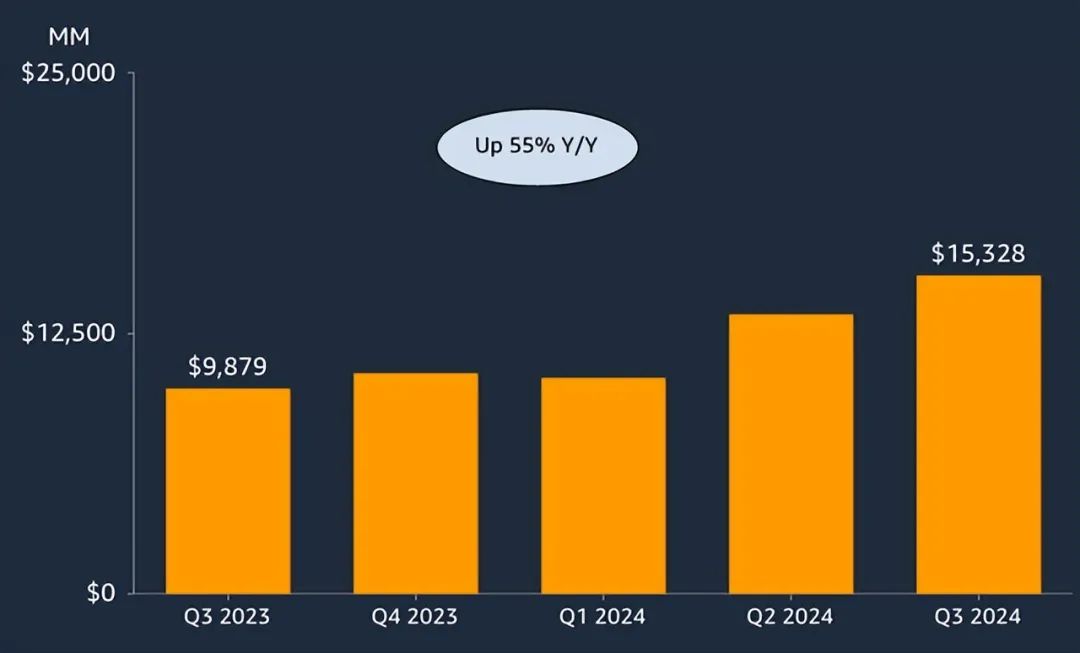

该公司再一次证明了其高管的优秀,在控制费用的同时实现了收入的漂亮增长,净收入同比飙升55%,达到153亿美元。

总体而言,亚马逊很有可能在未来几个季度报告更好的业绩,因为对人工智能的投资继续产生回报,而且该公司在控制费用方面非常严格。

因此,该公司预计2024年第四季度的净收入将在1815亿美元至1885亿美元之间,增长7%至11%。至于营业收入,该公司预计为160亿美元至200亿美元,远高于去年的132亿美元。但估值有吸引力吗?

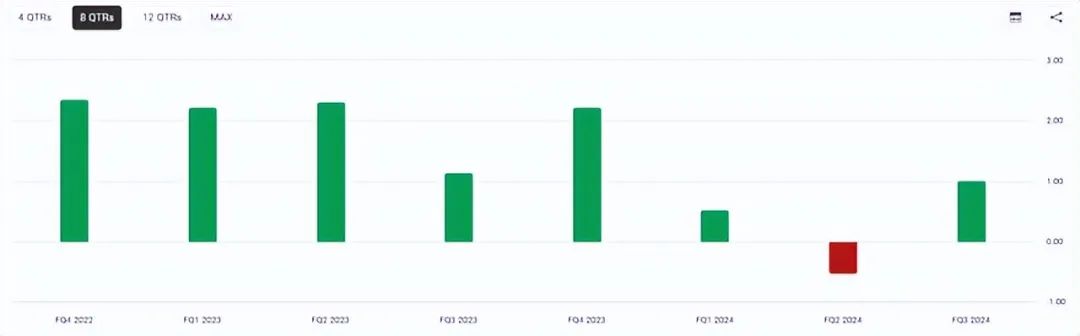

亚马逊是一家盈利能力强的公司,其商业模式在全世界独一无二,因此分析师认为对其市盈率进行历史分析是明智的。因此,让我们来看看过去3年的市盈率。

过去3年,亚马逊的市盈率最高为90倍,最低为30倍,平均市盈率为60倍。该公司目前的市盈率为36倍,是过去3年来最低的水平之一,而其盈利能力却不断增强。但为什么会出现这种情况呢?

基本上,该公司的收入很难超过市场预期,这意味着增长低于预期。此外,2022年的利率低于今天,这导致市盈率被压缩。

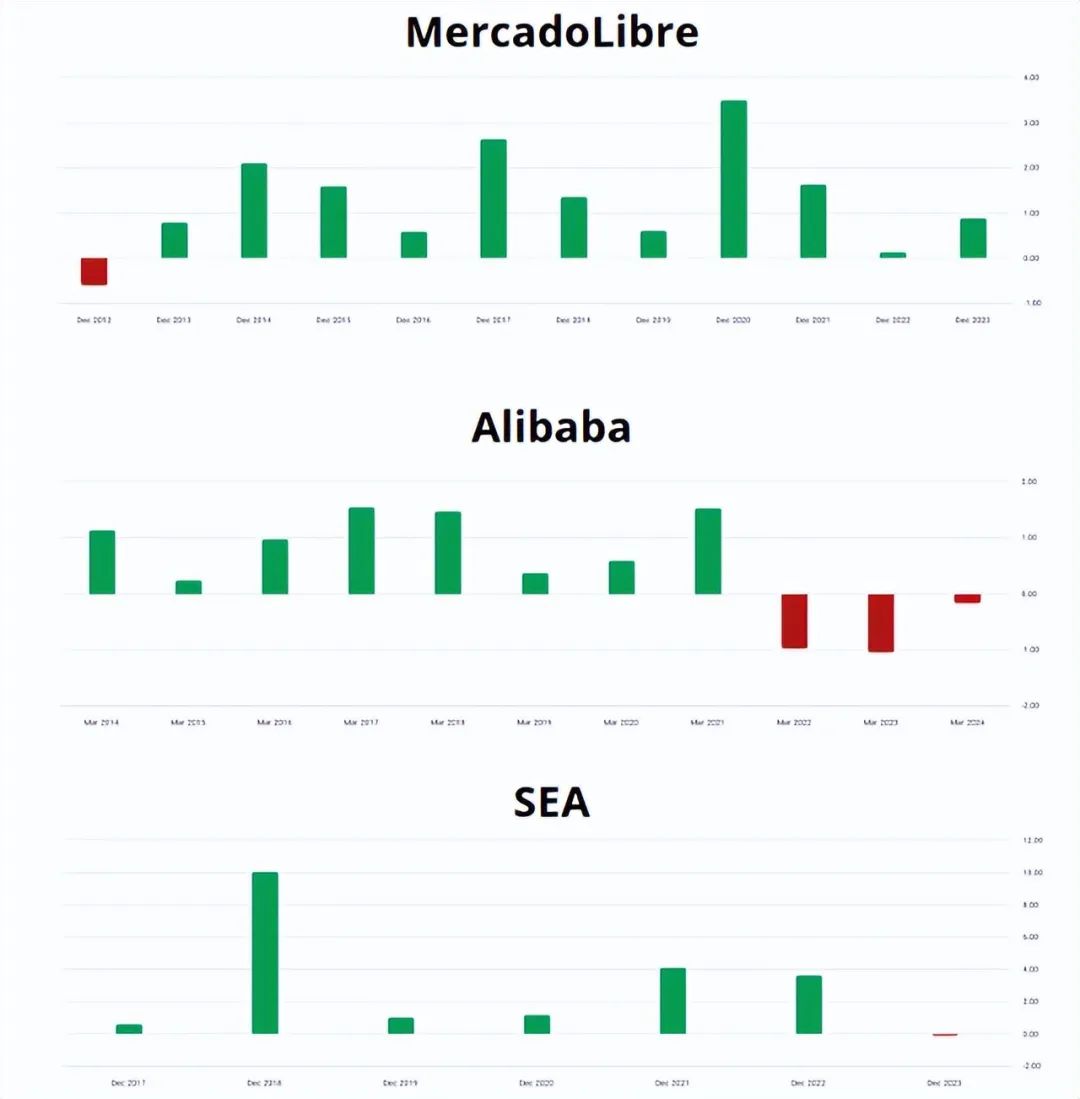

不过,值得注意的是,其全球主要零售竞争对手,如MercadoLibre、阿里巴巴和Sea也经历了多重压缩,这既是由于利率上升,也是由于难以持续保持优异的业绩。

鉴于这是一个行业现象,并且亚马逊的盈利能力越来越强,市盈率的压缩是一个很好的机会。

这一论点面临的最大风险之一是特朗普上任后的新政策。许多国内商品在该公司的平台上转售,而关税大幅增加可能会降低该公司的盈利能力。

另一个风险是人工智能投资的回报。最近的一项调查显示,只有26%的组织成功实施了人工智能实验。亚马逊在人工智能方面的巨额投资将投入到哪里?

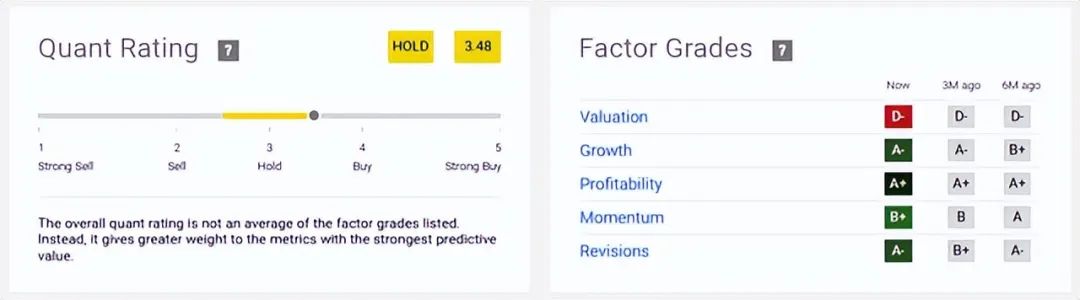

最后但并非最不重要的一点是,买入论点并非共识。量化工具建议投资者持有股票。该论点很复杂,投资者应谨慎行事。

亚马逊公布了强劲的2024年第三季度业绩,突出表现在国际电子商务表现和强大的费用控制上。低点是AWS的增长低于其同行Azure和GoogleCloud。

亚马逊的估值是过去三年中最具吸引力的估值之一,而对人工智能的大规模投资可能带来超出市场预期的增长。