[20241125][调研]沙河玻璃走访

调研背景

时间:2024年11月11日当周

对象:沙河玻璃贸易商及期现商

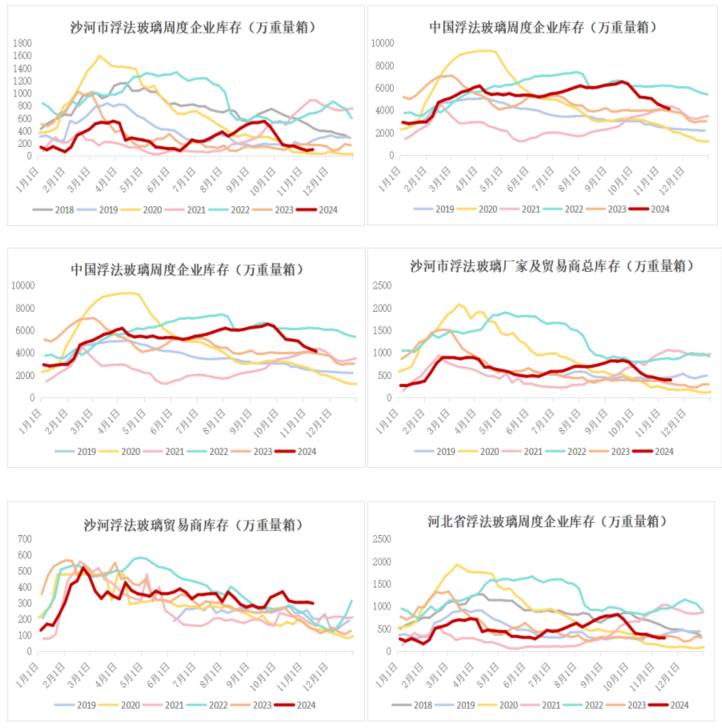

2024年9月以来,玻璃市场触底回升,随着市场需求逐步恢复,近期玻璃行业呈现明显的去厂库趋势,大量库存向中下游转移。这一变化为市场价格带来了新的波动因素,特别是在临近主要交割月的情况下,市场对价格的上涨空间和下跌风险产生了广泛关注。

本次调研旨在深入分析当前玻璃市场的供需状况及价格驱动因素,特别聚焦沙河地区这一全国玻璃产业核心地带。沙河地区在近期产销两旺,现货成交活跃,市场信心显著增强,为行业发展提供了重要的风向标。本调研通过实地走访和行业从业者访谈,全面探讨库存去化背景下的市场变化,为期货市场的交易决策提供数据支持。

调研内容

1.玻璃厂家情况:

厂家库存:沙河地区浮法玻璃厂整体库存不高,部分厂库存略有累积,但仍处于产销平衡状态。

厂家产能和产销情况:沙河日熔量约3300包,整体产销比例维持在70%-80%,生产维持平稳。

天然气价格上调:采暖季开启,天然气价格上调约0.45元/立方米,现价约为3.25元/立方米,据测算天然气玻璃生产成本约为1350-1400元/吨。

原材料运输成本:

-纯碱:阿拉善纯碱运至高邑交割库的火车运费约为330元/吨。

-煤炭:根据矿口不同,高卡煤炭出厂价格区间为840-860元/吨,运费约150元/吨。

2.经销商情况:

出货情况:经销商出货平稳,部分市场出货略有下降。价格不稳定影响装货计划,多数经销商反馈需等价格稳定后再计划囤货。

库存:经销商库存动态调整为主,无明显囤货意愿。

包装规格:单包重量在3.5-3.8吨左右。架装玻璃单架重量为4.5-4.8吨。

3.期现商情况:

期现商出货情况:每日平均出货1000包(占30%)。

期现仓库:随着主要交割月临近,沙河期现仓库去库明显,但终端需求疲软对后期去库速度形成一定压力。现存约10万吨货,较10日前去库约25%。

4.下游深加工情况:4.1总体情况:

订单类型:

家装单占主导地位,工程单比例明显减少。

散单需求为主,订单周期普遍较短,部分客户反馈近期订单量同比下降20%-30%。

采购策略:

按需采购为主,价格波动抑制囤货意愿。

多数深加工客户维持2-3天的动态库存,不计划长期备货。

影响因素:

下游客户观望情绪浓厚,延迟采购计划。

天气转冷和年底因素对订单需求形成一定压制。

工程单回款难度增加,部分工厂反馈年底资金周转压力较大。

4.2区域特点

河南地区:

订单量有所回升,整体以家装单为主,工程单需求相对疲软。部分工厂订单较上月增长20%,但增速有限。

深加工工厂普遍按需采购,不计划囤货,动态库存为主。

工厂库存偏低,多维持2-3天用量,采购频率为2天1车。

钢化厂普遍订单量维持在8-10天,部分客户有工程单谈判计划,但年末放假因素影响工程启动积极性。

山东地区:

订单量同比减少约30%,散单比例较高,非标产品为主,工程单比例进一步下降。

工厂对价格波动敏感,普遍采取随行就市策略,不进行长时间库存储备。

库存动态调整为主,库存水平保持在2-5天用量,少量客户维持5-6天用量库存。

钢化厂利润压缩严重,竞争激烈,但回款情况尚可,部分小型企业考虑提前放假。

江苏地区:

散单需求占比增加,订单量略有回升,但整体需求仍低于预期。

不计划囤货,清库存为主要策略,以按需采购为主,频率为3天1车。

库存稳定在3-5天用量,计划年底前保持低库存运营。

客户表示当前生意难度较大,利润较往年大幅下降,部分客户流失。

年底前订单可持续,但难以恢复至正常水平。

安徽地区:

订单相对稳定,以工程单为主,订单周期普遍比较长,部分客户订单量可支撑到年底。

按需采购为主,回款情况决定采购节奏。

库存偏低,动态调整,多数库存控制在2-3天用量。

深加工企业对价格波动敏感性较低,更多受制于资金周转和终端需求。

工厂订单普遍可支撑到年底,部分企业计划延后放假。

区域竞争压力相对较小,价格波动对工厂经营影响较小。

湖北地区:

部分企业订单量充足,但回款不畅。部分客户订单量维持4-5天,工程单比重大。

按需采购,计划年底前保持订单消化。动态库存为主。客户采购节奏放缓,观望情绪浓厚。

山西地区:

天气转冷导致订单量明显减少,订单以散单为主,需求活跃度下降。

刚需备货为主,不计划大规模补库,采购量低。

库存保持低位,工厂维持动态消耗。

工程单需求疲软,客户积极性低,回款情况一般,部分企业年底放假计划提前。