卡尔·瑟雷安·伊坎(CarlCelianIcahn)被《财富》杂志称为“这个星球上最成功的投机者”,是1987年电影《华尔街》的主角原型之一。

这位1936年出生的投资界大佬,以其凶狠的收购作风和不达目的誓不罢休的强硬性格闻名华尔街,他将自己称作“激进投资者”。

伊坎也被业内人士冠以“投机家”、“企业掠夺者”、“华尔街之狼”、“资本主义的大白鲨”等头衔。

伊坎另一个极具知名度的称号是“伊坎升降机(IcahnLift)”,原因是当伊坎开始买进一间公司的股票时,股价就会像电梯一样开始上升。2024年11月,伊坎的净资产为51亿美元。

本文,家办新智点带你走近伊坎的人生,以及他的投资哲学。

一、“秃鹫资本家”

20世纪80年代,伊坎利用德崇证券(DrexelBurnhamLambert)垃圾债券对企业进行“掠夺”。

他持有上市公司股份,并要求对这些公司的领导层和管理风格进行变革。到20世纪末,他成为了一名股东“维权人士”。投资者跟随他的脚步,买入他所关注的企业。由于伊坎预期将发现股东价值而导致的股价上涨,被称为“伊坎升降机”。

“生活和商场之中,有两大原罪......第一个是不经思考就快速行动;而第二个则是完全不行动。”伊坎因此被称为“秃鹫资本家”。

买入公司后,伊坎通常会使用他的招牌激进投资手法来干预公司的营运,包括拆分企业业务、改变管理阶层、缩减成本以及股票回购。他经常呼吁选举一个全新的董事会或剥离资产。

伊坎呼吁要关注CEO薪酬,称许多高管的薪酬严重过高,而且他们的薪酬与公司业绩或股东价值没有足够的相关性,“几乎我进入的任何一间公司我都能够为他们省下30%的费用,因为公司内部有太多浪费和管理不善的情况。”

通过大力改革,伊坎提高了这些公司的业绩,也为自己赢得了盛名。如今,他不必费劲去亲自操刀改革这些公司,只要他瞄准一家公司,机构投资者就会跟随他的步伐,买入他所关注的业务。最后,因利息增加而导致股价上涨,这就是所谓的“伊坎升降机”。

多年来,伊坎投资了RJRNabisco、Texaco、PhillipsPetroleum、WesternUnion、Gulf&Western、Viacom、Uniroyal、DanRiver、MarshallField、E-II(Culligan和Samsonite)、AmericanCan,USX,Marvel,Revlon,ImClone,Fairmont,Kerr-McGee,TimeWarner,Yahoo!,LionsGate,CIT,Motorola,Genzyme,Biogen,BEASystems,ChesapeakeEnergy,ElPaso,AmylinPharmaceuticals,Regeneron,MylanLabs,KT&G、LawsonSoftware、MedImmune、戴尔、康宝莱营养、NavistarInternational、Transocean、Take-Two、HainCelestial、MentorGraphics、Netflix、ForestLaboratories、Apple和eBay等公司。

“伊坎升降机”的经典案例如下(仅列举部分):

2012年秋,伊坎将目标锁定在NetflixInc.(NFLX)。他秉持“逆势投资”理念,在Netflix股价接近52周低点时持有该公司10%以上的股份。伊坎在一份监管文件中披露了自己持有的股份后,“伊坎升降机”推动Netflix股价飙升14%。Netflix董事会对此采取了“毒丸计划”。到2015年伊坎退出该职位时,他已从最初3.21亿美元的投资获利超过19亿美元。

在2014年的8月,伊坎在HertzGlobalHoldings取得了一席之地后,表示他想和董事会谈论有关“对管理阶层缺乏信心”的事情。九月初,MarkFrissora就成为了Hertz的CEO。

他还曾大举买进FamilyDollarStores的股份,促成DollarTree以85亿美元并购FamilyDollarStores的交易。

伊坎认为他的角色是股东价值的“建设者”,而“伊坎升降机”就是证明。

“我将公司视为企业,而华尔街分析师则关注季度收益表现。我购买资产和潜在生产力,华尔街购买收益,因此他们错过了我在某些情况下看到的很多价值,”伊坎曾如此说道。

二、寻找“雪茄烟蒂”型公司

虽然伊坎是一位极具知名度的“收购专家”,但他却认为自己是一位价值投资人。

他寻找着那些价值被低估的“雪茄烟蒂”型公司,这些公司甚至连大部分投资人可能都没有看到公司未来的机会在哪里。当市场开始衰退,每个人都不看好时,他就开始大举买进。

这是伊坎与其他反向投资人,如巴菲特和索罗斯的不同之处。他的目标很高,但操作方式却很简单,一旦锁定特定公司,取得足够股份后,便会成为公司的第一大股东,使其能够操控公司。

“美国的公司官僚制度相当严重,这个问题的根本是缺乏真正的公司民主。”伊坎曾表示。

当新的管理阶层开始任职时,公司形象也焕然一新。新形象受到股东和投资人们的热烈欢迎,股价得以推升。在这过程当中,伊坎赚得盆满钵满。

过去曾追踪伊坎投资长达数年之久的RegalPointCapital合伙人VijayMarolia表示伊坎的投资风格虽然不是新创的,却相当地有效率。

“伊坎以擅长谈判闻名,你不会想要和他作对,我之前曾经因为他站在买方而选择放弃站在卖方。因为伊坎有钱和权力,可以做他想做的所有事情,包括把亏钱的公司扭转成为赚钱的公司。他是一个传奇人物,因此人们称他为‘狼王伊坎’”,VijayMarolia表示。

华尔街的专家表示,伊坎大部分都会取得胜利,因为他有骁勇善战、不屈不挠的精神。他被视作是投资经理人买股票时可以依靠的一座“金矿”,不管伊坎的策略胜利与否,他都能获得亮眼的业绩。

此外,伊坎也非常擅长合并与并购,当他发掘了一家公司的潜藏价值之后,就会开始将这家公司塑造成自己想象中的样子。合并与并购目前占伊坎投资比例的30%。

在1980年代,伊坎则使用了另一种打法:从华尔街的投资银行中融资买下了价值被低估的公司的控制权,并将公司的业务分拆卖给不同的公司。

伊坎因为喜欢买进遭遇困难的企业、对付公司的CEO以及要求高额的财务回报而“声名狼籍”。当伊坎在Lionsgate的持股比重从4%提高到9%时,NikkiFinke警告Lionsgate的总裁JonFeltheimer:“千万当心”。

2007年5月,伊坎在摩托罗拉的芝加哥股东年度大会赢得了董事会席位。这次选票的结果会对摩托罗拉未来的策略走向带来举足轻重的影响。摩托罗拉在过去夺得了相当大的市场份额,但因为竞争越来越激烈而利润骤降。

伊坎和摩托罗拉高层间的斗争因为股东信件、新闻稿和试图说服股东选边站而越演越烈。伊坎在摩托罗拉发表了不如预期的财报后发动了这场“战争”,他认为摩托罗拉的管理阶层领导不善,公司应该以不同的方式来运用资金。如果情况没有改善的话,他要求更换管理阶层,并批评时任摩托罗拉CEO的EdZander。

在《华尔街日报》的全页广告当中,伊坎引用了一句评论Zader的话:“我喜欢我的工作,但我讨厌我的客户。”

在与雅虎的“战争”中,雅虎(母公司Verizon,VZ-US)和伊坎达成了一个协议,使他停止了对雅虎的代理权之争。伊坎试图逼迫雅虎的高层做他们不想做的事情。代理权之争通常是很危险的,有可能会降低两方争夺的资产价值。因此雅虎放弃了一些席次,而伊坎则放弃了掌控雅虎董事会的机会。

此前,伊坎试图掌管雅虎董事会,将雅虎卖给微软,最后伊坎得到了3席董事会的席次。这对于雅虎的CEO来说,可以算是一种胜利,因为他并没有因此而下台,但从这件事情也可以看得出伊坎的影响力。而伊坎也因为雅虎的高层拒绝将公司卖给微软,感到十分沮丧。

“共识思维通常是错误的。如果你跟风投资,则通常会落在市场大势之后。因此我常买入经营不善,不被看好的公司。如果整个行业都不被看好,那就再好不过了。”伊坎曾说道。

三、商业生涯

伊坎出生于纽约Brooklyn的一个阿什肯纳兹犹太家庭,母亲是老师,父亲从事教师、律师等多种职业。他在当地的公立学校FarRockawayHight就读,之后进入了普林斯顿大学(PrincetonUniversity)。母亲希望他成为一名医生,因此在1957年拿到了哲学学士的学位之后,伊坎进入了纽约大学医学部学习。

很快,伊坎发现自己对医学没兴趣,两年后退学进入军队。两年军旅生涯后,他决定进入商界。

1961年,伊坎进入德雷福斯公司(DreyfusCorporation),担任股票经纪人,1963年,他成为Tessel,Patrick&Co.的期权经理,随后转投Gruntal&Co.1968年,伊坎用自己的15万美元加上他叔叔M.ElliotSchnall的40万美元投资,买下了纽约证券交易所的一个席位,并成立了Icahn&Co.,专注于风险套利和期权交易。

1978年,他的首次胜利是尝试收购Tappan,获得了该公司的控股权,并迫使该公司出售给伊莱克斯,获利270万美元,投资额翻了一番。

1979年,他收购了BayswaterRealty&CapitalCorporation。1983年,他收购了ACFIndustries,并于1985年将这些股份出售给PhillipsPetroleum,获利5000万美元。

从20世纪80年代开始,伊坎收购(包括恶意收购)并出售的企业案例有:

杠杆收购环球航空后,然后出售其资产以还清所欠债务,这一行为被称为“剥离资产”,后又将它卖给美国航空,获利4.69亿美元,而环球航空则背负着5.4亿美元债务;

恶意收购美国钢铁公司89%股份没有成功后,出售了自己在该公司的股份,获利2亿美元;出售德士古公司股份,获利7亿美元;收购泛美航空;持有北美西部公司6.6%股份;出售RJR纳贝斯克公司7.3%股份,获利1.25亿美元后再次收购该公司5%股份,并向该公司管理层施压,要求分离它的烟草和食品部门;夺取漫威漫画控制权;

2004年,筹集30亿美元成立对冲基金伊坎合伙公司(IcahnPartners),入股了百视达和时代华纳;

试图收购XO通讯公司;入股视频游戏发行商Take-TwoInteractive的股票;收购从事癌症研究的生物科技公司Telik9.2%的股份;收购WCICommunities610万股股份,后来被Lennar收购;收购李尔(Lear)公司;增持BEA系统股份,后甲骨文收购了该公司;增持Biogen的股份;

将其在内华达州的赌场权益以13亿美元的价格卖给了高盛的一个部门;收购雅虎大量股份;参与百时美施贵宝公司收购英克隆公司的交易,遭拒后最终以65亿美元现金将英克隆公司出售给礼来公司;收购拉斯维加斯枫丹白露酒店后,与一群贷款人一起收购了TropicanaCasino&ResortAtlanticCity,以2亿美元的价格使该公司摆脱了破产;

对狮门影业发起收购要约,但未能成功;收购LawsonSoftware8.54%股份;试图收购MentorGraphics未成功;收购高乐氏;持有Netflix10%股份,后出售,在不到一年的时间里获利超过8亿美元;

试图夺取奥什科什集团董事会的控制权;持有470万股苹果公司股票,后又追加5亿美元资金,后出售;敦促eBay完成对PayPal的企业分拆,将其在eBay的股份换成了PayPal的股份;

收购PepBoys;持有甘尼特公司4.66%股份;将其在康宝莱营养公司的股份增21%;收购Conduent9.7%股份,出售Allergan及NuanceCommunications股份,增持NavistarInternational和HerbalifeNutrition股份;持有麦当劳200股股票,10年来一直致力于阻止麦当劳使用妊娠箱从供应商那里采购猪肉,后提名两人进入麦当劳董事会遭拒......

四、家办IcahnCapital

LcahnCapitalManagementLP是一家对冲基金,该基金专注于激进投资,所有资金均来自伊坎本人。

该公司在上市公司中持有大量股份,然后倡导它认为将提高这些公司价值的变革。LcahnCapital以其积极和高风险的激进主义运动而闻名,已成为世界上最强大和最具影响力的对冲基金之一。

虽然T.BoonePickens和SaulSteinberg等投资者在与被低估的上市公司董事会的斗争中也采用了和伊坎同样的强硬策略,但伊坎的资金不仅来自过去交易收益的积累,还得益于他创立的大型企业IcahnEnterprisesLP(以下简称lEP)。该投资工具为伊坎提供了资本,补充了他巨额的个人财富,用于战略投资和股东维权。

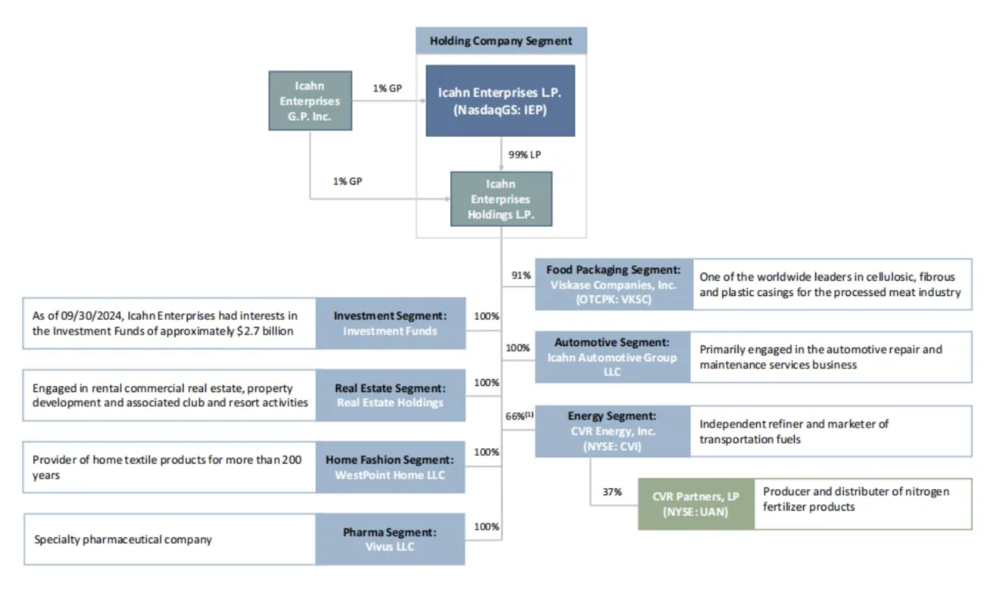

IEP是一家多元化控股公司,主要涉及七个业务领域:投资、能源、汽车、食品包装、房地产、家居时尚和制药。

IEP前身为AmericanRealEstatePartners,成立于1987年,目前拥有7家运营企业和约170亿美元的资产。它曾成功收购低估资产,并改善和提高其运营和财务业绩,包括:

出售美国铁路车辆租赁公司,实现了17亿美元的税前收益;出售Federal‑Mogul,实现税前收益2.51亿美元;出售Tropicana,实现税前收益7.79亿美元;出售AmericanRailcarIndustries实现税前收益4亿美元;出售FerrousResources,实现税前收益2.52亿美元等。

IEP重大收购和退出时间表

IEP的运作方式为购买股票或债务后,推行积极战略,寻求推动变革包括与董事会和管理层打交道、代理权之争、投标报价、掌控局面,然后靠其投资和法律团队挖掘公司隐藏的价值,包括财务/资产负债表重组、运营周转、战略举措、公司治理变革。

IEP的子公司通常最初是由IcahnCapital或伊坎直接投资债务或股权,必要时,它将进行投资以确保子公司能够有效竞争。IEP的投资人为伊坎及其家族成员、关联公司。截至2024年9月30日,该基金的净空头名义敞口为2%。

虽然伊坎以冷酷无情和苛刻的投资者而闻名,但他也以大力支持慈善事业而受到关注。多年来他向各种事业捐赠了数百万美元,并签署了由亿万富翁投资者沃伦·巴菲特、梅琳达和比尔·盖茨共同发起的捐赠誓言。

通过慈善捐赠,以他为名字命名的项目包括:纽约市兰德尔岛上的伊坎体育场、康涅狄格州预科学校乔特罗斯玛丽霍尔的卡尔·伊坎科学中心和伊坎学者项目、普林斯顿大学的卡尔·伊坎实验室(研究基因组学的)、西奈山伊坎医学院、伊坎基因组学研究所等。