用笨办法在股市中赚钱:

第一,买高股息的股票,高股息的股票一般属于低成长公司,正因为低成长,所以大众一般不会看好这些股票,会导致这些股票的估值水平很低,市盈率远远低于绝大数的公司,提供了较好的安全边际,本身也因为公司并不处于高成长扩张期,所以公司赚到钱更愿意分给股东,那么持有高股低估值的股票,虽然并不能赚大钱,但风险小,每年可以获得高于银行存款的收益。

第二,买大型银行股,然后坚持打新股。比如我国的四大银行股,估值很低,市盈率都不到十倍,全都是破净股,而银行又是我国“万业之母”,绝大部分行业赚的钱最终都是为银行打工,看几大银行过往业绩就知道,虽然净利润增长率不高,但是每年都可以保持稳定盈利,一般长期持有亏不了钱,每年还能赚十个点左右。在持有的同时坚持申购新股,万一运气好,中一签价格较高的新股,可以赚个几万块,既安全又有盼头。

第三,买大型消费股和有实力的医药股长期持有,长期来看,消费需求是不受经济周期影响的,需求持续稳定是业绩增长的保证,而且消费股本身可以持续受益于通胀,长期来说消费股可以带来不错的回报。然后就是医药股,人类除了生活需求,就是健康需求了,这是永恒不变的需求,长期来说也是大牛股的温床。但是需要注意,不管是消费,还是医药,一定只能投资具有实力的龙头公司,未来会是一个赢家通吃的时代,而且需要投资周期较长,否则买在阶段高点可能会承受阶段性浮亏。

接下来我们来进行一项小数据的测算,大家都知道工商银行股票的总市值是非常大的,截止到到今日有21171亿元,流通市值有16015亿元,如果您5年前的今天投资5万元买入了工商银行的股票,之后一直放着不动,那么截止到今日收益会怎么样呢?下面我们一起来看看。

第一年,2015年12月22日工商银行股票收盘价为4.67元,5万元/4.67元=10700股,结余31元,所以此时证券账户持仓为10700股,资金结余31元。

第二年,2016年7月8日进行了分红,10派2.333元,

所以分红收益1070*2.333元=2496.31元,7月8日收盘价为4.29元,继续买入500股。此时证券账户持仓为11200股,现金余额382.31元。

第三年,2017年7月11日10股派2.343元。

所以分红收益为1120*2.343元=2624.16元,7月11日收盘价为5.06元,继续买入500股,此时证券账户持仓为11700股,现金余额为476.47元。

第四年,2018年7月13日10股派2.408元。

所以分红收益为1170*2.408元=2817.36元,7月13日收盘价为5.36元,继续买入600股,此时证券账户持仓为12300股,现金余额为77.83元。

第五年,2019年7月3日10股派2.506元。

所以分红收益为1230*2.506元=3082.38元,7月3日收盘价为5.67元,继续买入500股,此时证券账户持仓为12800股,现金余额为325.21元。

截止到今日2019年12月22日,工商银行股票此时收盘价为5.94元,持仓金额为12800股*5.94元=76032元,加上现金余额325.21元,所以到今天为止,持仓市值为76357.21元。

所以我们可以算出买入工商银行股票5年的收益率为(此时持仓市值76357.21元-本金50000元)/50000元=52.7144%

我们可以得出这五年平均每年收益率为52.7144%/5年=10.5429%

6个买股小技巧

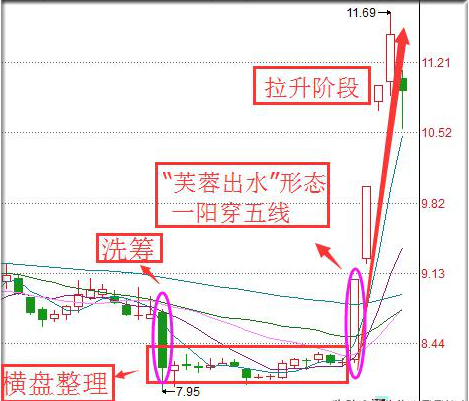

[技巧一:K线形态之“芙蓉出水”]

一根大阳线上穿三条均线,均线为多头排列,后势看涨,称作“一阳穿三线”。“芙蓉出水”是K线与均线结合的产物,指横盘整理或下跌过程中,某一根长阳线突破短期均线系统(如5日、10日、20日均线),即形成芙蓉出水。它的原理是股价一浪建仓后进行二浪平台整理洗盘,然后放量突破走主升浪,且底部横盘时间长,在突破前主力有强力洗筹动作。

市场案例:

该股前期经过一波横盘整理,洗出浮筹,5日均线向上穿越10日均线,同时20日均线保持上倾,说明股价后市上涨可能性极大。随后该股出现“芙蓉出水”形态,突破当日一阳穿五线,由此可以看出短线表现强势。

[技巧二:波段底部寻黑马]

当一只股票处在波段的底部的时候,如果出现从起涨点至高点再回落至前期起涨点附近,K线组合图形就像是一扇“大门”,此时,若出现回升的阳线,可考虑跟进。

市场案例:

该股从起涨点至高点然后又回落至前期的低点附近,之后股价一路上升,走出三个涨停板,股价翻了多倍。

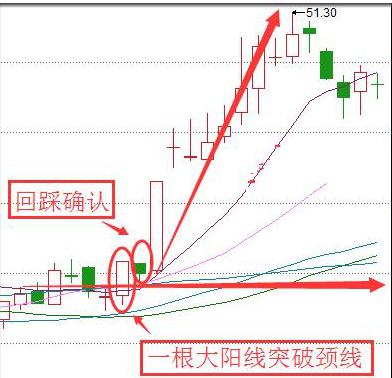

[技巧三:攻击临界点]

个股放量攻击技术形态颈线位时,攻击量能已经有效放大,但突破颈线位还在3%幅度以下,此时可能出现短线机会。

市场案例:

该股股价以一根大阳线突破颈线,先是拉升,后缩量回调确认,最后拉升。在回调确认的时候出现入场信号,后市涨幅超过25%。

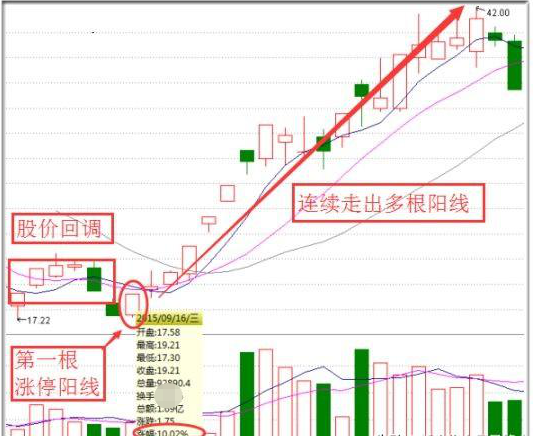

[技巧四:“旱地拔葱”选股法]

个股前期处于回调状态,若出现反弹,反转的第一根阳线就是涨停板的时候,预示着后市可能有一定的上涨空间,第一根阳线涨停价位可能是短线机会。

市场案例:

该个股股价经过充分回调后,反弹后的第一根阳线为涨停板,此后股价连续攀升。

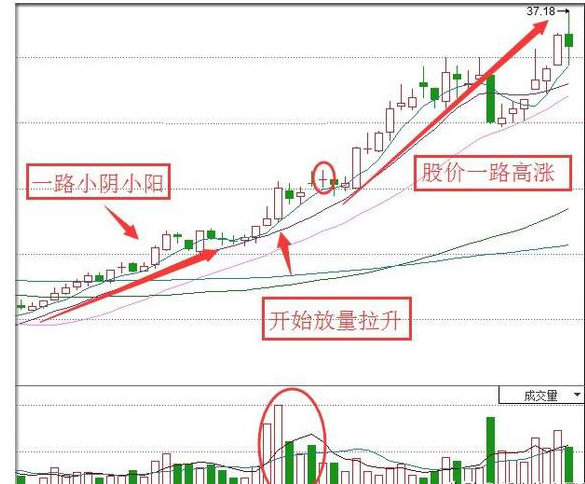

[技巧五:小阳放量滞涨法]

当个股连续放量上攻时,只收出连续的十字小阳线,这是多头强烈上攻受阻的表现,在缩量蓄势后,还会有一波继续上攻创新高的机会,放量后的缩量回调时,这可能是短线机会。

市场案例:

该股股价先是一路小阴小阳的上升走势,随后开始放量拉升,收出连续十字星,多头进行洗盘,缩量后再次走出一波漂亮的上攻走势。

[技巧六:超跌反弹抓强势股]

股价下跌到了比较重要的支撑位置或者是大盘有企稳迹象,这时候,高位建仓的机构往往采取自救行动,继续强力买入低位筹码,快速拉升。

市场案例:

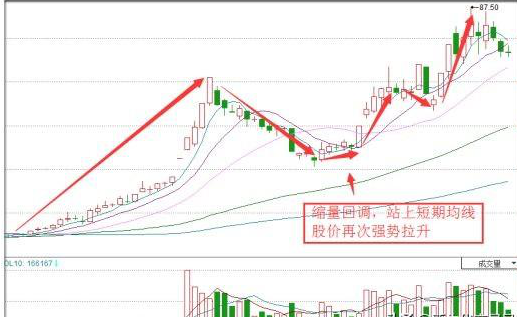

该股属于前期强势股,大幅回落后在处于缩量调整期,量能大幅缩小,逐步站上短期均线,随后再度开启上攻行情创出新高。

当你手中你的股票下跌时,请记住这10条经验

1.股票估值

股票估值分为当前估值和未来估值,根据当前的业绩进行估值就叫做当前估值,根据未来的成长性来做估值叫做未来估值。如果一只股票根据2014年的业绩来估值,股价表现为合理,或者股价低估,同时该公司未来依然保持良好发展的情况下,这种股票的安全性就高;如果当前价值低估,但未来业绩将可能走坏,这种股票也不值得持有。另一种是成长性估值,在满足未来业绩成长确定性较高的前提下,根据未来的业绩测算下来,当前股价严重低估,这种股票依然值得持有,虽然它当前业绩高估。对于那种未来成长性确定性不高的股票,需要小心。

2.每一个行业都有一个合理市盈率

如国际券商行业市盈率为15倍,结合国内实际情况,给予国内券商股20倍的市盈率也是合理的。

3.还有一种是根据国内外同行进行对比,就可晓得是低估还是高估

如同行的国内A公司净利润1亿,总市值100亿,而国外一同行公司净利30亿,总市值900亿,那么这个比较就知道国内公司当前股价高估了,另外还需结合国内公司未来的成长潜力再做估值,如果根据未来的成长空间来估值,同样得出国内这家公司股价高估,那样这样的公司就不值得长期持有了。如果国内的这家公司未来成长性较高,且相对未来看当前价格低估,也值得持有。

4.对于成长股估值,当前市盈率几百倍,几千倍都不重要,关键是未来能否填补估值。

5.根据国际成长股的标准,一只高成长股的合理估值是30倍市盈率,如腾讯,百度当前市盈率都是30倍左右。

6.分析估值时,需要注意公司发展的天花板,如果公司发展遇到天花板了,需要小心。

7.一般来说,周期性行业的估值低于高成长股的估值。比如汽车行业的估值也就10多倍,而新兴产业的合理估值可以给到30倍以上,甚至一些稀缺品种,给予的估值可以更高一些,如那种行业寡头公司,垄断性的公司。

8.有的行业适合用市盈率估值,有的行业适合用净资产之类的来估值,还有的适合用注册用户数来做估值,如互联网。

9.要想充分的了解一只股票,你需要花很多的时间去了解,要分析信息的准确性,时效性,全面性。把握住问题的关键。任何一只股票既有不好的消息,也有好的消息,这需要你去区别,你应该重视那些消息,而忽视那些消息。并且公司发展的外在环境不断的变化,需要你随时关注公司的变化。

10.最后,最想说的是,如果你对一只股票做到充分的了解,并且对自己的判断有信心,那么建议你不要为当前股价的暴跌而烦恼,未来市场终将给它一个合理的价格。

(转自:A股荟萃)