经济下行压力持续,被商业银行当作“压舱石”的对公业务地位进一步凸显。与此同时,一系列违规事件的发生敲响了合规管理的警钟。

据国家金融监管总局官网信息显示,今年多家银行因对公贷款问题被罚。例如,12月2日,平安银行股份有限公司大连分行(以下简称“平安银行大连分行”)因对公贷款贷后管理不到位等问题,被罚款60万元。类似的情况并不少见,年内中国银行、招商银行等多家银行也因对公业务被监管点名。

对公贷款贷后管理不到位

平安银行大连分行遭处罚

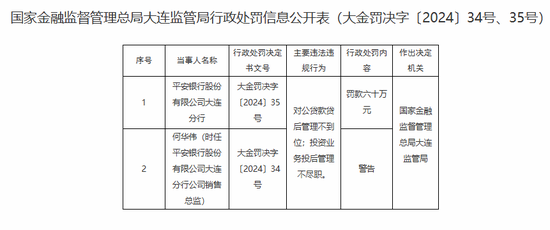

12月2日,国家金融监督管理总局大连监管局行政处罚信息公开表显示,平安银行大连分行因对公贷款贷后管理不到位,投资业务投后管理不尽职,被罚款60万元。何华伟(时任平安银行股份有限公司大连分行公司销售总监)。时任平安银行大连分行公司销售总监何华伟受到警告处罚。

值得注意的是,据国家金融监督管理总局网站,大连银保监局也曾于去年7月13日对平安银行大连分行做出行政处罚。当时的罚单显示,该行因贷款“三查”不到位,操作流程管理不规范,被责令改正,并处罚款四十万元;李云龙对此负有直接责任,被责令改正,并禁止3年从事银行业工作。

除此之外,近期,平安银行还被监管开出多份罚单。

11月8日,因贷款“三查”严重不审慎,国家金融监督管理总局云南监管局对平安银行昆明分行罚款50万元,2名相关责任人被警告。

11月11日,平安银行哈尔滨分行因流动资金贷款贷后管理不到位、个人贷款贷后管理不到位、高管人员未经核准履职,被国家金融监督管理总局黑龙江监管局罚款90万元,10名相关责任人被警告。

也就是说,前后不到30天的时间,平安银行已合计被罚200万元。

年内多家银行均因对公业务违规被罚

贷款“三查”不到位、贷款管理不到位等问题频发

近年来,监管部门对于银行对公业务合规问题的重视程度正在不断提升。今年以来,已有包括中国银行、招商银行在内的多家银行因对公业务违规问题被处罚。

具体来看,1月3日,国家金融监督管理总局金华监管分局发文称,浙江武义中银富登村镇银行因贷款“三查”不到位,对公信贷资金被挪用于股市;员工行为管理不到位,员工与信贷客户发生非正常资金往来,被罚款50万元。时任浙江武义中银富登村镇银行桐琴支行行长潘赟红被警告。

同日,国家金融监督管理总局安阳监管分局行政处罚信息公开表显示,中国银行安阳分行因对公贷款三查不到位等,被罚款50万元。时任中国银行安阳安汤支行行长程丁锁被警告。

2月1日,北京银行因对公存款分户账数据错报等十项违法违规行为,被罚款合计330万元。

4月7日,国家金融监督管理总局台州监管分局行政处罚信息公开表显示,浙江温岭联合村镇银行因贷款管理不到位,对公信贷资金挪用作承兑汇票保证金等违法违规行为,被罚款160万元;浙江温岭农村商业银行因贷款管理不到位,对公信贷资金挪用于购买土地、非上市公司股权投资、作承兑汇票保证金等,被罚款220万元。三名相关责任人被警告;招商银行台州分行因为存在对公贷款管理不到位,流动资金贷款被挪用于支付土地出让金等问题,被罚款155万元。三名相关责任人被警告。

6月18日,浙江武义农村商业银行因贷款“三查”不到位,对公信贷资金被挪用于银行承兑汇票保证金等违法违规行为,被国家金融监督管理总局金华监管分局罚款90万元。

7月2日,国家金融监督管理总局四川监管局发文称,成都农村商业银行因对公贷款审查不尽职、贷后管理不到位等违法违规行为,被罚款250万元;成都农村商业银行金堂支行,因为对公贷款贷后管理不到位,严重违反审慎经营规则,被罚款30万元。多名相关责任人被警告并罚款数万元。

7月11日,邮储银行崇左市分行因对公信贷业务贷后管理不到位,未按约定用途使用信贷资金等违法违规行为,被国家金融监督管理总局崇左监管分局责令改正,并处65万元罚款。

8月28日,国家金融监督管理总局嘉兴监管分局发文称,浙江桐乡民泰村镇银行股份有限公司,因为对公贷款管理不审慎,资金挪用于银行承兑汇票保证金等,被罚款65万元。时任浙江桐乡民泰村镇银行股份有限公司屠甸支行行长赵高淡被警告。

8月29日,国家金融监督管理总局台州监管分局行政处罚信息公开表显示,浙江路桥农村商业银行因贷款管理不到位,对公信贷资金被挪用作承兑汇票保证金等违法违规行为,被罚款300万元;浙江玉环农村商业银行因贷款管理不到位,对公信贷资金挪用于购买土地等违法违规行为,被罚款90万元。多名相关责任人被监管警告。

“零售拉垮、对公支撑”格局持续!

三季报显示多家银行加码对公业务

今年以来,银行进一步夯实对公业务“基本盘”。多家上市银行2024年三季报显示,今年前三季度,对公贷款增速高于个人贷款增速,且对公贷款增量大多投向科技、绿色和小微企业等领域。

从占比最多的国有大行情况来看,截至三季度末,六家国有大行贷款余额超117万亿元,对公贷款平均增速为9.85%,是个人贷款平均增速的2倍,个人贷款平均增速为4.47%。

具体来看,建设银行、农业银行、邮储银行公司贷款较上年末增幅均超过10%,分别为10.40%、12.03%和11.66%;工商银行、中国银行和交通银行分别较上年末增长8.43%、9.76%和6.84%。

个贷方面,除了农业银行个人贷款增速较年初增幅达11.87%以外,其余5家国有大行该项贷款均未超过10%。

股份行对公贷款增速亦高于零售贷款,其中,平安银行、浦发银行对公增速提升至10%以上。以平安银行为例,9月末,企业贷款余额15959.24亿元,较上年末增长11.6%;企业存款余额22628.21亿元,较上年末增长2.9%。其对公客户数达82.84万户,较上年末增加7.44万户,增幅9.9%。

此外,中小银行对公信贷投放势头亦较为强劲,三季度末,苏州银行、南京银行等多家银行对公贷款余额较年初增长均超10%。例如,三季度末,南京银行对公贷款余额9319.91亿元,较年初增长14.34%。

关于今年四季度的业务发展情况,多家银行近期表示,将聚焦五篇大文章进行信贷投放,培育新的增长动能,夯实对公业务发展基础。

平安银行11月披露的投资者关系活动记录表显示,未来,该行对公业务将聚焦“做精行业、做精客户、做精产品”,紧跟国家战略布局,围绕发展新质生产力,在产业金融、科技金融、供应链金融、跨境金融、普患金融五个方面重点发力,始终坚持以客户为中心,通过长期深度经营,做强总分行战略客群,培育新的增长动能,夯实对公业务发展基础。

值得注意的是,在今年的中期业绩发布会上,平安银行党委书记、行长冀光恒表示,“在对公贷款方面,平安银行为了上量,价格不是很划算。如果对公贷款增量拐点、对公贷款不良拐点都出现之后,我们的对公贷款就会有‘二次腾飞’。”与此同时,冀光恒称,如果零售能缓一口气、对公继续顶上来、资金业务能有营收,那么将来调整客户结构、资产结构、营收结构、风险策略,实现利润的增长是有非常大的机会的。