本报记者彭衍菘

12月11日10时,新疆前海联合基金管理有限公司(以下简称“前海联合基金”)30%的股权,进行第五次拍卖。

随着公募基金市场竞争马太效应加剧,近年来,中小公募机构的盈利能力和战略转型问题成为挑战,部分公募机构的股东急迫寻求新“买家”转让其所持股份,在拍卖中股权交易对价一跌再跌甚至出现流拍等现象。

业内人士表示,中小公募机构股权变更通常出于两方面原因:一是由于中小公募机构在竞争激烈的市场中盈利能力下降,业务增长承压,从而出现股东转让股权的情况;二是由于股东自身经营不善或战略转型等方面原因急需套现,出让股权。

前海联合基金

30%股权折价拍卖

网络拍卖平台显示,12月11日10点,被执行人深圳市钜盛华股份有限公司(以下简称“深圳钜盛华”)持有的前海联合基金对应出资额6000万元的股权,即30%的股权,进行第五次拍卖。本次起拍价仅3766.224万元,相比评估价格6725.4万元,折价44%。

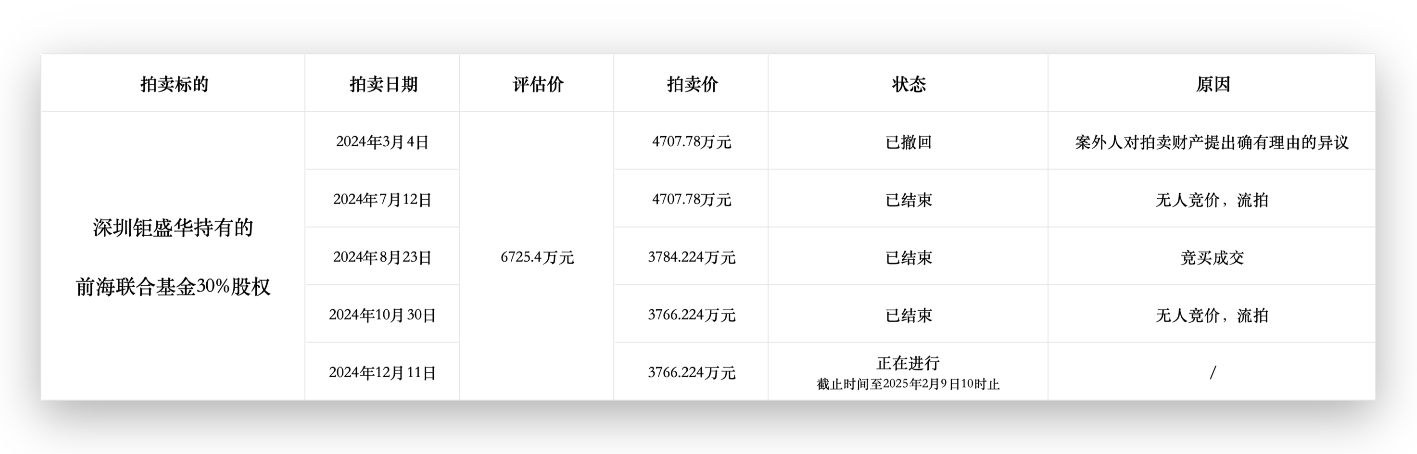

同样的标的物,此前,深圳钜盛华持有的前海联合基金30%股权,在今年已历经四次拍卖。按起拍时间先后顺序,分别为3月4日、7月12日、8月23日、10月30日,拍卖价格分别对应4707.78万元、4707.78万元、3784.22万元、3766.22万元。

此前四次拍卖,首次拍卖因“案外人对拍卖财产提出确有理由的异议”被撤回;第二次与第四次拍卖因无人出价导致流拍;第三次拍卖,最终以3784.224万元成交,买受人是深圳粤商物流有限公司。

至于为何标的物再次上线拍卖平台?对外经济贸易大学法学院院长助理、副教授楼秋然在接受《证券日报》记者采访时分析称,这是由于买受人竞拍成功后没有及时履行付款义务。按照《拍卖法》第39条第1款的规定,买受人应当按照约定支付拍卖标的的价款,未按照约定支付价款的,应当承担违约责任,或者由拍卖人征得委托人的同意,将拍卖标的再行拍卖。

中小公募机构股权变更

是机遇还是挑战?

无独有偶,今年还有多家中小型公募机构的股东寻求转让其所持股份。如东海基金管理有限责任公司22.6027%的股权在今年5月份、7月份、11月份三次在网络司法拍卖平台拍卖,均因无人出价而流拍。嘉合基金管理有限公司(以下简称“嘉合基金”)也不例外,中航信托股份有限公司(以下简称“中航信托”)自2022年12月份起多次尝试转让其持有的嘉合基金27.27%股权,今年5月份再次挂牌转让,但至今仍未找到合适买家。

中小公募机构股权频繁变更的背后,是公募基金行业竞争加剧、中小机构生存空间受到挤压的现状。近年来,公募基金管理规模持续扩张,行业更是驶入了发展的快车道。然而,资源禀赋不同的公募机构发展迥异。头部公募机构优势尽显,资金和人才加速向头部基金公司靠拢,而部分中小型基金公司则走向分化。中小公募机构在业绩、规模、人才等方面均处于劣势地位,实现盈亏平衡的难度较大。

尽管中小公募机构面临诸多挑战,但仍有部分机构通过引入有实力的股东、优化公司治理结构等方式,努力提升综合竞争力。例如,近日,先锋基金的第一大股东也即将发生变更,新入主的股东为一家从事证券咨询的科技型上市公司。

楼秋然表示,就部分中小公募机构的股权变更而言,股权收购者可能是更具实力、对公募机构发展更具规划、更能为公募机构经营管理注入先进理念和技术的战略投资者。在这种情况下,中小公募机构的股东构成,可能就完成了由财务投资者为主向战略投资者为主、实力较弱向实力较强的转型,有助于这些中小公募机构完成经营管理的升级改造、全面提升自身竞争力。

晨星(中国)基金研究中心高级分析师代景霞在接受《证券日报》记者采访时表示,中小公募机构通过股权变更优化管理的关键因素包括三点:首先,中小公募机构首先要明确自身的战略目标,制定详细的业务发展规划,并通过选择能够帮助公司实现战略目标且与公司文化、价值观相契合的股东,确保其能为公司带来附加价值的同时也能减少摩擦。其次,在借助股东进行内部管理优化的过程中,中小公募机构可能需要变更和重组管理层,并通过引入专业人才、加强培训,来提升公司治理效率。最后,在股权变更的过程中,需要确保股权变更以及对公司做出的各方面调整均符合监管要求,及时向监管机构报备,防范合规风险。