今年以来,A股市场出现了一波显著的IPO(首次公开募股)撤单潮,年内超400家企业终止IPO,创下历史新高。

12月3日,深交所网站显示,因海谱润斯撤回发行上市申请,深交所决定终止其创业板IPO审核。

此前的11月29日,上交所网站显示,因旷视科技提交撤回上市申请,根据规定,证监会决定终止旷视科技公开发行股票并在科创板上市注册程序。旷视科技被称为国内AI(人工智能)“四小龙”之一,目前距离其2021年3月申请科创板上市,已过去三年之久。

根据万得(Wind)数据统计,今年以来,截至2024年12月3日,A股市场已有425家拟上市企业终止IPO(包括主动撤回、审核不通过、终止审查及其他),这一数字相较于2023年全年的284家大幅增长49.64%,创下历史新高。其中,主动撤回的比例超过了96%,达到408家。

有投行人士对《财经》表示:“IPO出现撤单潮的原因是多方面的:一是2023年‘8·27新政’以来IPO审核政策持续收紧,如提高现场检查覆盖面等;二是沪深交易所对上市门槛的提高,其中主板、创业板拟上市企业的财务指标要求比之前有所提高;三是多因素导致的拟上市企业自身业绩或经营出现问题,令IPO受阻;四是因投行等中介机构执业质量问题所致。”

一、撤单集中于两大板块

从今年IPO撤单潮的时间线变化来看,今年上半年,自2月开始,IPO终止审核数量出现明显攀升趋势,到6月,IPO单月终止审核数量达到顶峰,创下年内最高。当月共计有多达115家拟上市企业终止IPO审核,占今年以来IPO终止审核数量的27.5%,而上半年,共计有239家拟上市企业终止IPO审核,6月终止IPO的数量占比超过57%。

进入下半年,IPO终止审核数量开始逐月减少,11月出现小幅反弹,当月IPO终止审核数量为38家。业内人士表示,从时间线的变化节奏来看,今年6月底之前,IPO审核处于停滞状态,导致不少企业撤单。7月以来,监管重启IPO受理,审核通道相对更通畅一些,撤单量也开始有所下降。

从IPO终止审核企业所申请板块来看,创业板和主板成为本轮“撤单潮”的集中地。其中,创业板IPO终止审核数量达到了148家;主板位居第二,共计有129家拟上市企业IPO终止审核,其中上交所主板为76家、深证主板为53家;北交所IPO终止审核数量位列第三,为75家;科创板IPO终止审核数量位列第四,为73家。

对此,有投行人士对《财经》表示:“相较于其他板块,主板、创业板IPO撤单数量明显,一定程度上源于上市新规提高了这两个板块的IPO财务指标。这也意味着,不少排队中的沪深主板及创业板拟上市企业可能因业绩无法满足上市新规对财务指标的要求而不得不撤回材料。”

今年4月30日,沪深交易所发布《股票发行上市审核规则》等九项配套业务规则。新规要求,主板上市最近三年累计净利润指标从1.5亿元提高至2亿元,最近一年净利润指标从6000万元提高至1亿元;创业板上市最近两年净利润指标由5000万元提高至1亿元,并新增最近一年净利润不低于6000万元的要求。

此外,值得注意的是,上市新规强化了科创板的“硬科技”定位,部分拟上市企业因科创属性成色不强,包括研发投入较低、核心专利发明存在争议、专利数量不足等问题,遭监管问询,从而撤回了上市申请。

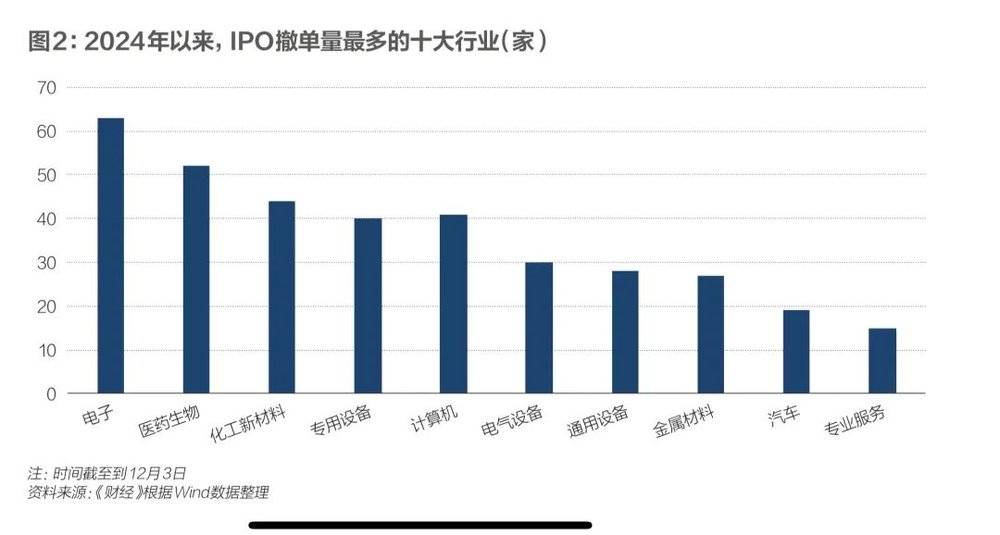

从IPO终止审核的拟上市企业所处行业分布来看,电子行业位居首位,共计有63家企业终止IPO审核。电子细分行业中,半导体有23家、电子器件有15家。生物医药紧随其后,共计有52家企业终止IPO审核,其中医疗器械16家、生物医药14家、化学制药14家。化工新材料位居第三,共有44家企业终止IPO审核,其中化学制品有24家、化学原料有8家、化肥农药有6家。

除此之外,专用设备、计算机、电气设备、通用设备、金属材料和汽车也是IPO终止审核的主要行业,分别有40家、41家、30家、28家、27家和19家企业终止IPO审核。

从IPO终止审核企业的募资规模来看,5亿元~10亿元以及5亿元以下的IPO终止审核数量最为集中,其中拟募资5亿元~10亿元的企业共计有163家,5亿元以下有128家。仅有4家企业拟募资额超过50亿元,包括拟募资650亿元的农化巨头先正达,这也是今年唯一拟募资规模超百亿元的撤单企业,另外三家分别为旷视科技、长利新材和潍柴雷沃,拟募资规模分别为60.18亿元、50.3亿元以及50亿元。

从IPO终止审核企业所处地区分布来看,江苏省IPO终止审核企业数量最多,为73家,其次为广东省的70家,浙江省有60家、上海有38家、北京有34家、山东省有28家、四川省有19家。

二、投行业务受影响

IPO撤单潮之下,作为中介机构的券商投行,其业务也受到很大影响。Wind数据显示,截至12月3日,2024年IPO撤单量已经达到了425家,涉及61家券商。

其中,撤回数量超过10家的券商有12家,撤回IPO数量最多的是中信证券,截至目前撤回53家,中信建投撤回37家,海通证券有28家,民生证券与中金公司分别有27家。

撤回数量较多的也是投行项目较多的券商,由于项目基数大,因此撤回数量也相对较多。相比之下,中小券商投行项目数量较少,因此撤回数量也十分有限。根据万得数据,有49家券商撤回IPO的数量在10家以下,其中,有21家券商撤回数为1家。

从撤回率指标上看,根据Wind数据,今年以来,撤回率为100%的券商有17家,基本是中小券商,包括中原证券、华英证券、华林证券、湘财证券、国盛证券等。

尤其是中原证券,今年保荐了5家企业,其中4家拟登陆北交所,1家拟登陆深证主板,但全部终止撤回。华英证券、首创证券各保荐4个IPO项目,也全部撤回。华英证券撤回的4个项目中,2家拟登陆上证主板,拟登陆创业板和北交所的各有1家。

有12家券商2024年仅保荐1家IPO项目,但均已撤回,因此撤回率均是100%。这些券商包括联储证券、太平洋证券、瑞信方正、西南证券、中银国际等。

也有一些中小券商表现相对不错。例如,申港证券、华创证券、德邦证券的撤回率均是33.33%。兴业证券与中泰证券的撤回率均为42.86%。

一梯队券商撤回率大多在50%~60%之间。中信建投今年以来撤回IPO数量37家,撤回率57.81%。中金公司撤回率57.45%,海通证券与华泰证券分别为54.90%与54.76%。头部券商中,表现最佳的为国泰君安,保荐的39个项目中14个撤回,撤回率35.90%。

撤回数量与撤回率一定程度上表明券商投行的执业质量,这其实也在监管层的考核范围之内。中国证券业协会此前发布的《证券公司投行业务质量评价办法》中就提到,执业过程中保荐项目如果被否决、撤回等,投行都将被扣分。

近日,上交所向业内下发最新一期的《发行上市审核动态》,披露了2023年保荐机构执业质量评价的总体情况。本次评价共涉及103家具有保荐业务资格的保荐机构。经评价,6家保荐机构划分为A类、20家保荐机构划分为B类、8家保荐机构划分为C类,其余69家保荐机构因相关年度无保荐上市公司或者无进入审核注册环节的首发项目划分为N类。

实际上,近几年证监会对投行的监管尤为严格。证监会多次公开表示,持续强化对证券公司投行业务监管,压严压实中介机构“看门人”责任。在严把市场准入关口、提升上市公司质量过程中,投行扮演着至关重要的作用。

近期,证监会在通报证券公司投行业务专项检查时就表示,将坚决贯彻党的二十届三中全会精神,认真落实新“国九条”等资本市场“1+N”文件部署,督促所有行业机构以案为鉴、以案促改,持续强化投行业务监管,及时评估监管效果并持续改进监管工作,推动保荐机构进一步提升执业质量,坚守廉洁从业底线,更好发挥证券公司服务实体经济和国家战略的功能作用。

三、多因素导致IPO撤单

A股市场今年IPO撤单较多,与监管政策及市场环境变化密切相关。《财经》梳理了近一年有关IPO监管政策的变化情况,自2023年8月27日,证监会提出阶段性收紧IPO节奏后,IPO审核几乎处于停滞状态,直到今年6月,IPO审核才渐趋平稳。

今年3月15日,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,着眼于从严监管企业发行上市活动,压紧压实发行监管全链条各方责任,其中的措施就包括严把拟上市企业申报质量,严禁以“圈钱”为目的盲目谋求上市、过度融资,对财务造假、虚假陈述、粉饰包装等行为及时依法严肃追责。

同日,证监会首席风险官、发行监管司司长严伯进在国新办发布会上表示,“证监会将大幅提高现场检查比例,主要考虑同步增加随机抽取和问题导向的现场检查,使现场检查覆盖率不低于拟上市企业的三分之一。对现场检查中发现的欺诈发行、财务造假这些线索,一经查实,严惩不贷,通过这样的方式有力震慑那些试图带病闯关者,从源头上提高上市公司的质量。”

4月12日,新“国九条”发布。关于IPO,新“国九条”明确提到,提高发行上市辅导质效,扩大对在审企业及相关中介机构现场检查覆盖面,进一步压实发行人第一责任和中介机构“看门人”责任,建立中介机构“黑名单”制度。

此后的4月30日,沪深交易所发布了《股票发行上市审核规则》等九项配套业务规则,进一步完善发行上市制度,提高主板、创业板上市标准,完善科创板科创属性评价标准等。6月19日,证监会又发布了《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》(又称“科创板八条”),进一步完善A股IPO监管措施。

有投行人士对此表示,“‘8·27新政’推出一年多来,A股IPO市场出现明显降温现象,政策的调整和变化,尤其是加大现场检查力度以及提高发行上市标准等变化,是此轮IPO撤单潮的主要原因。”

值得注意的是,除了外部监管政策及市场环境变化,拟上市企业自身因经营能力、业绩情况、经营独立性、股权架构、信披质量及舆情管理等多个维度存在短板或瑕疵被监管重点关注,同样成为今年IPO撤单的重要原因。

例如,今年8月28日撤回创业板IPO申请的贝特电子,公司业绩虽持续增长,但产能利用率却出现下滑,仍计划募资用于扩产,同时其研发费用率显著低于同行业可比公司,独立研发能力及核心技术创新性遭到质疑,最终撤回了上市申请。

今年10月28日撤回科创板IPO申请的如鲲新材,因业绩增长放缓、毛利率波动、募投项目合理性和核心技术先进性等被监管问询,最终撤回上市申请。

值得注意的是,今年以来,突击式分红现象被纳入监管层上市负面清单,大额分红的同时募资补充资金被重点关注。例如,敏达股份在IPO审核过程中,在上市前夕曾大额分红。公司于3月15日撤回上市申请。

面对IPO撤单潮,一些企业选择与上市公司进行“联姻”,通过并购重组实现上市。例如,今年7月1日终止申报科创板的上海联适,即有望被上市公司收购。11月20日,永安行(603776.SH)发布公告,拟通过发行股份及支付现金的方式购买上海联适65%的股份。

部分企业则选择转战港股上市,例如,美妆企业毛戈平于今年1月4日撤回上交所主板上市申请后,递表港交所主板IPO。最新进展显示,11月20日,毛戈平已成功通过港交所上市聆讯。

此外,也有不少企业选择“按兵不动”,等待行业回暖、业绩好转后再择机启动IPO。

“A股今年出现IPO撤单潮是多重因素作用的结果,同时也反映了监管层对上市企业质量的严格把控,虽然短期内可能给部分拟上市企业带来一定挑战,但从长远来看,有利于提升A股上市公司的整体质量。同时,对于撤单企业来说,也会迫使其重新审视自身发展战略,提升经营质量和创新能力。”业内人士表示。