[20231216]甲醇:去库VS烯烃停车预期

观点小结

核心观点:中性上周甲醇价格大幅反弹,由于宏观消息刺激叠加港口大幅去库影响。供应方面,内地开工率维持高位,主要煤制开工偏高,天然气制开工率继续回落,国内天然气制陆续停车,海外开工率大幅回落,由于伊朗装置停车检修见多,进口预期减少。需求方面,传统下游开工率和烯烃装置开工率窄幅波动,但近期烯烃企业库存回升,港口采购量大幅上行,烯烃企业刚需补库,关注后续华东几套MTO装置的动态。短期市场矛盾在于港口仍在兑现去库预期的过程中,但随着甲醇价格的反弹MTO利润压缩,烯烃装置停车检修风险增加,限制盘面价格上行的空间,短期预计高位震荡,回调短多为主,关注MTO装置的动态。

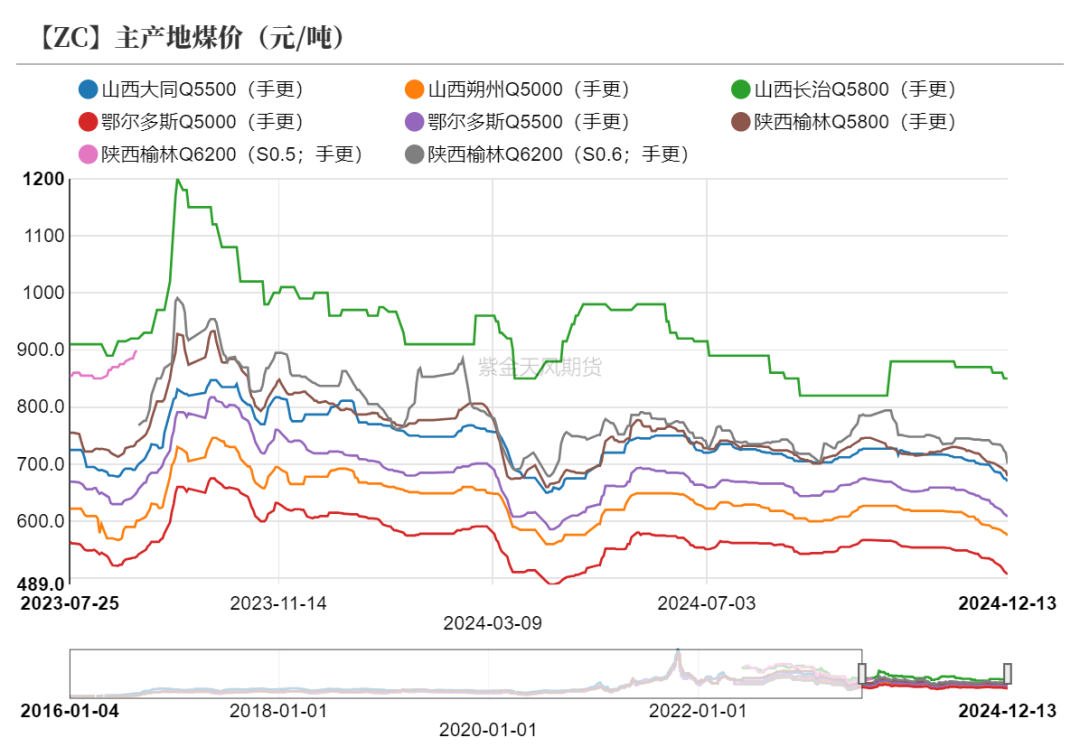

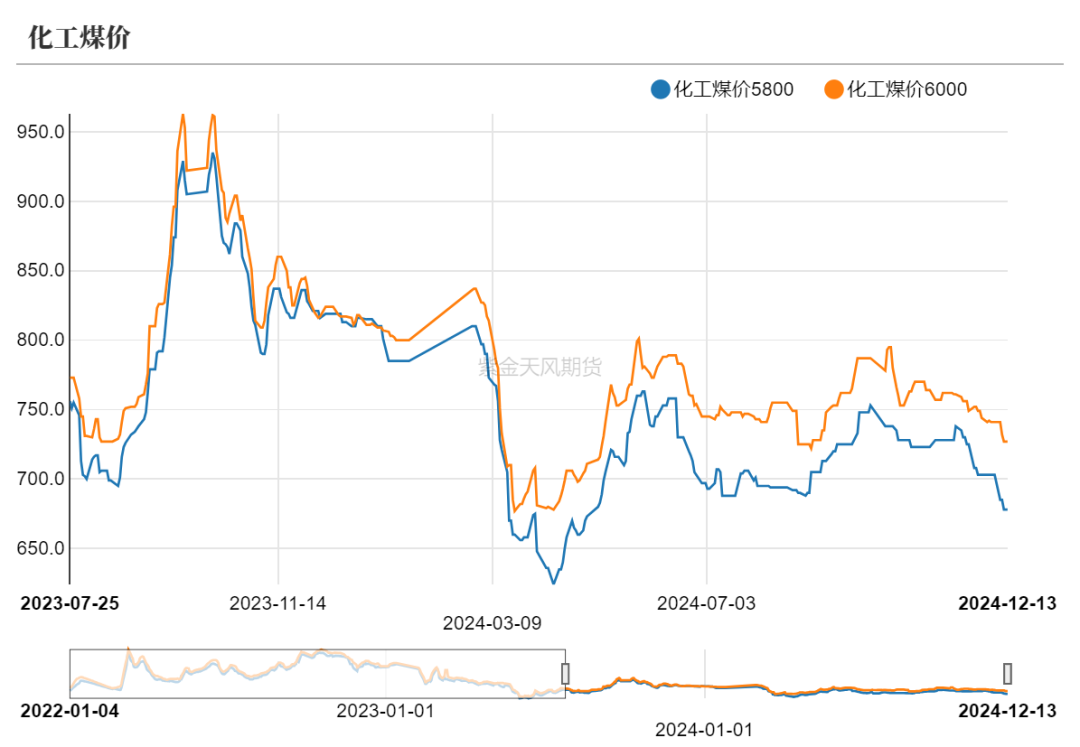

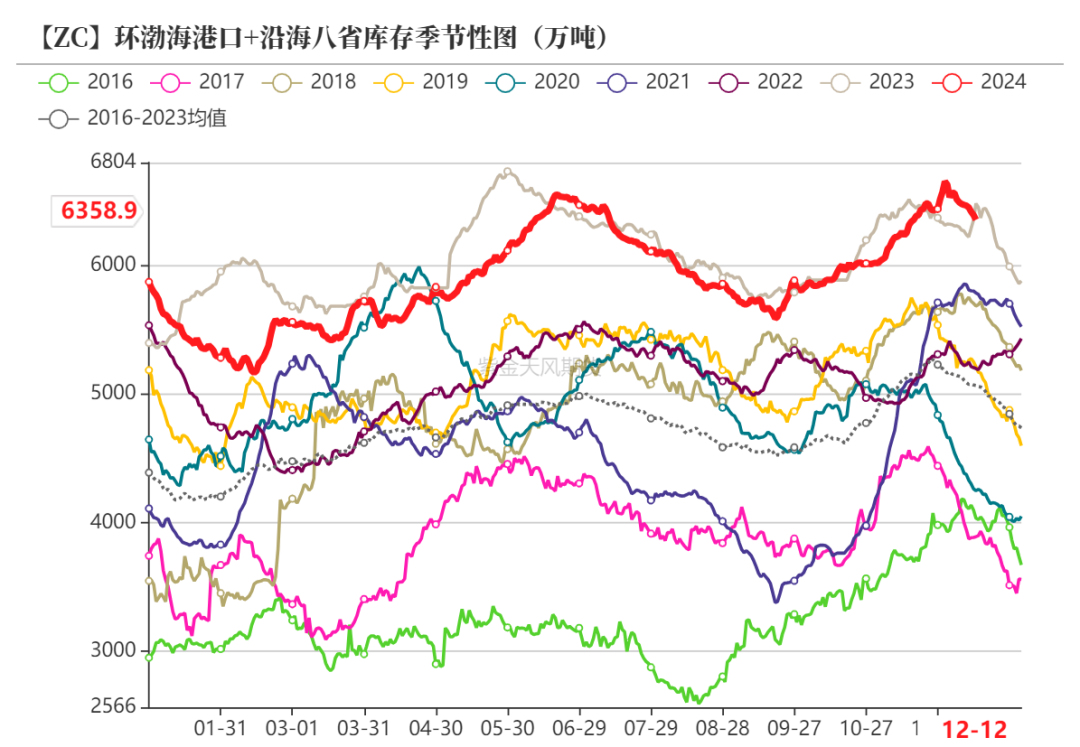

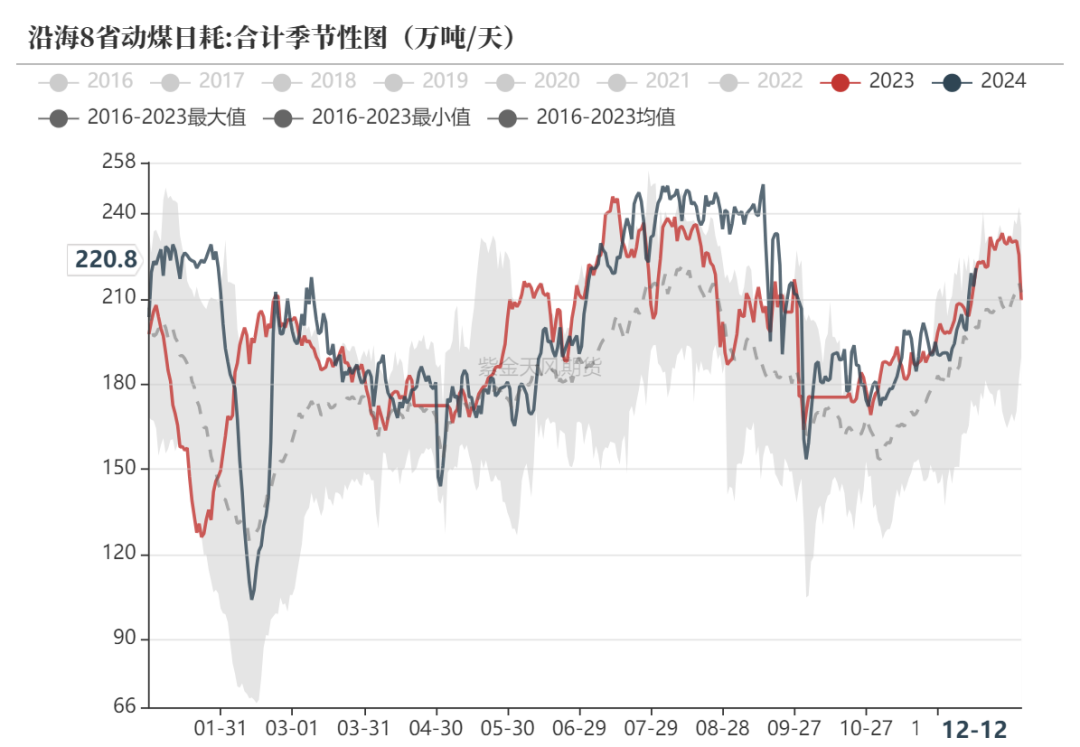

动力煤:偏空煤炭价格近期回落明显,尽管日耗回升总库存去库,但当前库存绝对量偏高

国内供应:偏空国内开工率仍偏高,主要由于煤制开工高位,国内天然气制开工率季节性下降

进口:偏多海外开工率大幅回落,伊朗装置停车增多,进口预期减少

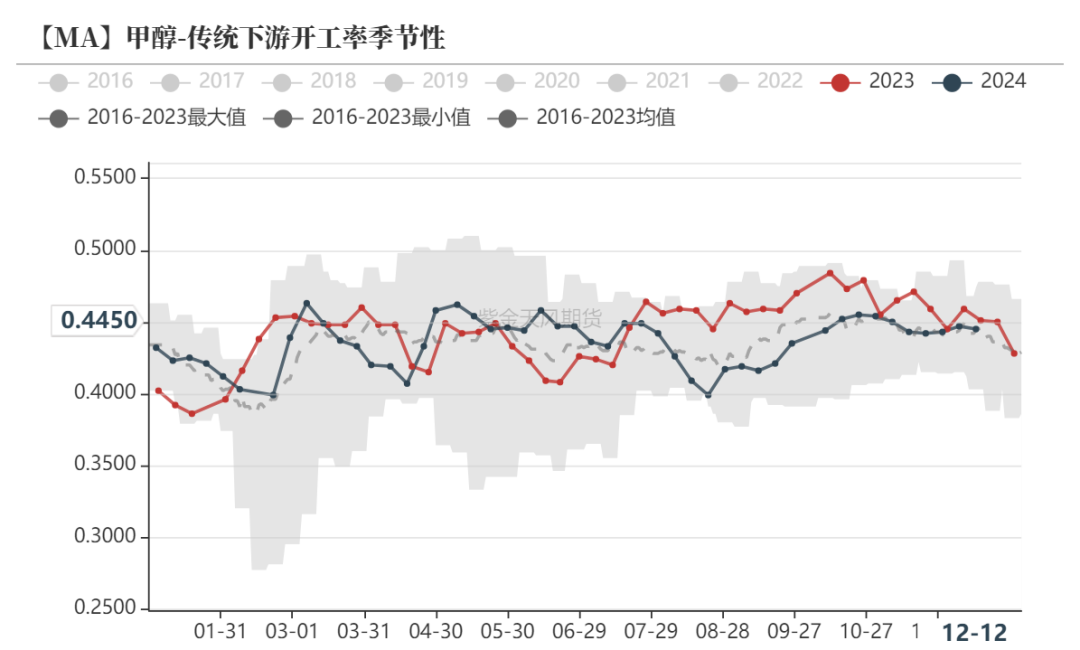

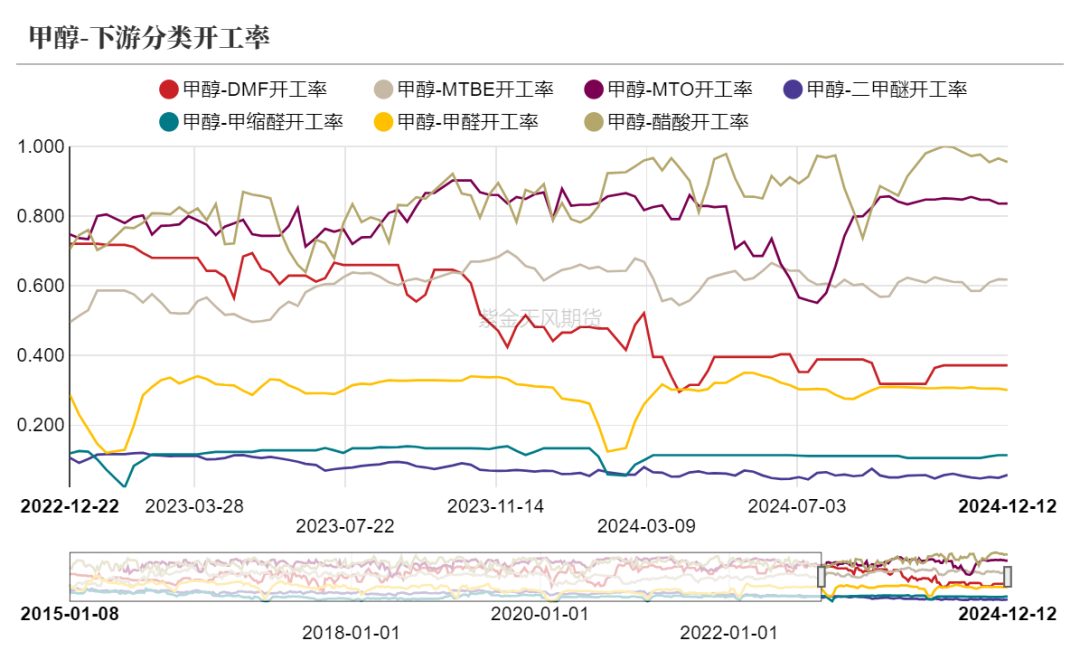

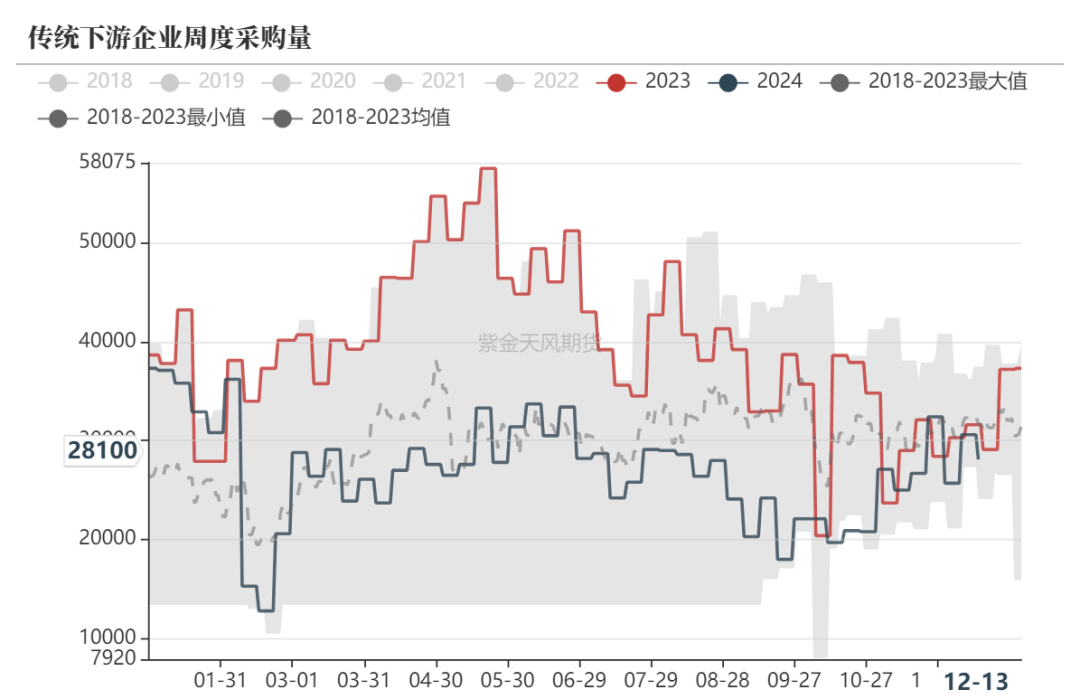

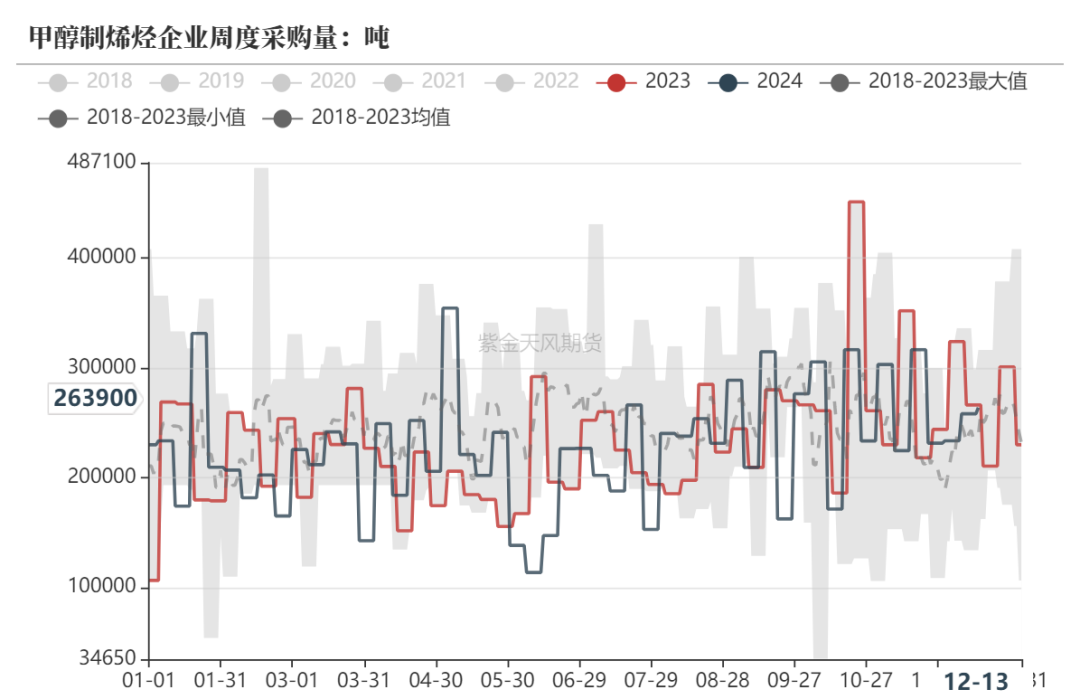

下游需求:中性烯烃下游和传统下游开工率变化均不大,近期下游刚需补库

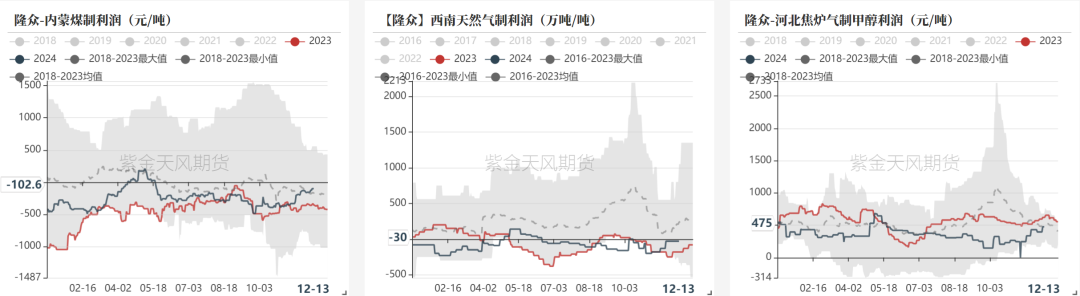

上游利润:偏多煤炭价格走弱,煤制甲醇利润回升;天然气制利润维持偏弱;焦炉气制利润表现较好

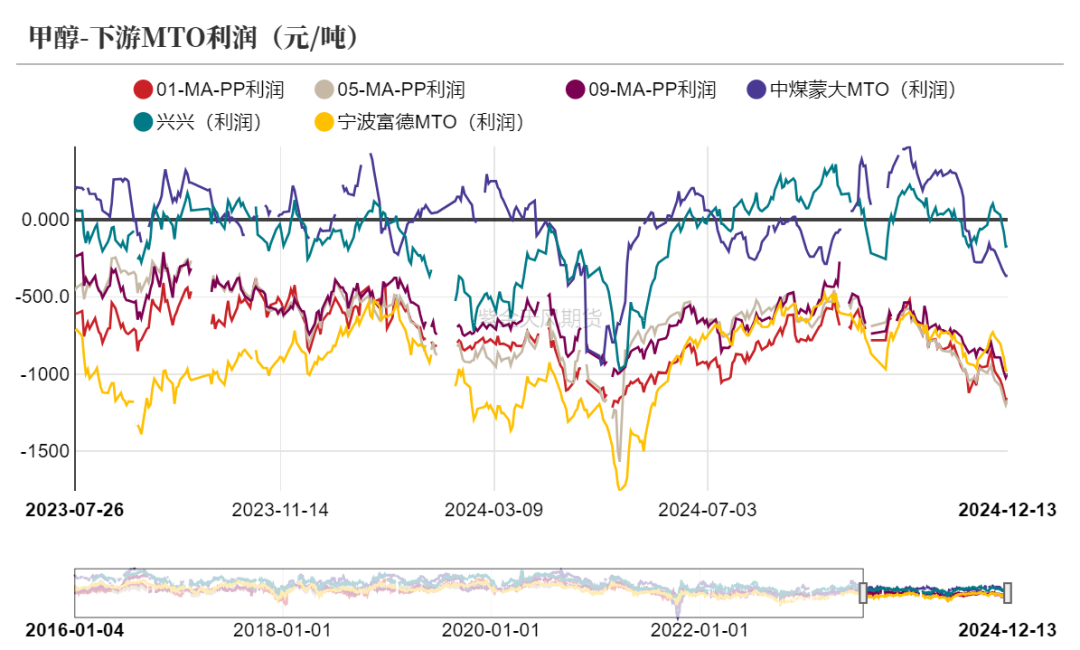

MTO利润:偏空MTO利润继续回落,当前利润处于年内中等水平

库存:偏空港口大幅去库但库存绝对量偏高;内地库存偏低。

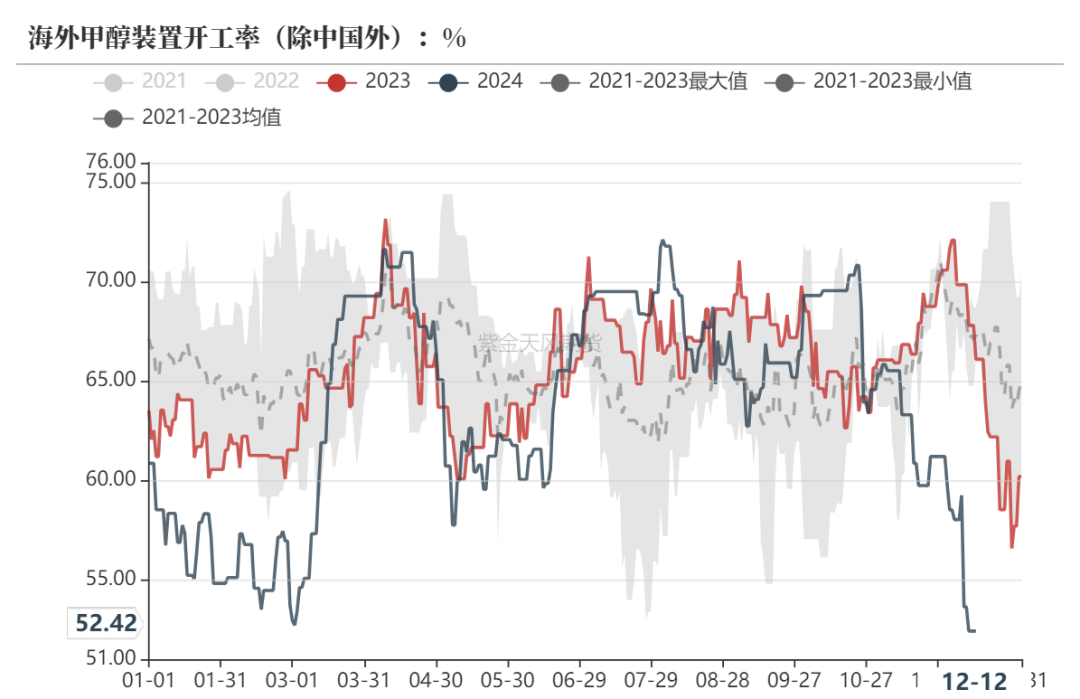

海外开工率明显下行

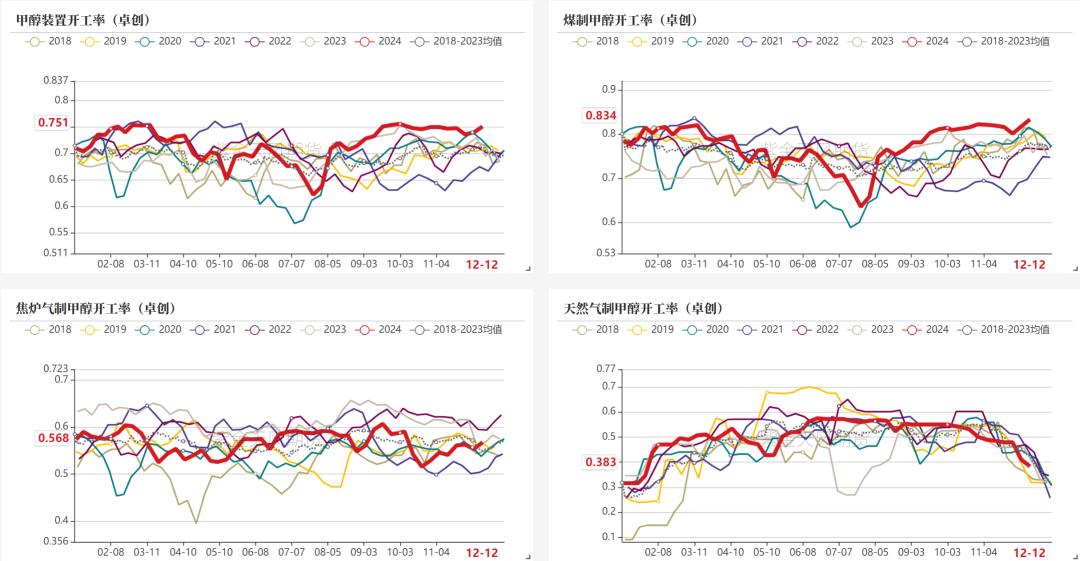

煤制开工率回升,天然气制开工回落

截至12月12日当周,全国甲醇装置开工率75.1%,其中煤制甲醇装置开工率83.4%,焦炉气制甲醇装置开工率56.8%,天然气制甲醇装置开工率38.3%。

部分装置短停

河南大化计划12月16日检修,其他装置变动不大,国内天然气制装置陆续兑现停车,玖源、中海油华南近期仍在停车中。

海外开工率大幅回落

海外甲醇装置开工率大幅回落,主要由于伊朗甲醇装置陆续停车,当前仅Kharg和FannvaranPc两套装置运行中,其他装置均停车检修。非伊朗检修装置仍偏多。

煤炭价格明显回落

上周煤炭价格明显走低,尽管日耗明显回升且煤炭库存转为去库,但当前煤炭库存绝对值处于高位,短期预计煤炭市场仍处于偏弱的状态,关注日耗是否有超预期的表现。

上游利润继续回升

煤炭价格明显回落,但内地甲醇价格表现相对偏强,导致周内煤制甲醇装置利润回升,天然气制甲醇装置利润窄幅波动,焦炉气制甲醇装置利润近期回升明显。截至12月13日,内蒙煤制利润-102.6元/吨,西南天然气制利润-30元/吨,河北焦炉气制利润475元/吨。

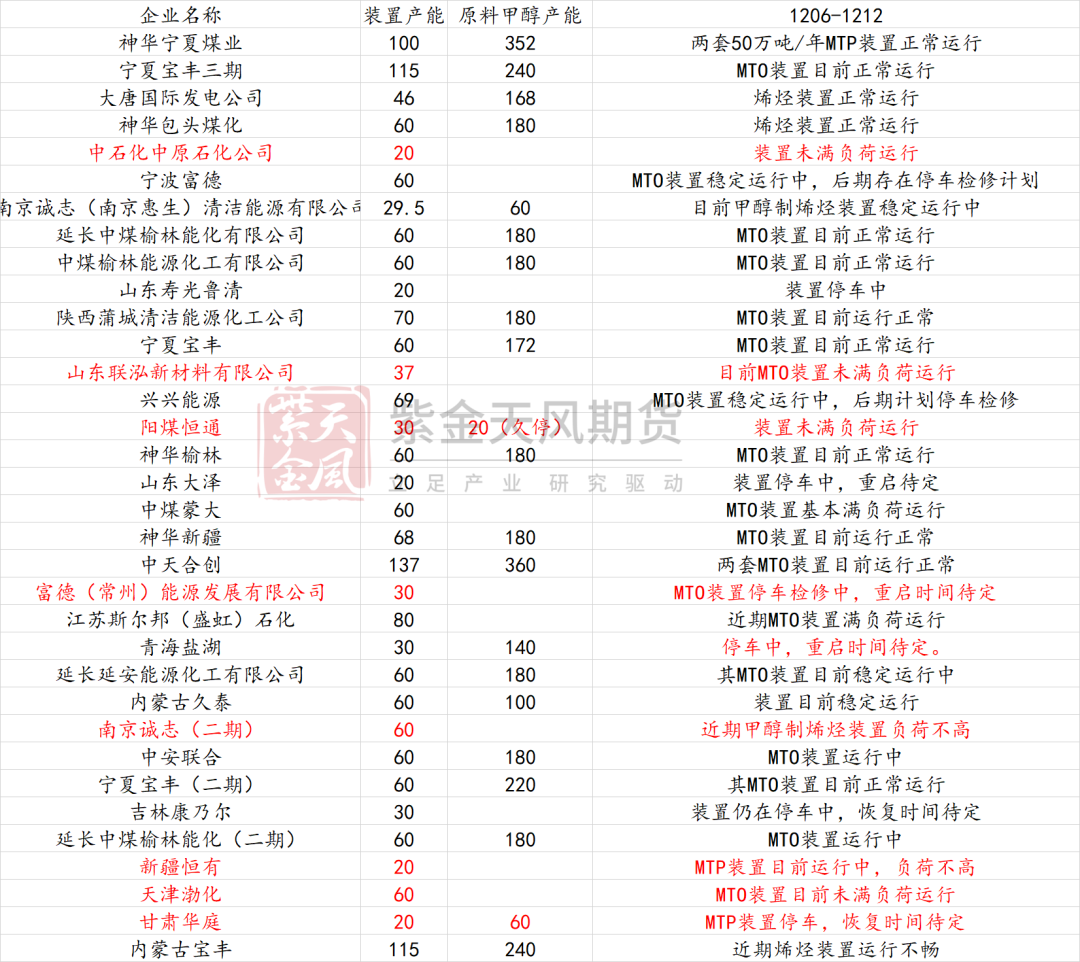

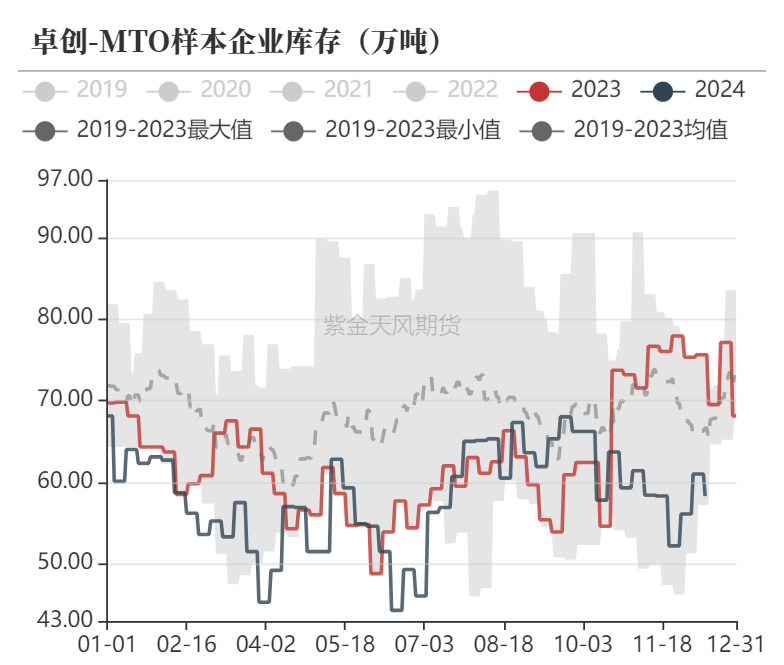

MTO存在停车预期

MTO利润继续压缩

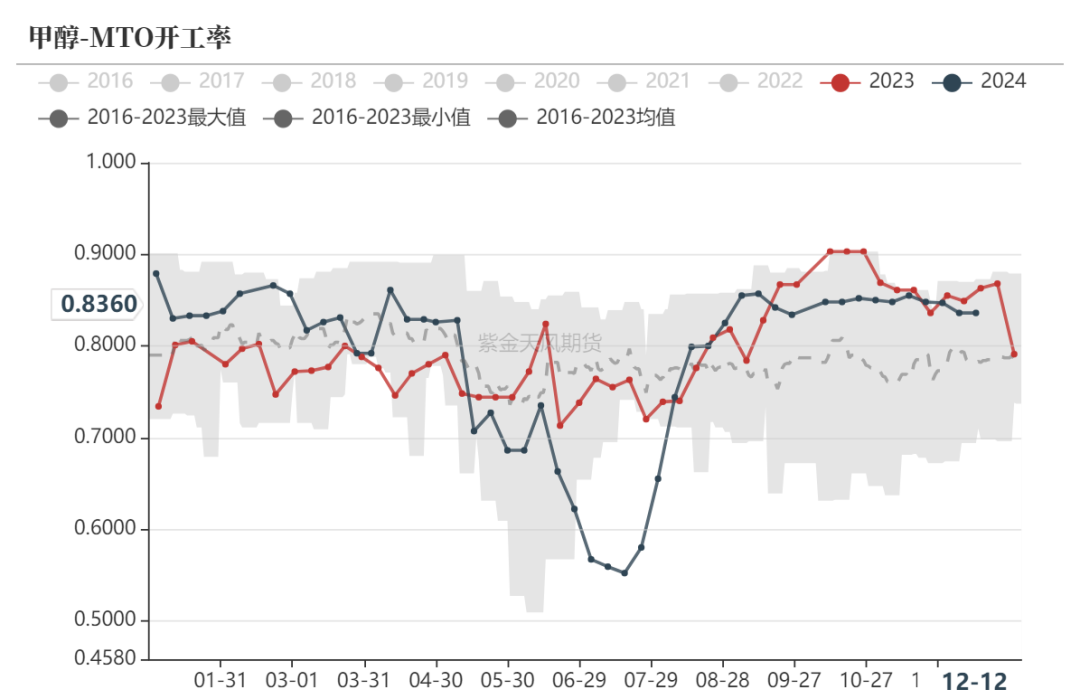

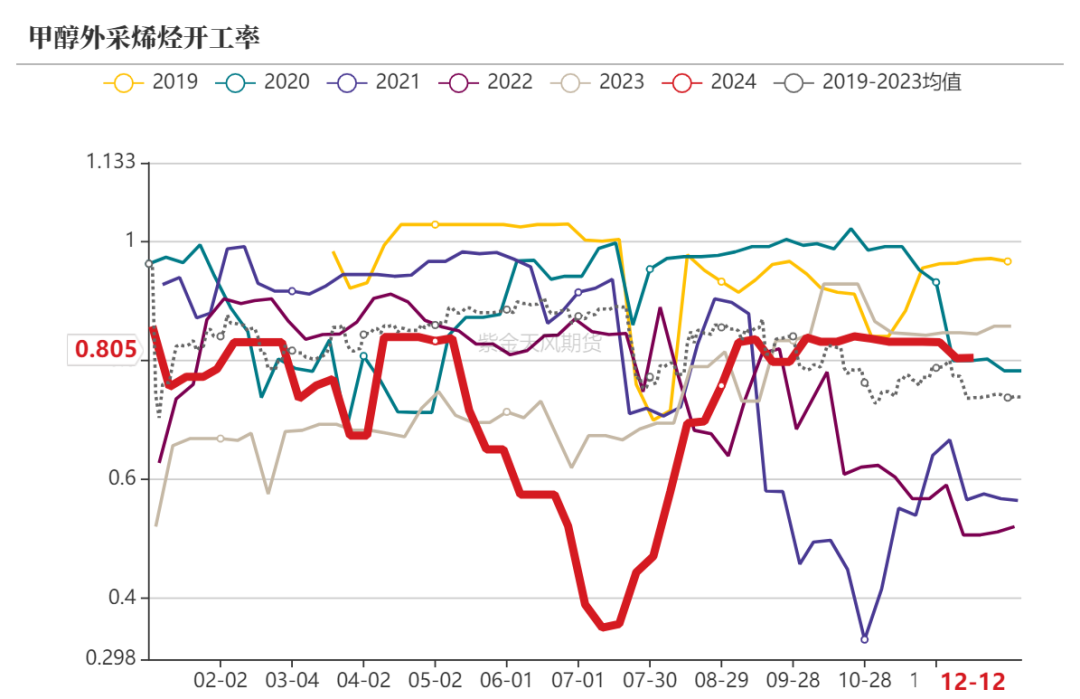

上周MTO开工率小幅回落,截至12月12日当周MTO开工率83.6%,外采甲醇制烯烃装置开工率80.5%。

烯烃工厂利润上周继续回落,主要由于甲醇价格的大幅反弹,当前利润处于年内中等水平,关注利润继续压缩背景下MTO装置动态。

MTO装置变动不大

MTO装置变动不大,华东部分MTO装置存在停车检修预期,关注后续装置动态。

传统下游利润继续走低

传统下游综合开工率窄幅波动,甲醛、醋酸和MTBE等装置开工率均变动不大。随着近期甲醇价格的反弹,传统下游装置利润继续走低,当前传统下游利润处于近年来同期低位,关注是否存在负反馈的影响。

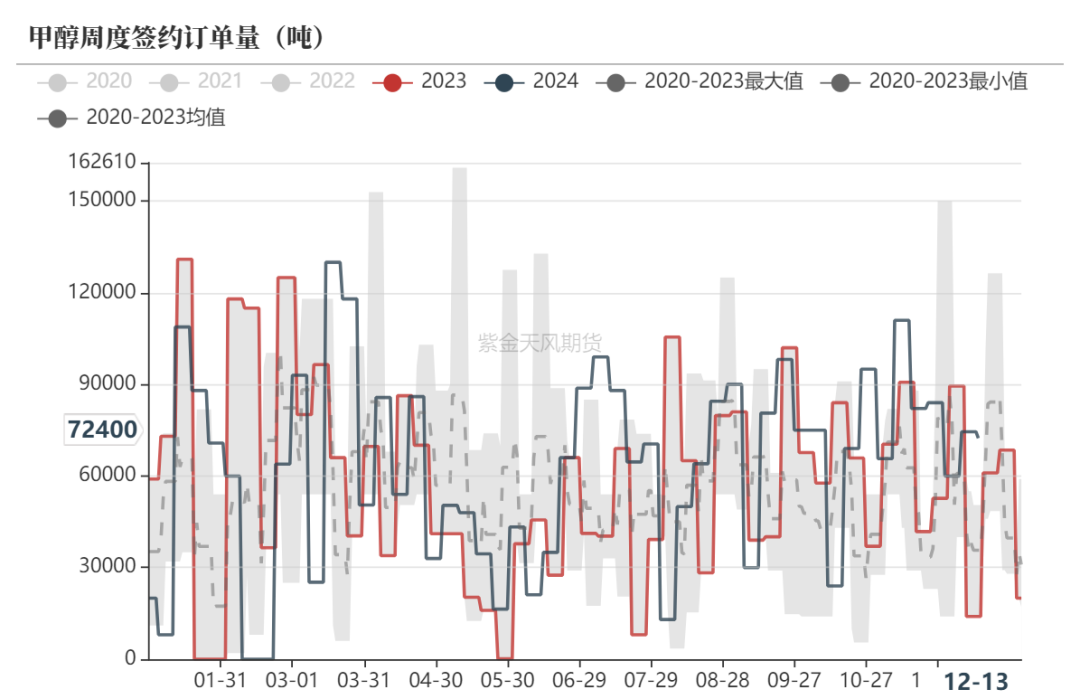

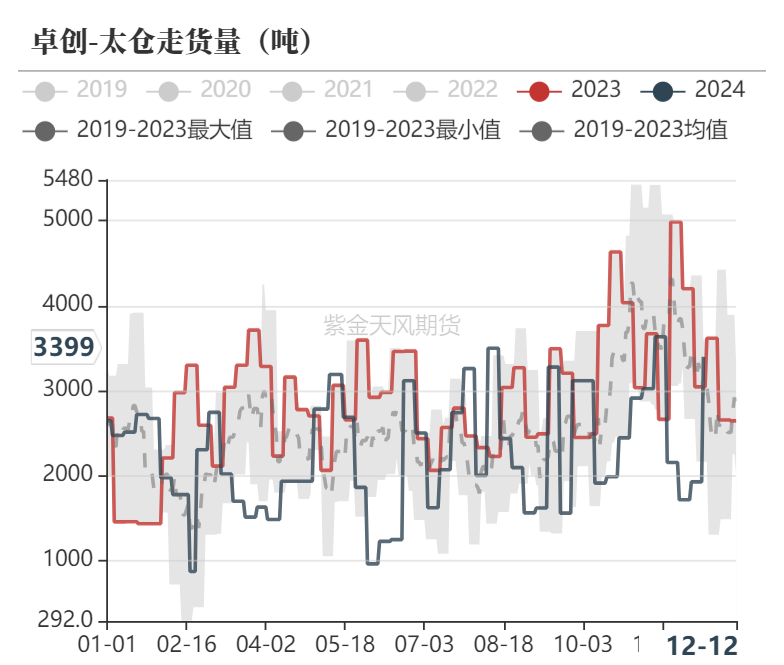

烯烃企业刚需补库

烯烃企业周度采购量小幅回升,近两周烯烃刚需补库导致采购量逐渐回升。传统下游企业采购量变动不大。

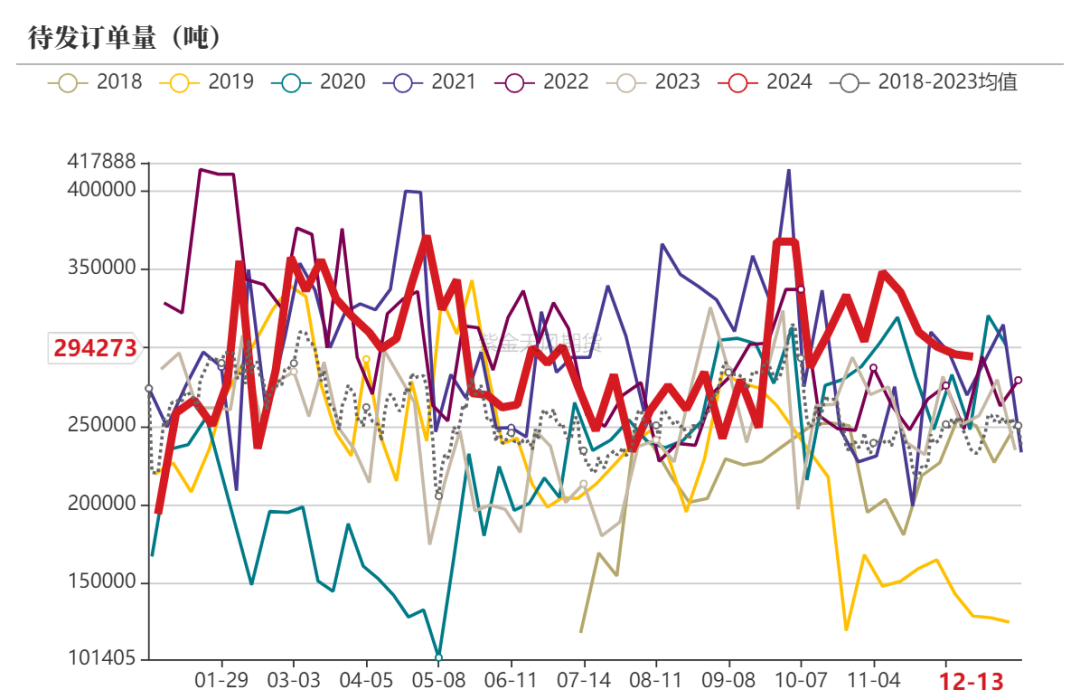

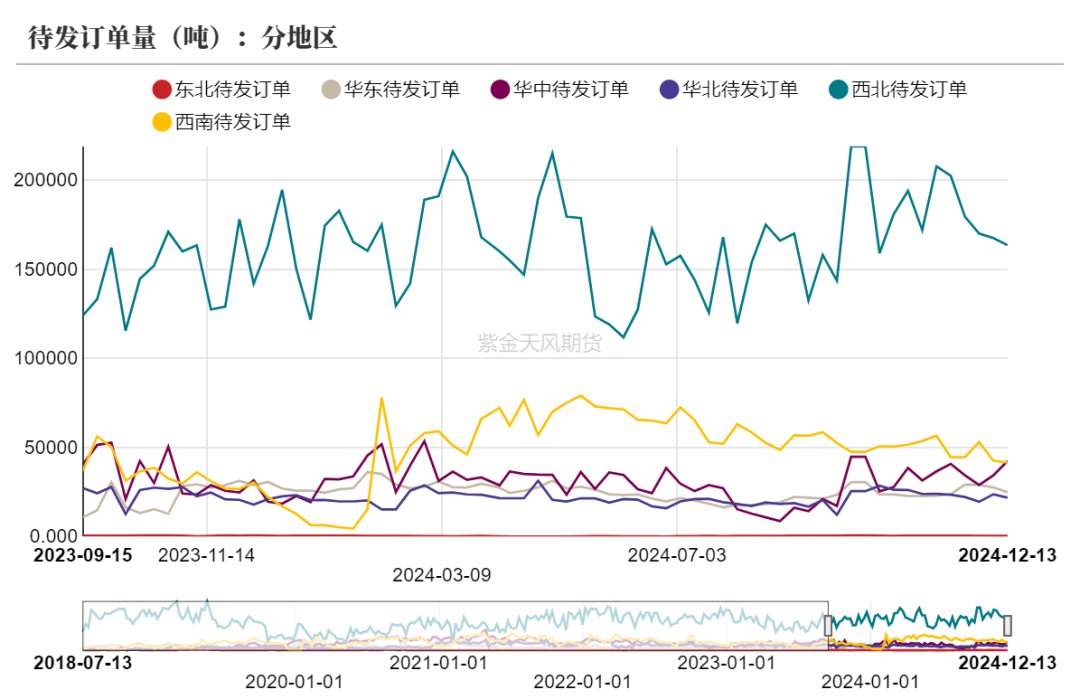

待发订单小幅下降

周内待发订单量小幅回落,主要由于西北地区下滑;新签约订单量变动不大。

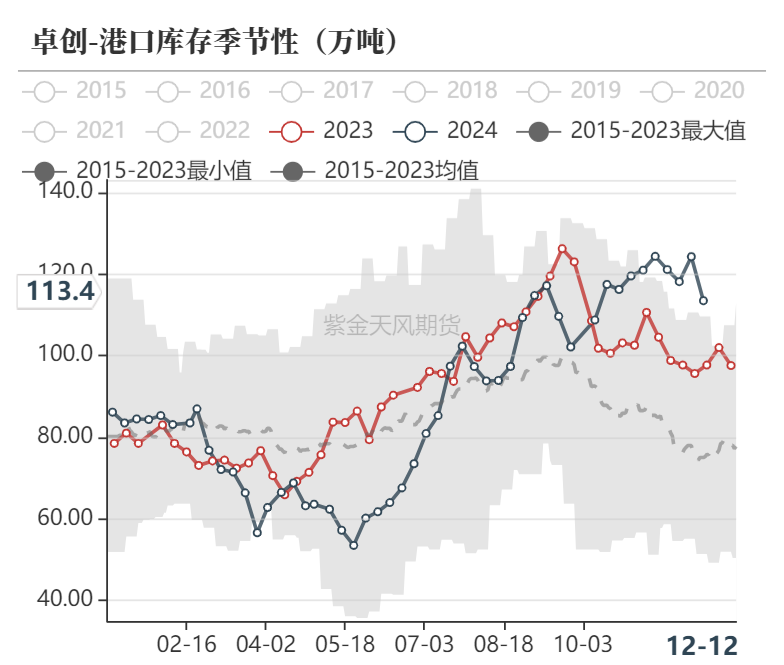

港口大幅去库

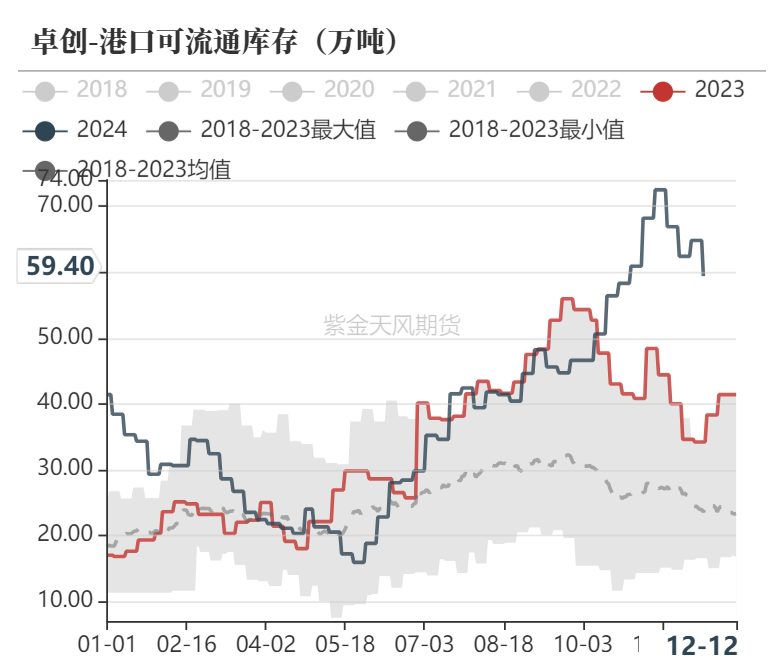

港口库存去库

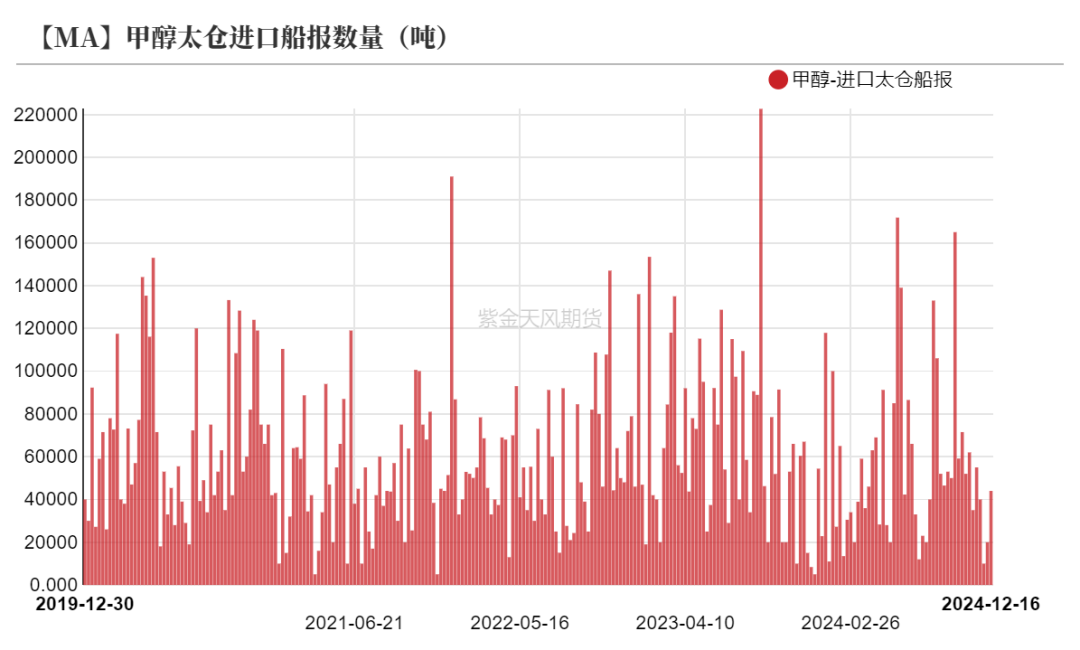

上周港口库存113.4(-10.78)万吨,港口可流通库存59.4万吨,港口库存和可流通库存上周均回落,到港较少叠加下游刚需补库导致本周港口大幅去库,短期到港量仍较少,预计港口维持去库。

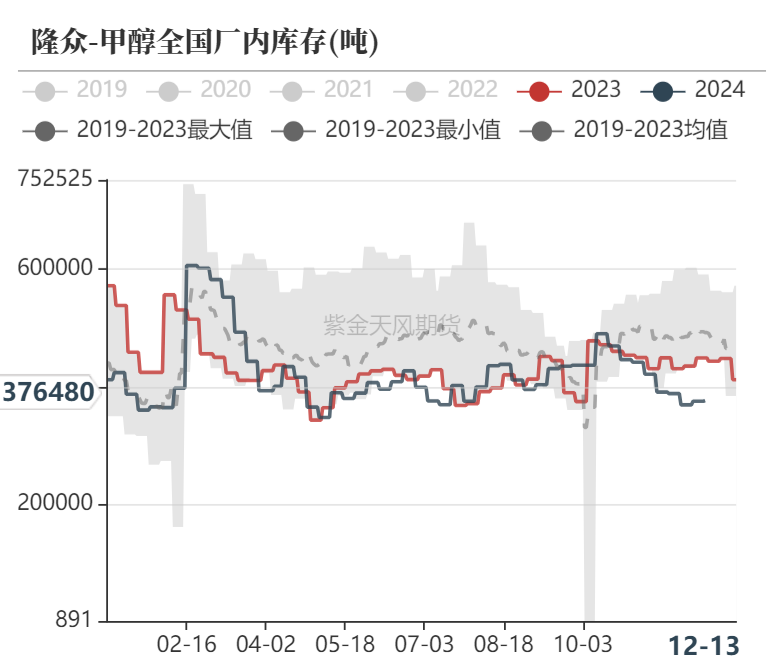

内地企业库存维持偏低,尽管内地甲醇装置开工率维持高位,但由于下游需求年内增量,内地企业库存压力不大。

MTO企业库存回升

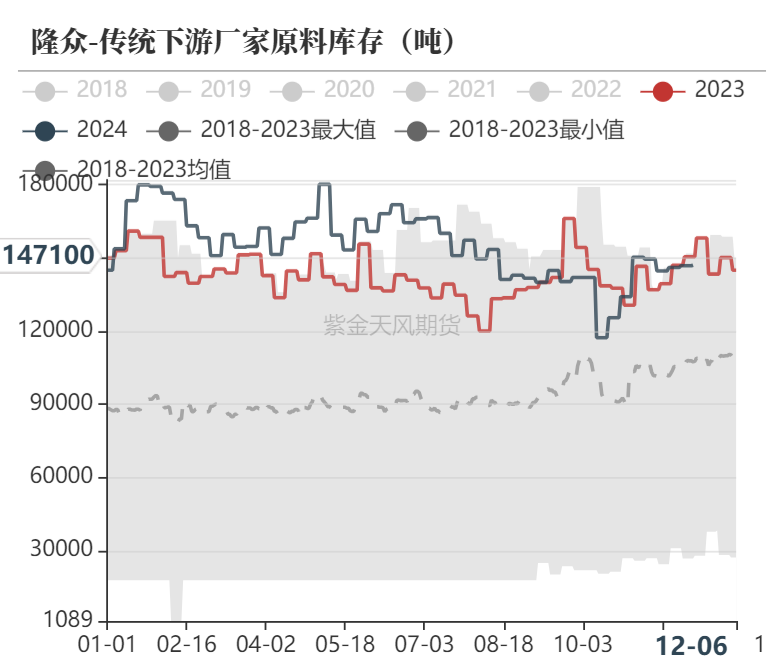

MTO样本企业库存近期回升,烯烃企业刚需补库,港口提货量近期回升明显。传统下游厂家原料库存变动不大。

到港减少

预计12月13日至12月29日中国进口船货到港量在76万-77万吨,其中江苏预估进口船货到港量在40.45万-41万吨,华南预估4.6万-5万吨,浙江预估28.95万-29万吨,内地预估2万-3万吨。

伊朗停车带来的进口减量或逐渐兑现,短期到港量逐渐下降。

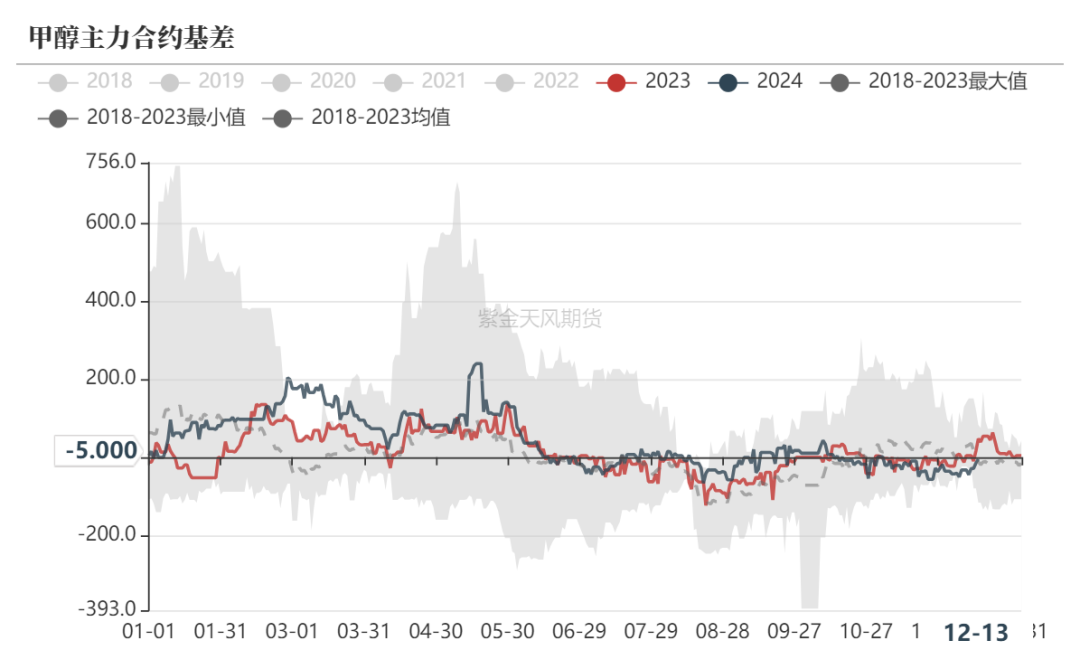

基差小幅走强

基差小幅回升但仍偏弱

华东01基差近期回升但仍偏弱,上周港口大幅去库且仍有去库预期导致基差回升,但当前库存绝对值偏高导致基差仍偏弱。

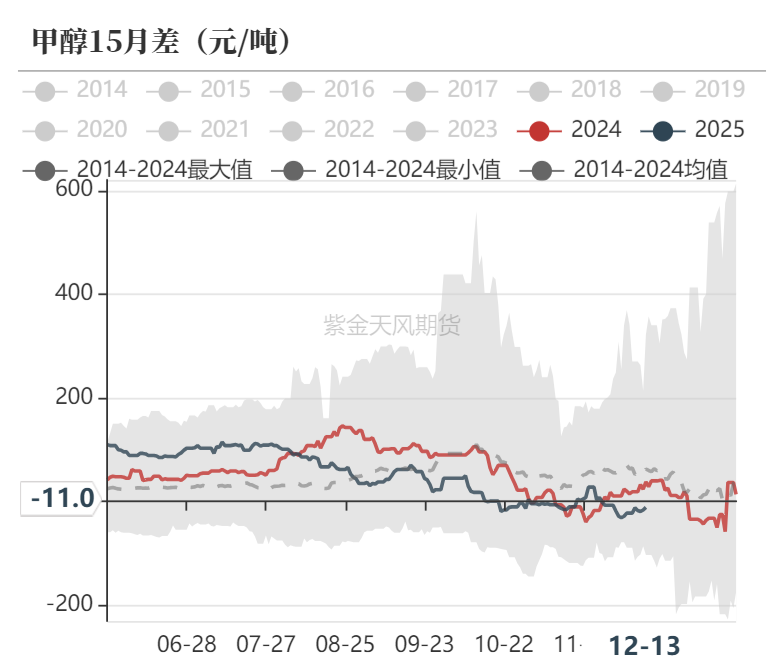

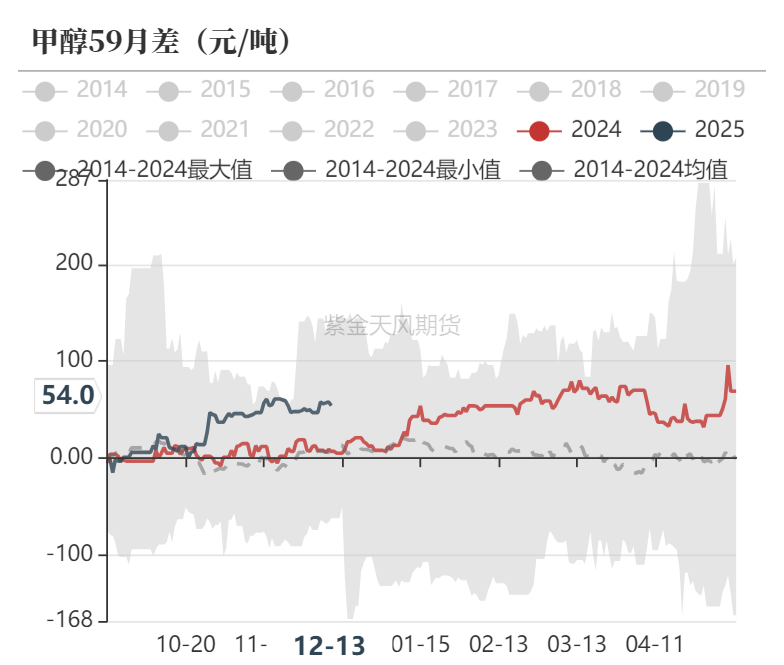

1-5月差偏弱震荡,01合约临近交割月受制于高库存影响偏弱,05合约由于去库预期表现相对偏强,导致1-5月差偏弱,但5-9月差表现相对往年偏强,5-9月差驱动在于港口去库的幅度。

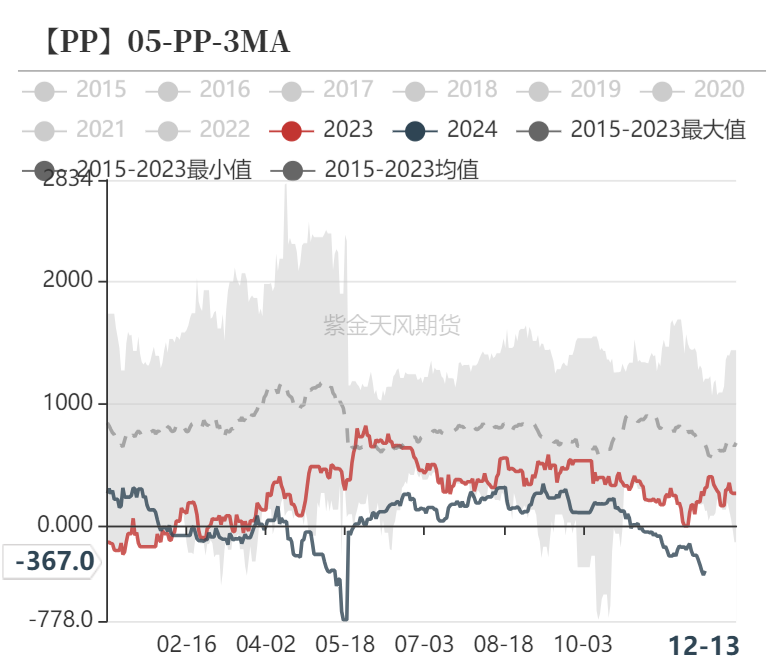

PP/L-3MA大幅走低

PP/L-3MA价差大幅走低,主要由于甲醇价格大幅上涨导致。PP供应大幅缩减但需求偏弱,供需矛盾不显著但原油价格下跌,导致PP价格偏弱;PE由于当前农膜需求支撑但库存偏低,线性价格维持高位,高级差导致盘面价格相对偏强;甲醇由于仍有去库预期价格偏强。对于价差,05合约仍建议逢高做缩,但需要关注华东几套MTO装置的动态。

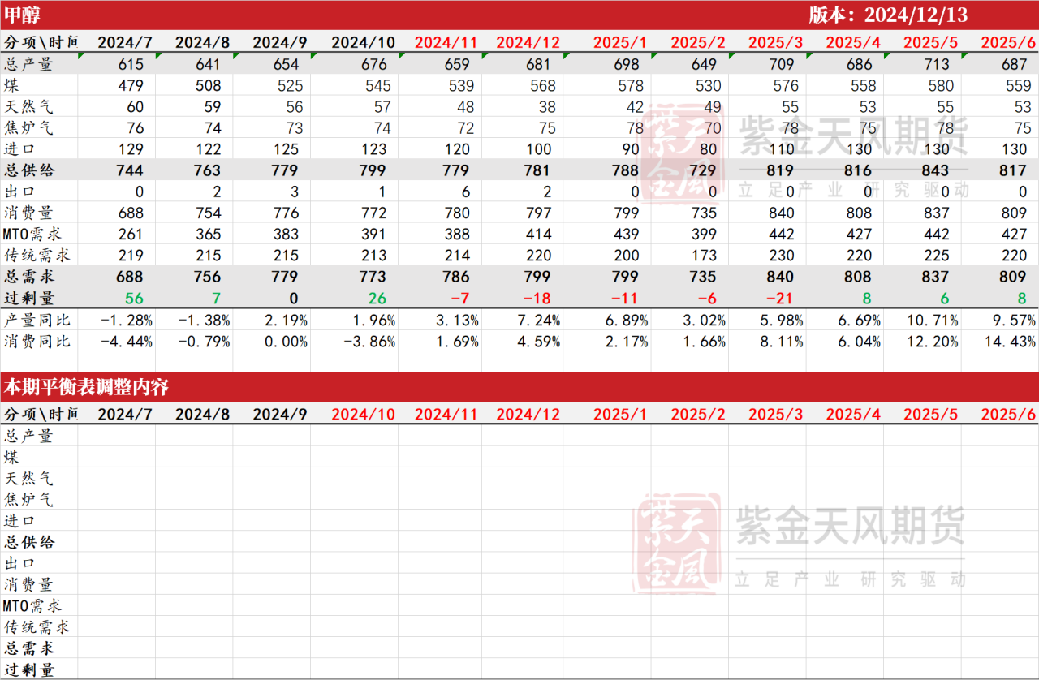

平衡表

甲醇月度平衡表