[20241217]聚酯周报:PTA&MEG:年末聚酯产销放量

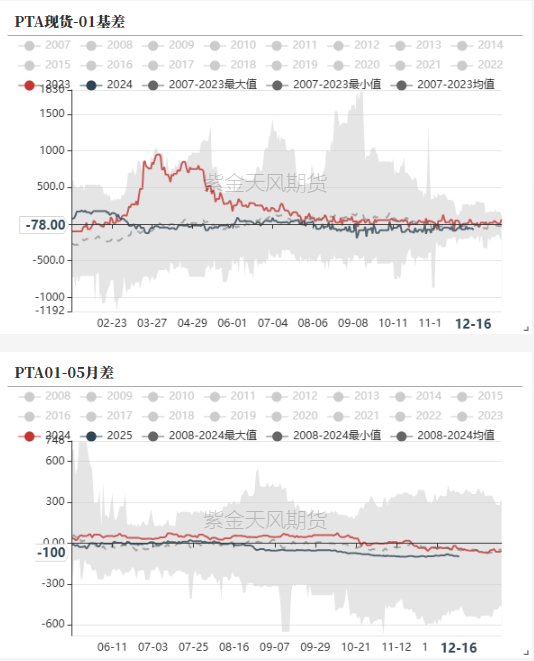

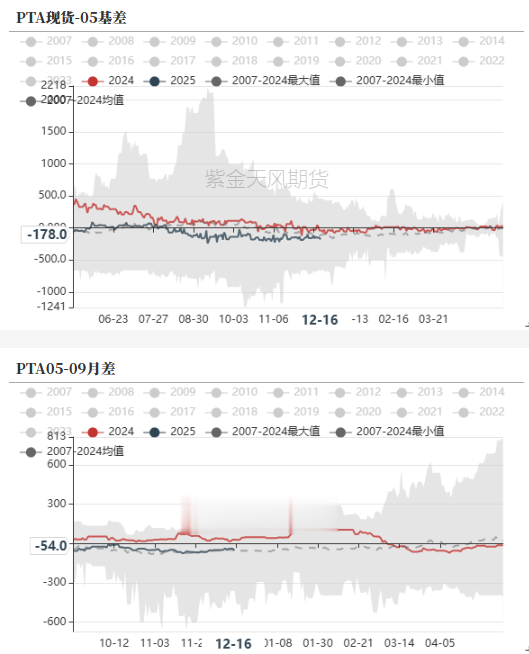

PTA观点小结

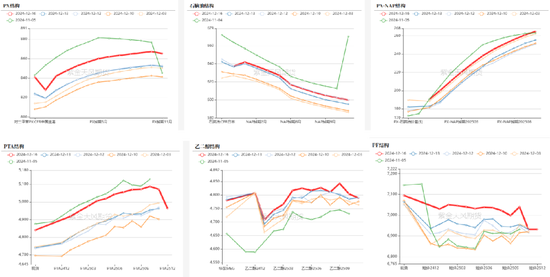

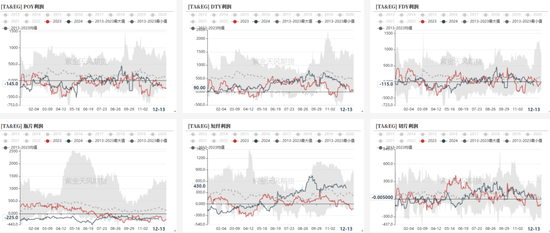

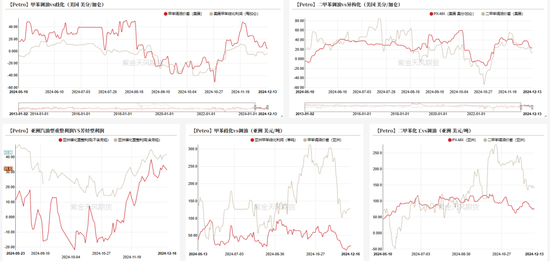

核心观点:中性PTA供需有改善,供应端检修增加,需求端聚酯产销放量,库存压力下降,平衡有改善,但仍在累库通道,关注低买机会。

月差:中性月差无风险附近,短期反套空间不大。

现货:谨慎偏空PTA现货市场商谈氛围一般,现货基差变动不大。12月主港报盘在01-50,递盘在01贴水53-55,价格商谈区间在4840~4880附近

成本:中性PX供应仍高,据闻韩国芳烃有出口美国,PXN180美金低位,估值不高,浮动价偏弱。

装置变动:中性PTA装置意外检修有增加,英力士110万吨按计划检修,YS宁波220停车检修,嘉兴石化150万吨装置检修。

下游需求:谨慎偏多织造负荷季节性下降中,下游集中备货,聚酯库存压力下降,负荷90%高位持稳,11-12月聚酯负荷评估92.5%、90%。

供需平衡:谨慎偏空近端供应端检修增加,聚酯高负荷,累库压力不大,但预期进入累库通道。

加工利润:中性PTA-原油价差低位修复,PXN边际改善至200美元,PTA盘面加工费持稳。

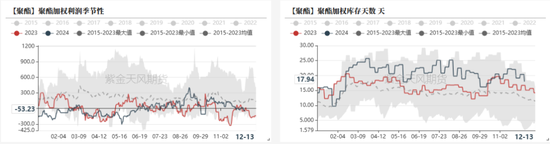

PX观点小结

核心观点:中性PX利空压力缓解,长约达成,亚洲汽油有改善,浮动价改善,短期利空有缓解,关注低买机会。

月差:中性月差走弱空间不大。

现货:中性PX商谈改善,PX估价在841美元/吨,浮动价略强,2月货源在均价-9有成交。

装置变动:谨慎偏空国内负荷回升至86%,海南炼化和大榭检修检修重启,供应仍然不低。

进口:中性亚洲负荷持稳。关注芳烃出口美国情况。

下游需求:谨慎偏多PTA检修少高产量,聚酯需求高位,产销放量,需求淡季有超预期,织造备货增加,负荷下行中。

供需平衡:中性国内供需维持松平衡,浮动价有改善。

加工利润:中性PXN修复至200美元附近,估值有修复。

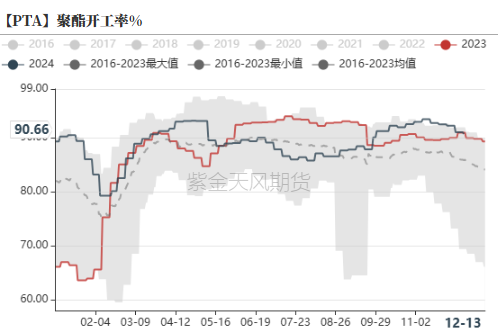

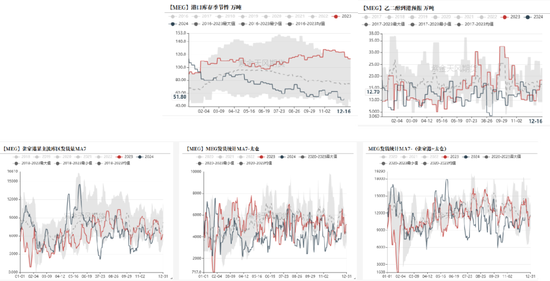

乙二醇观点小结

核心观点:中性乙二醇低库存,聚酯负荷高位,供应恢复至年内高位,预期累库但累库速度偏慢,05估值不低,关注低买机会。

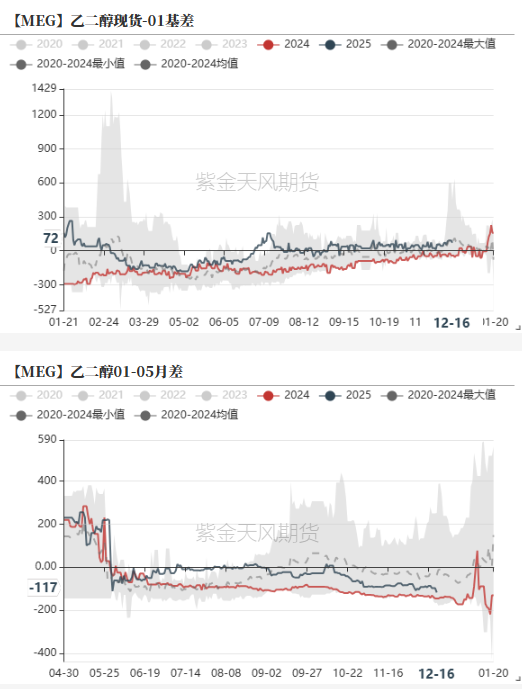

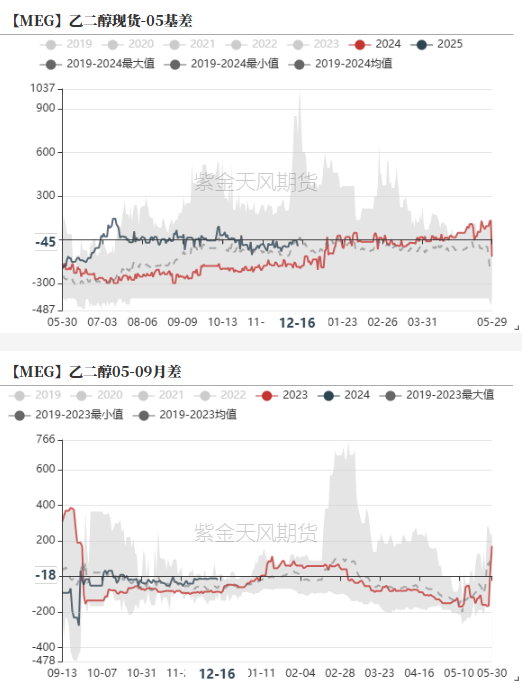

月差:谨慎偏空03合约面临注销压力,月差反套看待。1-5偏弱。

现货:中性MEG市场基差偏强,现货基差在01合约升水101-103附近,商谈4791-4793,下午几单在01合约升水100-102附近成交

装置变动:谨慎偏空乙二醇负荷偏高,中石化武汉下周重启,盛虹短停重启,河南能源20万吨检修20天,神华榆林本周停车检修4周。年底福炼、镇海计划重启,古雷、三江1月检修。

进口:谨慎偏多海外装置,台湾南亚36万吨重启,沙特38万吨yanpet1计划检修1月,JUPC2计划12月底重启。

下游需求:谨慎偏多织造负荷略走弱,集中备货,产销放量,聚酯库存压力下降,聚酯负荷回落至90.5%,11-12月评估负荷92.7-90%。

供需平衡:中性供应高位,港口回升慢,整体低库存,累库节奏不快。

加工利润:谨慎偏空油制效益一般,煤制效益偏好。

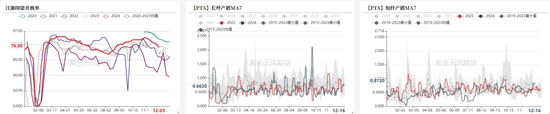

周末下游集中补货

织造负荷下降,有补货

冬季季节性淡季到来,织造负荷逐步下降中,成品库存回升。截至13日加弹开机率86%(持稳),织机开机率70%(-2%),印染开机率76%。年底丝价低位,下游部分外单下达,抄底集中补货,上周末产销放量日均460%。随着下游抄底,聚酯库存压力下降。

聚酯产销放量,库存下降

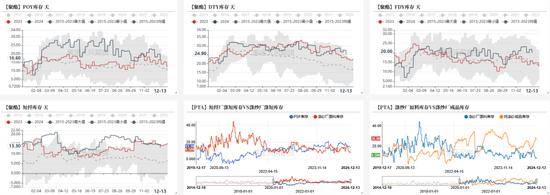

聚酯负荷高位略降,聚酯库存下降,聚酯现金流略压缩。截止12.13日,聚酯负荷至90.5%附近,聚酯现金流有压缩,聚酯平均库存17.9天附近。

上周末有促销,下游低价开启节前备货,产销明显放量,聚酯库存有望降至10天附近低位,随着库存下降,聚酯负荷预计短期能维持高位,关注1月后聚酯降负情况。

聚酯库存下降

逐步进行季节性淡季,下游备货谨慎,聚酯库存持稳略回升。截至12.13日POY、DTY、FDY和短纤库存在16.6、24.9、20和13.3天。上周末促销库存,长丝库存预计降至低位。

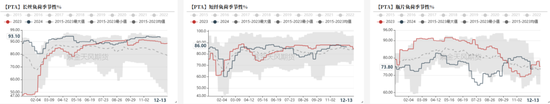

聚酯长丝利润低位

聚酯长丝现金流亏损状态,短纤现金流高位,瓶片利润表现一般。

聚酯开工评估

聚酯库存持稳,聚酯负荷仍高位90.5%,库存压力不大,聚酯负荷下降偏慢,11-12月预估负荷92.7%、90%(环比+1%)。

PTA意外检修有增加

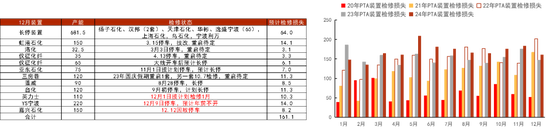

PTA意外检修有增加

PTA装置动态,计划检修量不高。12月英力士按计划检修计划1月,YS宁波220万吨12月9日停车,嘉兴石化150万吨12日停车。

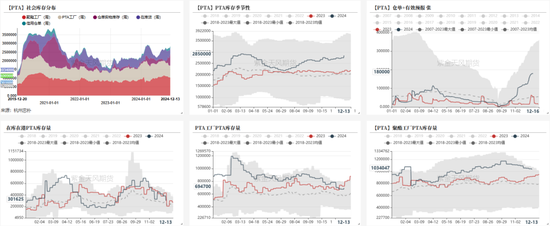

PTA库存增加中

据忠朴数据,截止12月13日,PTA社会库存(除信用仓单外)持稳累库10万吨至272.2万吨,主要为实物仓单量增加加多,在港在库货边际下降。

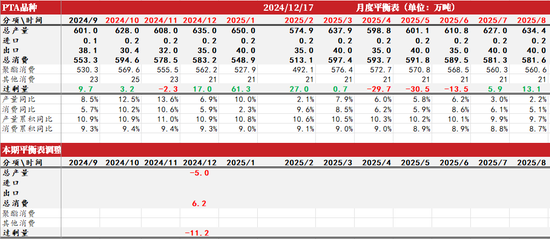

PTA平衡表

PTA供需边际有改善,供应端检修有增加,需求聚酯负荷维持高位,整体仍有累库压力,边际有改善,关注低买机会。

供应端,计划检修不高,英力士110万吨按计划检修中,YS宁波220万月初停车,嘉兴石化150万吨。

需求端,聚酯负荷略降至90.5%,11-12月负荷评估92.7%、90%(+1%)。织造上周末集中补货,聚酯库存下降较快,短期聚酯负荷预计能维持高位。织造负荷下降中。

PTA平衡表,供需平衡有改善,12月累库压力下降,成本PX利空减少,短期改善,关注低买机会。

PTA部分席位净持仓VSPTA价格

外资控股的期货公司席位净空头持仓减少明显。

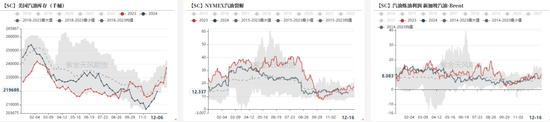

PX利空减少

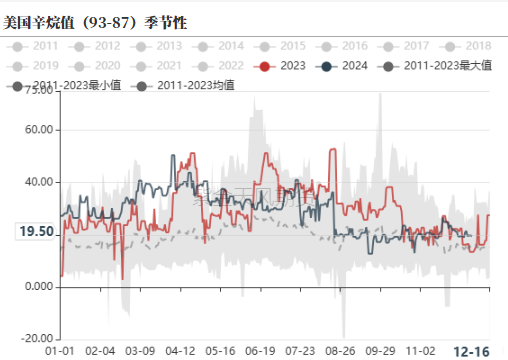

北美汽油库存回升,亚洲汽油改善

美国炼厂负荷高位,汽油库存逐步累库中,汽油裂解变化不大,北美辛烷值一般。

亚洲的汽油裂解继续改善。

亚洲表现有改善

亚洲调油表现有好转,美国表现一般。

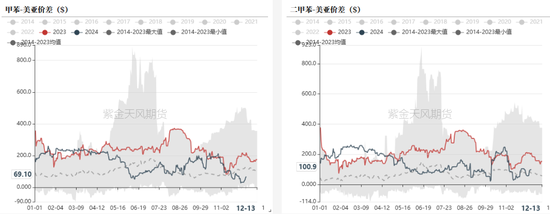

芳烃美亚价差走强

美亚套利价差走强,甲苯美亚价差69元,二甲苯美亚价差100美元。据闻运费降低,芳烃纸面套利价差部分打开。美国可能存在季节性备货,1月或有芳烃韩国出口美国。

亚洲负荷不低

亚洲整体负荷不低,国内负荷回升至86%高位,海南炼化重启,大榭石化检修结束重启,福炼推迟至月底重启。扬子、丽东、中海油惠州略降负。海外装置无变化。

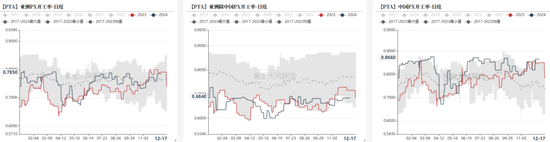

PX内外价差回升、月差偏弱,TA盘面加工费持稳

目前市场。PX外盘-内盘价差回升,PX1-5月差偏弱,TA05盘面加工费持稳。

PX平衡表

PX国内内供需松平衡,年度合约商谈部分达成,亚洲汽油有改善,聚酯需求不差,短期现货压力有缓解,关注低买机会。

PX装置动态,国内负荷回升至86%高位,海南炼化停车重启,大榭石化检修结束重启。扬子、丽东、中海油惠州略降负。海外装置无变化。

平衡来看,近端松平衡,PXN低位,合约商谈达成,近端压力缓解,关注低买机会。

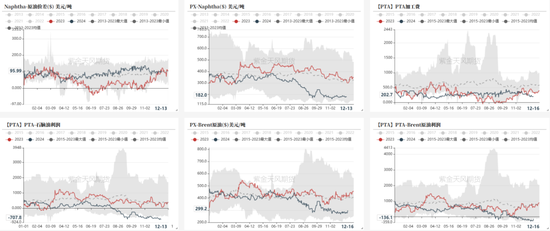

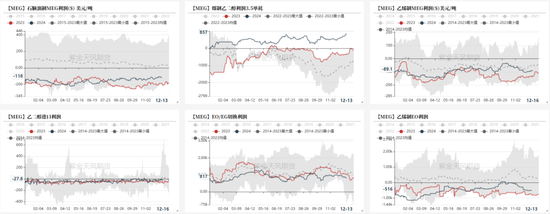

PTA-布油价差略有修复

产业链利润低位有修复,石脑油裂解持稳,PXN修复至200美元附近,PTA加工费230元附近不高。

PTA-布油产业链估值低位略有修复,现货PX压力缓解,PXN有改善。

EG低库存,聚酯降负慢

乙二醇供应恢复高位

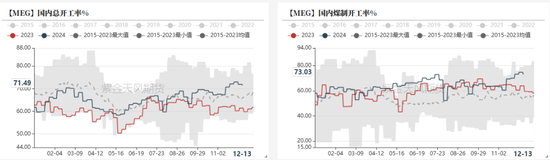

MEG整体负荷至高位。截至12月13日乙二醇周均总负荷71.5%,煤制负荷73.03%。

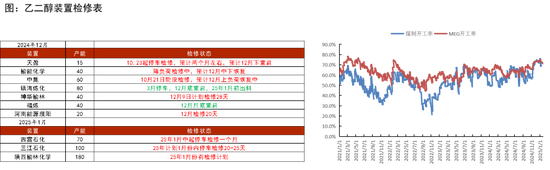

EG年底负荷高位,意外检修不多

乙二醇国内负荷高位,中石化武汉下周重启,盛虹短停重启,河南能源20万吨检修20天,神华榆林本周停车检修4周。年底福炼、镇海计划重启,古雷、三江1月检修。

煤制效益偏好

乙二醇油制效益亏损略下降,煤制效益偏好。

海外装置变化

海外装置,台湾南亚36万吨重启,沙特38万吨yanpet1计划检修1月,JUPC2计划12月底重启。

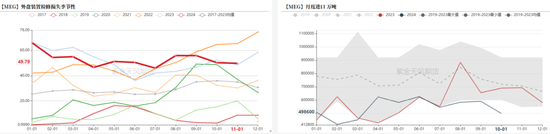

进口方面,11-12月进口评估55、60万吨。台湾南亚重启,后续进口或有回升,25年Q1沙特和美国计划检修偏高。

港口低库存小累,下游备货增加

截止12月16日,华东主港地区MEG港口库存约51.8万吨,环比累库2.4万吨。

从到港量来看,12月9日-12月15日预计到港14.4万吨,实际到港10.4万吨,到港回升港口小累。

12.16-12.22,预计到货总量在12.7万吨附近,主港回升,提货一般,港口库存持稳或小幅回升。

节前聚酯工厂乙二醇原料备货天数12.1天(环比+0.7天)。下游备货低位回升。

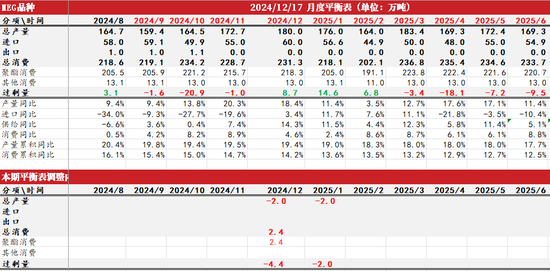

乙二醇平衡表

观点:乙二醇港口低库存累库偏远,聚酯高负荷持稳,供需压力不大,05合约估值不低,短期不追高,关注低买机会。

供应端,乙二醇国内负荷高位,中石化武汉下周重启,盛虹短停重启,河南能源20万吨检修20天,神华榆林本周停车检修4周。年底福炼、镇海计划重启,古雷、三江1月检修。海外装置,台湾南亚36万吨重启,沙特38万吨yanpet1计划检修1月,JUPC2计划12月底重启。

需求端,织造负荷继续小幅回落,坯布累库中。聚酯负荷持稳降至90.5%,11-12月负荷预估92.7%和90%。

平衡来看,乙二醇供应高位,现实低库存到港预计有回升,关注回调低买。

价差结构

PTA基差、月差持稳

乙二醇基差偏强、月差偏弱

远月结构