作者|LucaSocci

编译|华尔街大事件

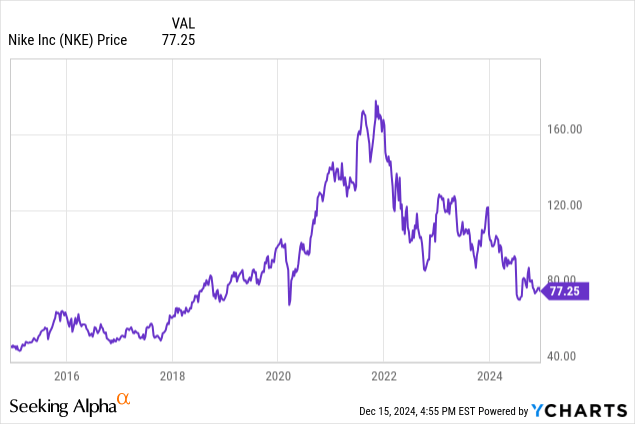

财报季即将结束,而假日购物季即将达到顶峰。在这两个季节的交汇处,我们发现耐克(NYSE:NKE)目前的股价还不到2021年末高点的一半。耐克的股价实际上低于2020年前的水平,对许多以为自己已经掌握了避风港、强大的特许经营权和具有持久护城河的公司的人来说,耐克已成为一项不利的投资。

耐克将面临至少两年的缓慢增长。耐克主要依赖直销的战略尤其增强了这一优势,这一战略释放了许多体育用品零售商的货架空间,而这些空间很快就被耐克的竞争对手所占据。许多事情的发展对耐克来说非常不利,扭转局面几乎是不可避免的。

Adobe、Mastercard和Salesforce发布了黑色星期五购物数据,在鞋类和服装类别中,Hoka和On是最畅销的品牌,而耐克的活动则表现平淡。

最近,AcademySportsandOutdoor举行财报电话会议。虽然我们知道这家零售商在增长方面面临一些困难,但其管理层披露的有关耐克的信息可能有助于我们预测耐克的收益报告。

我们听到Academy表示:“鞋类是我们表现第二好的类别,下降了2%,这得益于耐克、Brooks、Sketchers和Crocs等主要品牌的强劲表现。”因此,尽管这对Academy来说是一个不错的结果,但我们仍在谈论销售额下降2%,这对耐克来说并不是一个好兆头。

另一方面,耐克似乎正在扭转其销售策略,重新占据货架空间。事实上,2025年第一季度,Academy将在140多家门店大规模推出耐克产品线的扩展产品。

毕竟,耐克在上次财报电话会议上承认,“零售销售表现不及我们的计划,包括我们的批发合作伙伴,市场库存略有增加,需要在第一季度进行更高水平的促销活动来推动转化”。为了解决这个问题,耐克提供了一些信息,说明我们应该采取哪些行动来重新平衡业务,摆脱对经典鞋类特许经营的过度依赖:

因此,我们正在积极地重新平衡产品分配到我们流量最高的渠道,以最大限度地提高特许经营的健康和全价实现。

短期内,这将对我们业务的某些方面产生影响。我们的男女生活方式业务在第一季度预计下降两位数,我们预计这种下降趋势将持续到今年年底。乔丹品牌本季度预计下降两位数,我们预计乔丹在25财年也将以同样的速度下降。我们预计耐克Digital在25财年将比上年下降两位数。总而言之,这些趋势给第一季度收入带来了中等个位数的阻力。

首先,耐克希望从鞋类业务中实现多元化。一些投资者可能会对此感到高兴,但这意味着耐克对其鞋类业务的特许经营权不像以前那么有信心了,而鞋类传统上被视为耐克的强项。其次,我们不应指望耐克的转机很快就会发生。在耐克重新平衡其产品组合和销售渠道期间,我们至少有两到三个季度的销售放缓和收入下降。

毕竟,耐克的第二季度业绩指引很明确:销售额应同比下降8%至10%,毛利率应下降150个基点,原因是促销力度加大和渠道组合不利。此外,耐克没有提供财年指引,这意味着它对本财年的结果非常谨慎。事实上,耐克首席财务官马修·弗伦兹(MatthewFriends)确实承认,该公司的收入预期已经有所缓和。当然,如果在即将召开的财报电话会议上(报告耐克的前六个月),我们没有听到有关全年业绩指引的任何消息,我们应该开始担心。

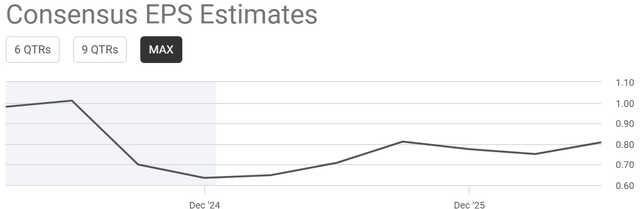

通过查看自去年二月以来耐克的每股收益预期,可以立即发现分析师已大幅下调了其盈利预期。

但是让我们先从顶线开始,看看耐克在几天后会报告什么。

首先,一年前耐克报告的收入为134亿美元。这已经是一个令人失望的季度,因为它报告的销售额仅增长了0.5%。今年我们预计销售额将下降9%,因此销售额可能在122亿美元左右。

一年前,耐克报告称其毛利润为59.7亿美元,毛利率为44.6%。耐克表示,毛利率应下降150个基点,因此我们预计耐克的毛利率应为43.1%,即52.5亿美元。

考虑到10%的净收入率,耐克的季度净收入将为13.4亿美元。除以14.9亿股流通股,我们得出的每股收益估计为0.90美元。现在,根据从正在进行的购物季中回忆起的数据,耐克的业绩将比这更糟。特别是,虽然可以合理预期耐克的销售额同比下降10%,但150个基点的利润率下降过于乐观。原因很简单:耐克正在重新平衡其销售渠道组合和产品组合,因此我们可能会看到其销售组合在利润率方面不如预期。此外,耐克的净收入率也将低于10%。

因此,这使分析师做出的预测低于可以从耐克的指导中推断出的水平。

如果销售额下降10%,耐克的收入将达到120.5亿美元,预计毛利率将接近42%,而不是43%。这意味着耐克的毛利润应为50.6亿美元。如果净收入率为8.5%,那么该公司的净收入将达到10.3亿美元左右。这让分析师我预计耐克的每股收益为0.69美元。目前的共识是0.63美元,这告诉我们人们对耐克的收益有多么负面的看法。

此外,如果耐克证实其已经披露的2025财年业绩以及再次推动销售增长的艰难道路,有很多理由相信,耐克2025财年末的每股收益将在2.65美元至2.80美元之间。这意味着,如果我们将中间值作为预期收益,该股的预期市盈率将高于28.5。难怪量化系统估值等级仍然是D-,表明该股仍然昂贵。

现在,对于一只不仅增长缓慢而且利润率也在压缩的股票来说,这样的市盈率是昂贵的。

当然,并不是说耐克会破产。它的资产负债表非常稳健,拥有超过103亿美元的现金和短期投资以及80亿美元的长期债务。它也是一家利润丰厚的公司,通常每季度产生20亿美元的自由现金流。然而,耐克的溢价估值部分来自于它通常表现出的定价优势。在过去的一个季度,由于库存清理行动,耐克报告的运营现金仅为4亿美元,资本支出仅为1.2亿美元,这意味着该公司仅产生了2.8亿美元的自由现金流。如果这种趋势继续下去,耐克的投资者将不得不期待与过去截然不同的自由现金流数字。

此外,耐克让投资者习惯了44%以上的毛利率。如果市场开始认为耐克需要进一步压缩利润率以对抗竞争,那么该公司的股票可能需要重新评级。

总而言之,分析师会避免在盈利之前买入该股。虽然喜欢耐克的产品,但该股的配置并不有利,收益报告将显示一家仍在亏损的公司。

社长港股

掘金