过往不乏一些强现金流的企业从事小额贷款业务,例如卓越商企服务及保利发展,但从结果来看,均有“食之无味,弃之可惜”的意味。

12月13日,星盛商业宣布与控股股东黄楚龙就原有不竞争契据做出修订,以适应公司正发掘于广东省除深圳以外城市开展自身小额贷款业务的机会。

公告介绍,黄楚龙通过多个实体投资了若干业务,包括物业开发、主要为住宅物业的物业管理服务、金融服务、休闲娱乐及产业园运营。作为除外业务的一部分,黄楚龙于2014年成立了深圳银顺通,其自成立日起一直于深圳进行针对个人的线下小额贷款业务。

据双方在2021年1月订立的原有不竞争契据,星盛商业若开展新业务,深圳银顺通现有业务将属“受限制业务”定义的范畴内,因此修订契据,以便深圳银顺通继续经营现有业务。

选择入局小额贷款业务,星盛商业的考量在于:国内中小额贷款业发展迅速,传统金融机构未能完全满足个人及中小型企业的信贷需求。

01

面向购物中心与商用物业客户

物聊社分析认为,星盛商业此番开展小额贷款业务一方面是因为国内银行存款利率持续走低,12月上旬公开的数据显示,国有大行的存款利率均跌破2%,一年期、三年期和五年期的存款利率分别为1.1%、1.50%和1.55%。

而与星盛商业有业务往来的银行主要为中国银行、中信银行及工商银行。截至2024年中期,该公司的流动资产为15.12亿元,其中包括了短期银行存款11.33亿元,现金及现金等价物3.33亿元。同时,该公司2024年上半年来自银行利息的收入约为1870万元,较2023年上半年的1960万元有所下降。

另一方面是作长远打算,目的是帮助有流动性需求的业务往来客户渡过难关,从而稳定公司的基础业务。

为此,星盛商业设立了专门的团队管理及运营,独立于控股股东现有业务的管理团队,并称新团队具备适合拟定市场及目标客户的技能及专业知识。

公告介绍,星盛商业新业务计划针对其运营的购物中心及商用物业的客户,主要提供商业贷款,贷款期最长为三年;同时,根据市场情况考虑其他贷款产品。而资金为内部资源拨付,现阶段,其预计新业务不会占用公司运营的重大部分。

在区位选择上,新业务将于广州开展,并视乎新业务运营情况,日后可能拓展至广东省(不包括深圳)的其它城市。

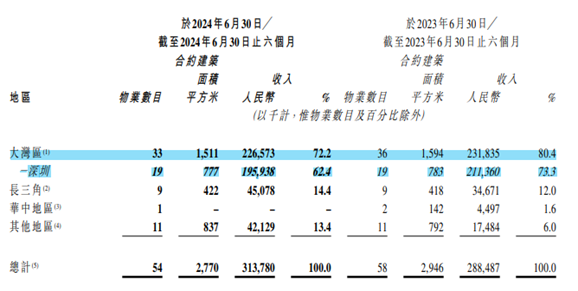

当前,星盛商业定位为大湾区领先的商用物业运营服务供应商,截至2024年6月30日,该公司向54个商业物业项目提供服务,覆盖国内21个城市,总合约建筑面积约277万平方米(不含8个咨询服务项目建筑面积),当中约47.8%由独立第三方开发或拥有。其中,有29个已开业零售商业物业,总已开业建筑面积约为177万平方米。

一定程度上,受近三年新开业项目数量显著增加的影响,该公司今年上半年整体的业绩呈现出“增收不增利”的态势,其中拥有人应占利润约为0.89亿元,同比下降约8.1%。

其收入来自三条业务线,一是委托管理服务,主要是提供市场定位、设计及建筑咨询及租户招揽服务;运营管理服务;增值服务。2024年中期收入约2.1亿元,同比增长约10.4%,占总收入的比例约66.8%。

二是品牌及管理输出服务,主要向业主提供定位、建筑咨询及租户招揽服务及运营管理服务。2024年中期收入约4345.8万元,同比下降约31.4%,占总收入约13.8%。主要由于近年来项目解约导致项目数量减少,以及咨询项目前期定位、建筑咨询及租户招揽服务收入减少导致。

三是整租服务,主要是从业主手中租赁商用物业,并向租户分租商用物业内的商用空间。2024年中期收入约6063万元,同比增长约72.3%,占总收入约19.4%。

02

浮沉起伏的小贷业务与滴灌通对比

实际上,过往不乏一些强现金流的企业从事小额贷款业务,例如卓越商企服务及保利发展,但从结果来看,均有“食之无味,弃之可惜”的意味。

具体来看,卓越商企服务于2018年3月成立了深圳市卓投小额贷款有限责任公司(深圳卓投),主要通过向中小企业、经营商及个人提供小额贷款进行金融服务。

但好景不长,2021年卓越商企服务计划将深圳卓投出售给早前定下的买方深圳市卓越创业投资有限责任公司,100%股权对价约为3.05亿元。并给出理由为:金融服务占公司收入的一小部分,但却转移了公司的营运资源及管理层的注意力。

最终因未能得到中国小额信贷行业的主管机构获得必要批准,该笔交易在2022年12月宣告终止,剥离金融服务业务首次折戟。

随后对深圳卓投的投入也较为有限,该业务始终处于卓越商企服务的边缘地带。资料显示,2023年及2022年于金融服务业务部分相关的资产回报率分别为0.55%及6.79%,远低于集团整体的资产回报率8.11%及11.92%。

来到2024年,卓越商企服务最终完成了金融服务业务的剥离,以资产置换的方式向关联方卓越置业以3.38亿元出售了深圳卓投股权,并自卓越置业手中买入万科上海五角场写字楼50%股权及东莞181套公寓,相应代价2.51亿元。

其表示,随着贷款市场报价利率逐渐下降,金融机构以低成本资金投放加深了小贷市场的竞争,低风险优质客户更倾向于金融机构贷款,使得卓越商企服务加权贷款利率持续下降,预期未来小额贷款业务的盈利会持续下降。

保利发展旗下的保利小贷从成立到落幕用时9年,经营时间更长。但由于该业务缺乏独立发展能力,贡献业绩不多,先是被当作冗余资产被移出上市平台;而后今年10月30日,广州金融办官网发布消息称,保利小贷的试点资格将依法终止。

资料显示,保利小贷成立于2015年,定位是打造以“地产+金融”为特色的互联网金融平台,致力于提供置业、理财、居家等一站式金融服务。其业务范围包括:一是为小区业主提供装修贷、车贷等其他消费性贷款;二是为保利地产长期合作的上下游企业提供经营性贷款。

值得一提的是,谈及助力小微企业的金融赛道,港交所前CEO李小加和东英金融创始人张高波联合创办的滴灌通近年来在市场关注度很高。资料介绍,滴灌通是一家运用金融科技连接全球资本与中国小微企业的交易所集团。通过创新的收益分成投融资模式,餐饮、零售、服务、文化体育等行业的门店可以通过在全球首家收入分成产品交易所--滴灌通澳门金融资产交易所(MCEX)挂牌,募集便捷、实惠的长期资金。

其核心产品为每日收入分成,当中作为基础的DRC(每日收入分成合约)是滴灌通打造的全新金融产品,面向小店融资需求。滴灌通与线下小店签署商业联营合同,滴灌通出钱,店主同意从店面每天的经营收入中提取部分返还。除此外,无抵押无担保,不稀释股权,没有对赌和附加条件,不派驻人员,不干预门店经营。合同履约完成后,小店店主会拿到全部营收现金流所有权。

但也存在整体投资收益率不达预期的问题。一些报道显示,其餐饮板块回报率优秀,但零售行业本身低毛利,无法提供高分成比例;同时,文体和服务板块表现最差,甚至有亏损的情况。

12月4日,李小加介绍,滴灌通目前自有资金投资期已结束,累计投资资金44亿港元已收回一半,预计剩余约20亿港元将在接下来的两年内逐步收回。其指出,由于当前经济形势较差,资金回收速度有所放缓,但从投资规划的角度来看,整体表现仍属合格到良好。

(转自:观点)