在经历了“史上最严峻漫长”的猪周期考验后,生猪养殖业终于在2024年迎来了春天。继头部猪企5月跨过成本线后,在量、价齐升作用下,养殖端于三季度全面开启“赚钱模式”。

大起大落间,猪企摒弃了过去大干快上的激进扩张方式,转为“深挖洞、广积粮”的谨慎策略。背后既有融资端收紧、自身负债高企的牵制,又有基于猪价红利减弱、猪周期待熨平、行业进入微利时代的共识。

回顾本轮猪企扭亏的原因,猪价回暖是核心因素,降本增效功不可没。但随着猪价预期转弱、饲料价格或再度上行,猪企2025年将面临新的挑战。业内预计明年猪板块的盈利分化将更显著,高成本落后产能将成为去化主体。压力持续给到成本端,但行业的降本空间还有多大却很难预计。

当然,新变量的出现也会对行业格局起到重塑作用。尽管头部猪企开始收缩产能,一些中腰部猪企正试图借助融资扩产,也有头部猪企发起产业链深度并购,以此降低养殖成本,提升规模化优势。

激烈内卷之下,部分猪企向海外市场寻求增量,出海形式不乏海外建猪场、饲料出海、技术出海等等。然而猪企出海之路并非一片坦途,出海能否成为猪企的新增长极尚有待观察。

猪周期缩短,猪价红利减弱

截至今年三季度,24家上市猪企中22家实现盈利,其中牧原股份(002714.SZ)以96.52亿元居于首位,同比增长9030.2%;温氏股份(300498.SZ)以50.81亿元位居第二位,同比增长3097.03%;双汇发展(000895.SZ)、海大集团(002311.SZ)、新希望(000876.SZ)以15.08亿元、14.99亿元、13.71亿元紧随其后。

左右猪企扭亏的核心因素是猪价回暖。中国养猪网数据显示,国内生猪外三元价格从年初的14.32元/公斤涨至8月中旬的21.3元/公斤。不过随后,猪价便开启了震荡下跌模式。截至12月19日,国内生猪价格报15.8元/公斤,创下今年5月下旬以来的最低水平。

“淡季不淡、旺季不旺”是2024年猪价走势的总体特征。腌腊行情尚未提振需求、生猪市场预期转弱,这些无疑对猪企2025年的盈利水平提出新的挑战。

基于此,近期多家机构和分析师预计,2025年猪价或平稳回落,猪板块的盈利分化将更显著;未来猪周期波动加大、长度缩短,资产负债表稳健龙头有望优先受益。

所谓猪周期,是由于产能调整和产出调整存在时滞导致的供需错配及其循环,其本质是经营主体的不同应对和互相博弈。

自2013年至今国内已经历两轮完整的猪周期。通常一轮完整猪周期大约在4年左右,2年上行,2年下行;据此推算,下一个周期的时间理论上在2022年至2026年之间。

事实上2022年2月至2024年1月已经形成了一个完整的周期闭环,该轮猪周期历时仅22个月;随着今年2月以来全国能繁母猪存栏量的去化程度较多,新一轮上行周期开始,业内围绕猪周期缩短、甚至熨平现象展开讨论。

“这一波涨价,很快就会被平抑,以后不再有猪周期了,只有亏损和薄利。”ST天邦(002124.SZ)董事长张邦辉曾直言,猪价在淡季的逆势上涨,主要原因是生猪养殖行业超长时间亏损,导致中小养殖企业资金链断裂,生猪供应缺口大。

东瑞股份(001201.SZ)相关工作人员表示,现在养殖行业的发展趋势是规模化的养殖场越来越多,抗风险能力比较高,从而稍微抹平了一些周期的迹象,比如周期时间缩短、周期的高点和低点也趋于平缓。

温氏股份相关人员亦曾表示,长期来看,由于大型企业资金充足且融资渠道丰富,待市场集中度提升至一定水平后,整个行业的产能去化速度可能会变慢。按照这个逻辑,过往猪周期体现出来的价格波动将会慢慢趋于平缓,甚至有可能把猪周期熨平。

不过该人士同时表示,市场也可能会阶段性处于非理性状态,比如行业参与者为抢占市场份额,也有可能致使猪价阶段性波动更为剧烈。

但另一些行业人士却持不同观点,理由是,只要猪有生长周期,就避不开价格周期。此外,期货使得行业出栏节奏与价格预期博弈程度提升,增加短期猪价波动的不确定性。

“市场集中度的提升确实会缩短周期时间,但猪周期的缩短还需要考虑生猪期货上市的因素。”在照耀投资研究员黄穗看来,生猪期货的套期保值功能可以大幅缩短此前的价格传导机制,因此以后的猪周期可能就是20个月左右。

谨慎扩产与降本PK

或许是吸取了前车之鉴,亦或是出于对市场的保守预期,加之融资端的收紧,一些高负债及市占率稳定靠前的猪企采取了相对谨慎的策略——收缩资本开支、竭力修复资产负债表、改善现金流。

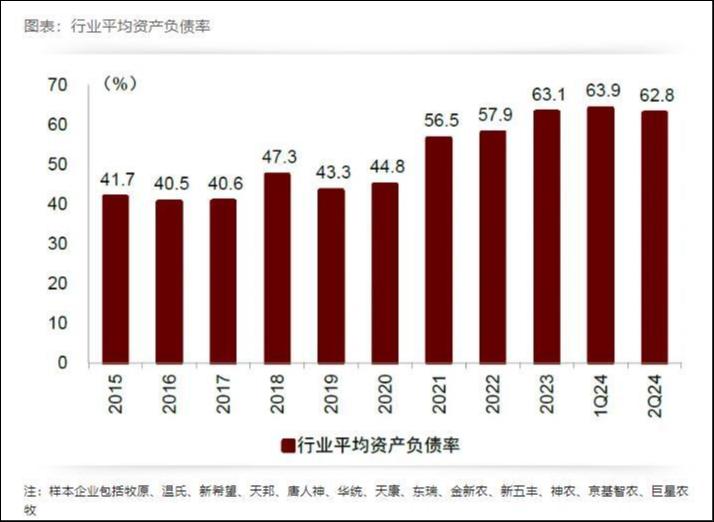

即便如此,行业资产负债表压力仍然居于高位。截至2024年第二季度,13家大型猪企平均资产负债率为62.8%。

随着猪价再度回落,行业扩产有放缓迹象。近一个多月来,已有多家猪企公告中止养殖项目,回笼资金。

例如,东瑞股份12月6日公告终止“惠州东瑞多层楼房生猪养殖项目”,并将该项目的募集资金及利息、理财收益永久补充流动资金,终止原因系“受市场环境变化影响,市场竞争加剧导致该项目投资效益面临较大不确定性”。

牧原股份于11月26日公告终止右江18万头生猪养殖建设项目、洪洞15万头生猪养殖建设项目等共7个项目,将剩余募集资金5.77亿元永久补充流动资金,终止原因系“为提高募集资金使用效率,降低公司运营成本”。

另一边,受益于融资环境的改善,一些中腰部企业对扩产仍跃跃欲试。

华统股份(002840.SZ)11月27日公告称,拟募资不超过16亿元,主要用于生猪养殖、饲料加工及偿还银行贷款,并将继续增产生猪44.80万头,扩产比例达30.57%。京基智农(000048.SZ)紧随其后,拟定增募资不超过19.3亿元,投向云浮生猪养殖一体化项目和贺州生猪种苗繁育基地项目,预计增加100万头生猪产能。

“目前行业整体扩产较为谨慎,主要由规模扩张往提质方向转型,努力降低生产成本,提升盈利能力。”在11月发布的投资者关系记录表中,温氏股份相关人士表示,当前猪价对成本控制优异的参与者而言,仍处合理位置,能够获得合理利润。

就在12月中旬,温氏股份披露拟使用可转债募资16亿,收购关联公司筠诚和瑞91.38%股权,后者聚焦农牧业污染治理等业务。温氏股份表示,此次并购可充分发挥协同效应,有利于公司实现降本增效,提高产业链附加值。

成本控制早已被视作猪企提高核心竞争力的重要环节。中金公司研报指出,养猪行业从“向外看”的资本驱动回归“向内求”的成本驱动,大体量、低成本对于猪企内生增长动能缺一不可。

据涌益咨询,2024年前三季度我国生猪完全成本降至14.6元/公斤。头部猪企中,牧原股份10月生猪养殖完全成本为13.3元/公斤,年底有望降至13元/公斤;温氏股份10月肉猪养殖综合成本实现7.3元/斤以下,公司规划2025年全年肉猪养殖综合成本目标为6.5元/斤以下。

据了解,我国生猪养殖核心成本主要由饲料及仔猪成本构成,二者合计占生猪养殖成本80%以上,其中,饲料成本约占60%以上。据开源证券数据,2024Q3我国生猪饲料价格降至3.17元/公斤,降至2021年以来低位;2025年玉米豆粕或受美国降息、中国经济复苏及生猪存栏增加影响,价格震荡上行。

毫无疑问,饲料价格下跌,是猪企2024年扭亏的一个重要因素。然而,随着饲料价格可能面临的震荡,行业进一步降本的空间还有多少值得观望。

猪企对此或早有预期。牧原股份日前表示,除了技术层面,未来成本下降空间更多来源于管理层面。未来公司将通过技术与管理两个方面持续发力,提升公司猪效、人效、物效,实现养殖成本进一步下降。

从国内卷到海外

在一些行业人士看来,谨慎扩产不代表扩张止步。无论是头部企业优化产能利用率,还是中腰部企业募资扩产,所求无非是市占率的稳中求进。

一个现实的问题是,在国内消费端需求保持稳定、降本空间有限的前提下,行业新的增长机会在哪里?部分猪企将目光投向了海外。

12月3日,新希望面向180名海外核心员工推出了5折员工持股计划,拟筹集资金总额不超过4251.37万元,而业绩考核目标为2025年海外营业收入增长不低于10%。

据悉,海外市场被视为新希望的增长第三极。资料显示,作为率先“出海”的中国农牧企业,新希望自1999年起陆续进入15个国家和地区,经营60多家分子公司,并于近年开始在越南布局养猪场。2023年,公司海外业务实现营收200.79亿元,成为2023年境外收入超过200亿元的87家A股上市公司中,唯一一家农牧业公司。

在近期披露的多份投资者调研纪要中,海大集团表示,海外的产能建设与扩张将是资本开支的重点,公司在养殖资源丰富的越南、印尼、厄瓜多尔、埃及等区域均有产能布局。

不过,海大集团的海外业务主要体现为饲料出海。财报显示,2020年以来,公司海外业务营收同比增速基本每年都有20%-30%。截至2024年上半年,海大集团的海外地区饲料外销量超100万吨,同比增长超30%。

除了一些深耕海外多年的猪企外,牧原股份今年也加入了出海阵营。

今年9月,牧原股份与BAF越南农业股份公司签订了战略合作协议,开始探索海外发展。据介绍,牧原股份将为越南BAF公司提供猪场设计和建设、生物安全、环保等方面的解决方案和技术服务,推动越南养猪产业向更高效率、更高品质、更加绿色的方向发展。

和新希望在越南建自己的养猪场不同,牧原强调的是“合作”以及“提供方案和服务”。牧原股份董秘秦军近日表示,在对海外市场进行调研与评估后,公司希望利用多年发展过程积累的技术及经验,解决当地生猪养殖行业的痛点与难题,提升生产效率。当前公司的海外发展处于尝试与探索时期,未来会结合自身发展战略和业务发展需求综合评估,审慎决策相关合作事宜。

随着猪企相继布局海外,海外竞争愈发激烈,加上外国企业进入海外市场不可避免要承担法律和政治风险,猪企的出海之路并非坦途。

广东省养猪行业协会会长、中山大学教授刘小红表示,以越南、泰国为代表的东南亚国家自身养猪体量大,中国猪企如果在当地建设猪场,选择在传统养猪领域与当地企业做平等竞争,很难成功。

“中国猪企出海一定要找准赛道,瞄准当地的弱势领域。”在刘小红看来,以技术服务的形式出海,发挥中国企业在智能化养殖方面的优势,未尝不是一种好的选择。(本文首发钛媒体App,作者|马琼,编辑|曹晟源)

无非是骗取更多的补贴