五矿期货微服务

农产品分析师

杨泽元

从业资格号:F03116327

交易咨询号:Z0019233

国际市场展望:从全球贸易流来看对国际棉价影响最大的是中国、美国和巴西,三个国家产量位居世界前四(印度产量虽大,但大部分产量是内销,在国际市场上流通不多)。其次中国是最大的进口消费市场,且进口量边际变化大(孟加拉国、越南、巴基斯坦、土耳其进口不少,但每年进口消费量都比较稳定),美国和巴西共同竞争中国市场,三个国家的棉价相互影响。2024/25年度中国、美国、巴西三大主产国均有较大幅度增产,叠加预期中国贸易关系恶化,中国进口需求可能大幅减少,但美巴对外出口诉求反而是要增加,这也导致这两国供需关系并不乐观,因此预计未来国际棉价是弱势震荡格局,如果有重大宏观因素影响,如美国大幅对中国服装进口加税,则美棉价格还有大幅下跌的驱动。预计美棉价格将围绕71美分(美国成本)附近区间震荡,下方支撑在65美分(巴西成本),上方压力在77美分(中美巴综合成本)。

国内市场展望:从供应端来看,预计2024/25年度全国棉花总产量约为635.5万吨,同比上年度的587万吨增加48.5万吨;预计进口量为196万吨,同比减少130万吨。国内供应变宽松后,进口需要大幅减量。但由于主要产棉出口国美国和巴西都有较大幅度增产,市场竞争更加激烈,国际棉价重心可能向下,不利于国内棉价。从消费端来看,今年以来国内消费市场尚可,但出口市场不佳,整体消费是偏弱的。按照目前的宏观环境来看,明年消费很难有太大的起色,除非国内出台较强的刺激措施。并且如果美国对我国服装出口大幅加征关税,消费端将会进一步恶化。

策略建议:在2025年一季度以前,国内供应宽松且需求或难有起色,并且美国有加征关税的预期,预计郑棉价格弱势运行,建议逢高做空。二季度后国内外开始对2025/26年度产量进行初步的定产,如果此时棉价处于低位,且出现减产预期等利好,则价格有可能出现中级反弹。另外需要重点关注宏观因素的变化,国内是否会出台重大的经济刺激政策,以及特朗普正式就任总统后美国对外贸易政策的变动,二者对于中国消费端的影响可能会非常大。

行情回顾

市场回顾

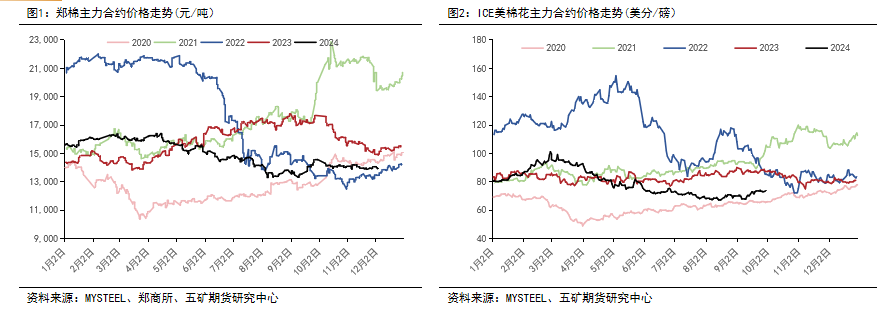

2024年1-3月:1-3月美棉出口进度明显加快推动美棉价格上涨。国内方面,因2023/24年度减产以及在外盘的带动下,郑棉价格震荡上涨。

2024年4-8月:USDA预估美国2024/25年度产量同比大幅增加,美棉价格开始下行。国内方面,因外盘价格下跌,进口利润明显走扩,进口量同比大增,叠加下游需求持续疲软,纺企原料和成品均累库,郑棉价格持续下跌。

2024年9-10月:国内进入“金九银十”的旺季,纺织企业下游订单整体有所好转,纺企开机率环比提升,棉花去库速度亦有所加快。另一方面,国内在9月底陆续出台经济刺激政策,股市和商品价格大涨,也推动了棉价上涨。

2024年11月:随着市场看涨情绪逐步消退,郑棉价格再度震荡下跌。

国际市场展望

美国:整体天气条件良好

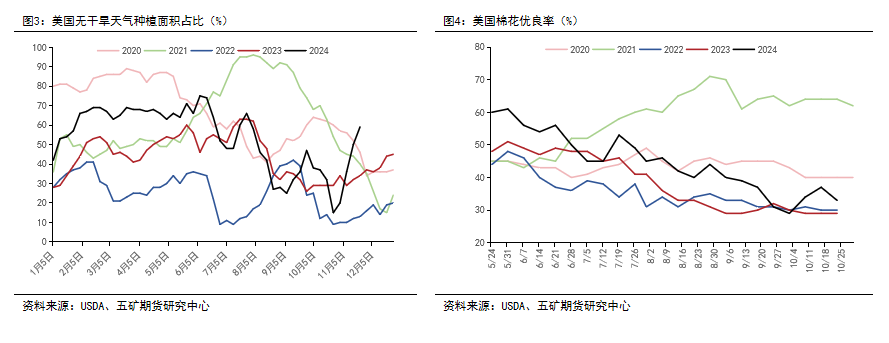

今年上半年美国棉花种植区整体天气情况明显好于去年,美棉优良率持续高于去年同期。

美国:种植面积明显增加

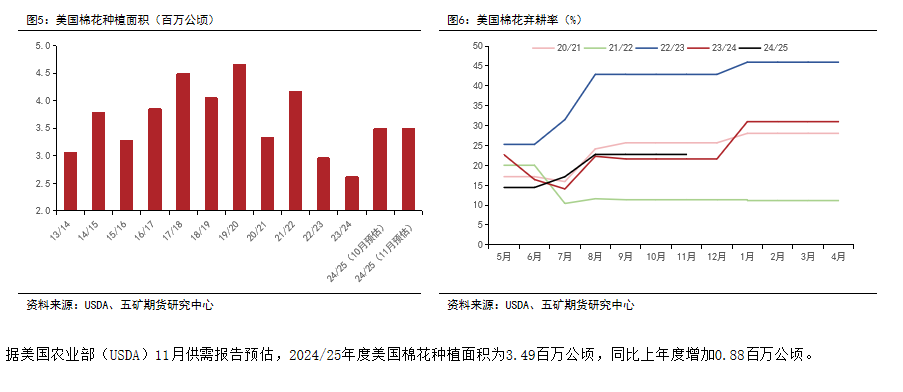

据美国农业部(USDA)11月供需报告预估,2024/25年度美国棉花种植面积为3.49百万公顷,同比上年度增加0.88百万公顷。

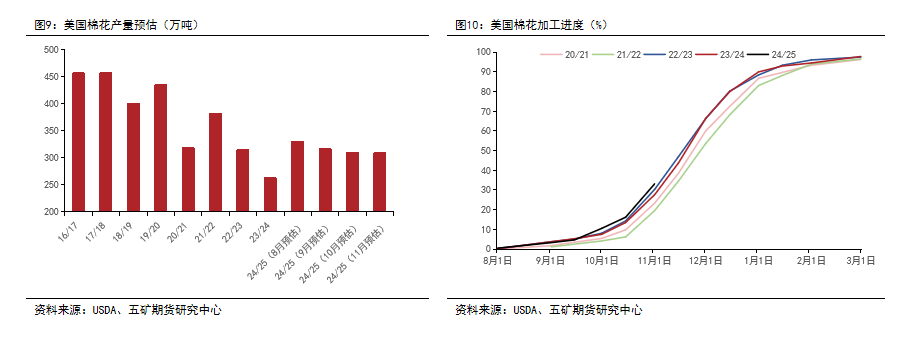

美国:产量预估增18%

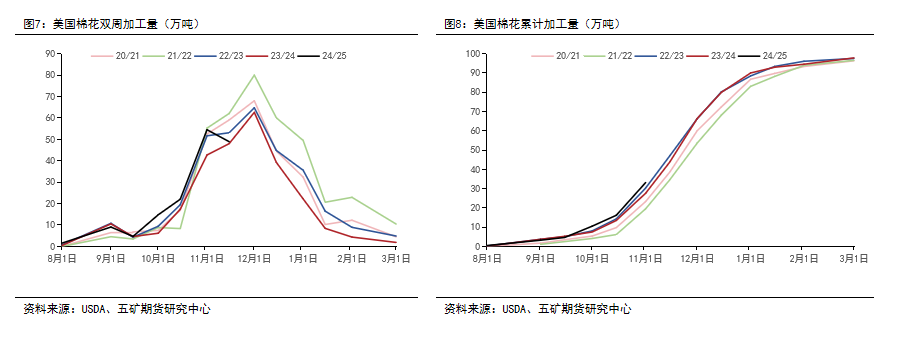

1、截至11月15日,美国棉花累计加工量达到155.4万吨,同比增25.6万吨,加工进度约33.09%,同比增5.33个百分点。

2、按照目前USDA最新预估(11月),2024/25年度美国棉花产量为309万吨,同比增47万吨。

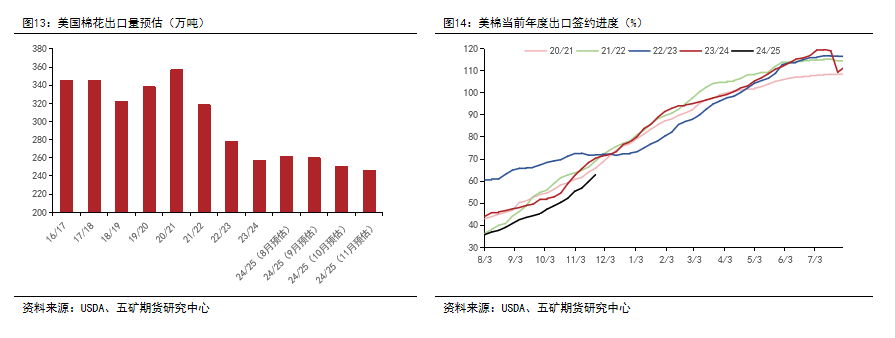

美国:出口签约进度明显落后

1、截至11月14日2024/25年度美国棉花出口签约总量为147万吨,较前上年度同期减少28.7万吨。累计签约进度为59.77%,同比落后8.62个百分点,是自2017/18年度以来最低水平。

2、按照目前的出口签约进度来看,未来美棉出口目标或有较大的下调空间。

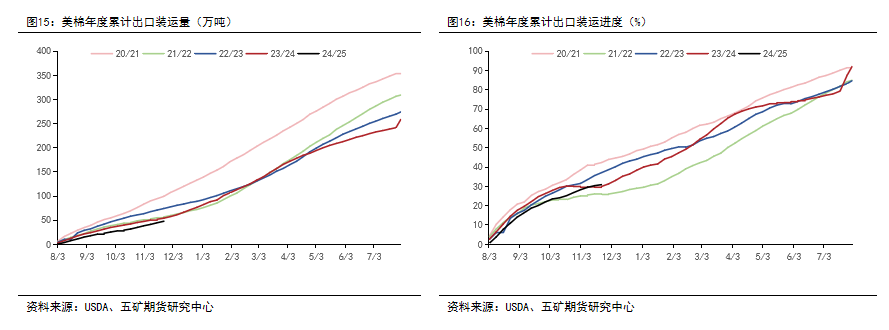

美国:出口装运量也处于近年最低水平

据美国农业部(USDA)公布数据显示,截至11月14日本年度美棉出口装运总量为47.7万吨,同比减少6.3万吨,签约进度为30.89%。

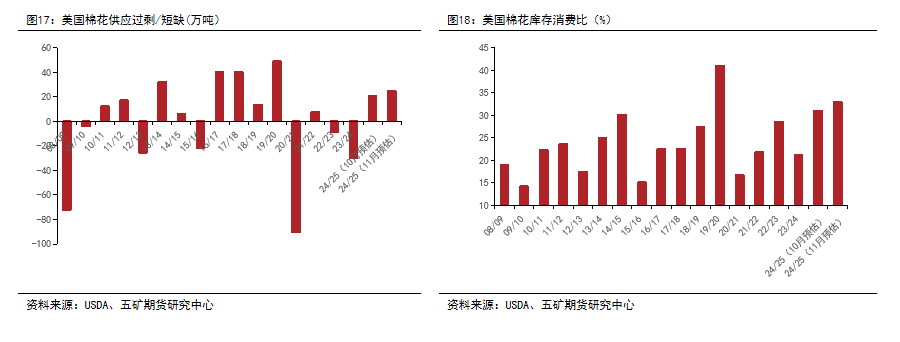

美国:供需从短缺转为过剩,且有进一步恶化的可能

1、据美国农业部(USDA)11月供需报告预估,2024/25年度美国棉花供应从上年度短缺30万吨转为过剩25万吨;库存消费比预计从21.23%上升至32.93%。

2、另外方面,因目前出口签约进度远落后于往年同期,未来出口量有下调的可能,供需平衡或进一步恶化。

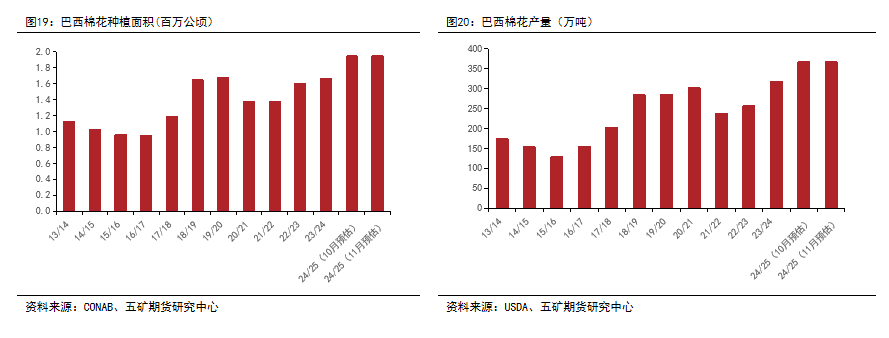

巴西:种植面积持续增加,产量增15%创新高

按照目前USDA最新预估(11月),2024/25年度巴西棉花种植面积为1.94百万公顷,同比上年度增加0.28百万公顷;棉花产量为366万吨,同比增49万吨。

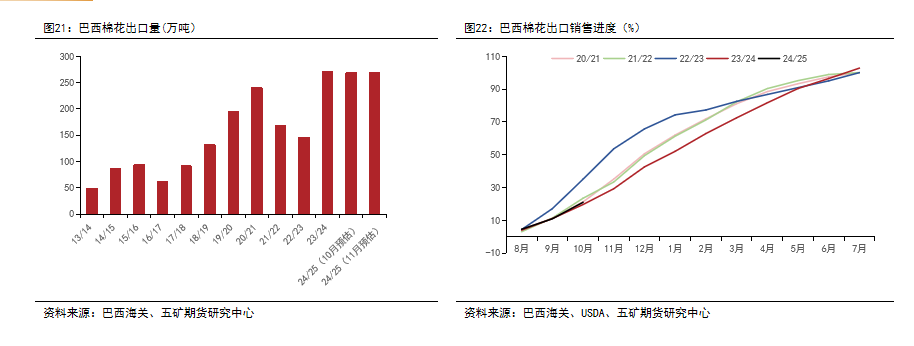

巴西:出口供应维持在历史高位

按照目前USDA最新预估(11月),2024/25年度巴西268万吨,接近上年度的270万吨,出口供应维持在历史高位。

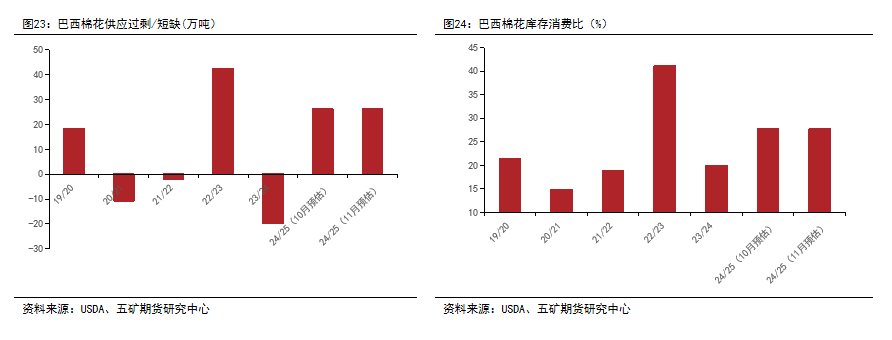

巴西:供应由小幅短缺转为小幅过剩

按照目前USDA最新预估(11月),2024/25年度巴西供应过剩26万吨,上年度短缺20万吨;库存消费比27.71%,较上年度增7.83个百分点。

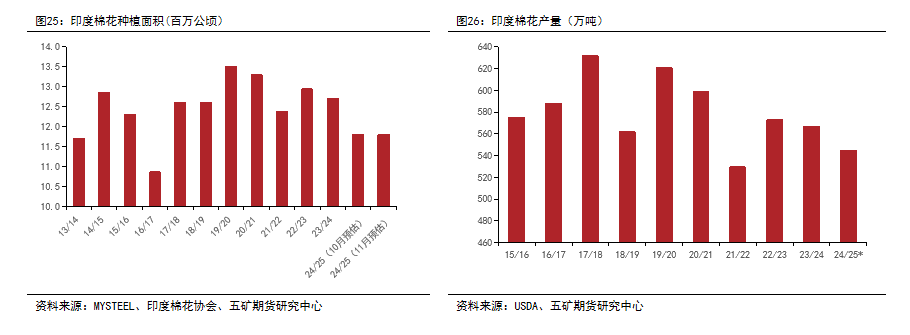

印度:产量预期小幅下降

按照目前USDA最新预估(11月),2024/25年度印度棉花种植面积为11.8百万公顷,同比上年度减少0.9百万公顷;棉花产量为523万吨,同比减少48万吨,或8.33%。

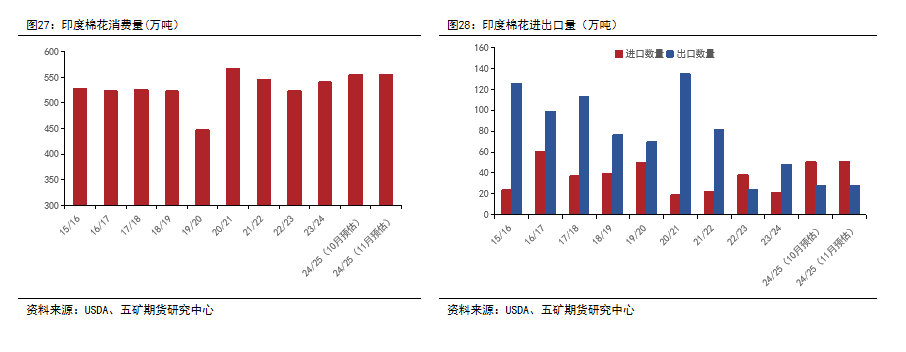

印度:消费预期同比略增、净出口国转为净进口国

1、据美国农业部(USDA)11月消费数据预估,2024/25年度印度棉花消费量为555万吨,同比增加15万吨。

2、据美国农业部(USDA)11月进口和出口数据预估,2024/25年度印度棉花进口量为50万吨,同比增加29万吨;出口量28万吨,同比减少20万吨。

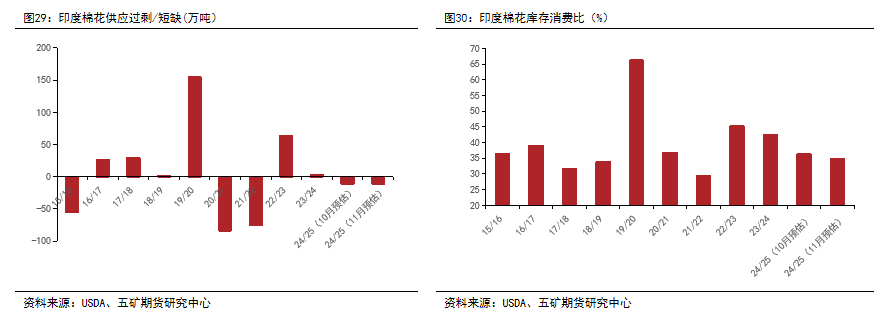

印度:供应小幅短缺

据美国农业部(USDA)11月供需报告预估,2024/25年度印度棉花期末库存将从250万吨减至203万吨,库存消费比预计从42.52%下降至34.7%。

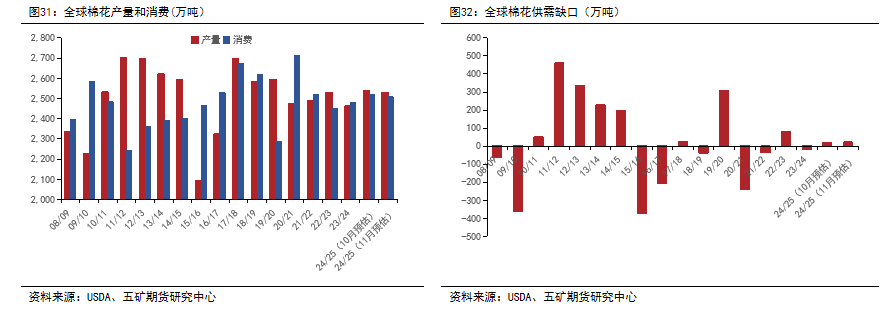

全球:供应消费双减,小幅过剩

据美国农业部(USDA)11月全球棉花供需预测月报数据显示,预计2024/25年度全球产量同比增加69万吨至2530万吨;消费量同比增加30万吨至2509万吨;供应从小幅短缺17万吨转为小幅过剩21万吨;期末库存同比增加25万吨至1649万吨。

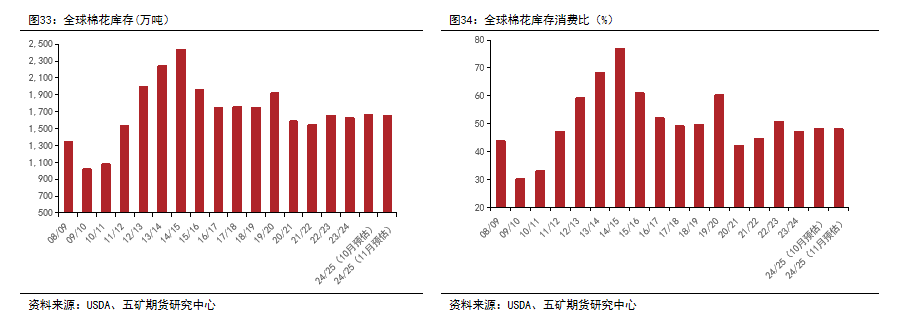

全球:库存变化不大

据美国农业部(USDA)11月全球棉花供需预测月报数据显示,预计2024/25年度全球期末库存同比增加25万吨至1649万吨;库存消费比小幅增加1.04个百分点至48.13%。

全球市场总结:美棉弱势震荡格局,关注宏观因素驱动

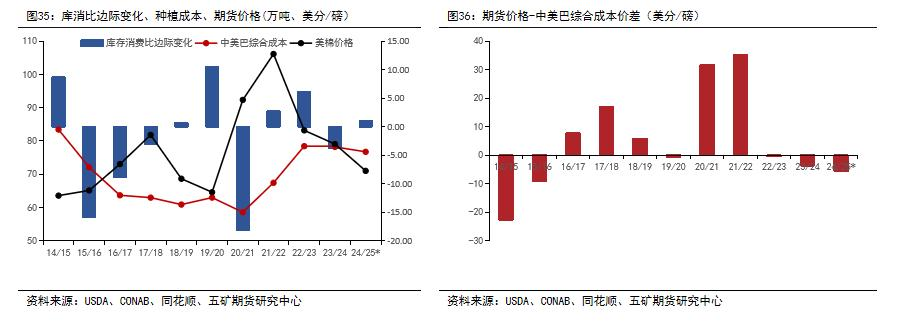

从全球贸易流来看对国际棉价影响最大的是中国、美国和巴西,三个国家产量位居世界前四(印度产量虽大,但大部分产量是内销,在国际市场上流通不多)。其次中国是最大的进口消费市场,且进口量边际变化大(孟加拉国、越南、巴基斯坦、土耳其进口不少,但每年进口消费量都比较稳定),美国和巴西共同竞争中国市场,三个国家的棉价相互影响。2024/25年度中国、美国、巴西三大主产国均有较大幅度增产,叠加预期中国贸易关系恶化,中国进口需求可能大幅减少,但美巴对外出口诉求反而是要增加,这也导致这两国供需关系并不乐观,因此预计未来国际棉价是弱势震荡格局,如果有重大宏观因素影响,如美国大幅对中国服装进口加税,美棉价格还有下跌的驱动。预计美棉价格将围绕71美分(美国成本)附近区间震荡,下方支撑在65美分(巴西成本),上方压力在77美分(中美巴综合成本)。

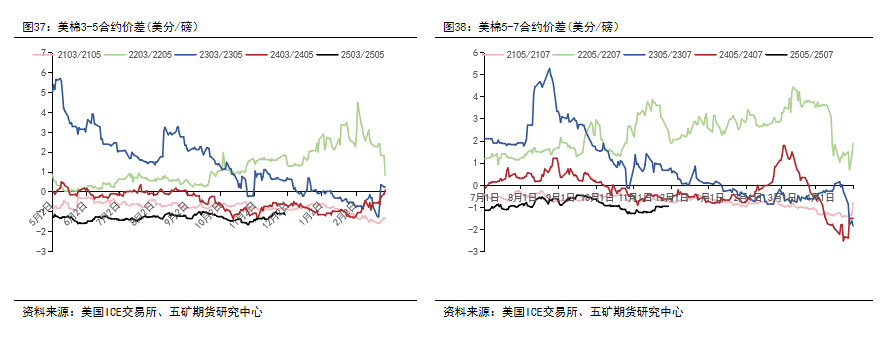

价差:远月升水,月差表现非常弱

目前美棉3-5合约和5-7合约价差都是远月升水结构,意味着市场正在交易弱现实。

价差:美棉价格走势弱于中棉和巴棉

从美国、中国、巴西近期价差来看,美棉相较于巴棉明显走弱,且中棉和美棉价差收窄(中国有利润也不进口),反映出当前美棉出口受阻的现状。后市国际棉价走势核心还是在于美国,整体逻辑是美国供需平衡先恶化,然后传到至中国和巴西。

国内市场展望

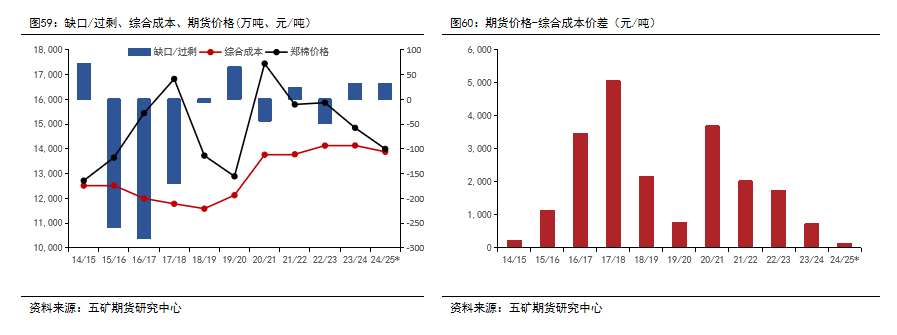

产量:面积和单产齐增

1、2024年11月中旬中国棉花协会将2024年全国植棉面积调整为4312.3万亩,同比增长3.3%,其中新疆3870.3万亩,同比增长3.9%;预计全国棉花总产量约为635.5万吨,同比上年度的587万吨增加48.5万吨,或8.1%。其中新疆播种以来气候条件适宜,长势较好,部分地区棉花单产创新高,预计棉花产量约为602.3万吨,同比增长9.3%,占全国总产量的94.8%。

2、截止2024年12月1日,全国皮棉累计加工量446.1万吨,同比增长20%。新疆地区皮棉累计加工总量439.1万吨,同比增长20.7%,其中,自治区皮棉加工量295.5万吨,同比增长28.4%;兵团皮棉加工量143.6万吨,同比增长7.6%。内地累计加工量为7万吨,同比下降12.8%。

进口:利润较好,但进口量大幅减少

8月以来,进口利润情况好于去年同期,在较长一部分时间内进口利润都能达到1000元/吨以上,但实际进口数量明显低于去年同期,2024/25年度(8月至次年7月)截至10月,我国累计进口棉花38万吨,同比减少33万吨。

进口:进口减幅远大于产量的增幅

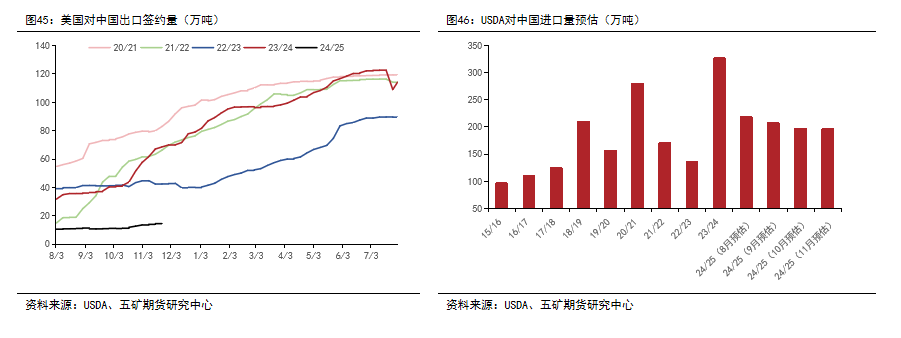

1、截至11月21日,美国对中国出口签约数量仅为15万吨,同比减少53万吨,是自2016/17年度以来最低水平。此外USDA不断对中国2024/25年度的进口需求下调,11月最新预估中国进口为196万吨,同比减少130万吨。

2、利润较好,但进口数量大幅度减少,一方面是受国内增产影响,不过进口的减幅远大于产量的增幅,或许也反映出棉纺企业当前订单情况不佳,对后市缺乏信心。

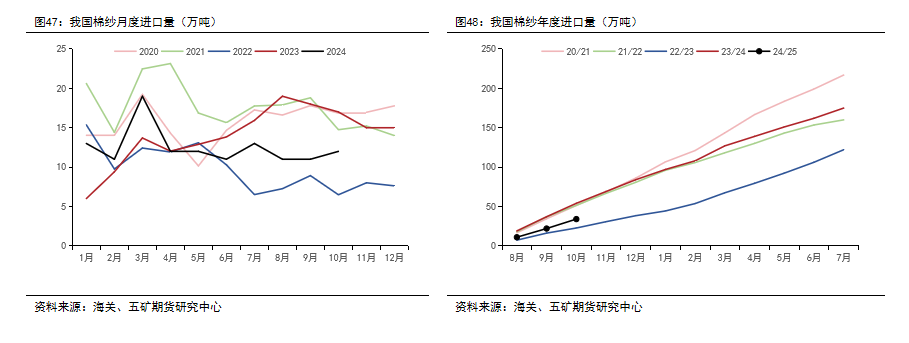

进口:棉纱进口量同时下降

2024/25年度(8月至次年7月)截至10月,我国累计进口棉纱34万吨,同比减少20万吨。

需求:纺纱利润不佳,开机率下滑

今年1-6月纺纱利润不佳,导致纺纱厂开机率同比明显下滑。直到8-9月纺纱情况才略有回暖,但10月过后纺纱利润再度下跌,开机率下滑。

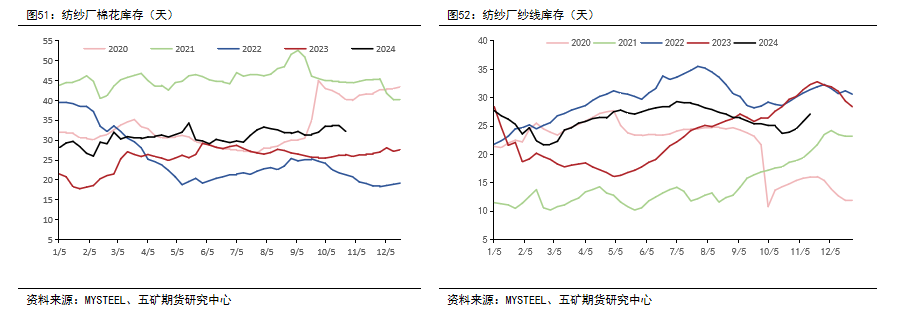

需求:纺企库存高企,采购动力不足

今年以来纺企下游订单不足,1-7月纱线库存一直高于去年同期,8-9月小幅去库,但10月后再次累库。此外纺企的皮棉库存一直高于去年同期,导致现货市场成交一直偏淡。

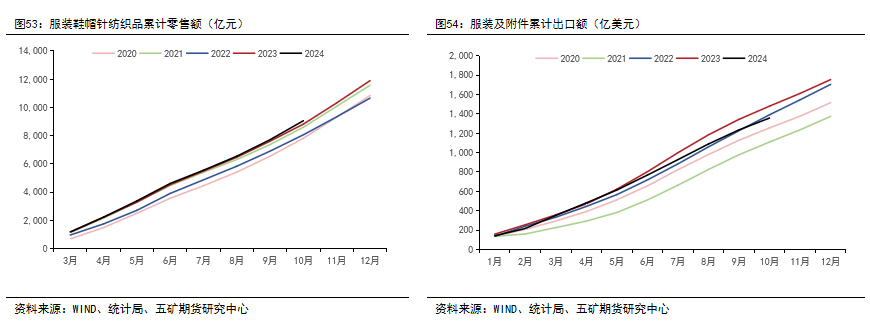

需求:国内服装消费同比略增,但出口市场有相对明显的下滑

今年3-10月服装鞋帽针纺织品累计零售额为9061亿元,同比略增242亿元,或2.75%。但出口方面,1-10月服装及附件累计出口额为1357亿美元,同比减少122亿美元,或8.29%。国内服装消费同比略增,但出口市场有相对明显的下滑。

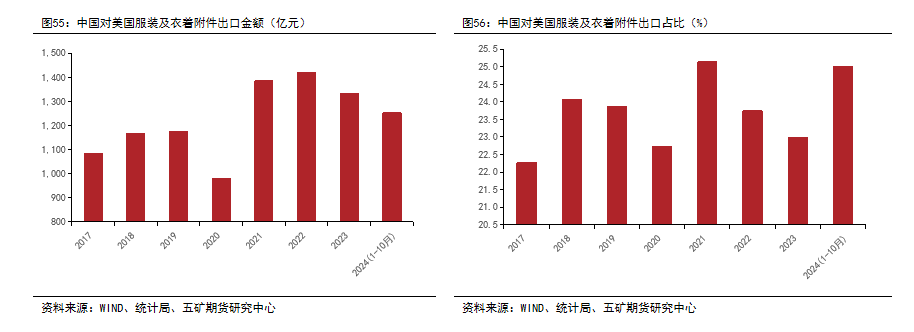

需求:加征关税可能是潜在的利空

2018年美国对中国约463亿美元纺织服装出口额外征税,但总体而言税率并不算高,对于中国纺织服装出口有一定影响,但没有造成太大的打击。据海关总署数据显示,2017年至2023年,中国对美国出口服装及衣着附件金额分别为2037亿元、2123亿元、2078亿元、1758亿元、2214亿元、2397亿元、2238亿元,分别占服装及衣着附件出口总金额的20.69%、22.23%、21.83%、20.37%、22.32%、21.81%、20.86%。除了2020年因疫情影响,出口服装及衣着附件金额有明显下降以外,其余对美国出口金额都保持在2000亿元以上,且占比维持在20-23%。若美国对中国大幅加征关税,可能会对消费造成较大的影响。

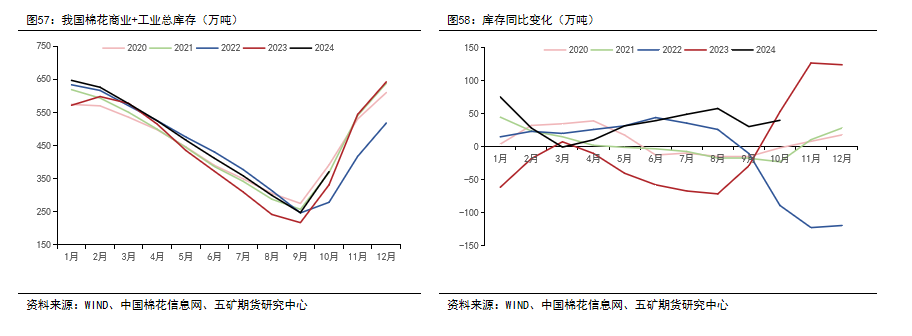

库存:同比增加,处于历史高位

据中国棉花信息网统计数据显示,截止10月底,我国棉花商业库存为288万吨,同比增加48万吨,工业库存为82万吨,同比减少8万吨,总库存为370万吨,同比增40万吨,近5年同期均值为352万吨,今年的库存水平也是仅次于2020年,但2020年高库存是受到疫情影响。

国内市场总结:供应宽松

从供应端来看,预计2024/25年度全国棉花总产量约为635.5万吨,同比上年度的587万吨增加48.5万吨;预计进口量为196万吨,同比减少130万吨。国内供应变宽松后,进口需要大幅减量。但由于主要产棉出口国美国和巴西都有较大幅度增产,市场竞争更加激烈,国际棉价重心可能向下,不利于国内棉价。从消费端来看,今年以来国内消费市场尚可,但出口市场不佳,整体消费是偏弱的。按照目前的宏观环境来看,明年消费很难有太大的起色,除非国内出台重大的刺激措施。并且如果美国对我国服装出口大幅加征关税,消费端将会进一步恶化。

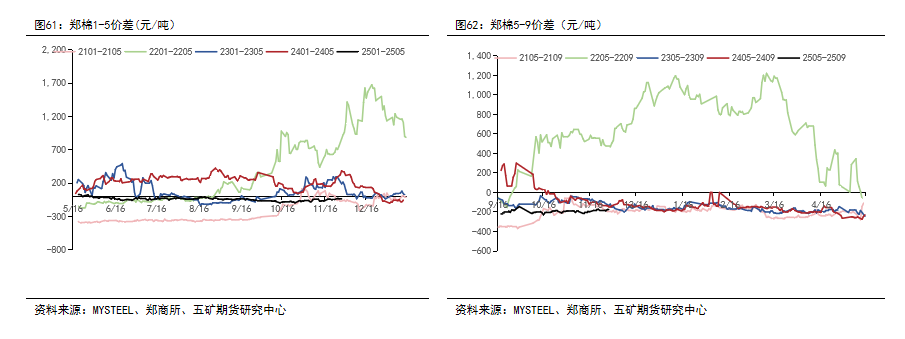

价差:远月升水,月差表现非常弱

目前郑棉1-5合约和5-9合约价差都是远月升水结构,意味着市场正在交易弱现实。

(转自:五矿期货微服务)