作者|远禾

数据支持|勾股大数据(www.gogudata.com)

餐饮行业,无疑是近几年来最为萧瑟的行业。

口罩三年间,无数餐馆倒在餐饮寒冬里。

2023年之后,餐饮行业又陷入史无前例的内卷,低价像漩涡将所有餐饮企业卷入无法逃离的深渊。

呷哺呷哺创始人甚至直言,不降价只有饿死。

2014年12月17日,呷哺呷哺在港股上市,成为“连锁火锅第一股”。

到如今,正好十年。

上市十年,呷哺呷哺的股价在2021年一度站上26港元的高峰,但又在此后又一度跌至不足一港元。

而放眼港股餐饮行业,这样的情况并不少见,整个餐饮板块几乎无人生还。

海伦司营收双降,股价跌至2开头;

九毛九净利润下降67.5%,股价跌至不足4港元/股;

味千利润再度由盈转亏,股价不足1港元,已然跌成仙股;

市值一度超过2000亿的海底捞,也面临增速下降的危机,市值已经砍半。

自2020年同庆楼和巴比食品上市之后,众多本土餐饮企业纷纷递交招股书,但再也没能敲开港交所的大门。直到最近,小菜园上市,才终于给萧瑟的餐饮行业,带来一丝曙光。

餐饮,到底为什么这么难?

01

作为一个台湾人在北京创始却至今没有在台湾开出门店的火锅店,呷哺呷哺大概是不少人对于“台式小火锅”的初印象。

“一人一锅”的独特形式,使得呷哺呷哺在创立之初就被大量年轻人追捧,并且迅速崛起,成为与海底捞并列的“火锅双雄”。

也是因此,尽管热搜上不时挂着“年轻人抛弃呷哺呷哺”,但还能冲上热搜,或多或少也能说明呷哺呷哺在年轻人中的基本盘。

有人在热搜感慨,呷哺呷哺仍旧是自己的白月光。

十年前呷哺呷哺上市时,还曾专门跑到香港开户买了呷哺呷哺的股票,但十年过去,已经亏成狗。

10年前,呷哺呷哺发行价为4.7港元/股,尽管2021年一度上涨至26港元,但至今也只剩1港元,如果持有十年,那么已经亏去近80%。

近几年股价暴跌的背后,是呷哺呷哺日渐惨淡的业绩。

口罩期间,餐饮企业亏损和低利润成为常态。

但当时间来到2023年,多数餐饮企业要么扭亏为盈,要么盈利迈入高速增长,只有呷哺呷哺仍旧未从亏损中恢复。

2021至2023年这三年间,呷哺呷哺公司股东应占溢利则分别为亏损2.9亿元、亏损3.5亿元和亏损2亿元。

2024年仅上半年,呷哺呷哺的亏损就已经达到了2.7亿元,同比也转盈为亏。

算下来,自2021年开始,呷哺呷哺已经连续亏损三年半,累计亏损已经超过11亿元。

近几年业绩的亏损,是呷哺呷哺从2017年开始实施“高端化”战略所带来的“后遗症”。

十年前风光正盛的呷哺呷哺,赶上了消费升级的浪潮,于是呷哺呷哺创始人贺光启大手一挥,便开始了品牌的高端化战略。

2017年,贺光启宣布,呷哺呷哺的定位将从“快餐”升级为“轻正餐”。

相比品牌升级时所注重的装修、布局、餐具、菜品,对于顾客来说,“高端化”带来的最显著的变化,就是菜品价格的上涨。

原本仅售2元一袋的麻酱变成了7元一位的自助小料,原本仅售30多块的单人套餐,也逐渐涨价至50元上下,近两年甚至进一步上升至60元以上。

价格的上涨从财报中也有所体现。

2013年,呷哺呷哺的客单价仅有40.8元,2023年,呷哺呷哺的客单价已经上涨至62.2元。

价格的上涨原本带来的应该是营收的增长、利润的增加,但是这样的飞轮在运转了两年之后便失效。

2019年,呷哺呷哺营收超过60亿,但此后,叠加上疫情影响,呷哺呷哺的营收没能继续高速增长。

这20元的价差,并不足以将呷哺呷哺从一个人见人爱的平价火锅,变成一个不太讨喜的中端火锅。

问题在于,餐饮行业面临的大环境,变了。

02

呷哺呷哺2016年推出的子品牌凑凑,在高端化的路途上走得更远。

早在2016年于北京三里屯开出首店以来,较高的客单价就一直是凑凑身上挥之不去的标签。

当时,较高的客单价不仅没有阻碍凑凑的扩张,反而实现了超高的翻台率,成为了呷哺呷哺坚定高端化的基础。

后续发展也证明了凑凑的成功,时至今日,凑凑已然成为呷哺呷哺集团不逊于主品牌的营收主力。

得益于凑凑的迅速扩张,2016年至2021年,呷哺集团营收逐年提升,年复合增长率高达212%。

但当时间线回到现在,凑凑还是那个凑凑,顾客却已经难再为它的高价买单。

近几年来,凑凑的人均消费维持在140元附近,2022年一度上升至150.9元,相比海底捞99.1元的人均消费,高出近一半。

今年,“凑凑火锅人均消费高于海底捞”也曾冲上热搜,相比服务更优、品牌知名度更广的海底捞,凑凑已经逐渐失去竞争优势。

随着整体环境的变化,呷哺集团最终“被年轻人抛弃”,也不得不从曾经的高端化之路上调转方向。

今年5月,呷哺呷哺宣布降价,门店单人套餐售价普遍调至50元以下,相比此前平均65元的价格,降幅在10%以上。

贺光启表示,降价之后呷哺呷哺的营业额、利润、客流都同比增长近10%。但是这并不够挽救呷哺集团于水火。

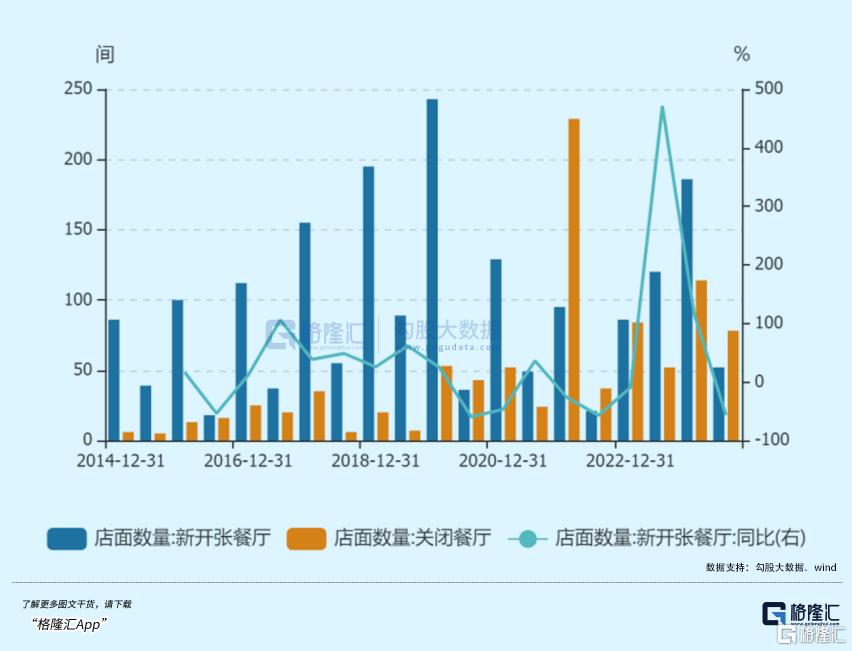

2024年上半年末,呷哺呷哺的门店数量为1072家,较2023年末的1098家又减少了26家。

这半年间,呷哺呷哺并非没有新开门店,只不过在新开门店的同时,关闭了更多门店。

相比焕新品牌和努力扩张,呷哺集团的主旋律已经变成了尽可能收缩和努力盈利。

而这,或许是相当多餐饮品牌的写照。

对于餐饮企业来说,“活下来”或许已经成为了唯一的目标。

根据此前的数据,2024年1-6月,全国有超100万家餐饮相关企业离场。

成立于1972年,以高端小笼包闻名的鼎泰丰,今年宣布撤出北京市场,14家店陆续结业。

曾经名噪一时的火锅哥老官,今年在全国多地都传出闭店消息。

一度开出500家门店的奶茶厝内小眷村,目前全国只剩34家门店。

高端日料赤坂亭,甚至陷入拖欠房租、工资,不得不以物抵债的惨淡局面。

曾被称为“烘焙第一股”的克莉丝汀,面临门店全关、财务危机等困境,被撤销上市地位。

哪怕能够活下来,餐饮企业也大多在微利线上挣扎。

数据显示,今年上半年,北京限额以上餐饮企业利润总额1.8亿元,同比下降88.8%,利润率低至0.37%。

如果平摊到每一家,利润已经只够维持生存。

但哪怕如此,餐饮企业仍在纷纷选择降价,来换得更多顾客青睐。

海底捞将子品牌“嗨捞火锅”品牌更名为“小嗨火锅”,客单价从80元降至60元左右。

九毛九旗下子品牌怂火锅也进行了新一轮降价,锅底、荤菜和素菜品类最低价格分别降至8元、9.9元、6.6元。

和府捞面进行了新一轮的降价,产品价格区间下调至16元-29元。

手握资金,拥有更强组织力和供应链的头部餐饮企业纷纷向下,小型餐饮店处境只会更加艰难。

努力剥离每一滴能够剥离的利润,就能在低价战中活得更好吗?以日本曾经的经验来看,并非如此。

03

上世纪90年代以来,日本餐饮行业总共经历了1992-1995年、1998-2002年和2009-2012年三次价格战。

在低迷的经济环境之下,民众消费意愿和消费能力双双下滑,较大的经济压力使得消费者外出就餐的比例大幅下降,为了吸引消费者,餐饮行业逐渐陷入低价竞争。

但也是因此,日式快餐品牌逐渐崛起,吉野家、食其家等品牌通过统一集采和中央厨房的模式提升了运营效率,削减了不必要的开支,进而在低价战中逐渐崛起。

同样在低价战中崛起的还有广为人知的萨莉亚。

家庭餐厅的定位本该使得萨莉亚在低迷的经济和少子化中受到更大冲击,但通过提升自身经营效率将产品性价比做到极致,萨莉亚反而实现逆势增长,从1992至2003年间,门店数量增加了10倍。

但随着低价战逐渐蔓延,降价策略所带来的销售额增量将会逐步下降,效果也会逐渐降低,且伴随着成本的提升,企业利润持续反而受到侵蚀。

以日本第三轮价格战为例,2009年至2012年之间,食其家和松屋在此期间由于抢先降价,获得了显著的客流增长,三年间股价分别上涨31.2%和13.9%。

然而同为日式快餐的吉野家,一方面降价滞后,一方面成本已经降无可降,最终在第三次价格战中落败,三年间股价下跌14.7%。

从这几次价格战中可以看出:降价,并不一定损害利润。

以呷哺呷哺为例,2023年开始,呷哺呷哺客单价已经开始下滑,但与此同时,集团毛利率却从2021的61.9%,增长至2023年的62.6%。

2024年上半年,呷哺集团的毛利率反而进一步提升至65.4%。

在低价战之中,真正考验的并非是价格,而是如何压缩流程、提高效率,进而通过标准化运营,给予消费者更为优惠的价格。

尽管萨莉亚人均客单价仅在30元左右,但2023财年,萨莉亚净销售额1832.44亿日元,归母净利润达51.54亿日元,在全球共经营1540家门店,其中日本国内就有1055家。

分析萨莉亚的商业模式,会发现其有相当多“反常规”的举动,比如极少因地制宜推出新产品,反而菜单多年保持不变,又比如扩张极为缓慢,2003年萨莉亚进入中国市场,但2003年-2008年期间,每年新开门店仅在20家左右。

也是因此,尽管2001年萨莉亚门店就已达到500家,此后又接连进军中国大陆、中国香港、中国台湾以及新加坡,但一直到2011年,萨莉亚门店才超过1000家。

极致的生产体系管理,和以盈利为先的扩张理念,使得萨莉亚从日本的多次价格战中逆势增长。

当在日本国内的增长见顶之后,这种体系又能迅速复制到国外,成为新的增长点。

对比国内,低价战压垮了相当一部分的高端餐企和底层餐馆,与此同时,也倒逼餐企建立供应链体系,完善运营管理,进而压缩成本。

尽管国内并非一定会复刻日本之路,但最终,仍旧会是具备一定品牌效应,拥有良好运营模式的的企业,能够在价格战中脱颖而出。

04

结语

2025年即将到来,餐饮行业的内卷和出清依旧会上演。

对于消费者来说,低价战也是消费者的选择之战。但其实消费者的思维并非追求极致的性价比,而是性价比与质价比并行考虑,在追求品质的同时,也要求其呈现适当的低价。

现在无论是短暂爆火的网红餐厅,亦或是名过其实的高端餐饮,不少都偏离了餐饮的本质,忽略了餐饮行业菜品和服务的本质。

低价战对于这类餐饮企业的出清,某种程度上也是对餐饮本质的回归。

同样,以日本的经历来看,价格战并非一直持续,但很大可能会循环往复。

截止2024年上半年,全国餐饮门店同比减少超60万家,而供给的出清,或许也意味着竞争边际缓和。

叠加上政策对于消费的大力刺激,激烈的竞争之后,或许也将带来更大的机遇。(全文完)