文|职业餐饮网辰溪

港股“新茶饮第三股”正式诞生!

今日,古茗在港交所挂牌上市,发行价为9.94港元。上市首日,古茗股价开盘即上涨,盘中涨幅一度超过3%。截至收盘,古茗股价报9.3港元/股,市值约217亿港元。

作为从浙江温岭小镇起家的茶饮品牌,创立仅15年的古茗,这些年从浙江地区一路向全国扩张,成为门店数超9000家的茶饮巨头,如今也成功走向资本市场,成为奈雪、茶百道后第三家新茶饮上市企业。

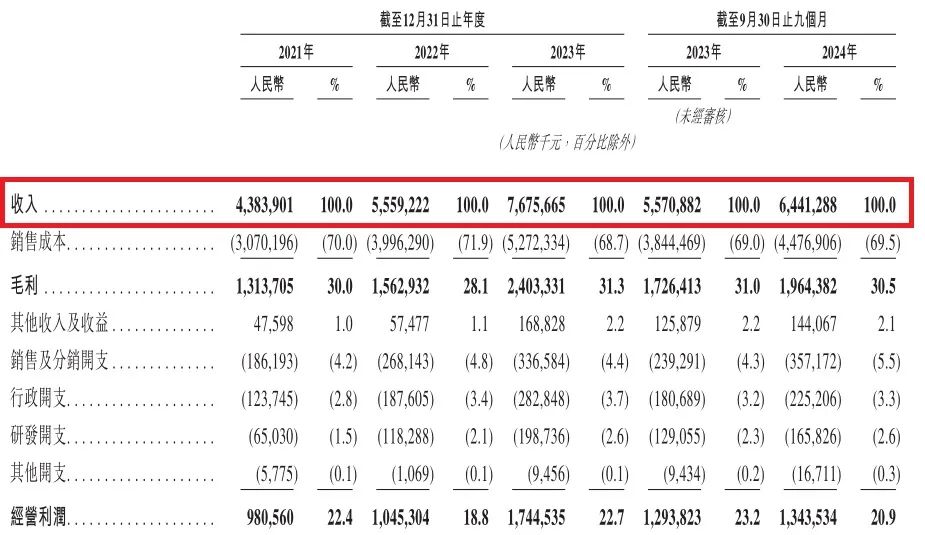

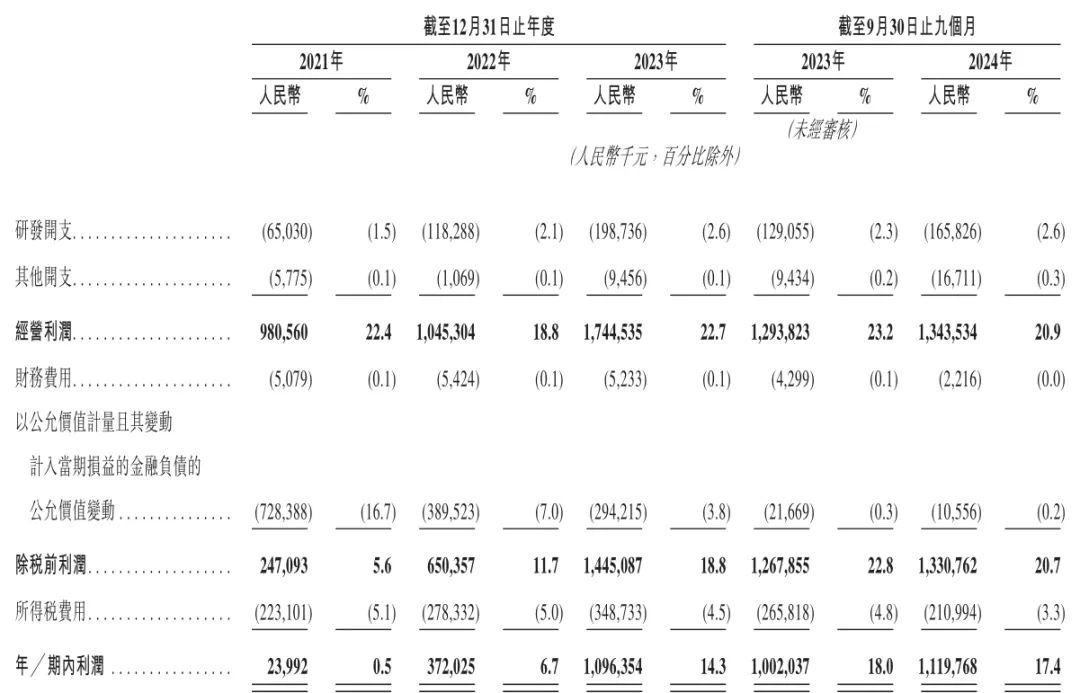

招股书显示,2023年,古茗收入76.76亿元,净利润为10.96亿元。2024年前三季度,古茗实现收入64.41亿元,同比增长15.6%,净利润为11.2亿元。

在门店规模上,截止去年9月底,古茗门店总数达到9778家,即将成为第二个“万店茶饮”品牌。

这个“茶饮乡镇之王”,究竟有哪些生意经?下沉茶饮市场到底还有多少机遇?

曾经一天只卖出98元的镇上奶茶店,要冲刺上市了?!

作为茶饮巨头,古茗的上市路可谓充满曲折。

早在2024年1月,古茗首次向港交所递交了招股书。经过近一年的等待,2024年底,古茗的境外上市备案正式获批,并于12月15日再次递交港股招股书,透露最新的业绩情况。

直到今年1月,古茗通过了港交所聆讯,为正式上市铺平了道路。这位来自下沉市场的玩家,实力究竟如何?

1,一年卖出76亿,门店达9778家!

起家于浙江的古茗,近几年飞速扩张,成为新茶饮行业第二大玩家,背后来自一位85后年轻人的十多年创业路。

1986年的王云安,出生在云南,祖籍是浙江台州。高中毕业后,王云安到杭州读大学,在浙江理工大学学习化学专业。当时大学里生意氛围非常浓厚,班级里不少同学都在创业,于是王云安也开始尝试,包括在超市里设摊卖收音机,还有校园里的各种创业项目,从中收获了自己的第一桶金。

大学临近毕业时,王云安在4S店干了两周的销售员,决定辞职回老家,和高中好友阮修迪一起捣鼓起创业。

2010年4月1日,第一家古茗奶茶店在台州温岭大溪镇开张,门店面积30平米。刚开始生意十分惨淡,最差的一天门店收入才98元。这个状况持续了大半年,直到次年春节生意才好转,从原来的一天几十杯,到一天三四百杯,中间也是靠着王云安不停地改进产品,调整奶茶口味,才慢慢吸引顾客。

随着生意好转,品牌逐渐吸引了一批有加盟意向的人,王云安手把手带着加盟商去解决店面选址、租门面到装修开业等问题,终于开出一批加盟店。随着加盟商越来越多,古茗的门店布局从浙江,走向福建、江西、广东等地,在去年年底突破了9000家。

随着品牌一步步扩张,古茗的营收也不断增长。2021-2023年,古茗的营收分别为43.84亿元、55.95亿元、76.76亿元。2024年前三季度,古茗收入64.41亿元,同比增长15.6%。

2,净利率17.4%,赚钱能力超过茶百道

规模效应带来的成本降低和效率提升,帮助古茗提高了利润率。

从2021年到2023年,古茗的净利润分别为2399.2万元、3.72亿元和10.96亿元,净利润分别为0.5%、6.7%、14.3%。

到2024年前九个月,古茗的净利润为11.2亿元,净利率提升至为17.4%。

反观其他上市的茶饮品牌,2024年的净利率却大幅下滑。例如茶百道2024年上半年的营收为23.96亿元,利润2.39亿元,净利润率为10%左右,而2023年为21.36%。

另一家头部茶饮品牌奈雪,更是雪上加霜。2024年上半年,奈雪收入同比下降1.9%至25.44亿元,经调整净利润由去年同期的7020万元,变为亏损4.38亿元。

可见古茗的赚钱能力,已经赶超了不少新茶饮玩家。

3,乡镇市场占比提升至4成,平均一个加盟商开2.9家店

古茗的大部分门店,主要来自下沉市场。截至2023年底,古茗78.8%的门店位于二线及以下城市,在大众现制茶饮店门店数目排名前五的品牌中占比最高。而到了2024年9月30日,该占比进一步增至80%。

其中乡镇市场,是古茗深耕的区域。截至2023年底,古茗门店位于乡镇的比例为38.3%,而中国其他前五大大众现制茶饮店品牌的门店位于乡镇的比例普遍低于25%。到2024年9月底,古茗乡镇门店占比进一步增至40%。

招股书显示,2023年,古茗的加盟商单店经营利润达到37.6万元,加盟商单店经营利润率达20.2%,而同期中国大众现制茶饮店市场的估计单店经营利润率通常在15%以下。

门店的强劲业绩表现,令古茗加盟商有强烈的意愿开设更多门店。截至2024年9月30日,在开设古茗门店超过两年的加盟商中,平均每个加盟商经营2.9家门店,71%的加盟商经营两家或以上加盟店。

4,去年9个月新开店777家,扩张速度放缓

开店速度放缓,是当下整个茶饮行业的现状,包括蜜雪冰城、喜茶、奈雪的茶等,在开店动作上更加谨慎,古茗也同样如此。

早在2023年初,古茗就定下“万店目标”,计划2023年突破10000家店,然而至今尚未达成。

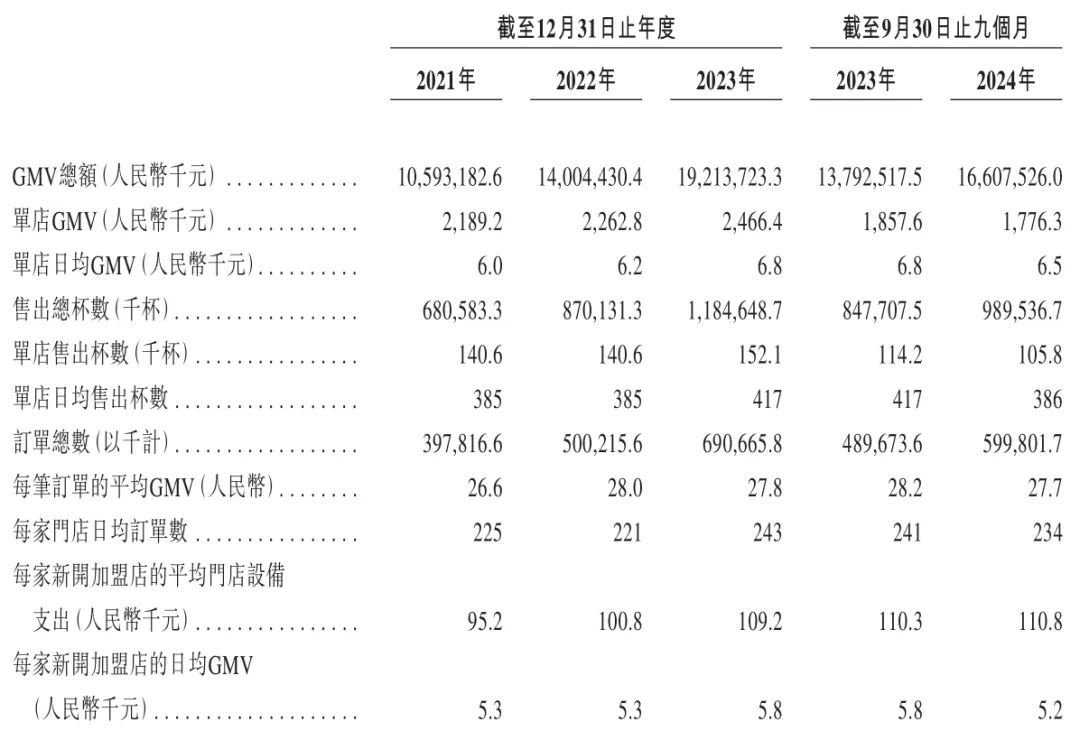

数据显示,2021年底,古茗的门店数为5694家,到2022年底,门店数达到6669家,一年时间增加了975家。2023年,古茗加快速度进行扩张,一年时间新增2332家,门店数突破9千家,达到9001家。

到了2024年,在整个茶饮行业扩张停滞之下,古茗明显放缓了扩张。到2024年前三季度,古茗的门店数为9778家,9个月时间只增加了777家。

5,单店日均GMV、单店售出杯数等下滑

在门店持续扩张之下,由于市场竞争激烈,与2023年同期相比,古茗录得的单店日均GMV、单店日均售出杯数等指标,都出现了下滑。

其中单店日均GMV,从2023年前九个月的从6800元,下滑至2024年前九个月的6500元,单店日均售出杯数从417减少至386。每笔订单的平均GMV从28.2元减少至27.7元。

巨头重启IPO,新一波上市潮要来了?

新茶饮巨头们,正在排队IPO。2024年初,茶百道、蜜雪冰城、古茗、沪上阿姨等茶饮巨头,纷纷递交了招股书。霸王茶姬和茶颜悦色这两家头部玩家,也在近期不断传来IPO的消息。

不过上市对茶饮品牌来说,既是机遇也是挑战,这条路并未如想象中平坦。

1,乡镇茶饮巨头冲刺上市,下沉市场还有多少机遇?

作为新茶饮行业的重要玩家,从下沉市场起家的古茗,在2024年开始冲刺IPO。对其而言,上市将迎来更多发展机遇,有机会进一步拓展市场份额。

在乡镇的门店覆盖率上,古茗高于其他头部茶饮品牌,乡镇门店占比达到4成。背后离不开供应链和研发能力上的积累。

招股书称,品牌采取地域加密的布局策略,逾75%的门店位于仓库的150公里范围内,向超过97%的门店提供两日一配的冷链配送服务。在过去前三年,古茗向门店配送的平均配送成本低于GMV总额的1%,远低于行业约2%的平均水平。

在产品研发上,古茗不断加快上新速度。2021-2023年以及2024年前九个月,品牌分别推出94款、82款、130款及85款新品。这种快速的产品迭代能力,使其能够响应市场变化和消费者需求。

目前,古茗的门店数量已达到9778家,上市将获得更多的资金支持,有助于下一步的扩张,冲刺成为下一个“万店茶饮”品牌。同时促进供应链优化和效率提升,从激烈的茶饮市场中“杀”出重围。

2,时隔一年重启IPO,茶饮上市之路不好走

上市,应该是每个茶饮品牌谋求的终局,原因是背后有资本的支持与助推。这些资本的注入,让茶饮品牌得以快速扩张,增加市场份额,进而为上市打下基础。

虽然上市对于茶饮品牌来说是一个重要的里程碑,但这条路并不好走。包括蜜雪冰城、茶百道和古茗等,都是一波三折。

当前摆在许多茶饮品牌面前的,是重重困难和挑战。目前茶饮行业已经高度“内卷”,从价格、新品研发到选址布局,各品牌之间的竞争愈发激烈。同时,茶饮行业的“马太效应”也在进一步显现,品牌集中度不断提升,各大玩家已经进入深度存量博弈的竞争阶段。

即使是完成上市的奈雪和茶百道,2024年的日子也不好过,在资本市场的表现也并不理想,其中奈雪的茶自上市以来,股价已经跌去超90%。

面对资本市场的“降温”,品牌们只有表现出更强的盈利能力和市场竞争力,才能获得更多认可。

职业餐饮网小结:

创立十多年时间,凭借深耕下沉市场、强大的供应链和门店规模,古茗实现了从小镇奶茶店到行业巨头的跨越。

古茗的上市,不仅是其自身发展的里程碑,也为新茶饮行业带来了新的活力。

不过,上市只是新的起点。如今行业已进入存量竞争时代,新茶饮玩家需要不断提升竞争力,才能应对接下来的挑战。