近期年报行情虽然给了大家不少做波段的机会,但也意味着高位科技股的调整不可避免。尤其上周五恒指、恒科纷纷大跌,含“科”量更高的港股科技指数甚至跌超3%,表现出一定的获利盘回吐需求。

但有意思的是,南向资金在3月20日净卖出港股后,星期五尾盘转为净买入22+亿。同样表现的还有跟踪指数的港股科技50ETF(159750):尽管ETF净值下跌,但场内交易价格相对净值明显溢价,表明资金逆势涌入、市场存在明显的“抄底”情绪。

为什么资金会选择逆势加仓?

归根结底还是因为港股的优质标的和低估资产比较多,不仅较美股科技股显著折价,而且港科还是“新质生产力”的核心载体。2024年四季度以来,港股科技50ETF(159750)成分股业绩普遍超预期,印证科技行业从“概念炒作”向“真景气”过渡的趋势,相信后续大概率还会保持继续高流入的态势。

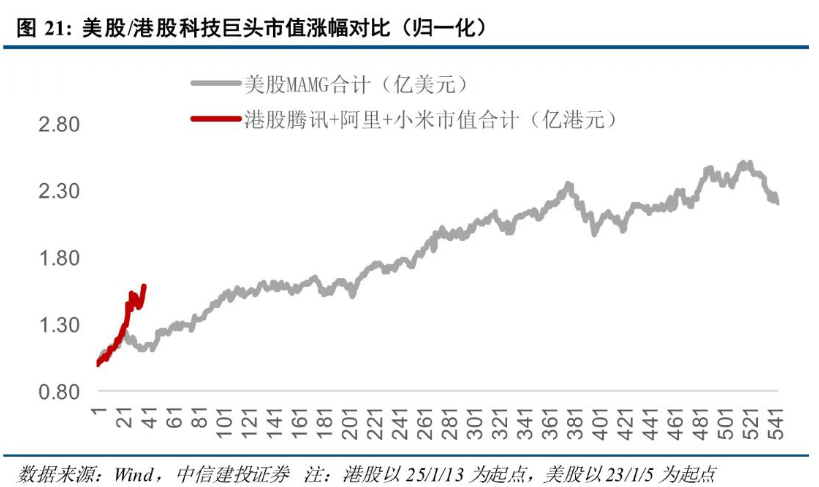

此外,如果我们类比港股三巨头(腾讯、阿里、小米)和美股MAMG分别于25年DeepSeek爆发、23年ChatGPT爆发以来的市值涨幅表现,就会发现短期港股三巨头的市值涨幅斜率高于23年上半年美股MAMG。长远来看,如果港科与AI结合落地,业绩成功兑现,那么在国内广阔消费市场的基础上将会有更大的作为。

所以这里我们只需要给港股科技一些时间,只要市场成交量在万亿上方(目前1.5万亿被称为地量,绝对够“牛”),那么中国的这轮科技重估行情就是刚刚开始。后续面对新催化剂出来前的波动与分歧,最好的策略就是“低迷时积极介入,亢奋时适度获利”。

技术面来看,场内热门T+0品种港股科技50ETF(159750)在3月21日盘中回踩20日均线后,近期走势与2024年4季度新高后的横盘走势十分接近,也就是说这个位置后还有可能再出现新高,中长期空间还很大,那么短期波动正好是介入时机。

这也恰恰与武超则的那句话相映衬:AI产业处于快速变革周期,投资层面,可能最终只有10%的公司会走出来,个股较难跑赢指数,指数化投资是更优解。大家不妨通过龙头属性更强的港股科技50ETF(159750)向绩优股、业绩确定性强的方向进一步聚焦和缩圈。

配置策略:

1.定投布局:利用市场回调分批建仓,平滑波动风险,比如这次港股科技50ETF(159750)回踩20日均线就是个介入机会。

2.长期持有:聚焦AI、半导体等“硬科技”主线,分享产业升级红利。

3.组合对冲:搭配高股息资产,平衡收益与风险。如果有朋友实践过好的组合,欢迎一起交流讨论~

本文源自:金融界